Объем рынка кормовых антиоксидантов в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

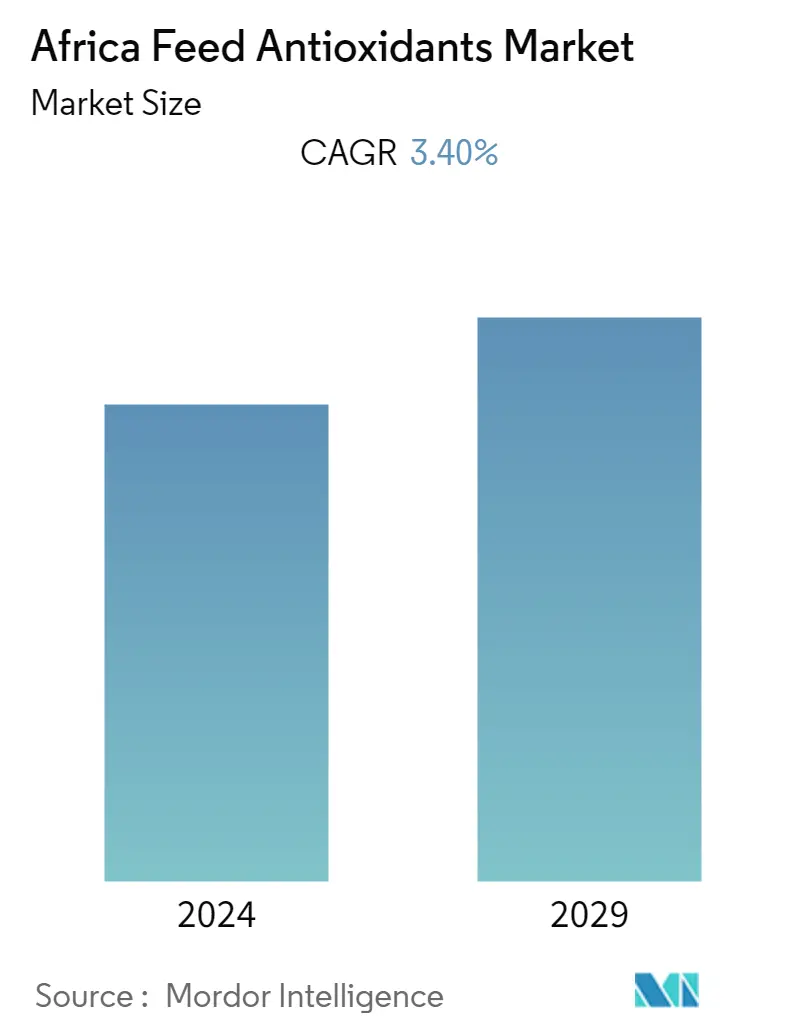

| CAGR | 3.40 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка кормовых антиоксидантов в Африке

В 2019 году африканский рынок кормовых антиоксидантов оценивался в 14,3 миллиона долларов США, и ожидается, что среднегодовой темп роста составит 3,4% в течение прогнозируемого периода. В период 2019–2020 годов Южная Африка заняла наибольшую долю, составляющую 24% от общего рынка кормовых антиоксидантов в регионе. Рынок комбикормов в Южной Африке демонстрирует устойчивый рост, причем основными движущими силами являются увеличение производства и спроса на продукцию животноводства, рост населения и уровня потребления, а также урбанизация. Это, в свою очередь, может ускорить использование кормовых антиоксидантов при производстве комбикормов в ближайшие годы.

Тенденции рынка кормовых антиоксидантов в Африке

Растущий статус производства комбикормов стимулирует спрос на антиоксиданты

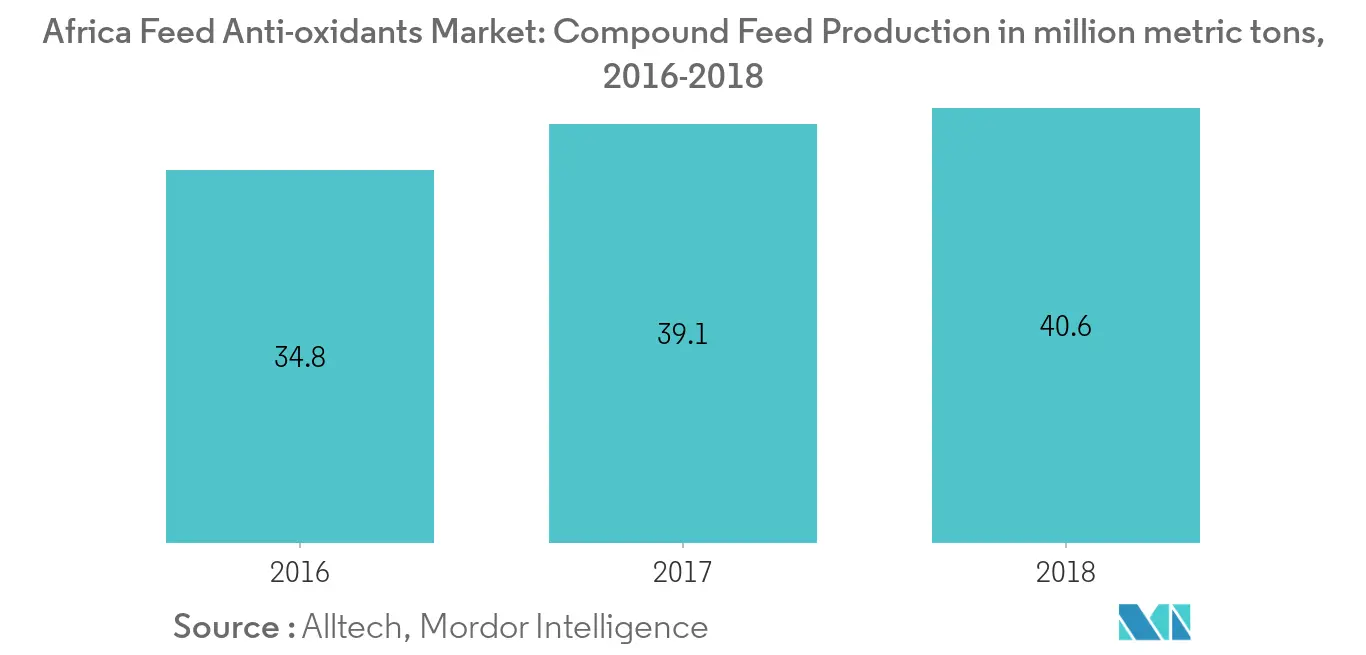

Производство комбикормов в Африке достигло пика в 40,6 млн тонн в 2018–2019 годах благодаря увеличению доступности кормового сырья в регионе. Кукуруза является одним из наиболее часто используемых ингредиентов в птицеводстве, причем одна только кукуруза составляет около 55% производимых кормов. В производстве кормов для птицы в основном используется желтая кукуруза. Например, в течение 2017–2018 годов из общего объема поставок желтой кукурузы в стране, достигшего пика в 5 миллионов метрических тонн, 89% было направлено на корма для животных, включая сегмент птицеводства. Несмотря на потенциальные сельскохозяйственные поставки кормового сырья, страна начала его импортировать, в первую очередь из-за растущего спроса на корма, что, как ожидается, ускорит продажи кормовых антиоксидантов в ближайшие годы..

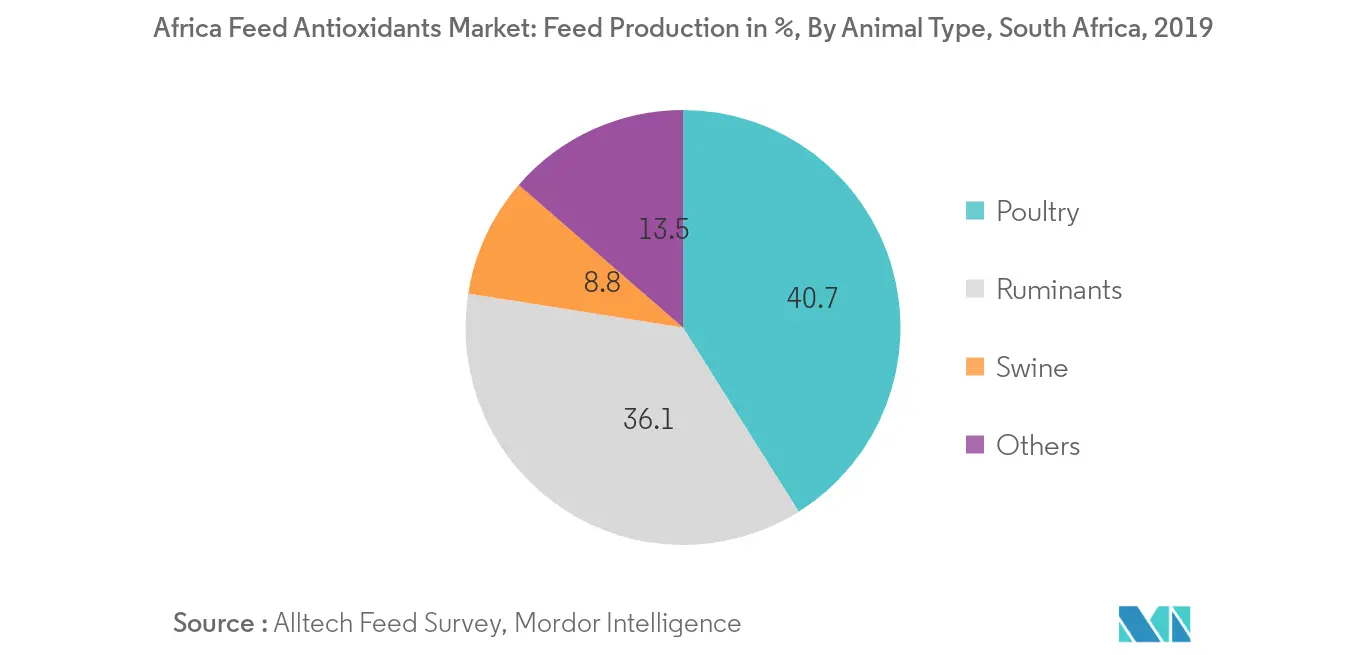

Южная Африка будет доминировать на рынке кормовых антиоксидантов

По оценкам Продовольственной и сельскохозяйственной организации (ФАО) в 2018 году поголовье птицы в стране составило почти 176,3 млн голов, из которых бройлеры и несушки вместе составили почти 99,3% от общего поголовья птицы. По оценкам Alltech Inc., в 2019 году производство кормов для бройлеров в стране достигло пика в 3,39 млн тонн. Год начался с благоприятных цен на корма и стабильных запасов зерна в стране. Однако в начале 2018 года мясной сектор оказался в центре внимания, особенно из-за вспышки листериоза. Снижение импорта бройлерной продукции за последние несколько лет привело к снижению спроса на бройлерную продукцию местного производства. Так, рост промышленного производства бройлеров в 2016 году зафиксировался на уровне 3,0%, в 2017 году сократился на 0,9%, а в 2018 году увеличился на 5,5%. В этот же период наблюдался небольшой скачок цен на мясо птицы, в частности, из-за Это связано с сокращением поставок кукурузы и продолжающейся вспышкой COVID-19 в стране. Однако растущие усилия правительства по организации бройлерного сектора в сочетании с растущим спросом на мясо птицы, вероятно, приведут к увеличению продаж кормовых антиоксидантов в ближайшие годы..

Обзор отрасли кормовых антиоксидантов в Африке

На африканском рынке кормовых антиоксидантов компании как на местном, так и на глобальном уровне конкурируют между собой в разработке новых продуктов. Таким образом, рынок фрагментирован среди этих игроков. Основными игроками на рынке являются Alltech, Cargill Inc, Archer Daniels Midland Company, Nutreco NV и Danisco и другие.

Лидеры рынка кормовых антиоксидантов в Африке

-

Alltech, Inc.

-

Archer Daniels Midland Company

-

Cargill, Inc.

-

Danisco Animal Nutrition

-

DSM

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке кормовых антиоксидантов в Африке – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования

-

1.2 Предположения исследования

-

1.3 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.3 Рыночные ограничения

-

4.4 Анализ пяти сил Портера

-

4.4.1 Угроза новых участников

-

4.4.2 Переговорная сила покупателей/потребителей

-

4.4.3 Рыночная власть поставщиков

-

4.4.4 Угроза продуктов-заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип

-

5.1.1 БЫЛО

-

5.1.2 БХТ

-

5.1.3 Этоксихин

-

5.1.4 Другие

-

-

5.2 Тип животного

-

5.2.1 Жвачное животное

-

5.2.2 Птица

-

5.2.3 Свинья

-

5.2.4 Аквакультура

-

5.2.5 Другие

-

-

5.3 Страна

-

5.3.1 Южная Африка

-

5.3.2 Египет

-

5.3.3 Алжир

-

5.3.4 Остальная часть Африки

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Наиболее распространенные стратегии

-

6.2 Анализ доли рынка

-

6.3 Профили компании

-

6.3.1 Alltech, Inc.

-

6.3.2 Archer Daniels Midland Company

-

6.3.3 Cargill Inc

-

6.3.4 Danisco

-

6.3.5 DSM

-

6.3.6 Novus International

-

6.3.7 Nutreco NV

-

6.3.8 Kemin Industries

-

6.3.9 Perstorp

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

-

8. ВОЗДЕЙСТВИЕ COVID-19

Сегментация индустрии кормовых антиоксидантов в Африке

Кормовые добавки – это продукты, которые улучшают питание животных и добавляются в корм для животных, обеспечивая полноценное питание сельскохозяйственным животным. Конечными потребителями кормовых добавок являются комбикормовые заводы, производящие комбикорма. В объем рынка не входят добавки, приобретаемые напрямую фермерами для повышения питательных качеств кормов, выращенных в домашних условиях. Корпорации, производящие кормовые добавки, работают по принципу B2B, а оптовые дилеры и дистрибьюторы, которые покупают кормовые добавки для поставок на комбикормовые заводы без добавления стоимости, были исключены из рынка, чтобы избежать двойного учета.

| Тип | ||

| ||

| ||

| ||

|

| Тип животного | ||

| ||

| ||

| ||

| ||

|

| Страна | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка кормовых антиоксидантов в Африке

Каков текущий размер рынка кормовых антиоксидантов в Африке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка кормовых антиоксидантов в Африке составит 3,40%.

Кто являются ключевыми игроками на рынке Кормовые антиоксиданты в Африке?

Alltech, Inc., Archer Daniels Midland Company, Cargill, Inc., Danisco Animal Nutrition, DSM — крупнейшие компании, работающие на африканском рынке кормовых антиоксидантов.

Какие годы охватывает африканский рынок кормовых антиоксидантов?

В отчете рассматривается исторический размер рынка кормовых антиоксидантов в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кормовых антиоксидантов в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии кормовых антиоксидантов в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке кормовых антиоксидантов в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормовых антиоксидантов в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.