Размер рынка развлечений и телекоммуникаций в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

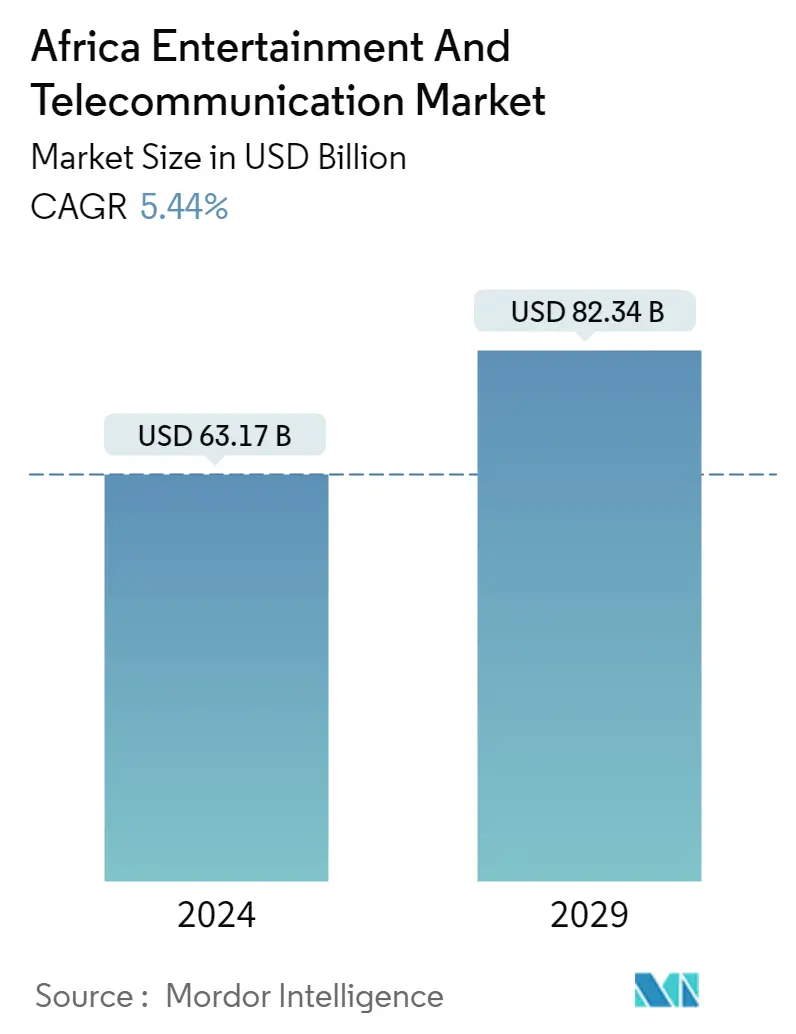

| Размер рынка (2024) | USD 63.17 млрд долларов США |

| Размер рынка (2029) | USD 82.34 миллиарда долларов США |

| CAGR(2024 - 2029) | 5.44 % |

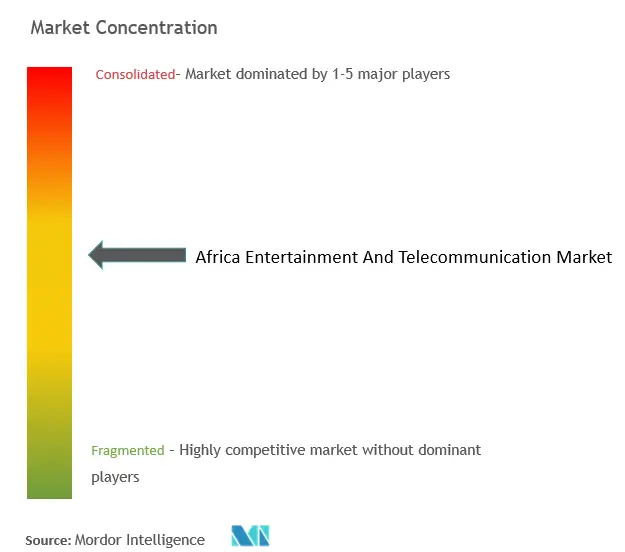

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка развлечений и телекоммуникаций в Африке

Размер африканского рынка развлечений и телекоммуникаций оценивается в 63,17 млрд долларов США в 2024 году и, как ожидается, достигнет 82,34 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 5,44% в течение прогнозируемого периода (2024-2029 гг.).

Поскольку прогнозируется рост доходов от онлайн-видео на большинстве африканских рынков, рост цифрового потребления в регионе является одним из самых высоких в мире. Большой процент молодежи, быстрое улучшение мобильной связи и поток новых потоковых платформ на рынке будут стимулировать этот рост. В результате доля цифровых доходов от видео увеличится, что приведет к росту рынка развлечений в Африке.

- Африка имеет молодое и быстро растущее население, которое представляет собой уникальную движущую силу рынка для индустрии развлечений и телекоммуникаций. С увеличением численности молодежи растет спрос на развлекательный контент и коммуникационные услуги. Кроме того, рост располагаемого дохода среди населения среднего класса в Африке способствует увеличению расходов на развлечения и телекоммуникационные услуги.

- По данным Организации Объединенных Наций, в Африке самое молодое население в мире более 60% его населения моложе 25 лет. телекоммуникационные технологии. Спрос на мобильные данные, потоковые сервисы, игры и платформы социальных сетей растет, создавая возможности для отрасли обслуживать эту растущую потребительскую базу.

- Африканский банк развития сообщает, что численность среднего класса в Африке увеличивается, при этом значительно увеличивается уровень располагаемого дохода. Этот рост располагаемого дохода приводит к увеличению расходов на развлечения и телекоммуникационные услуги. Потребители готовы инвестировать в высококачественный контент, тарифные планы мобильной передачи данных, широкополосные подключения и дополнительные услуги, что способствует росту рынка развлечений и телекоммуникаций в Африке.

- Быстрое распространение мобильных технологий и цифровой трансформации является еще одним уникальным драйвером рынка в Африке. Уровень проникновения мобильной связи растет, и на континенте наблюдается подход, ориентированный на мобильные устройства, при котором смартфоны и мобильные устройства являются основным средством доступа к развлекательным и коммуникационным услугам. Цифровая трансформация различных отраслей, включая средства массовой информации и телекоммуникации, стимулирует спрос на инновационный контент и решения для подключения.

- К концу июня 2021 года в этом регионе существовало семь коммерческих сетей 5G на пяти рынках по всему региону, покрытие 5G остается ограниченным крупными городами. Такие факторы могут нанести вред развлекательным компаниям, работающим в регионе. MTN сообщила, что в 2021 году у нее было более 1000 сайтов 5G в нескольких диапазонах спектра, и она планирует значительно расширить свою деятельность за счет спектра 3,5 ГГц.

- Кроме того, в последние годы в африканском регионе наблюдается изменение тенденции, где посредством соглашений о продаже и обратной аренде вышек мобильной связи с башенными компаниями телекоммуникационные компании переходят к модели легких активов или модели оператора мобильной виртуальной сети (MNVO). Короче говоря, MVNO — это поставщик услуг беспроводной связи, который не владеет инфраструктурой беспроводной сети, через которую он предоставляет услуги своим клиентам. Airtel и MTN входят в число двух крупнейших поставщиков телекоммуникационных услуг, лидирующих в африканском регионе.

- Например, в октябре 2021 года MTN стала первой африканской компанией, вошедшей в метавселенную виртуальной реальности с цифровой землей, купив землю в Africarare. Благодаря своему присутствию в метавселенной MTN намерена повысить привлекательность своих клиентов за счет серии впечатлений, объединенных с точками увлечения потребителей, которые усиливают цифровой опыт и вовлеченность потребителей, например игры и музыку.

- Во многих частях Африки доступ к надежному и доступному Интернету c

Тенденции рынка развлечений и телекоммуникаций в Африке

Доступ к данным и доступность Интернета для стимулирования роста

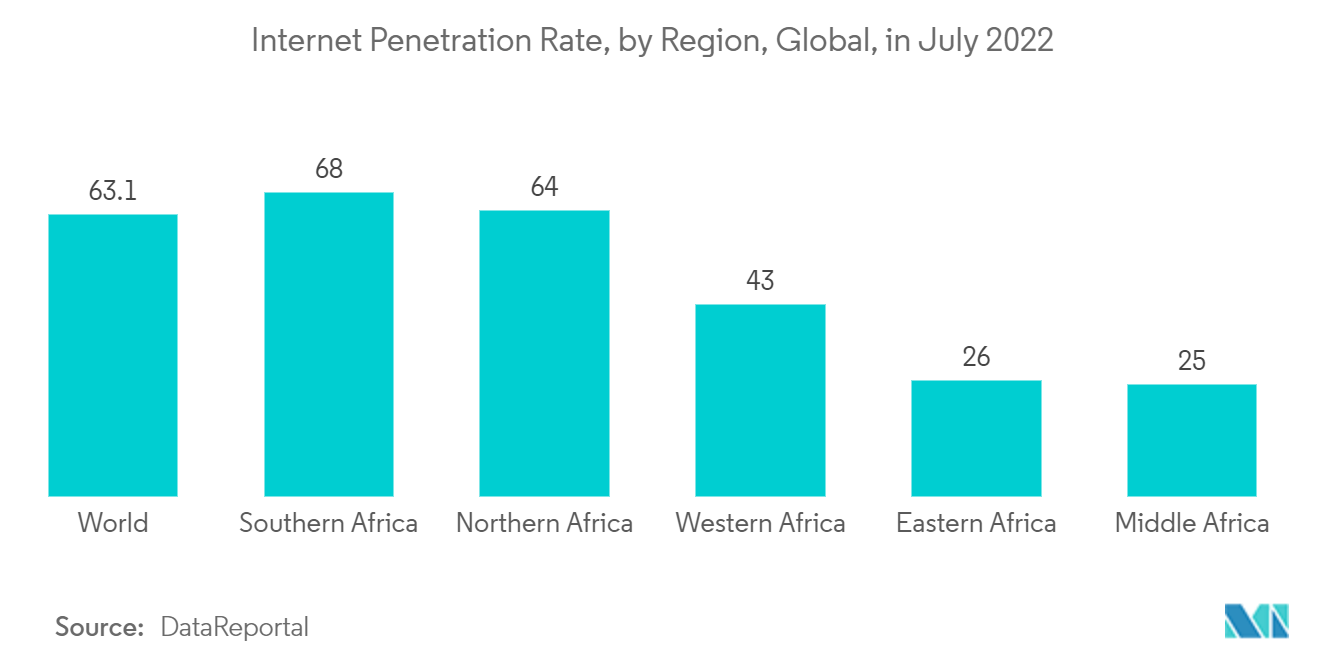

- Африканские телекоммуникационные операторы продемонстрировали положительный, хотя и сдержанный, рост с 2018 года, поскольку общее количество подписчиков, владение устройствами, проникновение Интернета и использование данных продолжают расти. Повышенное внимание к гибкости, свободе и удобству выбора того, когда, где и как они взаимодействуют с предпочтительным контентом, стимулирует рост индустрии развлечений и телекоммуникаций в регионе. Согласно отчету GSMA Состояние мобильного интернет-соединения в 2022 году, страны Африки к югу от Сахары — единственный регион, где стоимость 1 ГБ данных в процентах от ежемесячного ВВП на душу населения превышает 2%.

- Растущая доступность недорогих смартфонов и улучшение покрытия сетей 3G и 4G стимулируют спрос на передачу данных и распространение цифровых услуг. Инвестиции в технологии фиксированной беспроводной связи и оптоволокна также будут способствовать внедрению фиксированной широкополосной связи в регионе. Растущие темпы развития телекоммуникационной инфраструктуры создадут больше возможностей для индустрии развлечений с точки зрения расширения охвата и привлечения новых клиентов. Например, согласно данным Internet World Stats, в декабре 2021 года около четырех из десяти человек в Африке имели доступ к Интернету.

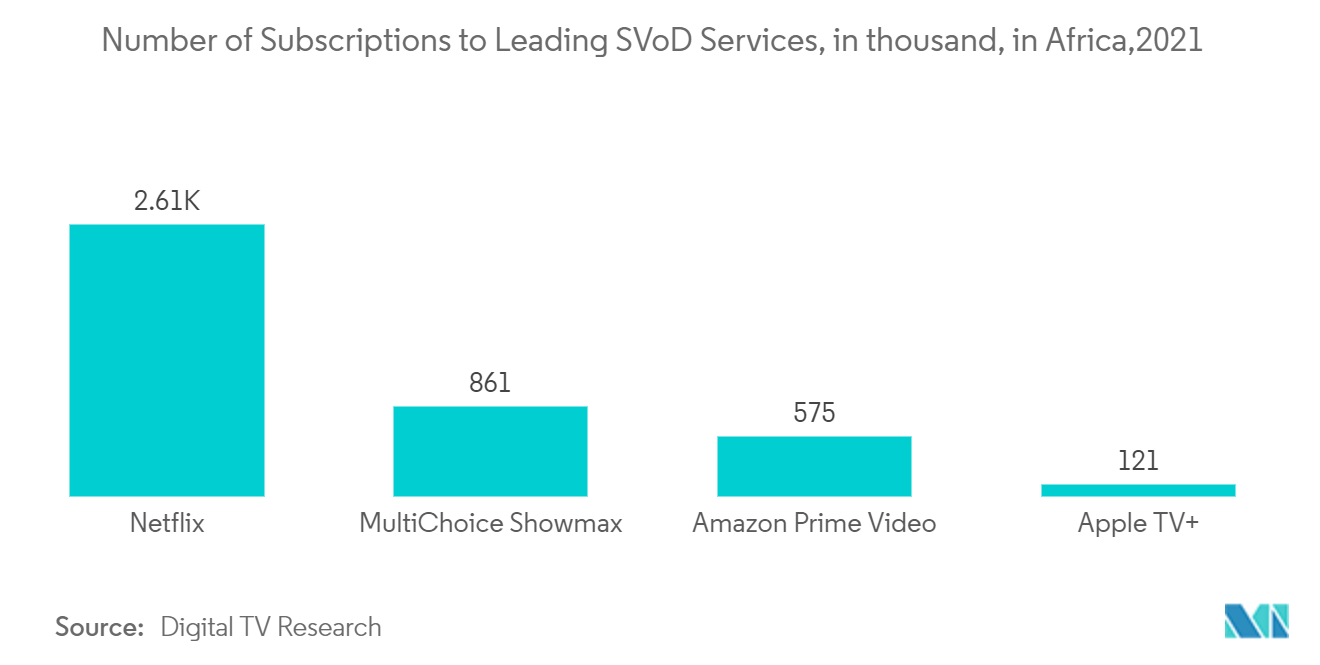

- С появлением цифрового поведения модели подписки играют первостепенную роль в монетизации цифровой платформы с развивающимися технологиями, тем самым создавая возможности для компаний в индустрии СМИ и развлечений для достижения большей операционной эффективности. Например, в феврале 2022 года Digital TV Research прогнозирует 13,72 миллиона подписок на SVOD к 2027 году по сравнению с 4,89 миллионами на конец 2021 года. В то время как к 2027 году на долю Netflix будет приходиться 47% подписок на SVOD в регионе. Поскольку в Африке нет стран Amazon Prime, Amazon Prime Прогнозируется, что к 2027 году у Video будет 2,18 миллиона платных подписчиков.

- Местные компании, иностранные инвесторы и глобальные игроки вложили значительные средства в континент. Совместное использование внутренней инфраструктуры, трансграничные и внутристрановые слияния, а также реакция правительств на возможность регулирования и продажи спектра и лицензий на аукционах являются одними из основных факторов, играющих роль в росте рынка телекоммуникаций и развлечений в регионе.

Ожидается, что данные, потребляемые через сегмент смартфонов, будут занимать значительную долю рынка.

- Африка – единственный регион в мире, где численность молодежи растет. К 2050 году численность молодых людей в Африке, то есть людей в возрасте от 0 до 24 лет, увеличится почти на 50 процентов. В Африке будет самое значительное число молодых людей. Молодежь Африки имеет решающее значение для будущего континента, когда речь идет о потреблении развлечений и телекоммуникационных услуг в целом. Смартфоны становятся наиболее удобными устройствами для доступа к различным видам развлечений, поскольку число людей, владеющих смартфонами, растет быстрыми темпами.

- Появление социальных сетей меняет отрасль, и игроки переходят с традиционных на цифровые платформы. Эти изменения приводят к увеличению расходов на рекламу в цифровых медиа, благодаря чему сектор получает значительную выгоду от цифровых инструментов и платформ. Такие сдвиги способствуют эффективному производству, распространению и потреблению контента с помощью мобильных телефонов, производя революцию в росте рынка.

- Однако дополнительные налоги, взимаемые с интернет-пользователей по всей Африке за использование социальных сетей, IP-коммуникацию или просто общее использование данных, а также сферу влияния между провайдерами OTT и операторами мобильной связи в отношении налогов и правил, приводящих к недобросовестной конкуренции, могут негативно повлиять на индустрию развлечений и телекоммуникаций в Африке. будущее.

- Крупные игроки SVOD вводят продолжительность пакетов и цены на пакетики в рамках своих стратегий по увеличению стоимости подписки и обеспечению потребителям доступа к предпочитаемым шоу по низкой цене. Этот шаг может помочь платформам OTT получить значительное признание в чувствительном к ценам регионе Южной Африки. В декабре 2021 года TelkomONE, игрок на рынке потокового вещания Южной Африки, объявил о добавлении линейных каналов премиум-класса и контента видео по запросу (VOD) от библиотека WarnerMedia. Все каналы WarnerMedia, в том числе Boing Africa, лучший на континенте специализированный голливудский киноканал, TNT Africa, дом супергеройских боевиков для разборчивой молодежи, и Toonami Africa, веселая видеоплощадка для детей до 14 лет, теперь доступны в потоковом режиме.

Обзор индустрии развлечений и телекоммуникаций в Африке

Рынок средств массовой информации и развлечений отличается высокой конкуренцией и состоит из некоторых выдающихся игроков, лидирующих в отрасли. Что касается доли рынка, то в настоящее время на рынке доминируют некоторые крупные игроки. Однако с развитием новых сетевых технологий (5G) в сфере OTT-услуг новые игроки увеличивают свое присутствие на рынке, тем самым расширяя свое присутствие в регионе.

- Октябрь 2022 г. - было объявлено о заключении многолетнего соглашения о нескольких продуктах между африканскими подразделениями American Tower Corporation (American Tower) (ATC Africa) и Airtel Africa plc (Airtel Africa или Группа). Это соглашение будет способствовать развертыванию сети Airtel Africa за счет использования обширного портфеля коммуникационных сайтов ATC Africa, а также возможностей разработки новых сайтов и продуктов в Кении, Нигере, Нигерии и Уганде. Предприятия надеются значительно улучшить связи по всему континенту, расширить доступ к цифровым технологиям маргинализированным сообществам и достичь общих целей по сокращению выбросов парниковых газов (ПГ) посредством своих совместных усилий.

- Июнь 2022 г. - Mobile Telephone Networks Proprietary Limited (MTN SA), один из ведущих поставщиков мобильных телекоммуникаций в Южной Африке, продала 5701 вышку компании IHS Holding Limited (IHS Towers), одному из крупнейших независимых владельцев, операторов и разработчики общей коммуникационной инфраструктуры в мире по количеству вышек (Сделка). В соответствии с контрактом IHS Towers также предлагала MTN SA услуги по управлению электропитанием в более чем 13 000 точках по всей Южной Африке, включая портфель покупок.

Лидеры африканского рынка развлечений и телекоммуникаций

-

264 Cru

-

Sony Music

-

Iflix

-

MTN Nigeria Communications PLC

-

Safaricom

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка развлечений и телекоммуникаций Африки

- Август 2022 г. — SkyMax Network Limited (SkyMax) и Ericsson подписали Меморандум о взаимопонимании (MoU) о создании партнерства для строительства широкополосной сети 5G следующего поколения в странах Африки к югу от Сахары (SSA), который будет включать в себя платформа для предоставления цифровых услуг. Меморандум о взаимопонимании, результат двухлетнего партнерства между двумя сторонами, является отправной точкой для дополнительных переговоров, обменов и будущего партнерства.

- Согласно Меморандуму о взаимопонимании, Ericsson станет надежным партнером SkyMax в сфере управляемых услуг, а также поставок, развертывания и оптимизации сети. Эрикссон рассмотрит возможности создания совместных предприятий в области комплексных бизнес- и технологических решений, таких как решения для сетей радиодоступа и мобильного транспорта, базовой сети и систем обеспечения, систем поддержки бизнеса и управляемых услуг, таких как оптимизация сети Cognitive Software. и бизнес-консалтинговая поддержка.

- Февраль 2022 г. – Дебют услуг 5G в Хараре, Зимбабве, компаниями Econet Wireless Zimbabwe и Ericsson, ознаменовал важный поворотный момент для оператора мобильной сети, акции которого котируются на Фондовой бирже Зимбабве, а также для продолжающейся цифровой трансформации Econet. Используя новейшую технологию Radio Access Network (RAN) и 5G Evolved Packet Core (EPC), Эрикссон поможет Econet развернуть 5G в Хараре, столице страны. Гораздо более высокая скорость сети этих решений (до десяти раз выше, чем у технологии 4G) увеличит пропускную способность Econet и удобство для пользователей.

Отчет о рынке развлечений и телекоммуникаций в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Анализ цепочки создания стоимости в отрасли

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза заменителей

4.3.5 Интенсивность конкурентного соперничества

4.4 Драйверы рынка

4.4.1 Рост располагаемого дохода

4.4.2 Улучшение технологий и доступа к сети Интернет

4.5 Рыночные ограничения

4.5.1 Такие проблемы, как пиратство, законы и правила, а также опасения, связанные с мошенничеством во время игровых транзакций.

4.6 Оценка влияния Covid-19 на отрасль

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По платформе

5.1.1 ПК

5.1.2 Смартфон

5.1.3 Таблетки

5.1.4 Игровая консоль

5.1.5 Скачанный/коробочный ПК

5.1.6 ПК с браузером

5.2 По географии

5.2.1 Нигерия

5.2.2 Эфиопия

5.2.3 Египет

5.2.4 Марокко

5.2.5 Кения

5.2.6 Алжир

5.2.7 Зимбабве

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Gamesole

6.1.2 Kuluya

6.1.3 Chopup

6.1.4 Kucheza

6.1.5 Kagiso Interactive

6.1.6 Nyamakop

6.1.7 Celestial Games

6.1.8 Clockwork Acorn

6.1.9 Atos

6.1.10 Arista Networks

6.1.11 Broadcom Inc.

6.1.12 Cisco Systems

6.1.13 Dell Technologies

6.1.14 Hewlett Packard Enterprise

6.1.15 Huawei

6.1.16 IBM Corporation

6.1.17 NetApp

6.1.18 Arup Group

6.1.19 Callaghan Engineering

6.1.20 Etix Everywhere

6.1.21 Lupp Group

6.1.22 ABB

6.1.23 Eaton Corporation

7. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

8. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии развлечений и телекоммуникаций в Африке

По мере того, как потребители становятся все более цифровыми, их привычки потребления и покупок средств массовой информации и развлечений также изменились от многозадачности во время просмотра телевизора к доступу к информации через несколько устройств. Это создает как проблемы, так и возможности в области распространения и потребления как печатных изданий, так и цифрового контента для компаний в этой отрасли. Опыт пользователей и их взаимодействие с медиаиндустрией по-прежнему являются основной бизнес-целью при инвестировании в этот сектор. Рынок сегментирован по типу телекоммуникационных услуг (голосовая связь (фиксированная и мобильная), данные (фиксированная и мобильная)) и по странам. Размеры рынка и прогнозы представлены в стоимостном выражении (млрд долларов США) для всех вышеперечисленных сегментов.

| По платформе | ||

| ||

| ||

| ||

| ||

| ||

|

| По географии | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка развлечений и телекоммуникаций в Африке

Насколько велик африканский рынок развлечений и телекоммуникаций?

Ожидается, что объем рынка развлечений и телекоммуникаций в Африке достигнет 63,17 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,44% и достигнет 82,34 млрд долларов США к 2029 году.

Каков текущий размер рынка развлечений и телекоммуникаций в Африке?

Ожидается, что в 2024 году объем африканского рынка развлечений и телекоммуникаций достигнет 63,17 миллиарда долларов США.

Кто являются ключевыми игроками на рынке развлечений и телекоммуникаций в Африке?

264 Cru, Sony Music, Iflix, MTN Nigeria Communications PLC, Safaricom — крупнейшие компании, работающие на африканском рынке развлечений и телекоммуникаций.

Какие годы охватывает этот африканский рынок развлечений и телекоммуникаций и каков был размер рынка в 2023 году?

В 2023 году объем африканского рынка развлечений и телекоммуникаций оценивался в 59,91 миллиарда долларов США. В отчете рассматривается исторический размер рынка развлечений и телекоммуникаций в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка развлечений и телекоммуникаций в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об индустрии развлечений и телекоммуникаций в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке развлечений и телекоммуникаций в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ африканских развлечений и телекоммуникаций включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.