Размер рынка энергетических напитков в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 7.71 % |

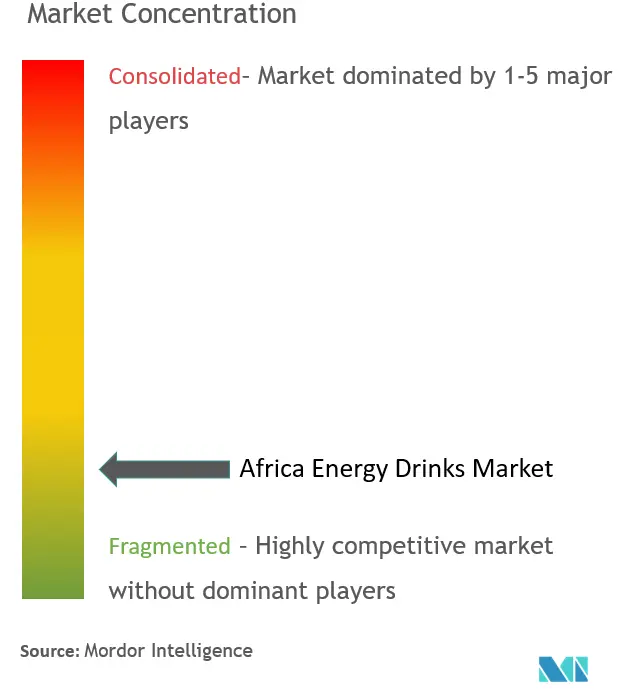

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка энергетических напитков в Африке

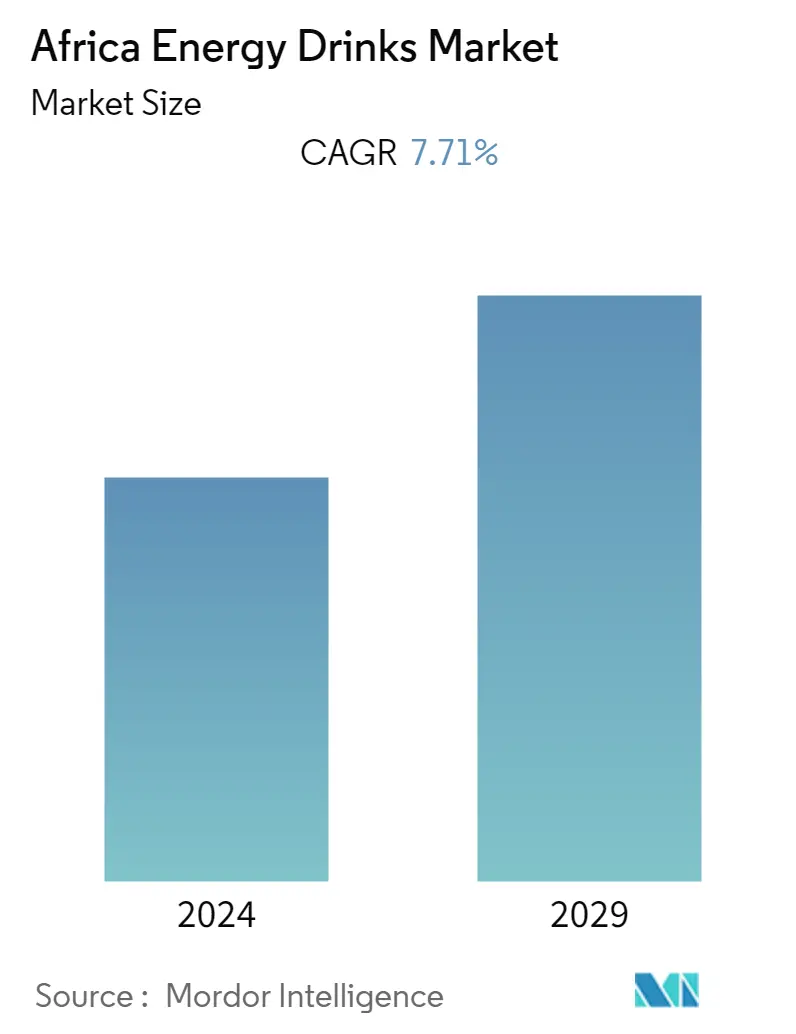

Объем рынка энергетических напитков в Африке оценивается в 2,11 миллиарда долларов США в текущем году, и ожидается, что среднегодовой темп роста составит 7,71% в течение прогнозируемого периода.

\п- \п

- Быстрая урбанизация является ключевым фактором значительного роста рынка в Африке. Согласно опросу Всемирного банка, в 2021 году чуть более 2,4 миллиона человек в Тунисе проживали в городских агломерациях с населением более одного миллиона человек, что составляло примерно 20 процентов от общей численности населения. Начиная с 2010 года, население, проживающее в крупных городских районах страны, постоянно росло. Урбанизация существенно влияет на здоровье и болезни, поскольку жизнь в городах часто предполагает меньшую физическую активность и повышенный риск ожирения, сердечно-сосудистых заболеваний и других хронических заболеваний среди людей. Это, в сочетании с растущим сознанием здоровья среди потребителей, стимулирует спрос на пищевые добавки, такие как энергетические напитки, для борьбы с дефицитом питательных веществ и поддержания адекватного потребления определенных питательных веществ. \п

- Кроме того, пристрастие людей к физической активности, такой как профессиональный спорт и интенсивные тренировки в тренажерном зале, увеличивает спрос на энергетические напитки для повышения уровня энергии, повышения умственной активности и физической работоспособности. Кроме того, поскольку энергетические напитки в основном популярны среди молодежи, ведущие игроки агрессивно продвигают свою продукцию, ориентируясь на миллениалов и поколение Z, чтобы занять лидирующие позиции на рынке. \п

- Например, в августе 2022 года компания Pepsi Co. выпустила Rockstar Energy Drink в Южной Африке. Компания утверждает, что аудитория бренда включает молодых и энергичных дельцов, которые чувствуют, что им нужен заряд энергии, который поможет им учиться или работать в течение более длительных периодов времени. Продукт продается как напиток, в состав которого входят кофеин, таурин и женьшень, обеспечивающие преимущества витаминов B и C, помогающие молодым потребителям оставаться сосредоточенными. \п

- Таким образом, вышеупомянутые факторы, вероятно, окажут положительное влияние на рынок в течение прогнозируемого периода. \п

Тенденции африканского рынка энергетических напитков

Забота о здоровье и участие в физической активности

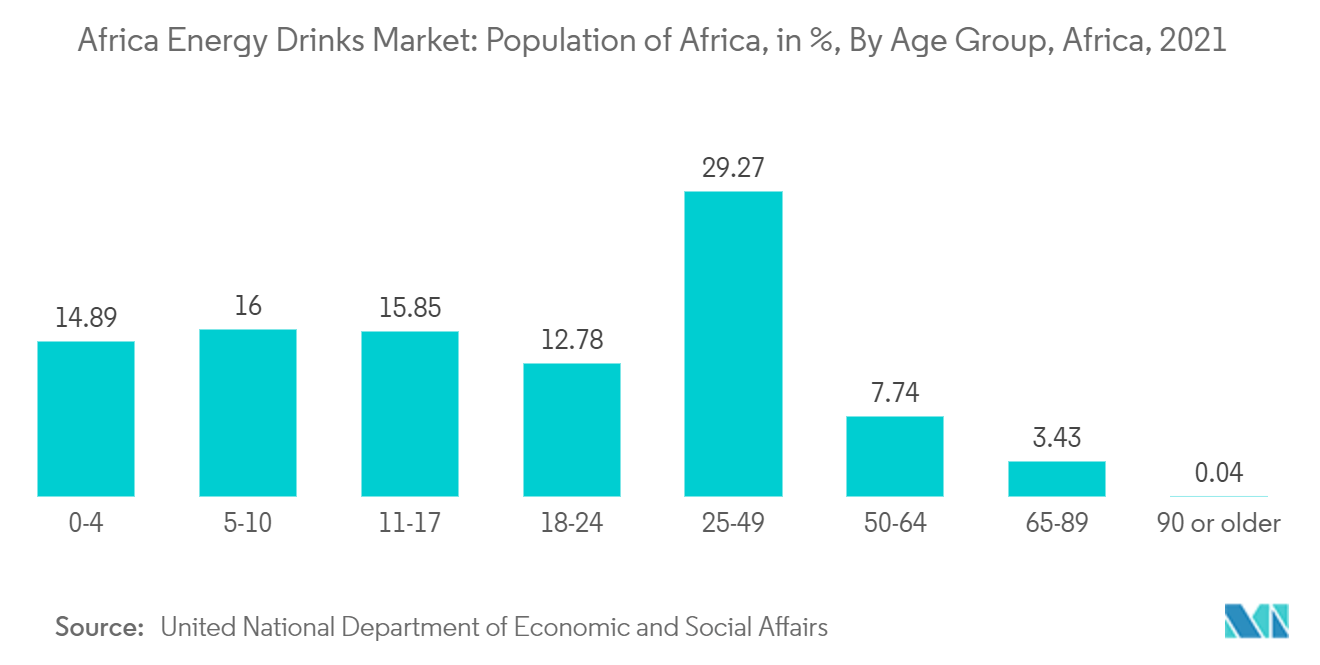

- В последние годы наблюдается экспоненциальный рост числа людей, записавшихся в членство в тренажерных залах или спортивных клубах. Эта тенденция более распространена среди миллениалов и поколения Z, которые составляют подавляющее большинство на фитнес-рынке. Согласно статистике Департамента по экономическим и социальным вопросам Организации Объединенных Наций (ДЭСВ ООН), в 2021 году 49,79% всего населения Африки было в возрасте от 18 до 64 лет. Таким образом, значительный рост доли молодого населения является одним из ключевых факторов, стимулирующих спрос на энергетические напитки в Африке.

- Растущее участие людей в развлекательных мероприятиях на свежем воздухе, таких как пешие прогулки и езда на велосипеде, чтобы поддерживать себя в форме и здоровье, повышает спрос на энергетические напитки, позволяющие избежать усталости и восполнить энергию и выносливость. Помимо этого, неправительственные организации предпринимают различные инициативы по популяризации физической активности в африканском регионе. Например, в 2022 году ЮНЕСКО возглавила программу смешанного обучения инклюзивного физического воспитания, физической активности и спорта (iPEPAS) в Южной Африке. iPEPAS предназначен для наращивания потенциала университетских и общественных программ, связанных с физической активностью, для включения вопросов инвалидности в свои предложения. Такие инициативы, вероятно, подтолкнут рынок к росту и предоставят прибыльные возможности игрокам развивающихся рынков в ближайшем будущем.

Южная Африка доминирует на рынке

- Южная Африка является процветающим рынком энергетических напитков, поскольку в настоящее время ей принадлежит большая часть африканского рынка энергетических напитков. Рост уровня дохода на душу населения является основным фактором резкого роста спроса на энергетические напитки в Южной Африке. По данным Международного валютного фонда, ВВП на душу населения в ЮАР вырос до 6,69 тыс. долларов США в 2022 году с 5,66 долларов США в 2021 году. Более того, быстрая урбанизация привела к малоподвижному образу жизни и увеличению распространенности хронических заболеваний среди значительной части населения. африканского населения. Это привлекает внимание потребителей к фитнесу и физической активности для более здорового образа жизни, что приводит к увеличению спроса на энергетические напитки для повышения физической выносливости.

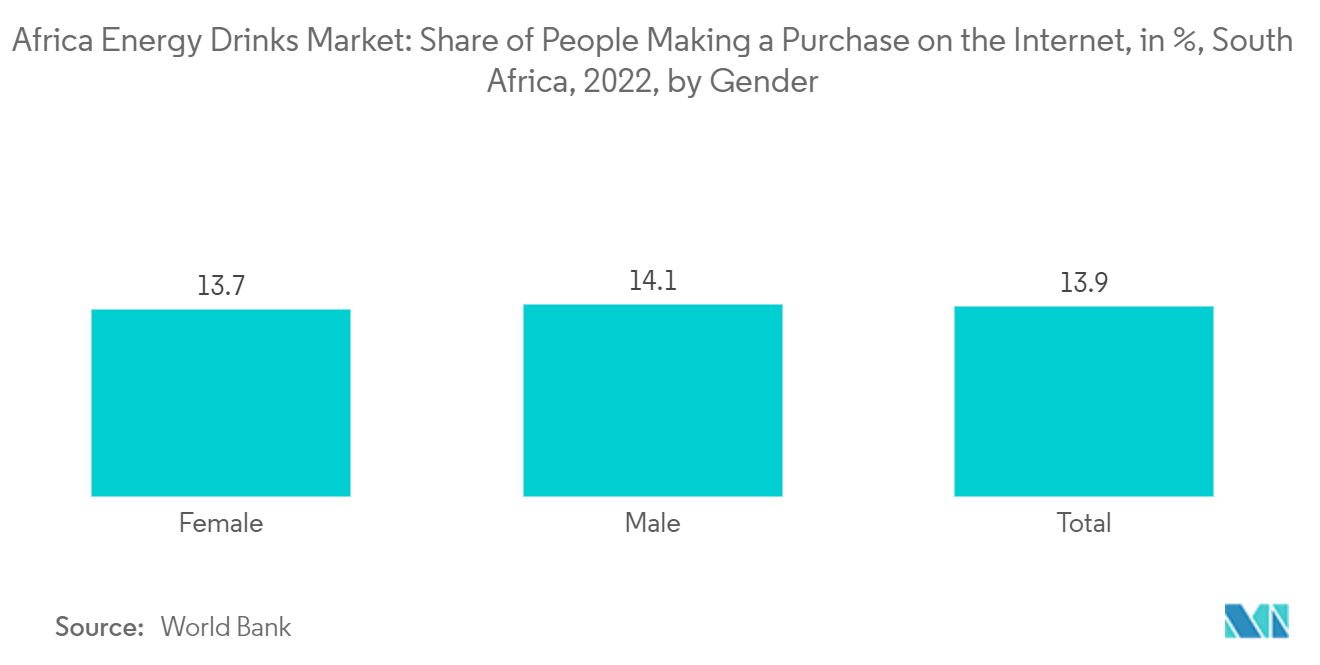

- Кроме того, распространение каналов электронной коммерции стимулирует продажи энергетических напитков в регионе. Опрос Всемирного банка показывает, что в 2022 году около 13,9 процента взрослого населения Южной Африки совершили покупки онлайн с помощью мобильного телефона или Интернета. Более того, игроки придумывают новые рецептуры вкусов без сахара, калорий и ингредиентов, такие как как растительные средства и травы, чтобы удовлетворить потребности потребителей, заботящихся о своем здоровье, и людей, страдающих такими заболеваниями, как диабет и ожирение. Ожидается, что такие нововведения приведут к увеличению продаж энергетических напитков в стране, что, в свою очередь, обеспечит толчок общему росту рынка в течение исследуемого периода.

Обзор индустрии энергетических напитков в Африке

Рынок энергетических напитков в Африке является высококонкурентным, и значительную долю рынка занимают несколько глобальных и региональных игроков. Особое внимание уделяется слияниям, расширениям, поглощениям и партнерству между компаниями как стратегическому подходу к расширению присутствия бренда среди потребителей. Игроки также сосредотачиваются на разработке продуктов, чтобы сохранить свою долю и положение на рынке. Ключевые игроки, доминирующие на рынке, включают Monster Beverage Corporation, Red Bull, Suntory Holdings Ltd, PepsiCo Inc. и ignoreian Breweries PLC.

Лидеры африканского рынка энергетических напитков

-

Red Bull Corporation

-

Monster Beverage Corp.

-

Suntory Holdings Ltd

-

PepsiCo Inc.

-

Nigerian Breweries PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка энергетических напитков Африки

- Март 2023 г. энергетический солодовый напиток премиум-класса ZAGG в партнерстве с Федерацией футбола Нигерии (NFF). Компания утверждает, что партнерство делает ZAGG официальным энергетическим напитком Super Eagles и других национальных команд, включая Super Falcons, Dream Team, Flamingos Team и Golden Eaglets.

- Июль 2022 г. Switch выпустила новый энергетический напиток под названием Dubbed Switch Energy Mague, приготовленный из измельченной кукурузы. Продукт обогащен витаминами и энергетическими компонентами, в том числе гуараной и кофеином.

- Июнь 2022 г. Bang Energy, североамериканский бренд энергетических напитков, заключил партнерское соглашение с SG Getaway Services для распространения бренда по всей Южной Африке. Разнообразие продуктов, предлагаемых Bang Energy, включает варианты Star Blast, Frosé Rosé и Rainbow Unicorn.

Отчет о рынке энергетических напитков в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.1.1 Популярность спортивных напитков среди потребителей, ориентированных на фитнес

4.1.2 Агрессивные стратегии продвижения и рекламы

4.2 Рыночные ограничения

4.2.1 Проблемы со здоровьем, связанные с искусственными ингредиентами в энергетических напитках

4.2.2 Высокая стоимость продукции

4.3 Анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип упаковки

5.1.1 Бутылка

5.1.2 Банки

5.2 Канал распределения

5.2.1 Супермаркеты/гипермаркеты

5.2.2 Круглосуточные/продуктовые магазины

5.2.3 Розничные интернет-магазины

5.2.4 Другие каналы сбыта

5.3 География

5.3.1 Южная Африка

5.3.2 Нигерия

5.3.3 Кения

5.3.4 Гана

5.3.5 Камерун

5.3.6 Эфиопия

5.3.7 Остальная часть Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Red Bull Corporation

6.3.2 The Coca-Cola Company

6.3.3 PepsiCo Inc.

6.3.4 Suntory Holdings Ltd

6.3.5 Monster Beverage Corporation

6.3.6 Mutalo Group SP Z O O (Kabisa)

6.3.7 Mofaya Beverage Company (PTY) Ltd

6.3.8 Power Horse Energy Drinks Gmbh

6.3.9 Nigerian Breweries PLC

6.3.10 The Alternative Power (PTY) Ltd

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии энергетических напитков в Африке

Энергетический напиток — это напиток, содержащий стимулирующие соединения, такие как кофеин. Он также содержит подсластители, экстракты трав, таурин и аминокислоты, которые дают заряд энергии и улучшают физические и когнитивные способности.

Рынок энергетических напитков в Африке сегментирован по типу упаковки, каналу сбыта и географии. По типу упаковки рынок сегментирован на бутылки и банки. В зависимости от канала сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса/продуктовые магазины, розничные интернет-магазины и другие каналы сбыта. По географическому признаку рынок сегментирован на Южную Африку, Нигерию, Кению, Гану, Камерун, Эфиопию и остальную часть Африки.

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип упаковки | ||

| ||

|

| Канал распределения | ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка энергетических напитков в Африке

Каков текущий размер рынка энергетических напитков в Африке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка энергетических напитков в Африке составит 7,71%.

Кто являются ключевыми игроками на рынке энергетических напитков в Африке?

Red Bull Corporation, Monster Beverage Corp., Suntory Holdings Ltd, PepsiCo Inc., Nigerian Breweries PLC — крупнейшие компании, работающие на африканском рынке энергетических напитков.

Какие годы охватывает рынок энергетических напитков в Африке?

В отчете рассматривается исторический размер рынка энергетических напитков в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка энергетических напитков в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии энергетических напитков в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке энергетических напитков в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ африканских энергетических напитков включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.