| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

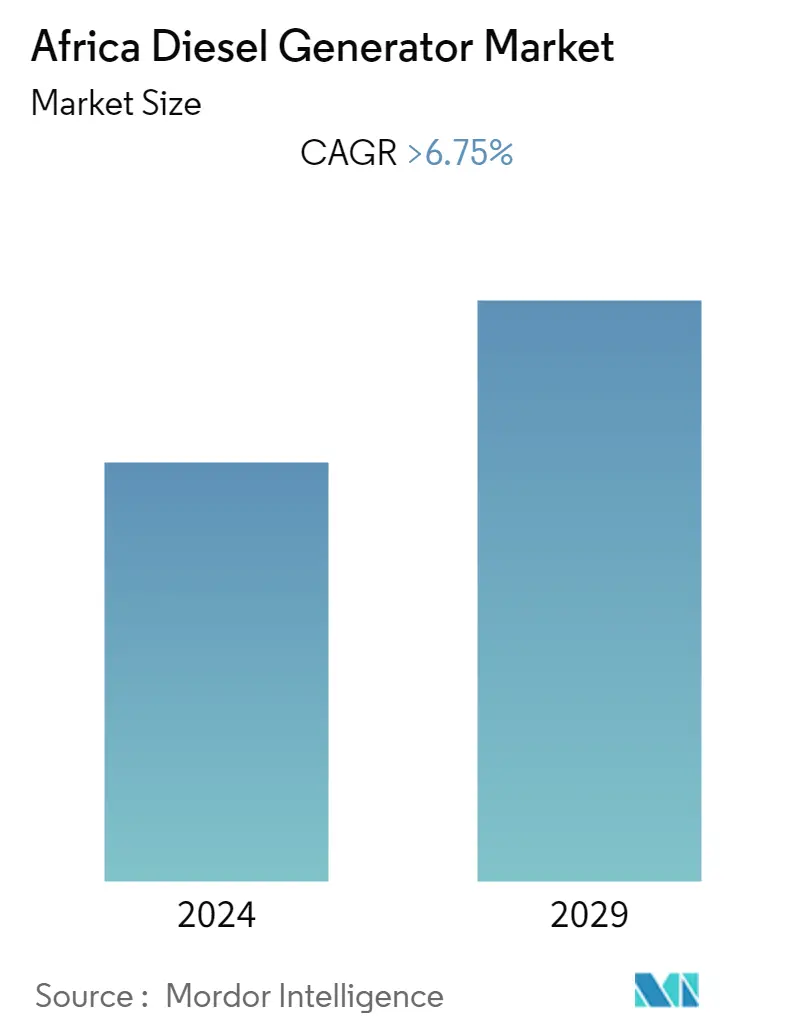

| CAGR | 6.75 % |

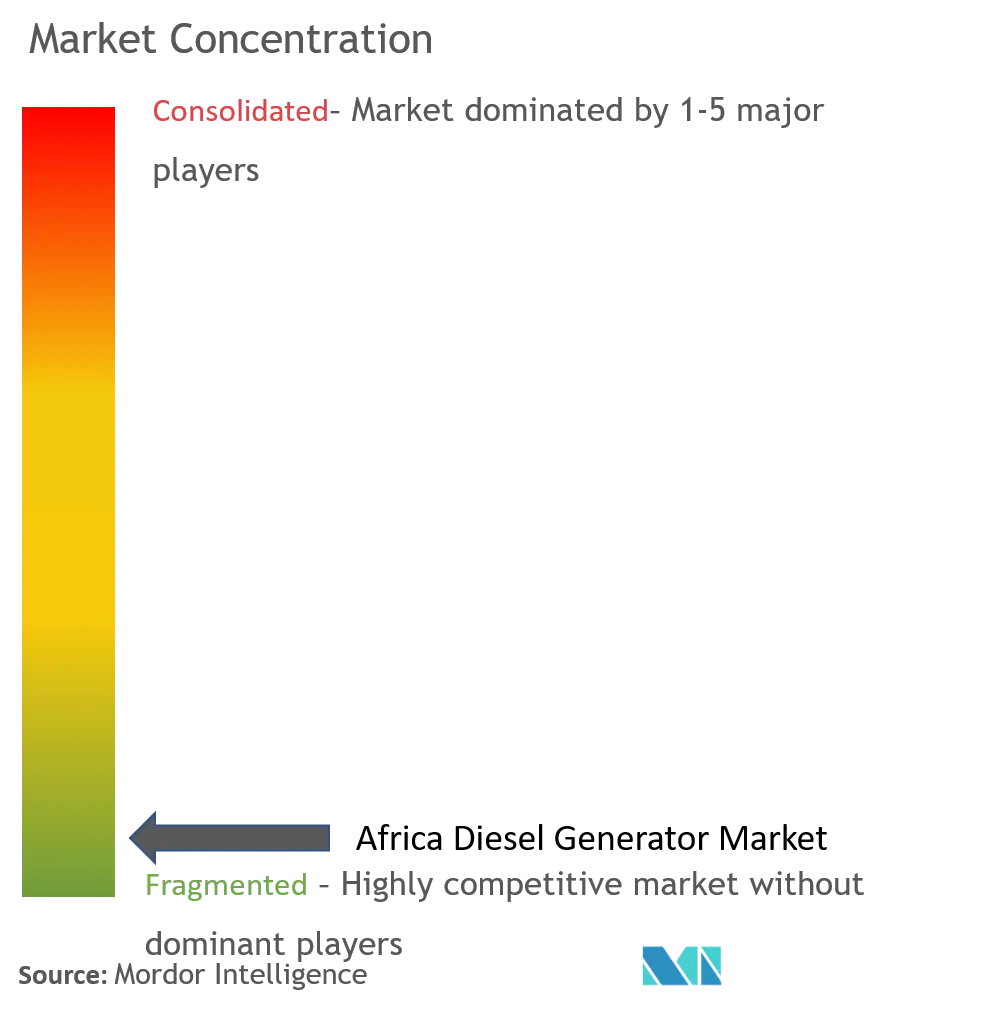

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка дизельных генераторов в Африке

К концу этого года рынок дизельных генераторов в Африке оценивается в 636,5 млн долларов США. По прогнозам, в ближайшие пять лет он достигнет 809,2 млн долларов США, а среднегодовой темп роста составит более 6,75% в течение прогнозируемого периода.

- Ожидается, что в среднесрочный период такие факторы, как возросший спрос на бесперебойное и надежное электроснабжение и рост промышленного сектора, будут стимулировать рынок.

- С другой стороны, развитие аккумуляторных технологий может стать сдерживающим фактором для рынка.

- Тем не менее, растущая популярность гибридных генераторов и повышение надежности гибридной системы могут стать новой возможностью для отрасли благодаря использованию различных ресурсов, снижению стоимости и уменьшению зависимости от одного топлива.

- Ожидается, что Нигерия будет доминировать на рынке из-за большого населения и растущего экономического роста. Ожидается, что спрос на электроэнергию будет расти с увеличением численности населения.

Тенденции рынка дизельных генераторов в Африке

Резервные генераторы будут доминировать на рынке

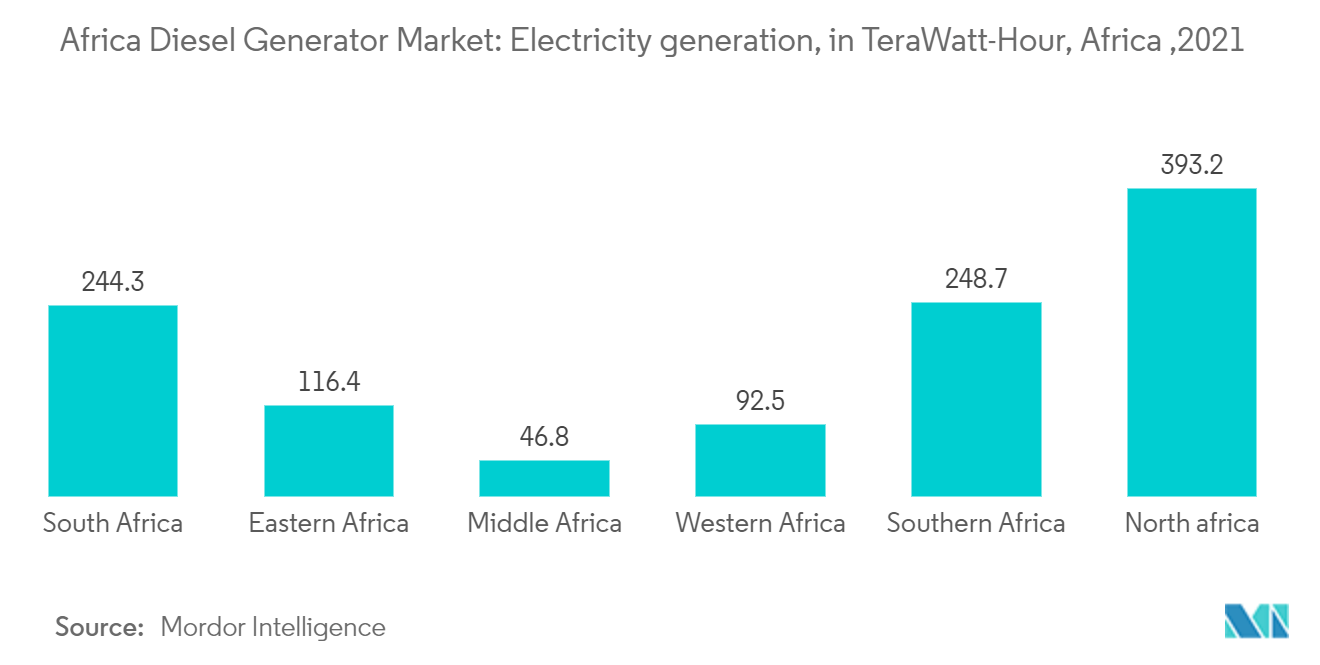

- Некоторые африканские страны, особенно Западная Африка, в значительной степени полагаются на генераторы малой мощности для обеспечения ежедневного потребления электроэнергии. В первую очередь это связано с потребностью в бесперебойном и надежном электроснабжении, которое не может обеспечить коммунальная сеть.

- Передающая сеть и надежность энергосистемы могут напрямую коррелировать с количеством электроэнергии, вырабатываемой резервными генераторами в регионе. Например, Северная Африка, которая имеет более широкий доступ к энергосистеме, реже использует резервные генераторы, чем страны к югу от Сахары.

- В сентябре 2022 года Engie Energy подписала соглашение о финансировании на сумму 60 миллионов долларов США с компанией CrossBoundary Energy Access (CBEA) для развертывания мини-сетей на солнечной энергии в Нигерии.

- Многие различные отрасли, такие как строительная отрасль, требуют надежного источника электроэнергии. Такие отрасли составляют большую базу пользователей резервных генераторов; Ожидается, что с ростом таких секторов в регионе спрос на резервные генераторы будет продолжать расти в прогнозируемый период.

- Таким образом, ожидается, что резервные дизельные генераторы продолжат доминировать на рынке из-за возросшего спроса на бесперебойный и надежный источник энергии в регионе.

Нигерия будет доминировать на рынке

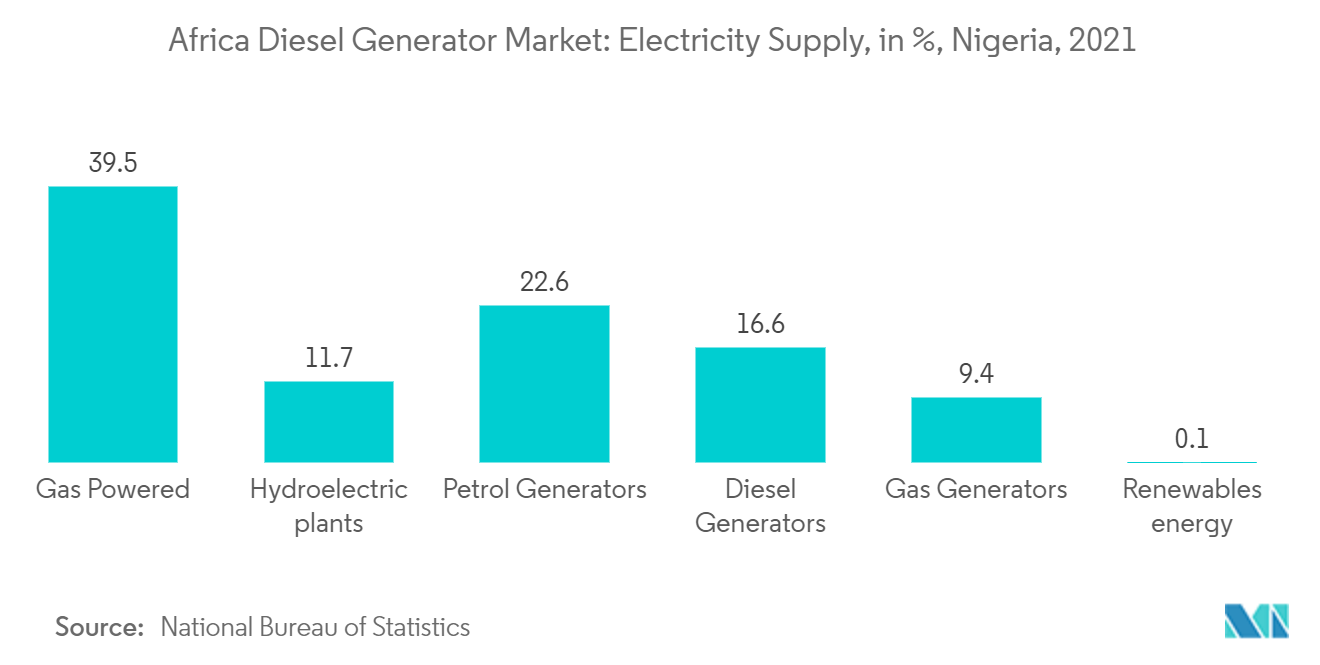

- Нигерия является одним из крупнейших потребителей энергии, вырабатываемой резервными генераторами в регионе. Это связано с несколькими факторами, включая легкую доступность ископаемого топлива, плохую государственную политику, ведущую к низким возможностям передачи, и рост населения, ведущий к увеличению спроса на электроэнергию. Все эти факторы подталкивают потребителей производить электроэнергию с использованием небольших резервных генераторов, что способствует росту рынка.

- Согласно отчету IRENA, опубликованному в 2022 году, частые перебои с электроэнергией вынудили многие домохозяйства и предприятия прибегнуть к самостоятельному производству электроэнергии, используя дизельные и бензиновые генераторные установки в качестве резервных. Отчет показал, что 84% городских домохозяйств в Нигерии используют системы резервного электроснабжения, такие как дизельные/бензиновые генераторы. Для сравнения 86% компаний в Нигерии владеют или совместно используют генераторы.

- Нигерия имеет потенциал для производства 18 000 МВт электроэнергии на существующих станциях. Однако в большинстве дней она может выдавать только около 8000 МВт, что недостаточно для страны с населением более 211 миллионов человек. При населении около 216 миллионов человек в 2022 году установленная мощность существующих электростанций правительства составит около 16,38 ГВт. Мощность, вырабатываемую существующими электростанциями, должна быть увеличена, чтобы обслуживать все городское и сельское население.

- Кроме того, РГ в жилом и коммерческом сегментах неэффективны и дороги – их стоимость в среднем составляет 0,40 доллара США/кВтч и более. Кроме того, с начала российско-украинского конфликта цены на дизельное топливо в Нигерии, которое не субсидируется, как бензин, утроились и составили почти 800 норвежских крон за литр в 2022 году.

- Страна является крупным пользователем небольших дизельных генераторов, которые в значительной степени полагаются на дизельное топливо и бензин в качестве основного топлива. Проблемы с передачей электроэнергии являются существенным драйвером рынка, поскольку в 2021 году только 65,5% населения имели прямой доступ к коммунальным сетям.

- Однако дизельные генераторы способствуют выбросам в окружающую среду деликатных твердых частиц, в том числе черного углерода, что является предрасполагающим фактором сердечно-легочных и респираторных заболеваний, что приводит к увеличению числа посещений больниц и риску преждевременной смерти. Ожидается, что этот фактор будет сдерживать рынок.

- Ожидается, что Нигерия будет доминировать на рынке из-за своей большой численности населения и низких возможностей передачи электроэнергии, что приведет к увеличению спроса на дизельные генераторы.

Обзор отрасли дизельных генераторов в Африке

Африканский рынок дизельных генераторов фрагментирован. Некоторыми ключевыми игроками на этом рынке (в произвольном порядке) являются Caterpillar Inc, Cummins Ltd., Yanmar Holdings Co., Ltd., Atlas Copco AB и Honda Siel Power Products Limited.

Лидеры рынка дизельных генераторов в Африке

-

Honda Siel Power Products Limited

-

Cummins Ltd.

-

Yanmar Holdings Co., Ltd.

-

Caterpillar Inc.

-

Atlas Copco AB

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка дизельных генераторов в Африке

- Июнь 2023 г. Бесшумный дизельный генератор Pramac Perkins мощностью 150 кВА и автоматический переключатель резерва на 200 А были отправлены в Гану, Африка. Решение с полным резервным питанием, скорее всего, обеспечит резервным электроснабжением офисы и склады крупного поставщика строительных материалов в Аккре.

- Январь 2023 г. Африканский банк развития объявил, что банк работает с правительством Нигерии над проектом электропередачи стоимостью 410 миллионов долларов США и планирует инвестировать дополнительные 200 миллионов долларов США через Агентство по электрификации сельских районов (REA). Целью проекта является расширение доступа к электроэнергии в стране, включая предоставление резервных генераторов сельскому населению.

Сегментация отрасли дизельных генераторов в Африке

Дизельный генератор использует дизельное топливо в качестве топлива для питания двигателя и является одним из самых важных, надежных и наименее дорогих в мире устройств для производства электроэнергии. Эти генераторы могут служить основным источником питания, надежным вторичным источником питания, а также резервным или резервным источником питания для бытовых, промышленных и коммерческих потребителей. Рейтинги, применение и география сегментов африканского рынка дизельных генераторов. Рейтинги сегментируют рынок на 0–75 кВА, 75–375 кВА и выше 375 кВА. Рынок сегментирован по приложениям на основное питание, резервное питание и снижение пиковых нагрузок. В отчете также рассматриваются размер рынка и прогнозы рынка дизельных генераторов. Размер рынка и прогнозы основаны на выручке (в долларах США) для каждого сегмента.

| Рейтинги | 0–75 кВА |

| 75–375 кВА | |

| Выше 375 кВА | |

| Приложение | Основная Сила |

| Резервное питание | |

| Пиковое бритье | |

| География | Нигерия |

| Ангола | |

| Южная Африка | |

| Остальная часть Африки |

Часто задаваемые вопросы по исследованию рынка дизельных генераторов в Африке

Каков текущий размер рынка дизельных генераторов в Африке?

Прогнозируется, что среднегодовой темп роста рынка дизельных генераторов в Африке составит более 6,75% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке дизельных генераторов в Африке?

Honda Siel Power Products Limited, Cummins Ltd., Yanmar Holdings Co., Ltd., Caterpillar Inc., Atlas Copco AB — основные компании, работающие на рынке дизельных генераторов в Африке.

Какие годы охватывает рынок дизельных генераторов в Африке?

В отчете рассматривается исторический размер рынка дизельных генераторов в Африке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка дизельных генераторов в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Power Equipment Reports

Popular Energy & Power Reports

Отчет об отрасли дизельных генераторов в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке дизельных генераторов в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ дизельных генераторов в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.