Размер рынка альтернатив молочным продуктам в Африке

|

|

Период исследования | 2017 - 2029 |

|

|

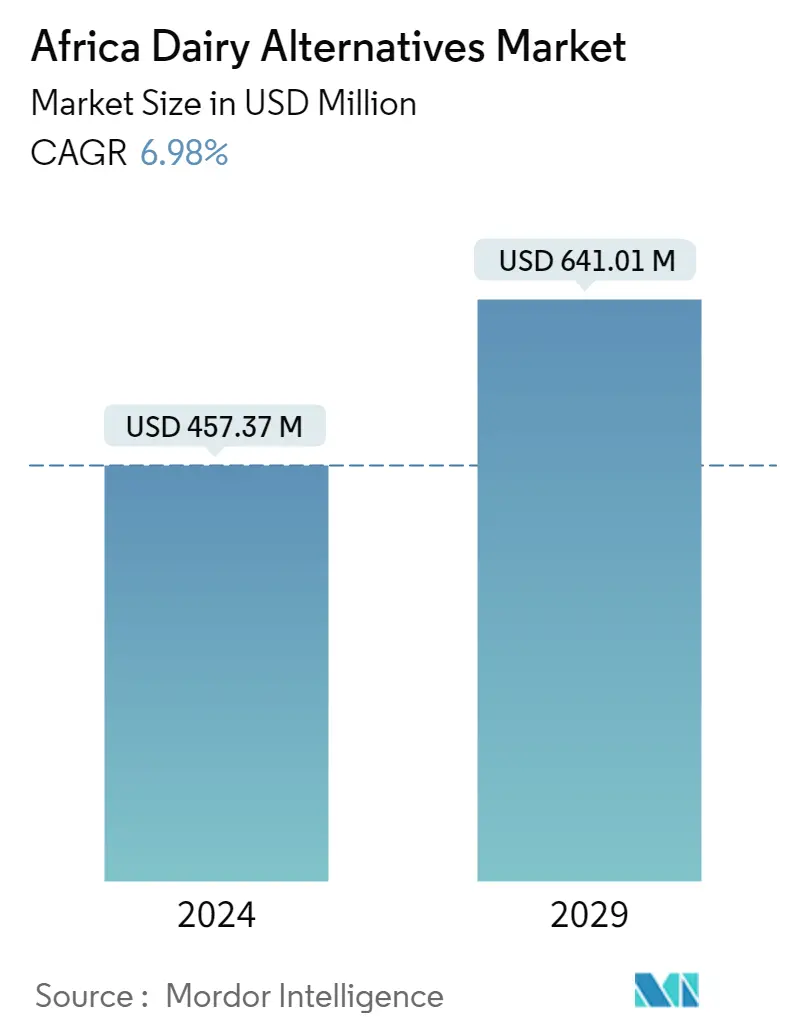

Размер рынка (2024) | USD 457.37 миллиона долларов США |

|

|

Размер рынка (2029) | USD 641.01 миллиона долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Наибольшая доля по каналам сбыта | Вне торговли |

|

|

CAGR(2024 - 2029) | 6.98 % |

|

|

Самая большая доля по странам | Южная Африка |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка альтернатив молочным продуктам в Африке

Размер африканского рынка альтернатив молочным продуктам оценивается в 457,37 миллиона долларов США в 2024 году и, как ожидается, достигнет 641,01 миллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 6,98% в течение прогнозируемого периода (2024-2029 годы).

В супермаркетах и гипермаркетах наблюдается стремительный рост продаж, чему способствует увеличение разнообразия в отделах альтернатив молочным продуктам.

- Супермаркеты и гипермаркеты являются ведущими региональными каналами сбыта альтернатив молочным продуктам в Африке. В 2022 году объем продаж заменителей молочных продуктов в подсегменте супермаркетов и гипермаркетов составил 50% продаж через внеторговые каналы. Ожидается, что продажи через супермаркеты и гипермаркеты вырастут на 23% в период 2024-2027 годов и достигнут рыночной стоимости в 272,28 миллиона долларов США в 2027 году. Предпочтение потребителей к этим каналам обусловлено сезонными предложениями, скидками на оптовые закупки и доступ к разнообразным продуктам через специальный раздел альтернативных молочных продуктов.

- Круглосуточные магазины являются вторым наиболее предпочтительным каналом сбыта внеторговой торговли после супермаркетов и гипермаркетов для приобретения альтернатив молочным продуктам. На этот подсегмент пришлось 36% от общего объема продаж, осуществленных через внеторговые каналы в 2022 году. Более широкий охват и легкий доступ к частным торговым маркам определяют потребительское предпочтение традиционных продуктовых магазинов по сравнению с другими каналами розничной торговли. Ожидается, что стоимость продаж альтернатив молочным продуктам через магазины повседневного спроса вырастет на 22% с 2024 по 2027 год.

- Прогнозируется, что продажи альтернатив молочным продуктам через онлайн-каналы зафиксируют самый высокий рост стоимости, составив 49,5%, в течение 2023-2026 годов. Растущее число интернет-пользователей влияет на растущую роль онлайн-каналов в покупке альтернативных молочных продуктов. Использование Интернета в Африке выросло на 23% с 2019 по 2021 год. По состоянию на декабрь 2021 года уровень проникновения Интернета в Африке составлял 43%. Ожидается, что растущее количество приложений для доставки продуктов в ключевых странах, таких как Египет и Южная Африка, также будет стимулировать продажи через онлайн-каналы в течение прогнозируемого периода.

Растущая склонность к веганским вариантам среди потребителей Южной Африки и Египта способствует росту рынка.

- Египет и Южная Африка были основными региональными рынками альтернатив молочным продуктам, на их долю в 2022 году пришлось 66% объемов продаж в Африке. Растущая склонность потребителей к продуктам растительного происхождения и потребление альтернатив молочным продуктам, таких как молоко растительного происхождения. и сыр для удовлетворения потребностей в белке и основных питательных веществах являются ключевыми факторами, которые, как ожидается, ускорят рост индустрии альтернатив молочным продуктам во всем регионе.

- По оценкам, в Южной Африке продажи альтернативных молочных продуктов вырастут на 23% в период 2024–2027 годов и достигнут 273,6 миллиона долларов США в 2027 году. Этот рост можно объяснить ростом веганства в стране. Южная Африка входит в число 30 крупнейших стран мира по количеству веганского населения. С 2019 года более 30 000 южноафриканцев подписались на веганство. В Южной Африке очень предпочитают растительное молоко, такое как соевое и миндальное. Ожидается, что потребление соевого молока на душу населения в Южной Африке достигнет 0,07 кг в 2023 году.

- По оценкам, продажи альтернатив молочным продуктам в остальной части регионального сегмента Африки вырастут на 22% в период 2023-2026 годов. Такие страны, как Алжир, Кения и Гана, вносят свой вклад в рост регионального сегмента. Ожидается, что к 2023 году в большинстве стран, включая Гану, Малави и Замбию, более 98–100% населения будет страдать от непереносимости лактозы. Также были предприняты инициативы по поддержке веганского питания, которые способствуют росту рынка. Например, люди в Уганде часто заражаются инфекциями при производстве и потреблении продуктов животного происхождения. Чтобы избежать или сократить потребление продуктов животного происхождения и увеличить потребление продуктов растительного происхождения, веганское сообщество Атлас открыло первую веганскую школу для защиты детей от зоонозных заболеваний.

Тенденции рынка альтернатив молочным продуктам в Африке

- Производство масличных культур, особенно соевых бобов и арахиса, увеличилось в Африке из-за роста цен на масличные культуры, что стимулировало развитие альтернативной молочной промышленности.

Обзор отрасли альтернативных молочных продуктов в Африке

Африканский рынок альтернатив молочным продуктам фрагментирован пять крупнейших компаний занимают 5,54%. Основными игроками на этом рынке являются Blue Diamond Growers, Good Hope International Beverages (Pty) Ltd, Green Spot Co. Ltd, Juhayna Food Industries и The Kroger Co. (отсортировано в алфавитном порядке).

Лидеры рынка альтернатив молочным продуктам в Африке

Blue Diamond Growers

Good Hope International Beverages (Pty) Ltd

Green Spot Co. Ltd

Juhayna Food Industries

The Kroger Co.

Other important companies include Danone SA, Dewfresh Pty Ltd, Earth&Co, Jetlak Foods Limited, SunOpta Inc., Yokos Pty Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка альтернатив молочным продуктам в Африке

- Апрель 2022 г . SunOpta Inc. приобрела бренды напитков на растительной основе Dream и WestSoy у Hain Celestial Group. В настоящее время компания производит весь портфель продукции WestSoy.

- Октябрь 2021 г . Danone выпустила йогурт из кокосового молока в греческом стиле под своим брендом Silk.

- Январь 2021 г . Juhayna Food Industries (JUFO) запустила сегмент растительных продуктов NG, который включает натуральные и веганские продукты. В линейку продукции входит овсяное, миндальное, кокосовое и ореховое молоко.

Отчет о рынке альтернатив молочным продуктам в Африке – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Потребление на душу населения

2.2. Сырье/товарное производство

2.2.1. Молочная альтернатива – производство сырья

2.3. Нормативно-правовая база

2.3.1. Египет

2.3.2. Южная Африка

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Категория

3.1.1. Немолочное масло

3.1.2. Немолочное молоко

3.1.2.1. По типу продукта

3.1.2.1.1. Миндальное молоко

3.1.2.1.2. Кокосовое молоко

3.1.2.1.3. Овсяное молоко

3.1.2.1.4. я молоко

3.1.3. Немолочный йогурт

3.2. Канал распределения

3.2.1. Вне торговли

3.2.1.1. Магазины

3.2.1.2. Интернет-торговля

3.2.1.3. Специализированные розничные продавцы

3.2.1.4. Супермаркеты и гипермаркеты

3.2.1.5. Прочее (Складские клубы, АЗС и т.д.)

3.2.2. Он-Трейд

3.3. Страна

3.3.1. Египет

3.3.2. Нигерия

3.3.3. Южная Африка

3.3.4. Остальная часть Африки

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Blue Diamond Growers

4.4.2. Danone SA

4.4.3. Dewfresh Pty Ltd

4.4.4. Earth&Co

4.4.5. Good Hope International Beverages (Pty) Ltd

4.4.6. Green Spot Co. Ltd

4.4.7. Jetlak Foods Limited

4.4.8. Juhayna Food Industries

4.4.9. SunOpta Inc.

4.4.10. The Kroger Co.

4.4.11. Yokos Pty Ltd

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОТРЕБЛЕНИЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ НА ДУШУ НАСЕЛЕНИЯ, КГ, АФРИКА, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ПРОИЗВОДСТВА НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ В АФРИКЕ – СЫРЬЕ, ТОННЫ, АФРИКА, 2017–2021 гг.

- Рисунок 3:

- ОБЪЕМ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ ПО АФРИКЕ, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ МОЛОЧНЫХ АЛЬТЕРНАТИВ В АФРИКЕ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 6:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 7:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 8:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 9:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МАСЛА, ТОННЫ, АФРИКА, 2017 – 2029 гг.

- Рисунок 10:

- ЗНАЧЕНИЕ РЫНКА НЕМОЛОЧНОГО МАСЛА, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 11:

- ДОЛЯ РЫНКА НЕМОЛОЧНОГО МАСЛА В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, % 2022 Г. ПО 2029 Г.

- Рисунок 12:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ВИДАМ ПРОДУКТА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 13:

- СТОИМОСТЬ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, %, АФРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 15:

- ДОЛЯ В СТОИМОСТИ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, %, АФРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 16:

- ОБЪЕМ РЫНКА МИНДАЛЬНОГО МОЛОКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 17:

- СТОИМОСТЬ РЫНКА МИНДАЛЬНОГО МОЛОКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 18:

- ДОЛЯ РЫНКА МИНДАЛЬНОГО МОЛОКА В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 19:

- ОБЪЕМ РЫНКА КОКОСОВОГО МОЛОКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 20:

- ОБЪЕМ РЫНКА КОКОСОВОГО МОЛОКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ РЫНКА КОКОСОВОГО МОЛОКА ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 22:

- ОБЪЕМ РЫНКА ОВСЯНОГО МОЛОКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 23:

- ОБЪЕМ РЫНКА ОВСЯНОГО МОЛОКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ РЫНКА ОВСЯНОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 25:

- ОБЪЕМ РЫНКА СОЕВОГО МОЛОКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 26:

- ОБЪЕМ РЫНКА СОЕВОГО МОЛОКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ РЫНКА СОЕВОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 28:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 29:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 31:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 32:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, АФРИКА, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 34:

- ДОЛЯ СТОИМОСТИ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 35:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 36:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 37:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 38:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 39:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 40:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 41:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ПО КАТЕГОРИЯМ, %, в долларах США, АФРИКА, 2017–2029 гг.

- Рисунок 42:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, В ТОННАХ, АФРИКА, 2017–2029 гг.

- Рисунок 43:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 44:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, ПО КАТЕГОРИЯМ, %, долл. США, АФРИКА, 2017–2029 гг.

- Рисунок 45:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РОЗНИЧНИКОВ, В ТОННАХ, АФРИКА, 2017–2029 гг.

- Рисунок 46:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РИТЕЙЛЕРОВ, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 47:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫХ РОЗНИЧНЫХ ПРЕДПРИЯТИЙ, ПО КАТЕГОРИЯМ, %, долл. США, АФРИКА, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, В ТОННАХ, АФРИКА, 2017–2029 гг.

- Рисунок 49:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 50:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ПО КАТЕГОРИЯМ, %, долл. США, АФРИКА, 2017–2029 гг.

- Рисунок 51:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 52:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), ПО КАТЕГОРИЯМ, %, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 54:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ON-TRADE, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 55:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ON-TRADE, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 56:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ON-TRADE, ПО КАТЕГОРИЯМ, %, в долларах США, АФРИКА, 2017–2029 гг.

- Рисунок 57:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 58:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 59:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 60:

- ДОЛЯ НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО СТРАНАМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 61:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ЕГИПЕТ, 2017–2029 гг.

- Рисунок 62:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛАРОВ США, ЕГИПЕТ, 2017–2029 гг.

- Рисунок 63:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ЕГИПЕТ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 64:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, НИГЕРИЯ, 2017–2029 гг.

- Рисунок 65:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛАРОВ США, НИГЕРИЯ, 2017–2029 гг.

- Рисунок 66:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, НИГЕРИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 67:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ЮЖНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 68:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ЮЖНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 69:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ЮЖНАЯ АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 ГГ.

- Рисунок 70:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ОСТАЛЬНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 71:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ОСТАЛЬНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 72:

- ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ОСТАЛЬНАЯ АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 73:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, АФРИКА, 2017–2029 гг.

- Рисунок 74:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, АФРИКА, 2017–2029 гг.

- Рисунок 75:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, АФРИКА, 2022 г.

Сегментация отрасли альтернативных молочных продуктов в Африке

Немолочное масло, немолочное молоко, немолочный йогурт подразделяются на сегменты по категориям. Off-Trade и On-Trade рассматриваются как сегменты канала сбыта. Египет, Нигерия и Южная Африка представлены сегментами по странам.

- Супермаркеты и гипермаркеты являются ведущими региональными каналами сбыта альтернатив молочным продуктам в Африке. В 2022 году объем продаж заменителей молочных продуктов в подсегменте супермаркетов и гипермаркетов составил 50% продаж через внеторговые каналы. Ожидается, что продажи через супермаркеты и гипермаркеты вырастут на 23% в период 2024-2027 годов и достигнут рыночной стоимости в 272,28 миллиона долларов США в 2027 году. Предпочтение потребителей к этим каналам обусловлено сезонными предложениями, скидками на оптовые закупки и доступ к разнообразным продуктам через специальный раздел альтернативных молочных продуктов.

- Круглосуточные магазины являются вторым наиболее предпочтительным каналом сбыта внеторговой торговли после супермаркетов и гипермаркетов для приобретения альтернатив молочным продуктам. На этот подсегмент пришлось 36% от общего объема продаж, осуществленных через внеторговые каналы в 2022 году. Более широкий охват и легкий доступ к частным торговым маркам определяют потребительское предпочтение традиционных продуктовых магазинов по сравнению с другими каналами розничной торговли. Ожидается, что стоимость продаж альтернатив молочным продуктам через магазины повседневного спроса вырастет на 22% с 2024 по 2027 год.

- Прогнозируется, что продажи альтернатив молочным продуктам через онлайн-каналы зафиксируют самый высокий рост стоимости, составив 49,5%, в течение 2023-2026 годов. Растущее число интернет-пользователей влияет на растущую роль онлайн-каналов в покупке альтернативных молочных продуктов. Использование Интернета в Африке выросло на 23% с 2019 по 2021 год. По состоянию на декабрь 2021 года уровень проникновения Интернета в Африке составлял 43%. Ожидается, что растущее количество приложений для доставки продуктов в ключевых странах, таких как Египет и Южная Африка, также будет стимулировать продажи через онлайн-каналы в течение прогнозируемого периода.

| Категория | ||||||||

| Немолочное масло | ||||||||

| ||||||||

| Немолочный йогурт |

| Канал распределения | |||||||

| |||||||

| Он-Трейд |

| Страна | |

| Египет | |

| Нигерия | |

| Южная Африка | |

| Остальная часть Африки |

Определение рынка

- Альтернативы молочным продуктам - Молочные альтернативы — это продукты, которые производятся из молока/масел растительного происхождения вместо обычных продуктов животного происхождения, таких как сыр, масло, молоко, мороженое, йогурт и т. д. Альтернатива молоку на растительной или немолочной основе — это быстрорастущая альтернатива молоку. сегмент разработки новых пищевых продуктов, функциональных и специальных напитков по всему миру.

- Немолочное масло - Немолочное масло — это веганская альтернатива сливочному маслу, изготовленная из смеси растительных масел. С ростом популярности альтернативных диет, таких как вегетарианство, веганство и непереносимость глютена, растительное масло становится здоровым немолочным заменителем обычного сливочного масла.

- Немолочное мороженое - Мороженое на растительной основе является растущей категорией. Безмолочное мороженое — это десерт, приготовленный без каких-либо ингредиентов животного происхождения. Обычно это считается заменой обычного мороженого для тех, кто не может или не ест продукты животного или животного происхождения, включая яйца, молоко, сливки или мед.

- Растительное молоко - Молоко на растительной основе — это заменители молока, изготовленные из орехов (например, фундука, семян конопли), семян (например, кунжута, грецких орехов, кокосов, кешью, миндаля, риса, овса и т. д.) или бобовых (например, сои). Растительное молоко, такое как соевое и миндальное, на протяжении веков было популярно в Восточной Азии и на Ближнем Востоке.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки