Объем рынка автомобильных смазочных материалов в Африке

|

|

Период исследования | 2015 - 2026 |

|

|

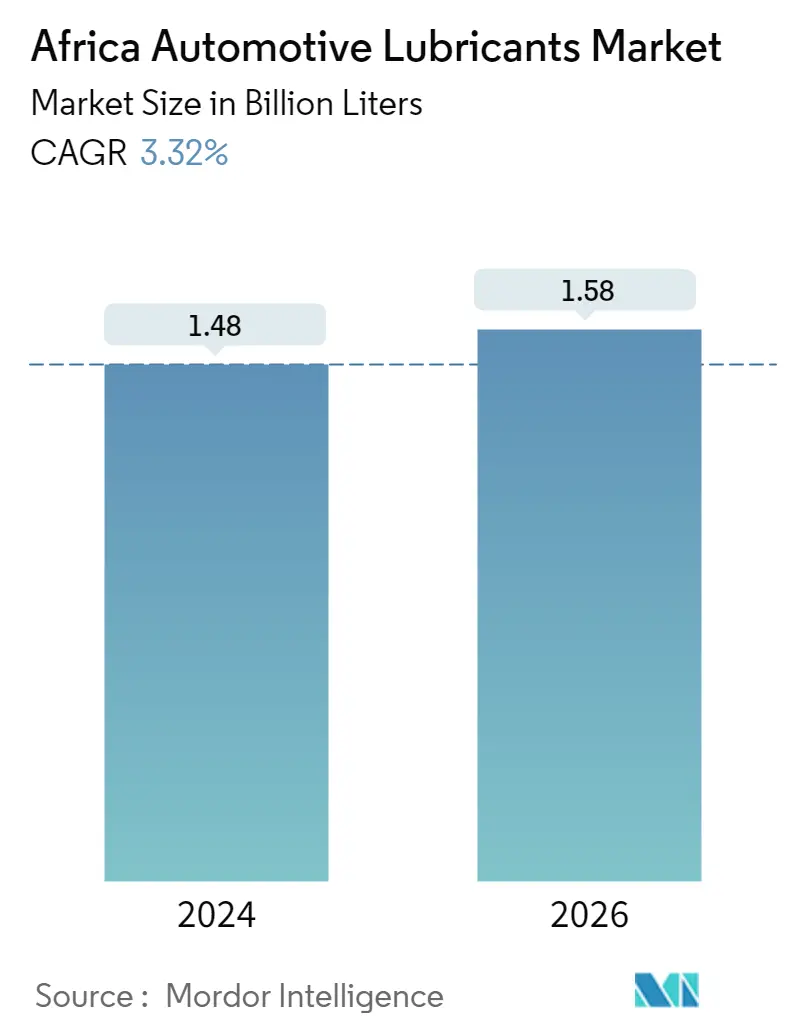

Объем Рынка (2024) | 1.53 Billion Liters |

|

|

Объем Рынка (2026) | 1.80 Billion Liters |

|

|

Наибольшая доля по типу транспортного средства | Коммерческий транспорт |

|

|

CAGR (2024 - 2026) | 3.32 % |

|

|

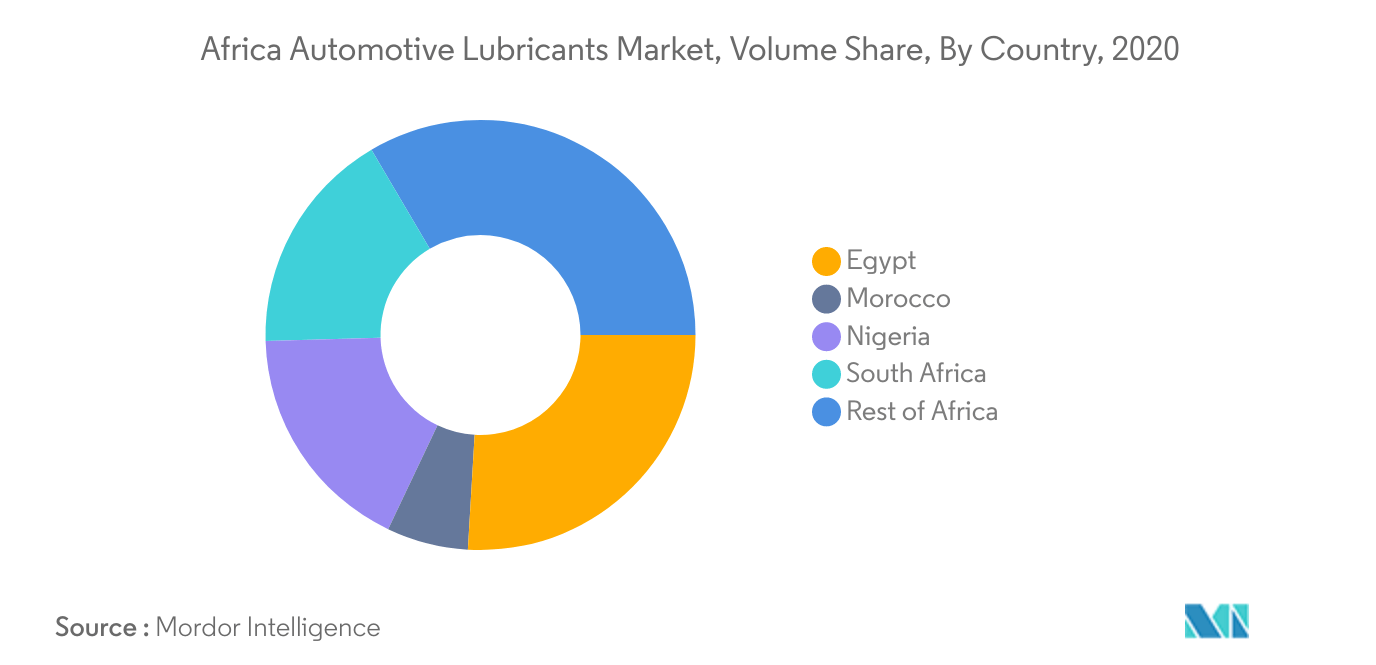

Наибольшая доля по странам | Египет |

|

|

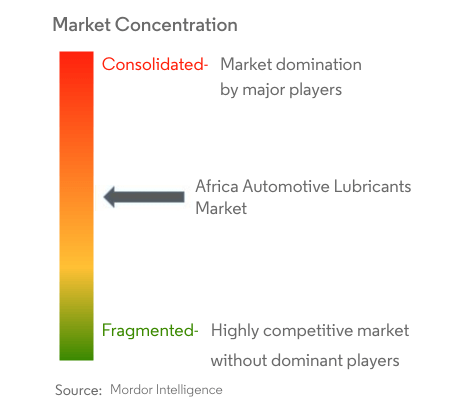

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автомобильных смазочных материалов в Африке

Объем рынка автомобильных смазочных материалов в Африке оценивается в 1,48 миллиарда литров в 2024 году и, как ожидается, достигнет 1,58 миллиарда литров к 2026 году, при этом среднегодовой темп роста составит 3,32% в течение прогнозируемого периода (2024-2026 годы).

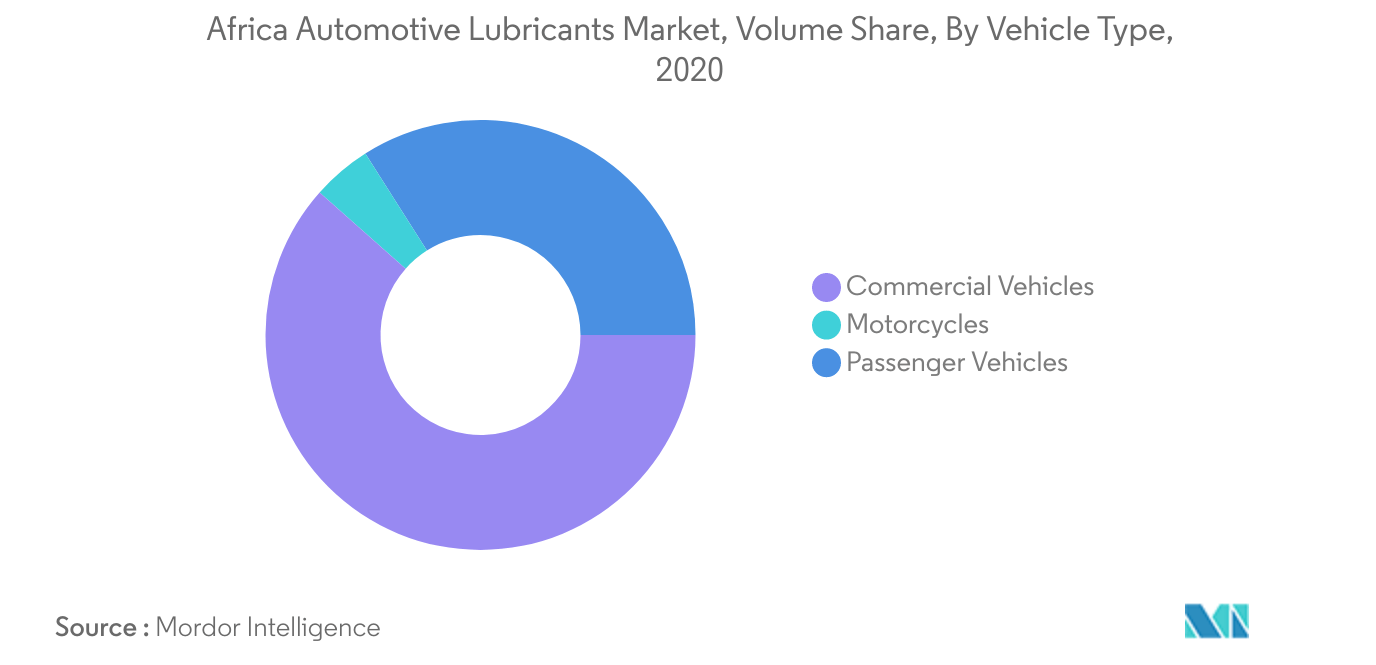

- Крупнейший сегмент по типу транспортных средств – коммерческие автомобили большое количество пикапов используется для грузовых перевозок по всей Африке. Стареющий парк грузовых автомобилей в Африке увеличил спрос на смазочные материалы во время обслуживания.

- Самый быстрый сегмент по типу транспортного средства — легковые автомобили с 2020 года наблюдается рост спроса на подержанные внедорожники в африканских странах, таких как Египет, что, по прогнозам, приведет к увеличению потребления смазочных материалов в легковых автомобилях.

- Крупнейший рынок страны – Египет. Египет является крупнейшим потребителем автомобильных смазочных материалов среди всех африканских стран из-за высокой доли всех подержанных транспортных средств, таких как внедорожники, легкие коммерческие автомобили и мотоциклы.

- Самый быстрорастущий рынок страны – Марокко Марокко является самым быстрорастущим потребителем автомобильных смазочных материалов среди всех основных африканских стран благодаря постоянному росту внутреннего производства и регистрации автомобилей.

Крупнейший сегмент по типу транспортных средств коммерческие автомобили

- В африканском регионе на сегмент легковых автомобилей (PV) приходилось почти 55% доли от общего количества дорожных транспортных средств в 2020 году, за ним следовали мотоциклы и коммерческие автомобили с долей 35% и 10% соответственно.

- На сегмент коммерческих автомобилей приходится наибольшая доля (около 62%) в общем объеме потребления автомобильных смазочных материалов в 2020 году, за ним следует сегмент легковых автомобилей с долей 34%. В том же году ограничения на поездки, введенные с целью борьбы с COVID-19, существенно повлияли на использование этих транспортных средств и расход их смазочных материалов.

- Ожидается, что в 2021–2026 годах в сегменте смазочных материалов для мотоциклов будет наблюдаться самый высокий среднегодовой темп роста — 5,41%. Восстановление продаж мотоциклов и смягчение ограничений на поездки, связанных с COVID-19, вероятно, станут ключевыми факторами, способствующими этой тенденции.

Самая большая страна Египет.

- В Африке потребление автомобильных смазочных материалов является самым высоким в Египте, за ним следуют Нигерия и Южная Африка. В 2020 году на долю Египта пришлось около 26% от общего потребления автомобильных смазочных материалов, а на долю Нигерии и Южной Африки пришлось около 17,5% и 17% соответственно.

- Вспышка COVID-19 в 2020 году существенно повлияла на потребление автомобильных смазочных материалов во многих странах региона. Больше всего пострадала Южная Африка с падением на 9% в 2019-2020 годах, тогда как Марокко пострадало меньше всего с падением потребления автомобильных смазочных материалов на 3,4%.

- В 2021-2026 годах Марокко, вероятно, будет самым быстрорастущим рынком смазочных материалов, поскольку среднегодовой темп потребления, вероятно, увеличится на 6,06%, за ним следуют Южная Африка и Египет, где ожидается, что среднегодовой темп роста составит 3,57% и 3,33. %, соответственно.

Обзор отрасли автомобильных смазочных материалов Африки

Рынок автомобильных смазочных материалов Африки умеренно консолидирован пять крупнейших компаний занимают 47,57%. Основными игроками на этом рынке являются BP PLC (Castrol), Engen Petroleum Ltd, ExxonMobil Corporation, Royal Dutch Shell PLC и TotalEnergies (отсортировано по алфавиту).

Лидеры рынка автомобильных смазочных материалов Африки

BP PLC (Castrol)

Engen Petroleum Ltd

ExxonMobil Corporation

Royal Dutch Shell PLC

TotalEnergies

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильных смазочных материалов Африки

- Январь 2022 г . с 1 апреля корпорация ExxonMobil была организована по трем бизнес-направлениям ExxonMobil Upstream Company, ExxonMobil Product Solutions и ExxonMobil Low Carbon Solutions.

- Сентябрь 2021 г . Компания Engen осуществила революционную разработку, запустив приложение Engen для удобства своих клиентов. Engen будет предлагать все свои продукты и услуги через это приложение, облегчая жизнь потребителям. Ожидается, что это увеличит продажи смазочных материалов и повысит узнаваемость бренда в регионе.

- Август 2021 г . В течение 2017–2020 гг. OLA Energy инвестировала около 200 миллионов евро и ежегодно открывала 80 новых заправочных станций в своей панафриканской сети, включая Габон, Марокко, Кению, Реюньон и Египет.

Отчет о рынке автомобильных смазочных материалов в Африке – Содержание

1. Резюме и ключевые выводы

2. Введение

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. Ключевые тенденции отрасли

- 3.1 Тенденции автомобильной отрасли

- 3.2 Нормативно-правовая база

- 3.3 Анализ цепочки создания стоимости и каналов сбыта

4. Сегментация рынка

-

4.1 По типу автомобиля

- 4.1.1 Коммерческий транспорт

- 4.1.2 Мотоциклы

- 4.1.3 Легковой транспорт

-

4.2 По типу продукта

- 4.2.1 Моторные масла

- 4.2.2 Смазки

- 4.2.3 Гидравлические жидкости

- 4.2.4 Трансмиссионные и трансмиссионные масла

-

4.3 По стране

- 4.3.1 Египет

- 4.3.2 Марокко

- 4.3.3 Нигерия

- 4.3.4 Южная Afriquia

- 4.3.5 Остальная часть Африки

5. Конкурентная среда

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

-

5.3 Профили компании

- 5.3.1 Африка

- 5.3.2 Astron Energy Pty Ltd

- 5.3.3 BP PLC (Castrol)

- 5.3.4 Coperative Soceite des Petroleum

- 5.3.5 Engen Petroleum Ltd

- 5.3.6 ExxonMobil Corporation

- 5.3.7 Misr Petroleum

- 5.3.8 OLA Energy

- 5.3.9 Royal Dutch Shell PLC

- 5.3.10 TotalEnergies

6. Приложение

- 6.1 Приложение-1 Ссылки

- 6.2 Приложение-2 Список таблиц и рисунков

7. Ключевые стратегические вопросы для руководителей компаний, занимающихся смазочными материалами

Список таблиц и рисунков

- Рисунок 1:

- НАСЕЛЕНИЕ АВТОМОБИЛЕЙ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015–2026 гг.

- Рисунок 2:

- НАСЕЛЕНИЕ КОММЕРЧЕСКОГО АВТОМОБИЛЯ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015–2026 гг.

- Рисунок 3:

- НАСЕЛЕНИЕ МОТОЦИКЛОВ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015–2026 гг.

- Рисунок 4:

- НАСЕЛЕНИЕ ПАССАЖИРСКИХ АВТОМОБИЛЕЙ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015 - 2026 гг.

- Рисунок 5:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПО ТИПАМ АВТОМОБИЛЕЙ, 2015-2026 гг.

- Рисунок 6:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ АВТОМОБИЛЕЙ, 2020 Г.

- Рисунок 7:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, КОММЕРЧЕСКИЙ АВТОМОБИЛЬ, 2015-2026 гг.

- Рисунок 8:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, КОММЕРЧЕСКИЙ АВТОМОБИЛЬ, ДОЛЯ В ОБЪЕМЕ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 9:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, МОТОЦИКЛЫ, 2015-2026 гг.

- Рисунок 10:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, МОТОЦИКЛЫ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 11:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПАССАЖИРСКИЙ АВТОМОБИЛЬ, 2015-2026 гг.

- Рисунок 12:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ПАССАЖИРСКИЙ АВТОМОБИЛЬ, ДОЛЯ ОБЪЕМА (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 13:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПО ТИПАМ ПРОДУКТА, 2015–2026 гг.

- Рисунок 14:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 15:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОК АФРИИ, ОБЪЕМ В ЛИТРАХ, МОТОРНЫХ МАСЕЛ, 2015-2026 гг.

- Рисунок 16:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОК В АФРИКЕ, МОТОРНЫЕ МАСЛА, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ АВТОМОБИЛЕЙ, 2020 Г.

- Рисунок 17:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, СМАЗКИ, 2015-2026 гг.

- Рисунок 18:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, СМАЗКИ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ АВТОМОБИЛЕЙ, 2020 Г.

- Рисунок 19:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ГИДРАВЛИЧЕСКИЕ ЖИДКОСТИ, 2015-2026 гг.

- Рисунок 20:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ГИДРАВЛИЧЕСКИЕ ЖИДКОСТИ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ АВТОМОБИЛЕЙ, 2020 Г.

- Рисунок 21:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ТРАНСМИССИОННЫЕ И ТРАНСМИССИОННЫЕ МАСЛА, 2015–2026 гг.

- Рисунок 22:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ТРАНСМИССИОННЫЕ И ТРАНСМИССИОННЫЕ МАСЛА, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ АВТОМОБИЛЕЙ, 2020 Г.

- Рисунок 23:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПО СТРАНАМ, 2015–2026 гг.

- Рисунок 24:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМНАЯ ДОЛЯ (%), ПО СТРАНАМ, 2020 Г.

- Рисунок 25:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ЕГИПЕТ, 2015-2026 гг.

- Рисунок 26:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ЕГИПЕТ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 27:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, МАРОККО, 2015-2026 гг.

- Рисунок 28:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, МАРОККО, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 29:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, НИГЕРИЯ, 2015-2026 гг.

- Рисунок 30:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, НИГЕРИЯ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 31:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ЮЖНАЯ АФРИКА, 2015-2026 гг.

- Рисунок 32:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ЮЖНАЯ АФРИКА, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 33:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ОСТАЛЬНАЯ АФРИКА, 2015–2026 гг.

- Рисунок 34:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, ОСТАЛЬНАЯ АФРИКА, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 35:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, 2018–2021 гг.

- Рисунок 36:

- РЫНОК АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ, НАИБОЛЕЕ ПРИНЯТЫЕ СТРАТЕГИИ, 2018–2021 гг.

- Рисунок 37:

- ДОЛЯ РЫНКА АВТОМОБИЛЬНЫХ СМАЗОЧНЫХ МАТЕРИАЛОВ В АФРИКЕ (%) ПО ОСНОВНЫМ ИГРОКАМ, 2020 Г.

Сегментация отрасли автомобильных смазочных материалов Африки

| По типу автомобиля | Коммерческий транспорт |

| Мотоциклы | |

| Легковой транспорт | |

| По типу продукта | Моторные масла |

| Смазки | |

| Гидравлические жидкости | |

| Трансмиссионные и трансмиссионные масла | |

| По стране | Египет |

| Марокко | |

| Нигерия | |

| Южная Afriquia | |

| Остальная часть Африки |

Определение рынка

- Типы транспортных средств - Легковые транспортные средства, коммерческие транспортные средства и мотоциклы рассматриваются как рынок автомобильных смазочных материалов.

- Типы продуктов - Для целей данного исследования принимаются во внимание смазочные материалы, такие как моторные масла, трансмиссионные и трансмиссионные масла, гидравлические жидкости и смазки.

- Сервис пополнения - Заправка сервисного/технического обслуживания учитывается при учете расхода смазочных материалов для каждого исследуемого автомобиля.

- Заводская заливка - В рамках исследования рассматриваются первые заправки смазочных материалов для вновь выпускаемых автомобилей.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.