Размер автомобильного рынка Африки

| Период исследования | 2019-2029 |

| Базовый Год Для Оценки | 2023 |

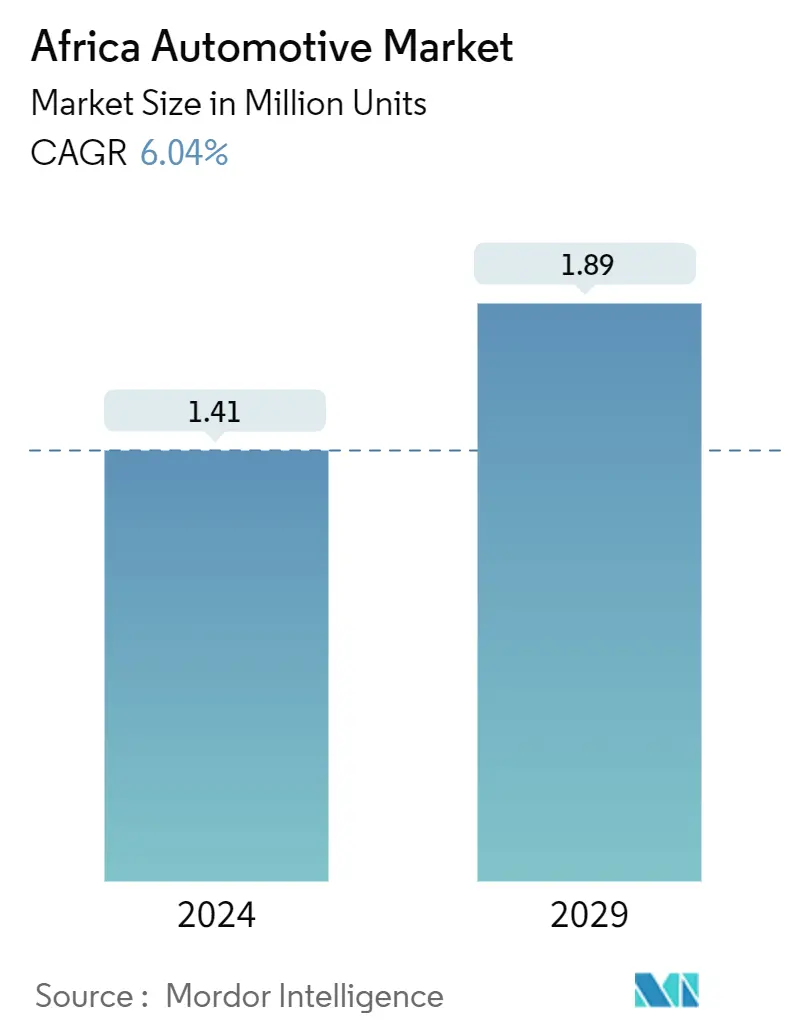

| Объем Рынка (2024) | 1.41 миллиона единиц |

| Объем Рынка (2029) | 1.89 миллиона единиц |

| CAGR(2024 - 2029) | 6.04 % |

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ автомобильного рынка Африки

Объем автомобильного рынка Африки оценивается в 1,41 миллиона единиц в 2024 году и, как ожидается, достигнет 1,89 миллиона единиц к 2029 году, среднегодовой темп роста составит 6,04% в течение прогнозируемого периода (2024-2029).

Ожидается, что в среднесрочной перспективе африканский автомобильный рынок будет быстро расти благодаря поддерживающим государственным стимулам и растущей урбанизации в основных странах региона, которые способствуют развитию инфраструктуры в регионе, создавая тем самым позитивные перспективы для рынка. Несколько более крупных стран, таких как Нигерия и Кения, также сосредоточивают внимание на планах по развитию внутреннего автомобильного производства. Например,.

Текущая национальная автомобильная политика Кении направлена на увеличение экспорта автомобильной продукции в восточноафриканский регион с 5% в 2018 году до 15% к 2022 году. автомобили местной сборки. Такие события могут стимулировать автомобильный рынок Кении.

Однако растущая конкуренция на рынке подержанных автомобилей и слабые отечественные мощности по производству автомобилей, которые усугубляются ограниченностью финансов домохозяйств (даже при низких процентных ставках), являются серьезными проблемами для автомобильной промышленности в регионе. Ожидается, что инициатива правительства по иностранным инвестициям в автомобильную промышленность будет стимулировать спрос на эту отрасль в регионе в течение следующих пяти лет.

Ожидается, что в таких странах, как Южная Африка, Нигерия и Кения, будет наблюдаться положительный рост благодаря растущему вниманию к улучшению местного производства и сдерживанию импорта. Например,.

NAIDP ввел 35-процентный сбор на импорт автомобилей сверх уже взимаемого 35-процентного тарифа, при этом эффективная общая пошлина составила 70%. NAIDP также позволяет компаниям, производящим или собирающим автомобили в Нигерии, импортировать один автомобиль на каждый автомобиль, произведенный в Нигерии. Нигерия ввела 70-процентную импортную пошлину и сбор на импортируемые автомобили. Это привело к увеличению объема автомобилей местной сборки и производства в стране, при этом большинство местных компаний заметили развитие своих производственных процессов и мощностей.

Учитывая общие экономические и промышленные факторы, ожидается, что в следующем году рынок будет расти.

Тенденции автомобильного рынка Африки

Рост продаж легковых автомобилей окажет положительное влияние на рынок

Растущее присутствие международных производителей и брендов автомобилей в регионе, а также способность потребителей приобретать новые автомобили и обслуживать их в сочетании с растущим интересом потребителей к покупке более одного легкового автомобиля для удовлетворения своих повседневных нужд и целей путешествий могут улучшить спрос. на автомобили по региону.

\пНесколько крупных OEM-производителей из разных уголков мира запускают в регионе новейшие модели легковых автомобилей, чтобы увеличить свои продажи и завоевать долю рынка. Например,.

\пВ июне 2023 года компания BYD, мировой лидер в производстве автомобилей на новых источниках энергии, представила свою новейшую полностью электрическую модель BYD ATTO 3 во время презентации бренда, состоявшейся в Йоханнесбурге, Южная Африка, в июне 2023 года. Они обнародовали цены на модель. со стандартной линейкой от 768 000 рандов и расширенной линейкой с 835 000 рандов, что знаменует их первый шаг на рынок легковых автомобилей Южной Африки.

\пОжидается, что в связи с растущим вниманием к повышению экономии топлива и снижению выбросов выхлопных газов спрос и продажи электромобилей, особенно электромобилей, будут быстро расти в течение прогнозируемого периода.

\пВ ноябре 2023 года компания Mercedes-Benz South Africa (MBSA) планирует установить 127 зарядных станций для электромобилей (EV) по всей стране, инвестировав в эту инициативу 40 миллионов рандов. Объединяясь с Chargify, компанией уровня 2, MBSA стремится развернуть станции переменного тока и станции быстрой зарядки постоянного тока на основных маршрутах, соединяя мегаполисы, аэропорты, торговые центры, рестораны, частные больницы, зоны стратегического расширения, жилые комплексы и небольшие объекты. города по всей Южной Африке.

\пУчитывая растущие продажи легковых автомобилей, это окажет положительное влияние на автомобильный сектор Африки.

Ожидается, что Южная Африка будет играть ключевую роль в доле рынка

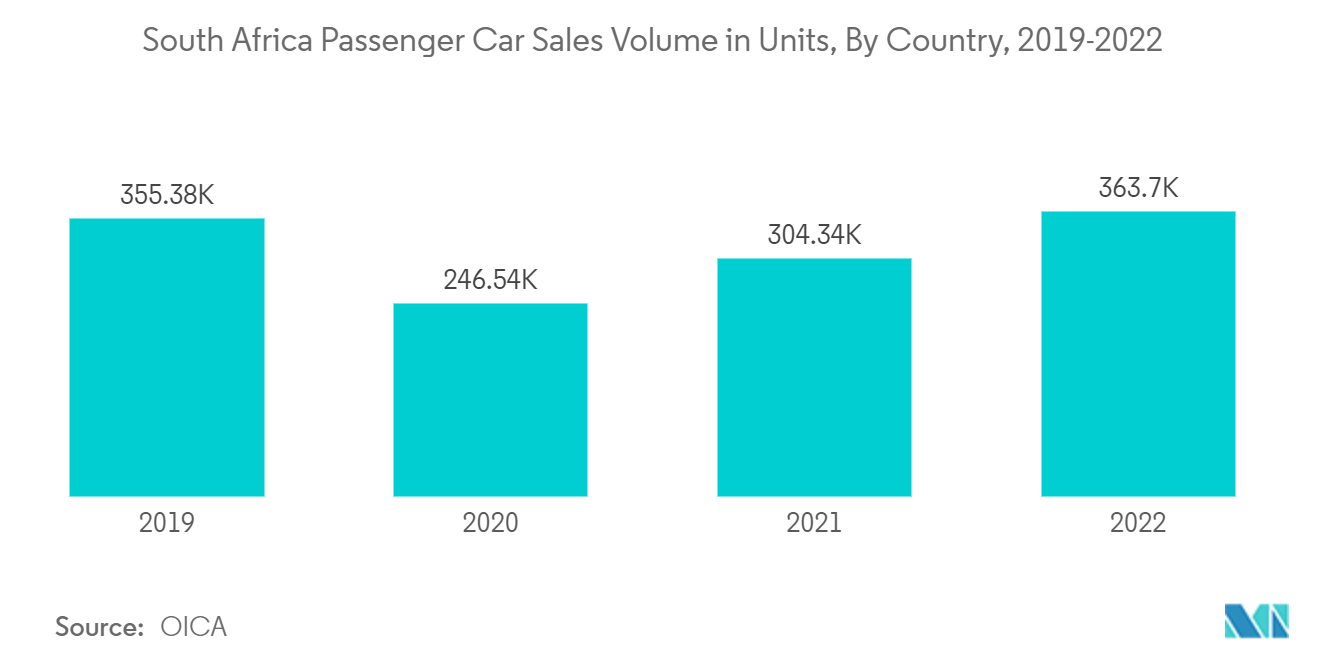

Рынок легковых автомобилей Африки является крупнейшим в регионе. По данным Национальной ассоциации автопроизводителей Южной Африки (NAAMSA), общий объем продаж легковых автомобилей в сентябре 2022 года составил 32 392 единицы по сравнению с 29 537 единицами в сентябре 2021 года, что соответствует росту в годовом сопоставлении примерно на 21,3%. Аналогичным образом, количество продаж коммерческих автомобилей средней и большой грузоподъемности в сентябре 2022 года составило 882 единицы и 490 единиц, что свидетельствует об увеличении роста в годовом сопоставлении на 6% и 20,7% по сравнению с сентябрем 2021 года.

Однако, поскольку страна является центром экспорта легковых автомобилей в ряд других частей мира, особенно в Европу, прогнозируется заметный рост. Например, в январе 2021 года экспортные продажи показали уверенный рост второй месяц подряд, составив 22 771 единиц, что отражает рост на 6 468 единиц, или 39,7%.

В условиях такой позитивной ситуации по всей стране, позволяющей захватить растущую долю рынка, некоторые крупные OEM-производители по всему миру инвестируют в страну, в то время как другие сосредотачиваются на расширении своей клиентской базы путем запуска привлекательных моделей. Несколько других OEM-производителей активно стремятся экспортировать новейшие модели на рынок Южной Африки. Например,.

В августе 2022 года Maruti Suzuki объявила цены на новую Grand Vitara. Компания продемонстрировала эту модель в Южной Африке в рамках своей экспортной стратегии. Южная Африка станет первым зарубежным рынком, который получит автомобиль, за ним последуют и другие страны.

Однако усиление конкуренции со стороны рынка подержанных автомобилей и слабый внутренний спрос, который еще больше усугубляется ограниченностью финансов домохозяйств (даже при низких процентных ставках), могут сдерживать рост рынка в течение прогнозируемого периода. Последовательные правительственные стимулы и активное присутствие ключевых игроков на протяжении многих лет обеспечили Южной Африке относительно глобально конкурентоспособный сектор производства автомобилей. Учитывая такие события, ожидается, что рынок наберет значительный импульс в течение прогнозируемого периода.

Обзор автомобильной промышленности Африки

На африканском автомобильном рынке доминируют такие производители, как Volkswagen AG, Toyota Motor Corporation, Groupe Renault (включая продажи Dacia), Daimler AG, Ford Motor Company, Hyundai Motor Company и Isuzu Motors. Производители сосредотачивают внимание на различных стратегиях роста, таких как расширение, партнерство, запуск продуктов и производственные возможности, чтобы сохранить конкурентное преимущество на рынке.

\пВ августе 2022 года FAW SA объявила о выпуске JH6 33.420FT на местный и экспортный рынки. Шестицилиндровый рядный двигатель объемом 11 040 куб.см, отвечающий требованиям Евро-2, имеет водяное охлаждение, турбонаддув и промежуточный охладитель, развивая мощность 312 кВт при 1900 об/мин и крутящий момент 1900 Нм при 1200 об/мин. Ручной ТНВД марки Bosch предназначен для применения в Африке, а гидроусилитель переключения передач создает ощущение вождения автомобиля.

\пВ июле 2022 года компания Toyota South Africa Motors (Pty) Ltd объявила, что совершенно новая Toyota Crown (в облике кроссовера) дебютирует на рынке Южной Африки в первом квартале 2023 года, став частью подразделения Toyota South Africa Motors. Внедрение продукта New Energy Vehicle (NEV). Он будет оснащен недавно разработанной 2,4-литровой турбо-гибридной системой, которая сочетает в себе 2,4-литровый рядный 4-цилиндровый двигатель с турбонаддувом и новейшую электрическую трансмиссию e-Axle, а также 2,5-литровую параллельную гибридную систему Series.

Лидеры автомобильного рынка Африки

-

Volkswagen AG

-

Toyota Motor Corporation

-

Groupe Renault

-

Hyundai Motor Corporation

-

Mercedes Benz Group

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости автомобильного рынка Африки

- Октябрь 2022 г. Министерство промышленности и торговли Марокко объявило, что GMD Metal Tanger, дочерняя компания GMD Group, открыла новое промышленное подразделение в Танжере Аутомотив Сити. Этот завод должен был удовлетворить потребности местной интеграции производителей автомобилей Renault и Stellantis, двух основных клиентов группы GMD, а также для новых проектов, запущенных этими производителями в Королевстве Марокко. Из этого нового промышленного подразделения GMD METAL TANGER также будет осуществлять поставки своим клиентам по всему миру в Европу и Латинскую Америку, тем самым подтверждая свою новаторскую роль в автомобильном штамповочном бизнесе в Марокко.

- Сентябрь 2022 г. Правительство Египта объявило о подписании Меморандума о взаимопонимании между Главным управлением инвестиций и свободных зон (GAFI) и Stellantis для расширения масштабов сотрудничества между правительством и Stellantis на предстоящем этапе. Меморандум о взаимопонимании также осуществляется в рамках поддержки, предоставляемой стратегией автомобильной промышленности, которую правительство недавно запустило, чтобы побудить компании, работающие в этом секторе, больше инвестировать в египетский рынок.

Отчет об автомобильном рынке Африки – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.1.1 Рост продаж легковых автомобилей в регионе

4.2 Рыночные ограничения

4.2.1 Развитие транспортной инфраструктуры

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости)

5.1 тип машины

5.1.1 Легковые автомобили

5.1.2 Коммерческий транспорт

5.2 Страна

5.2.1 Южная Африка

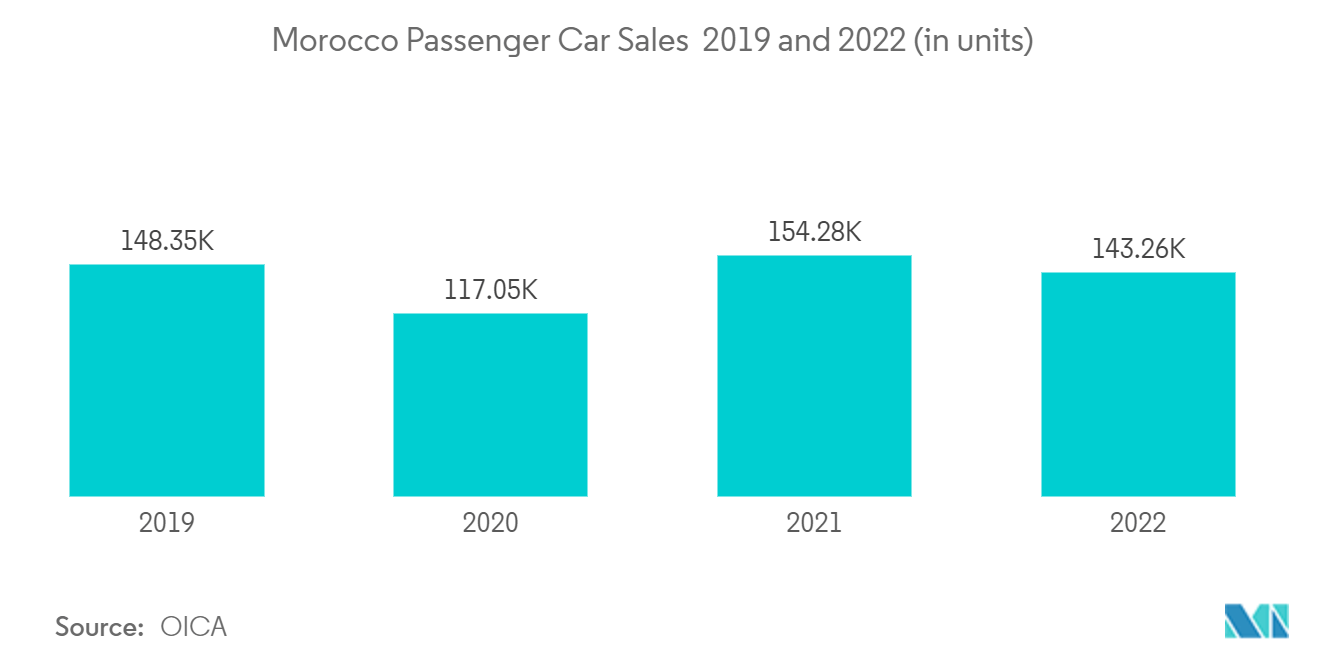

5.2.2 Марокко

5.2.3 Алжир

5.2.4 Египет

5.2.5 Нигерия

5.2.6 Гана

5.2.7 Кения

5.2.8 Остальная часть Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Доля рынка поставщиков**

6.2 Профили компании*

6.2.1 Toyota Motor Corporation

6.2.2 Volkswagen AG

6.2.3 Groupe Renault

6.2.4 Hyundai Motor Company

6.2.5 Ford Motor Company

6.2.6 Innoson Vehicle Manufacturing Company

6.2.7 Даймлер АГ

6.2.8 Volvo Group

6.2.9 Isuzu Motors Ltd.

6.2.10 Tata Motors Limited

6.2.11 Ashok Leyland

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация автомобильной промышленности Африки

Автомобильная промышленность включает в себя широкий спектр компаний и организаций, занимающихся проектированием, разработкой, производством, маркетингом и продажей автомобилей. Отчет об автомобильном рынке Африки охватывает рыночную ситуацию в Африке и прогнозирует рост ее автомобильного рынка. Исследование также включает рост, рыночные тенденции, прогресс, проблемы, возможности, государственное регулирование, используемые технологии, прогнозы роста и т. д. в течение прогнозируемого периода.

По типу транспортного средства рынок сегментирован на двухколесные, легковые, коммерческие и трехколесные автомобили. По типу топлива рынок сегментирован на дизельное топливо, бензин/бензин, электричество, КПГ/СУГ и другие. По странам рынок сегментирован на Южную Африку, Марокко, Алжир, Египет, Нигерию, Гану, Кению и остальную часть Африки.

Размер рынка и прогнозы указаны в долларах США для каждого сегмента.

| тип машины | ||

| ||

|

| Страна | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию автомобильного рынка Африки

Насколько велик автомобильный рынок Африки?

Ожидается, что объем автомобильного рынка Африки достигнет 1,41 миллиона единиц в 2024 году, а среднегодовой темп роста составит 6,04% и достигнет 1,89 миллиона единиц к 2029 году.

Каков текущий размер автомобильного рынка Африки?

Ожидается, что в 2024 году объем автомобильного рынка Африки достигнет 1,41 миллиона единиц.

Кто являются ключевыми игроками на автомобильном рынке Африки?

Volkswagen AG, Toyota Motor Corporation, Groupe Renault, Hyundai Motor Corporation, Mercedes Benz Group — крупнейшие компании, работающие на автомобильном рынке Африки.

В какие годы охватывает этот автомобильный рынок Африки и каков был размер рынка в 2023 году?

В 2023 году объем автомобильного рынка Африки оценивался в 1,32 миллиона единиц. В отчете рассматривается исторический размер автомобильного рынка Африки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер автомобильного рынка Африки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об автомобильной промышленности Африки

Статистика доли, размера и темпов роста доходов на автомобильном рынке Африки в 2024 году, созданная Mordor Intelligence™ Industry Reports. Анализ Африканского автомобильного рынка включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF. скачать.