Объем рынка автомобильных моторных масел в Африке

|

|

Период исследования | 2015 - 2026 |

|

|

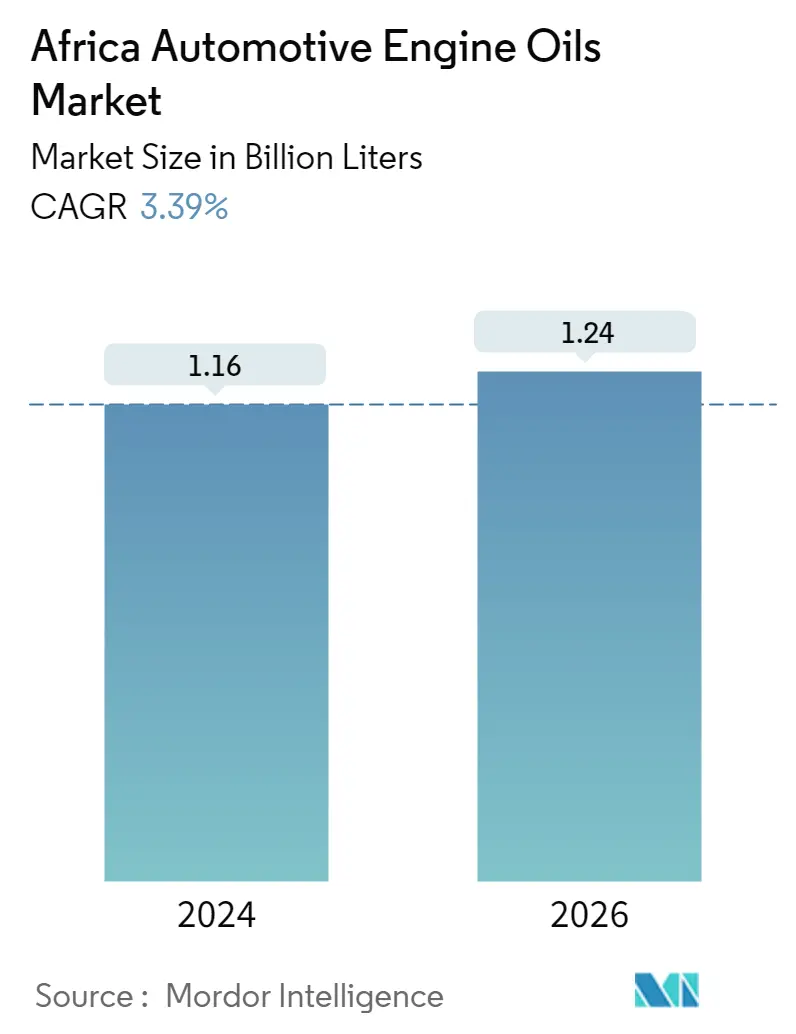

Объем Рынка (2024) | 1.16 миллиарда литров |

|

|

Объем Рынка (2026) | 1.24 миллиарда литров |

|

|

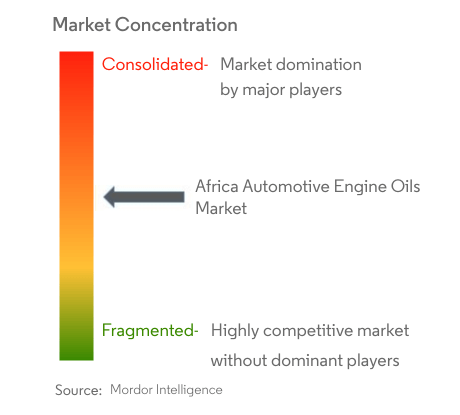

Концентрация рынка | Высокий |

|

|

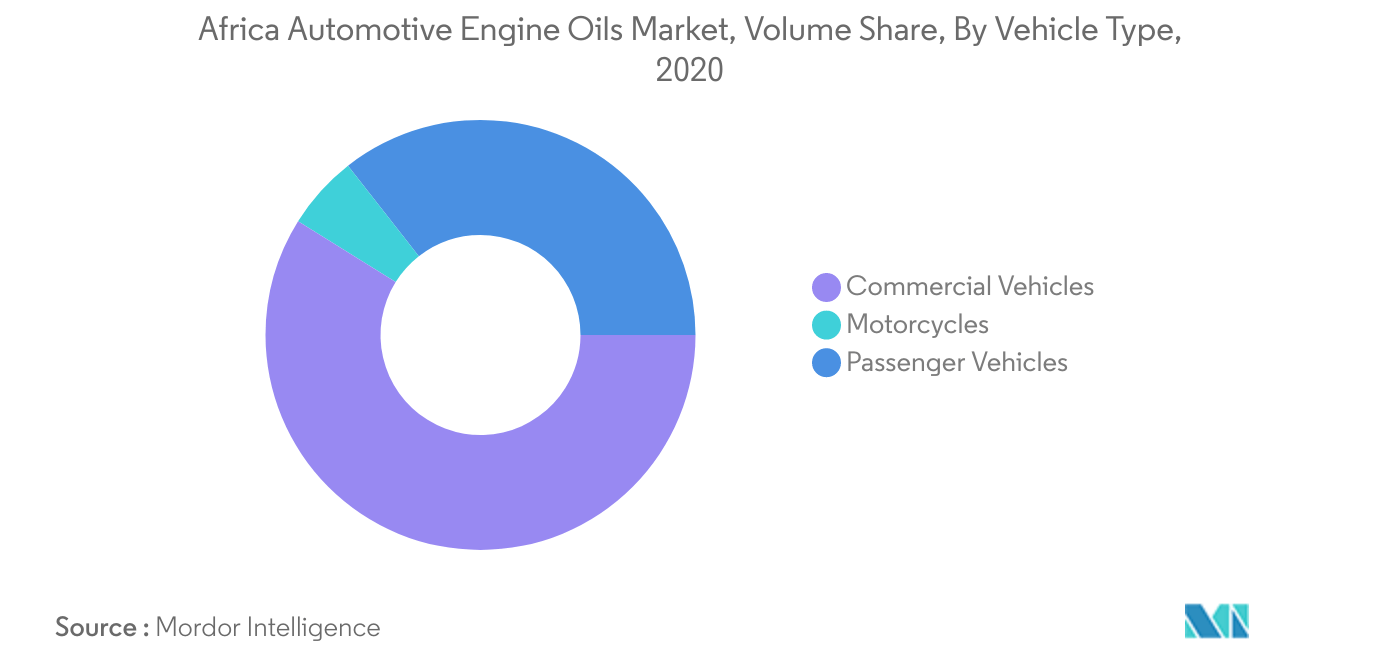

Самая большая доля по типу транспортного средства | Коммерческий транспорт |

|

|

CAGR(2024 - 2026) | 3.39 % |

|

|

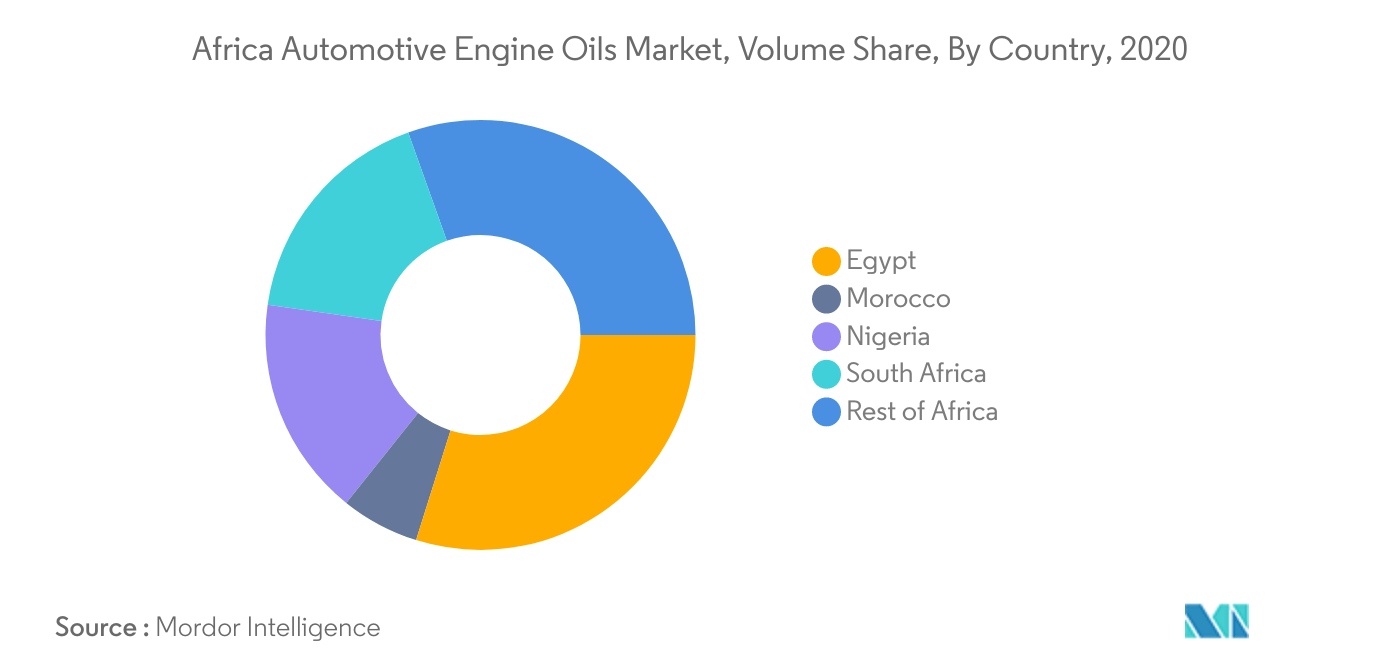

Самая большая доля по странам | Египет |

Основные игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автомобильных моторных масел в Африке

Объем рынка автомобильных моторных масел в Африке оценивается в 1,16 миллиарда литров в 2024 году и, как ожидается, достигнет 1,24 миллиарда литров к 2026 году, а среднегодовой темп роста составит 3,39% в течение прогнозируемого периода (2024-2026 годы).

- Крупнейший сегмент по типу транспортных средств — коммерческие транспортные средства из-за большого среднего объема моторного масла тяжелых грузовиков, пикапов и автобусов сектор коммерческих автомобилей (CV) в Африке потребляет большую часть моторного масла.

- Самый быстрый сегмент по типу транспортного средства — легковые автомобили с 2020 года наблюдается рост спроса на подержанные внедорожники в африканских странах, таких как Египет, что, по прогнозам, приведет к увеличению потребления моторного масла в легковых автомобилях.

- Крупнейший рынок страны – Египет. Значительное потребление смазочных материалов в Египте обусловлено автомобильным парком страны и растущим средним возрастом автомобилей, требующих значительного использования смазочных материалов.

- Самый быстрорастущий рынок страны – Марокко. Марокко является самым быстрорастущим потребителем автомобильных моторных масел среди всех африканских стран благодаря постоянному росту внутреннего производства и регистрации автомобилей.

Крупнейший сегмент по типу транспортных средств коммерческие автомобили

- Моторные масла являются наиболее используемыми автомобильными смазочными материалами среди всех видов продукции. В течение 2015–2019 годов потребление автомобильных моторных масел в африканском регионе выросло в среднем на 1,75%. В 2020 году на долю моторных масел пришлось около 79% от общего объема потребления автомобильных смазочных материалов в регионе.

- В 2020 году вспышка COVID-19 привела к резкому сокращению использования существующего африканского флота из-за падения деловой активности. В результате потребление моторного масла в регионе за 2019-2020 годы снизилось примерно на 5%.

- Ожидается, что наряду с ожидаемым восстановлением продаж и производства автомобилей увеличение проникновения электромобилей окажет незначительное влияние на потребление моторного масла. Учитывая эти факторы, ожидается, что среднегодовой темп потребления моторного масла составит 4% в течение 2021-2026 годов.

Самая большая страна Египет.

- В течение 2015–2019 годов потребление автомобильного моторного масла в Африке выросло в среднем на 1,75%. Египет был ведущим потребителем автомобильных моторных масел в регионе, на его долю пришлось 30% от общего потребления в 2020 году.

- Ограничения на поездки, введенные после вспышки COVID-19, ограничили потребление моторного масла во всем регионе в 2020 году. Больше всего пострадала Южная Африка, где в 2019-2020 годах наблюдалось падение потребления на 8,5%, за ней следует Египет, где наблюдался спад более чем на 8,5%. 8%.

- Марокко, вероятно, станет самым быстрорастущим рынком моторных масел. Среднегодовой темп потребления, вероятно, составит 5,71%, за ним следуют Южная Африка и Египет, где ожидается, что среднегодовой темп роста составит 3,46% и 3,1% соответственно в течение 2021-2026 годов. Ожидается, что этому росту будет способствовать ожидаемое восстановление продаж и производства автомобилей с 2021 года.

Обзор отрасли автомобильных моторных масел в Африке

Рынок автомобильных моторных масел в Африке умеренно консолидирован пять крупнейших компаний занимают 47,62%. Основными игроками на этом рынке являются BP PLC (Castrol), Engen Petroleum Ltd, ExxonMobil Corporation, Royal Dutch Shell PLC и TotalEnergies (отсортировано по алфавиту).

Лидеры рынка автомобильных моторных масел Африки

BP PLC (Castrol)

Engen Petroleum Ltd

ExxonMobil Corporation

Royal Dutch Shell PLC

TotalEnergies

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильных моторных масел Африки

- Март 2022 г . Компания FUCHS представила смазочные материалы в небольших упаковках Maintenance Fricofin и Titan GT1 Flex для автомобильной техники.

- Январь 2022 г . с 1 апреля корпорация ExxonMobil была организована по трем бизнес-направлениям ExxonMobil Upstream Company, ExxonMobil Product Solutions и ExxonMobil Low Carbon Solutions.

- Сентябрь 2021 г . Компания Engen осуществила революционную разработку, запустив приложение Engen для удобства своих клиентов. Engen будет предлагать все свои продукты и услуги через это приложение, облегчая жизнь потребителям. Ожидается, что это увеличит продажи смазочных материалов и повысит узнаваемость бренда в регионе.

Отчет о рынке автомобильных моторных масел в Африке – Содержание

1. Резюме и ключевые выводы

2. Введение

2.1. Допущения исследования и определение рынка

2.2. Объем исследования

2.3. Методология исследования

3. Ключевые тенденции отрасли

3.1. Тенденции автомобильной промышленности

3.2. Нормативно-правовая база

3.3. Анализ цепочки создания стоимости и каналов сбыта

4. Сегментация рынка

4.1. По типу автомобиля

4.1.1. Коммерческий транспорт

4.1.2. Мотоциклы

4.1.3. Легковой транспорт

4.2. По классу продукта

4.3. По стране

4.3.1. Египет

4.3.2. Марокко

4.3.3. Нигерия

4.3.4. Южная Afriquia

4.3.5. Остальная часть Африки

5. Конкурентная среда

5.1. Ключевые стратегические шаги

5.2. Анализ доли рынка

5.3. Профили компании

5.3.1. Африка

5.3.2. Astron Energy Pty Ltd

5.3.3. BP PLC (Castrol)

5.3.4. Engen Petroleum Ltd

5.3.5. ExxonMobil Corporation

5.3.6. FUCHS

5.3.7. Oando PLC

5.3.8. OLA Energy

5.3.9. Royal Dutch Shell PLC

5.3.10. TotalEnergies

6. Приложение

6.1. Приложение-1 Ссылки

6.2. Приложение-2 Список таблиц и рисунков

7. Ключевые стратегические вопросы для руководителей компаний, занимающихся смазочными материалами

Список таблиц и рисунков

- Рисунок 1:

- НАСЕЛЕНИЕ АВТОМОБИЛЕЙ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015–2026 гг.

- Рисунок 2:

- НАСЕЛЕНИЕ КОММЕРЧЕСКОГО АВТОМОБИЛЯ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015–2026 гг.

- Рисунок 3:

- НАСЕЛЕНИЕ МОТОЦИКЛОВ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015–2026 гг.

- Рисунок 4:

- НАСЕЛЕНИЕ ПАССАЖИРСКИХ АВТОМОБИЛЕЙ, КОЛИЧЕСТВО ЕДИНИЦ, АФРИКА, 2015 - 2026 гг.

- Рисунок 5:

- РЫНОК АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПО ТИПАМ АВТОМОБИЛЕЙ, 2015–2026 гг.

- Рисунок 6:

- РЫНОК АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ, ДОЛЯ ПО ОБЪЕМУ (%), ПО ТИПАМ АВТОМОБИЛЕЙ, 2020 Г.

- Рисунок 7:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, КОММЕРЧЕСКИЙ АВТОМОБИЛЬ, 2015-2026 гг.

- Рисунок 8:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, КОММЕРЧЕСКИЙ АВТОМОБИЛЬ, ДОЛЯ В ОБЪЕМЕ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 9:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, МОТОЦИКЛЫ, 2015-2026 гг.

- Рисунок 10:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, МОТОЦИКЛЫ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 11:

- РЫНОК АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПАССАЖИРСКИЙ АВТОМОБИЛЬ, 2015-2026 гг.

- Рисунок 12:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ЛЕГКОВЫЕ АВТОМОБИЛИ, ДОЛЯ В ОБЪЕМЕ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 13:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМНАЯ ДОЛЯ (%), ПО МАРКАМ ПРОДУКТА, 2020 Г.

- Рисунок 14:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ПО СТРАНАМ, 2015–2026 гг.

- Рисунок 15:

- РЫНОК АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМНАЯ ДОЛЯ (%), ПО СТРАНАМ, 2020 Г.

- Рисунок 16:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ЕГИПЕТ, 2015-2026 гг.

- Рисунок 17:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ЕГИПЕТ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 18:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, МАРОККО, 2015-2026 гг.

- Рисунок 19:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, МАРОККО, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 20:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, НИГЕРИЯ, 2015-2026 гг.

- Рисунок 21:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, НИГЕРИЯ, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 22:

- РЫНОК АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ЮЖНАЯ АФРИКА, 2015-2026 гг.

- Рисунок 23:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ЮЖНАЯ АФРИКА, ОБЪЕМНАЯ ДОЛЯ (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 24:

- РЫНОК АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ, ОБЪЕМ В ЛИТРАХ, ОСТАЛЬНАЯ АФРИКА, 2015–2026 гг.

- Рисунок 25:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, ОСТАЛЬНАЯ АФРИКА, ДОЛЯ ОБЪЕМА (%), ПО ТИПАМ ПРОДУКТА, 2020 Г.

- Рисунок 26:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, 2018–2021 гг.

- Рисунок 27:

- РЫНОК АВТОМОБИЛЬНЫХ МОТОРНЫХ МАСЕЛ В АФРИКЕ, НАИБОЛЕЕ ПРИНЯТЫЕ СТРАТЕГИИ, 2018–2021 гг.

- Рисунок 28:

- ДОЛЯ РЫНКА АВТОМОБИЛЬНЫХ МАСЕЛ В АФРИКЕ (%) ПО ОСНОВНЫМ ИГРОКАМ, 2020 Г.

Сегментация отрасли автомобильных моторных масел в Африке

| По типу автомобиля | |

| Коммерческий транспорт | |

| Мотоциклы | |

| Легковой транспорт |

| По стране | |

| Египет | |

| Марокко | |

| Нигерия | |

| Южная Afriquia | |

| Остальная часть Африки |

Определение рынка

- Типы транспортных средств - Легковые транспортные средства, коммерческие транспортные средства и мотоциклы рассматриваются как рынок автомобильных моторных масел.

- Типы продуктов - Для целей данного исследования во внимание принимаются моторные масла.

- Сервис пополнения - Сервисное обслуживание учитывается при учете расхода моторного масла для каждого типа исследуемого автомобиля.

- Заводская заливка - В рамках исследования рассматриваются первые заправки смазочных материалов для вновь выпускаемых автомобилей.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.