Размер рынка агрохимикатов в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 8.05 Billion |

| Размер Рынка (2029) | USD 10.09 Billion |

| CAGR (2024 - 2029) | 4.60 % |

| Концентрация Рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка агрохимикатов в Африке

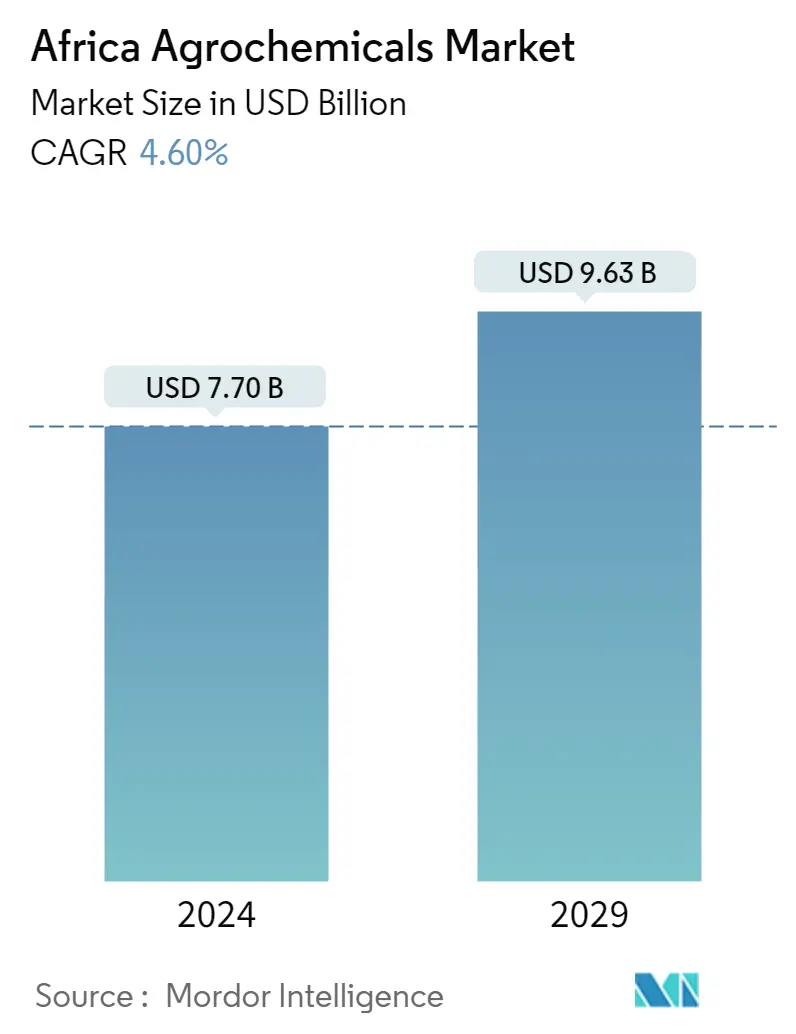

Размер африканского рынка агрохимикатов оценивается в 7,70 млрд долларов США в 2024 году и, как ожидается, достигнет 9,63 млрд долларов США к 2029 году, среднегодовой темп роста составит 4,60% в течение прогнозируемого периода (2024-2029 гг.).

- Тенденция к увеличению использования пестицидов в регионе наблюдалась в период засухи для борьбы с вредителями, такими как тля, по сравнению с сезонами с нормальным количеством осадков. Фермеры, как правило, используют большее количество пестицидов, чтобы избежать изменчивости климата, чтобы продолжать и поддерживать производство.

- Фермерам в регионе необходим доступ к сельскохозяйственным ресурсам, таким как удобрения, пестициды, фунгициды и т. д., для производства сельскохозяйственных культур. Однако правительство поддерживает сельскохозяйственный сектор с помощью различных инициатив. Например, одним из элементов Национального плана развития правительства Анголы на 2018-2022 годы является развитие сельского хозяйства с целью диверсификации экономики и наращивания внутреннего потенциала производства продуктов питания, что уменьшит зависимость страны от импортных продуктов питания. Такая ориентация на внутреннее производство, по сути, также создаст спрос на агрохимикаты. Кроме того, несколько гектаров сельскохозяйственных угодий пострадали от червей в таких странах, как Зимбабве и Намибия.

- Например, в 2020 году Министерство сельского хозяйства Намибии опубликовало публичное уведомление фермерам о вспышке осенней совки, поразившей регион Замбези. Из-за растущего спроса на безопасность и качество пищевых продуктов биопестициды также приобретают все большую популярность по сравнению со своими синтетическими аналогами. Таким образом, ожидается, что растущая обеспокоенность по поводу производства продуктов питания в сочетании с появлением новых вредителей и болезней из-за нестабильных климатических условий приведет к увеличению использования агрохимикатов. Вероятно, это отражает положительную тенденцию рынка в течение прогнозируемого периода.

Тенденции рынка агрохимикатов в Африке

Растущий спрос на продовольствие из-за быстрого роста населения

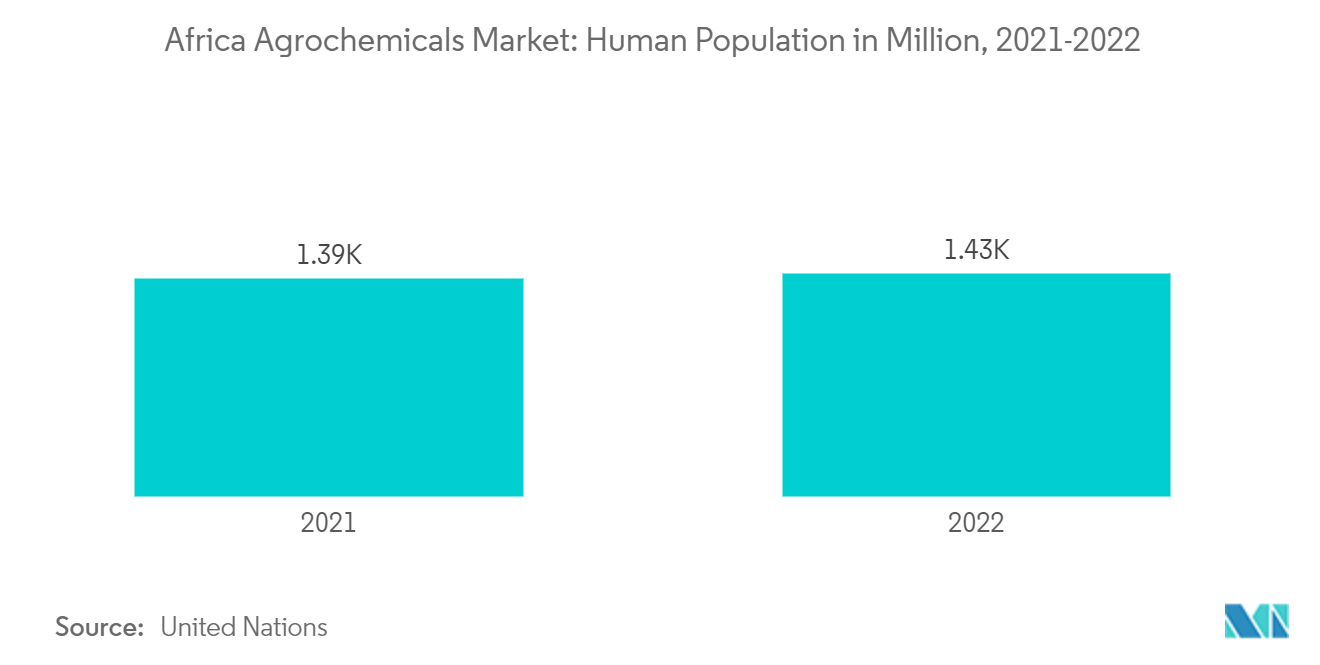

Африканские мелкие фермеры производят 80% продуктов питания на континенте. Фермеры все чаще используют пестициды и другие агрохимикаты, чтобы прокормить растущее население континента. Уровень потребления продуктов питания в Африке растет почти в десять раз быстрее, чем местное производство. Спрос на продовольствие растет в большинстве африканских стран, несмотря на замедление, вызванное снижением цен на сырьевые товары. Городское население и доходы Африки растут, что повышает спрос в городах.

По прогнозам, к 2050 году спрос Африки на продовольствие увеличится более чем вдвое, что обусловлено ростом населения, ростом доходов, быстрой урбанизацией и изменениями в региональном рационе питания в сторону большего потребления более ценных свежих и обработанных продуктов питания. Это, в свою очередь, создает новые возможности для африканских фермеров и стимулирует рост использования пестицидов в сельском хозяйстве. Появляется множество инициатив по решению проблемы продовольственной безопасности в регионе, в том числе Новый альянс Большой восьмерки по продовольственной безопасности и питанию в Африке и Альянс за зеленую революцию в Африке (AGRA).

Растущая потребность в продовольственной безопасности среди растущего населения и растущий спрос со стороны растущего среднего класса на разнообразие продуктов питания вызывают необходимость повышения урожайности сельскохозяйственных культур, что стимулирует спрос на агрохимикаты среди африканских фермеров. Правительства многих африканских стран поставили сельское хозяйство во главу угла своей программы развития. Национальные бюджеты этого сектора увеличиваются, а частные компании начали инвестировать в цепочки создания стоимости в сельском хозяйстве Африки. Такое увеличение темпов может стимулировать рынок сельскохозяйственных ресурсов. Рынок агрохимикатов потенциально может выиграть от этой тенденции.

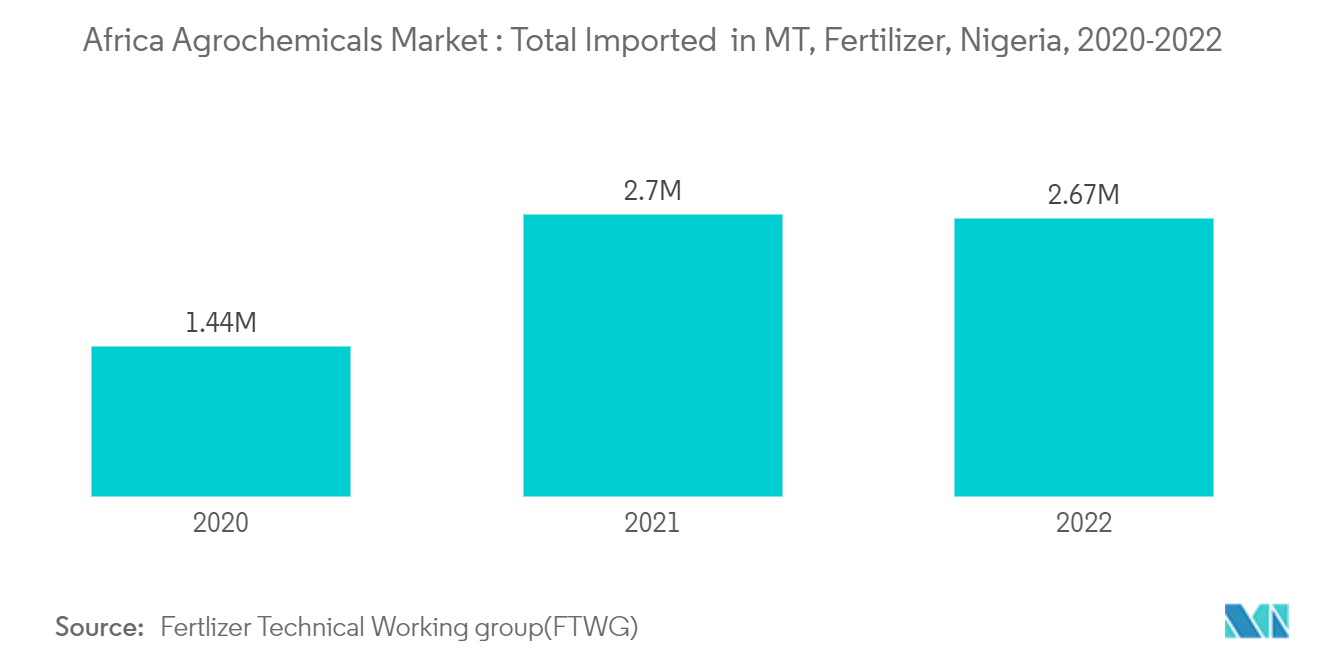

Удобрения будут доминировать на рынке

В 2022 году население Африки увеличилось на 1,3%. Этот рост населения требует увеличения производства продуктов питания, увеличения сельскохозяйственного производства. Процент сельскохозяйственных угодий от общей площади земель в стране был постоянным в 2017 и 2018 годах. В 2019 году сельскохозяйственные земли сократились на 0,11%. Для повышения продуктивности ограниченных земель необходимо эффективное использование ресурсов, что приводит к росту рынка удобрений. в стране, поскольку удобрения являются важным фактором производства сельскохозяйственных культур. По данным ФАО, в 2018-2019 годах использование NPK-удобрений в сельском хозяйстве выросло на 3,02%. Азот был самым используемым удобрением в 2019 году — 417 тысяч тонн. Азотные удобрения являются наиболее потребляемыми удобрениями в Африке. По данным Международной ассоциации удобрений, общий объем потребления NPK в 2019 году составил 6,605 тыс. тонн. Однако использование остается значительно ниже среднего мирового уровня и значительно ниже целевых показателей, установленных региональными правительствами и межправительственными организациями, несмотря на недавний рост как продаж, так и производства.

Согласно отчету Африканской организации по удобрениям, в 2020 году на карту было нанесено в общей сложности 14 заводов по производству удобрений. В 2020 году в Африке действовал 151 завод по производству удобрений, в том числе 87 перерабатывающих заводов, 15 органических заводов и 35 новых предприятий, помимо заводов-производителей. В Малави имеется только два завода по переработке удобрений, в Замбии — четыре, а в Мозамбике — пять перерабатывающих заводов, один из которых будет открыт в 2020 году. Однако в Конго заводов по переработке удобрений нет. Несмотря на то, что в течение исторического периода наблюдалось снижение потребления и продаж, с увеличением производства сельскохозяйственных культур рынок удобрений вырос и, как ожидается, будет расти и дальше, с повышенным предпочтением органических удобрений для устойчивого развития.

Обзор агрохимической промышленности Африки

Африканский рынок агрохимикатов представляет собой достаточно консолидированный рынок, и в 2022 году на его долю приходилось значительная доля основных игроков. С точки зрения доли рынка, Sasol Limited, Yara International, Bayer, Syngenta и BASF SE являются одними из ключевых игроков, доминирующих на рынке.. Такие компании, как Bayer и Corteva, недавно объединились и изобрели новые продукты для сегмента защиты растений. Bayer заключила партнерские отношения с такими компаниями, как Kimetic и M2i Group. Это партнерство принесет много изменений в области защиты растений. Кроме того, компании, работающие в области защиты растений, вместе со своими научно-исследовательскими центрами постоянно работают над созданием инновационных продуктов, которые внесут вклад в агрохимический сектор.

Лидеры рынка агрохимикатов Африки

-

BASF SE

-

Bayer

-

Yara International

-

Syngenta

-

Sasol

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка агрохимикатов Африки

- Январь 2023 г. Bayer объявила о партнерстве с французской компанией M2i Group, которая будет поставлять биологические средства защиты растений на основе феромонов. Bayer интегрирует инновационную технологию нанесения печати M2i в свой продукт, чтобы сформировать цифровое решение.

- Февраль 2022 г. Bayer и Kimitec объявили о своем партнерстве в области разработки и коммерциализации средств защиты растений. Kimitec и Bayer вместе работают над разработкой биологических продуктов, которые обеспечат лучшее решение для защиты сельскохозяйственных культур.

- Февраль 2022 г. компания Bayer выпустила новые продукты в сегменте средств защиты растений под названием Flipper и Serenade, которые обеспечивают отличные возможности контроля при любом органическом производстве и дополняют традиционные средства защиты растений Bayer.

- Март 2022 г. Corteva Agrisciences представила свое новейшее решение для защиты посевов, гербицид Aubaine 518 SC, южноафриканским фермерам, выращивающим пшеницу, для борьбы с сорняками на посевах пшеницы, особенно в регионах, где часто выпадают зимние дожди.

Отчет о рынке агрохимикатов в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Рынок удобрений

5.1.2 Рынок пестицидов

5.1.3 Рынок адъювантов

5.1.4 Рынок регуляторов роста растений

5.2 Приложение

5.2.1 Зерно и крупы

5.2.2 Зернобобовые и масличные культуры

5.2.3 Фрукты и овощи

5.2.4 Коммерческие культуры

5.2.5 Другие приложения

5.3 География

5.3.1 Конго

5.3.2 Малави

5.3.3 Мозамбик

5.3.4 Замбия

5.3.5 Остальная часть Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Bayer Crop Science AG

6.3.2 Syngenta International AG

6.3.3 Adama Agricultural Solutions

6.3.4 FMC Corporation

6.3.5 Corteva Agrisciences

6.3.6 Yara International

6.3.7 UPL

6.3.8 BASF SE

6.3.9 Sumitomo Corporati

6.3.10 Nufarm

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация агрохимической промышленности Африки

Агрохимикаты — это пестициды, гербициды или удобрения, используемые для управления экосистемами в сельскохозяйственном секторе.

Африканский рынок агрохимикатов сегментирован по типу продукта (рынок удобрений, рынок пестицидов, рынок адъювантов и рынок регуляторов роста растений), применению (зерновые и зерновые, зернобобовые и масличные культуры, фрукты и овощи, технические культуры и другие виды применения) и географическому положению. (Конго, Малави, Мозамбик, Замбия и остальная часть Африки). В отчете представлены размер рынка и прогнозы в стоимостном выражении (в тысячах долларов США) для всех вышеуказанных сегментов.

| Тип продукта | ||

| ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка агрохимикатов в Африке

Насколько велик африканский рынок агрохимикатов?

Ожидается, что объем рынка агрохимикатов в Африке достигнет 7,70 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,60% и достигнет 9,63 млрд долларов США к 2029 году.

Каков текущий размер рынка агрохимикатов в Африке?

Ожидается, что в 2024 году объем африканского рынка агрохимикатов достигнет 7,70 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Агрохимикаты в Африке?

BASF SE, Bayer, Yara International, Syngenta, Sasol — крупнейшие компании, работающие на африканском рынке агрохимикатов.

Какие годы охватывает рынок агрохимикатов в Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка агрохимикатов в Африке оценивался в 7,36 миллиарда долларов США. В отчете отражен исторический размер рынка агрохимикатов в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка агрохимикатов в Африке на годы. 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об агрохимической промышленности Африки

Статистика доли, размера и темпов роста доходов на рынке агрохимикатов в Африке в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ агрохимикатов в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF. скачать.