| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 1.25 Billion |

| Размер Рынка (2029) | USD 1.68 Billion |

| CAGR (2024 - 2029) | 6.10 % |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка сельскохозяйственных тракторов в Африке

Размер рынка сельскохозяйственных тракторов в Африке оценивается в 1,18 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,58 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 6,10% в течение прогнозируемого периода (2024-2029 годы).

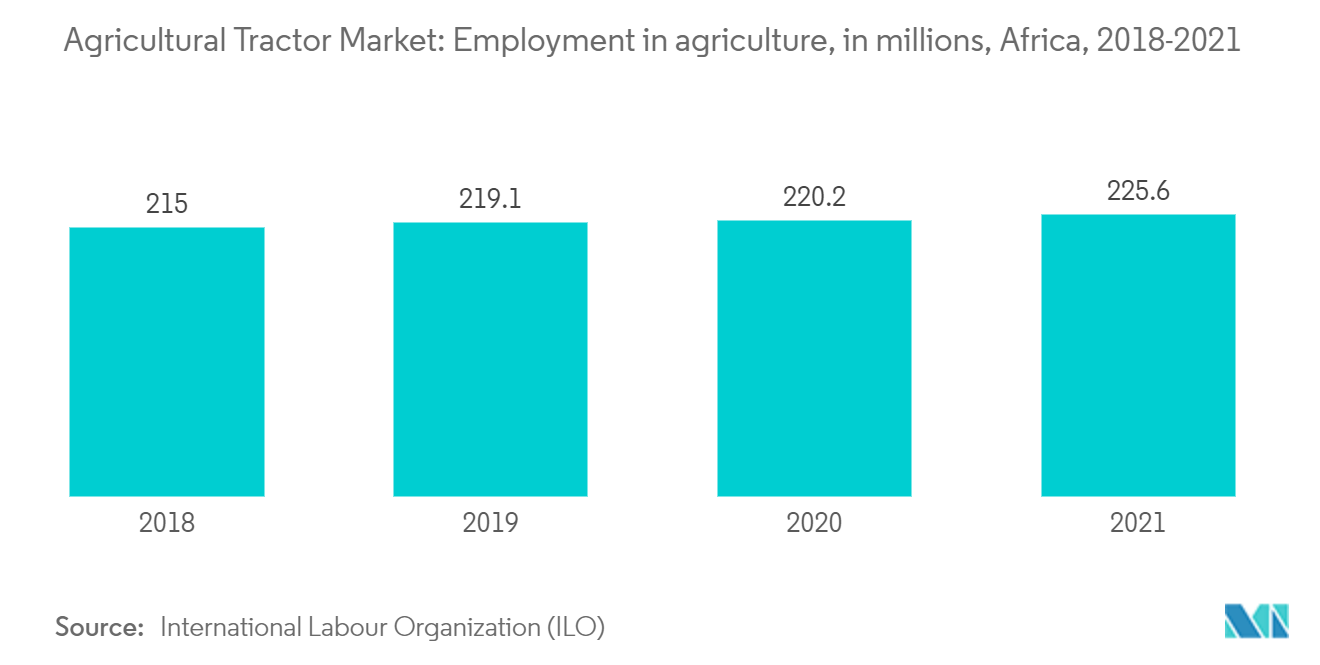

- Сельское хозяйство имеет решающее значение для экономического развития Африки, но оно должно функционировать ниже своего потенциала. Мелкие фермеры составляют более 60% населения стран Африки к югу от Сахары, а на сельское хозяйство приходится около 23% ВВП региона. В то же время население увеличивается в больших масштабах. В результате существует острая необходимость повышения урожайности сельскохозяйственных культур в ближайшие десятилетия, чтобы удовлетворить спрос на продовольствие в Африке. Таким образом, механизация в сельском хозяйстве закрывает разрыв в урожайности за счет снижения урожая и послеуборочных потерь.

- Согласно исследованию, проведенному Agri Evolution Alliance, Африка обладает огромным рыночным потенциалом для сельскохозяйственных тракторов. Ожидается, что растущая государственная поддержка развития сельскохозяйственного сектора будет стимулировать этот сектор.

- Например, правительство Ганы субсидирует тракторы предпринимателям, которые управляют 89 центрами, которые сдают в аренду и обслуживают тракторы. В большинстве стран Африки продажи тракторов пострадали из-за неопределенности в отношении урожайности сельскохозяйственных культур и обменных курсов. Кроме того, неопределенность положения фермеров усугублялась проблемами, связанными с реституцией земель и долями фермерских хозяйств. Таким образом, учитывая эти факторы, рынок может стать свидетелем роста в ближайшие годы.

Тенденции рынка сельскохозяйственных тракторов в Африке

Повышенное внимание к устойчивой механизации сельского хозяйства

- Сельское хозяйство играет решающую роль в экономическом развитии Африки. Несмотря на то, что Африка имеет самую большую площадь невозделываемых пахотных земель в мире, ее продуктивность должна догнать другие развивающиеся регионы. Более того, урожайность сельскохозяйственных культур достигает лишь 56% от среднего международного показателя. Таким образом, существует острая необходимость повысить урожайность сельскохозяйственных культур в ближайшие десятилетия, чтобы идти в ногу со спросом на продовольствие, вызванным ростом населения и быстрой урбанизацией в Африке. Таким образом, механизация с помощью тракторов может прямо или косвенно сократить разрыв в урожайности.

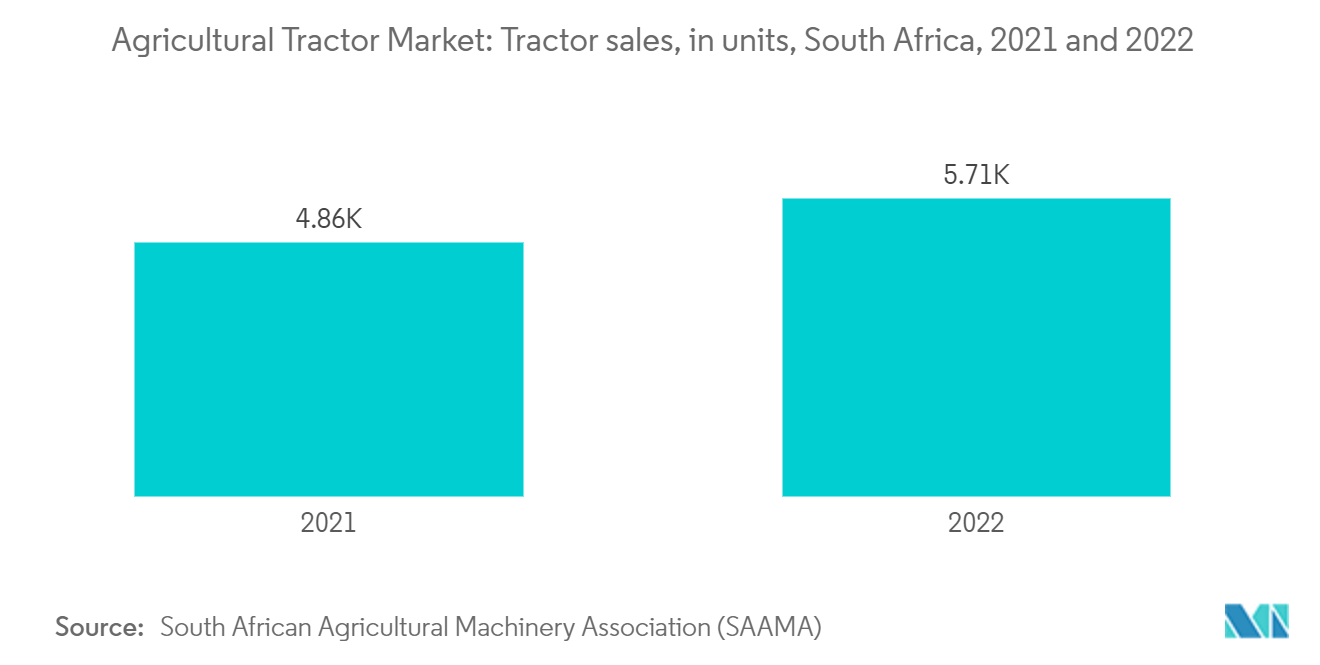

- Кроме того, в последние несколько лет продажи тракторов в этом регионе демонстрируют растущую тенденцию. Например, по данным Южноафриканской ассоциации сельскохозяйственной техники (SAAMA), в 2022 году было продано 5705 единиц тракторов, а в августе 2021 года в ЮАР — 4862 единицы. Это показало рост на 17,3% больше, чем в предыдущем году. Поэтому рост продаж тракторов показывает тенденцию роста механизации в Африке.

- По данным Продовольственной и сельскохозяйственной организации Объединенных Наций (ФАО), механизация сельского хозяйства в Африке все еще находится на начальной стадии. Исследования, проведенные ФАО, также показали, что уровень механизации в стране медленно переходит от ручных технологий к источникам энергии.

- Однако, как указано в целях устойчивого развития, указанных в повестке дня до 2063 года, Комиссия Африканского союза (AUC) и Продовольственная и сельскохозяйственная организация Объединенных Наций (ФАО) рассматривают механизацию сельского хозяйства как неотложное необходимое действие для достижения концепции Нулевого голода к 2025 году. Такие инициативы по устойчивой механизации сельского хозяйства, вероятно, будут стимулировать рынок сельскохозяйственных тракторов в ближайшем будущем.

Южная Африка доминирует на рынке

- Южная Африка является крупнейшим рынком среди африканских стран. В сельскохозяйственной экономике Южной Африки произошел сдвиг парадигмы от продовольственной помощи к внутреннему производству в форме зеленой революции, которая была впервые начата Всемирной продовольственной программой Организации Объединенных Наций. Южная Африка в настоящее время имеет большой потенциал для роста рынка сельского хозяйства и сельскохозяйственной техники, включая тракторы.

- В Южной Африке существует потребность в большем количестве сельскохозяйственных рабочих из-за растущей урбанизации. Это переросло в серьезную проблему, приводящую к увеличению затрат на рабочую силу. В результате продажи сельскохозяйственной техники увеличились, что способствовало расширению рынка. Кроме того, увеличение государственных субсидий на механизацию сельского хозяйства, льготное финансирование, рост сельскохозяйственной отрасли и повышение осведомленности о механизации сельскохозяйственных машин будут стимулировать рынок тракторов в ближайшие годы.

- Рынок тракторов в Южной Африке оживился после застоя, вызванного чрезвычайно засушливыми погодными условиями. Крупнейшие мировые игроки тракторной отрасли, такие как Deere Company и Mahindra Mahindra, планируют сделать Южную Африку центром производства и экспорта, учитывая высокий потенциал рынка сельскохозяйственной техники в Южной Африке.

- Южноафриканский комитет по оценке урожая (SACEC) сообщил, что фермеры намерены увеличить площади посевов яровых зерновых и масличных культур в следующем сельскохозяйственном сезоне, тем самым стимулируя рынок тракторов в течение прогнозируемого периода.

Обзор отрасли сельскохозяйственных тракторов в Африке

Рынок консолидирован, на долю международных игроков приходится более высокая доля рынка. Deere Company, Kempston Agri и Kubota SA — немногие ключевые игроки на рынке сельскохозяйственных тракторов в Африке. Компании конкурируют не только за качество и продвижение оборудования, но и за стратегические шаги по завоеванию большей доли рынка.

Лидеры рынка сельскохозяйственных тракторов Африки

-

AGCO Corporation

-

Kempston Agri

-

Kubota SA

-

Deere & Company

-

Escorts Group (Farmtrac)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственных тракторов Африки

- Июнь 2022 г. Поставщик сельскохозяйственной техники Argo Tractors South Africa открыл новый головной офис в Южной Африке. Новое помещение было построено за 5,88 миллионов долларов США, включает в себя здание площадью 6000 квадратных метров, включая офисные помещения, выставочный зал площадью 650 квадратных метров, учебный центр площадью 100 квадратных метров, 2300 квадратных метров, предназначенных для сборки, и 2000 квадратных метров. предназначен для запасных частей.

- Август 2022 г. Deere Company инвестировала в Hello Tractor, агротехническую компанию, базирующуюся в Найроби, Кения. Компания связывает владельцев тракторов с мелкими фермерами в Африке и Азии через приложение для обмена сельскохозяйственным оборудованием. Это помогает фермерам отслеживать и управлять своим автопарком, планировать клиентов и получать доступ к вариантам финансирования.

- Ноябрь 2021 г. Mahindra South Africa (SA) выпустила на внутренний рынок новую линейку тракторов и сельскохозяйственной техники. Ассортимент включал продукцию Sampo Rosenlew из Финляндии, Mitsubishi Mahindra Agri Machinery из Японии, а также оборудование Hisarlar и Erkunt из Турции. Совместно с Mahindra EarthMaster Yellow Metal и Mahindra Powerol Generators компания предложила эту продукцию южноафриканскому фермеру как Мир решений.

Сегментация отрасли сельскохозяйственных тракторов в Африке

Сельскохозяйственные тракторы — это виды техники, используемые в сельском хозяйстве или других сельскохозяйственных операциях. В отчете рынок определяется с точки зрения конечных пользователей, которые приобретают тракторы только для сельскохозяйственного производства. Конечными пользователями являются фермеры и институциональные покупатели, работающие в сфере сельского хозяйства и смежных производств. Корпорации тракторной отрасли работают в форматах B2B и B2C. Однако оптовые покупатели, закупающие тракторы для розничной продажи, на этом рынке не учитываются, чтобы исключить любую ошибку двойного учета в рыночных оценках.

Рынок сельскохозяйственных тракторов Африки сегментирован по мощности двигателя (менее 35 л.с., от 35 до 50 л.с., от 51 до 75 л.с., от 76 до 100 л.с. и выше 100 л.с.), географическому положению (Южная Африка, Кения и остальная часть Африки).

В отчете представлены размеры рынка и прогнозы по объему в единицах и стоимости в миллионах долларов США для всех вышеуказанных сегментов.

| Мощность двигателя | Менее 35 л.с. |

| от 35 до 50 л.с. | |

| от 51 до 75 л.с. | |

| от 76 до 100 л.с. | |

| Выше 100 л.с. | |

| География | Южная Африка |

| Кения | |

| Египет | |

| Остальная часть Африки |

Часто задаваемые вопросы по исследованию рынка сельскохозяйственных тракторов в Африке

Насколько велик рынок сельскохозяйственных тракторов в Африке?

Ожидается, что объем рынка сельскохозяйственных тракторов в Африке достигнет 1,18 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,10% и достигнет 1,58 млрд долларов США к 2029 году.

Каков текущий размер рынка сельскохозяйственных тракторов в Африке?

Ожидается, что в 2024 году объем рынка сельскохозяйственных тракторов в Африке достигнет 1,18 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Сельскохозяйственные тракторы в Африке?

AGCO Corporation, Kempston Agri, Kubota SA, Deere & Company, Escorts Group (Farmtrac) — крупнейшие компании, работающие на рынке сельскохозяйственных тракторов в Африке.

Какие годы охватывает рынок сельскохозяйственных тракторов в Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка сельскохозяйственных тракторов в Африке оценивался в 1,11 миллиарда долларов США. В отчете рассматривается исторический размер рынка сельскохозяйственных тракторов в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственных тракторов в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Agricultural Machinery and Technology Reports

Popular Agriculture Reports

Отчет о промышленности сельскохозяйственных тракторов в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственных тракторов в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственных тракторов Африки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.