Анализ рынка аэрокосмических материалов

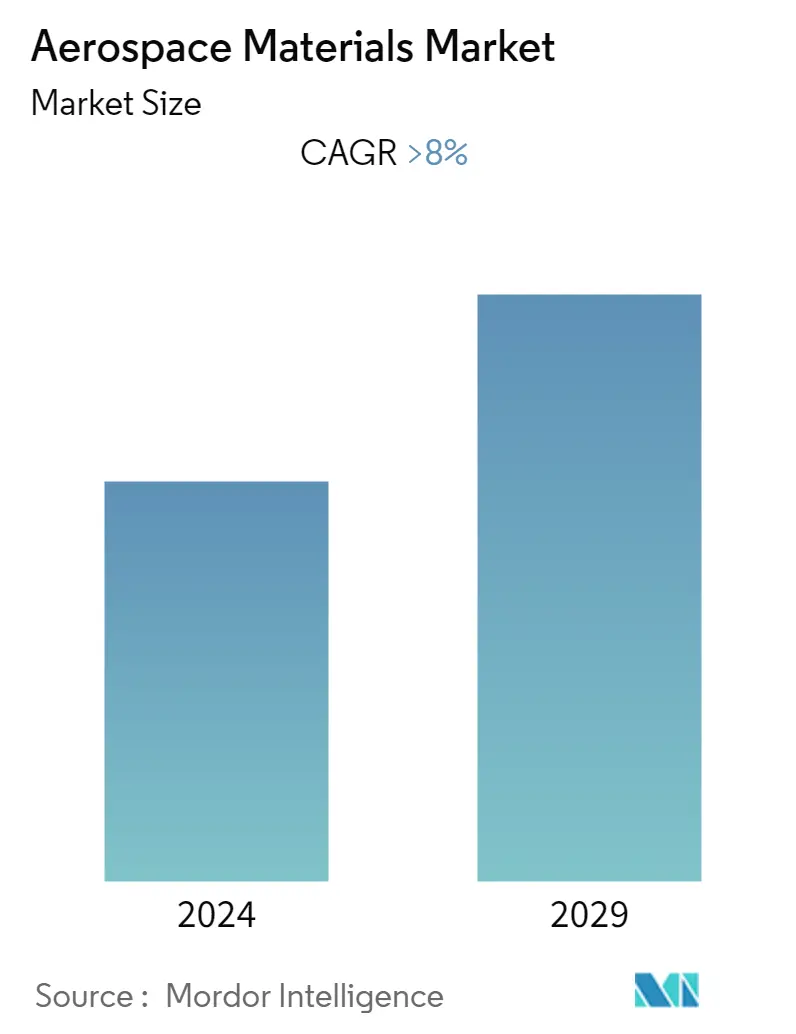

По оценкам, к концу этого года рынок аэрокосмических материалов достигнет более 44 200 миллионов долларов США, а среднегодовой темп роста составит более 8% в течение прогнозируемого периода.

COVID-19 негативно повлиял на рынок в 2020 году. Пассажирские авиаперевозки были временно закрыты из-за пандемии и ограничений, введенных с целью сдерживания распространения вируса. Однако рынок продемонстрировал значительный рост в 2021 году и продолжит расти в 2022 году.

- Ожидается, что в среднесрочной перспективе рост рынка будет обусловлен растущим использованием композитов в авиастроении, растущей космической промышленностью и увеличением государственных расходов на оборону в США и европейских странах.

- С другой стороны, высокая стоимость производства углеродных волокон и сокращение использования сплавов являются ключевыми факторами, которые, как ожидается, будут сдерживать рост целевой отрасли в течение прогнозируемого периода.

- Использование углеродных нанотрубок и нанодобавок с эпоксидными клеями, вероятно, создаст возможности для рынка в ближайшие годы.

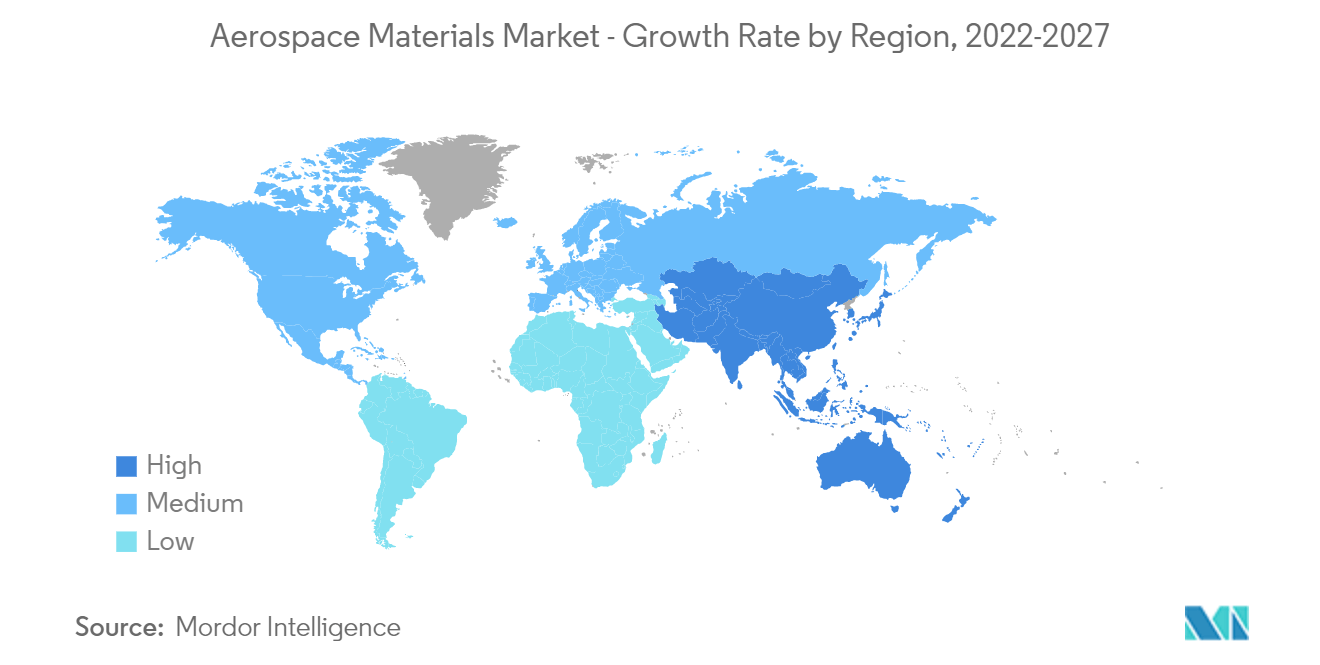

- Ожидается, что североамериканский регион будет доминировать на рынке из-за высокого спроса на коммерческие самолеты, растущей государственной поддержки военных расходов и расширения возможностей в сегменте космических кораблей.

Тенденции рынка аэрокосмических материалов

Растущий спрос на самолеты общего и коммерческого назначения

- Общие и коммерческие самолеты используются для различных целей, включая гражданскую авиацию (как частную, так и коммерческую), а также пассажирские и грузовые перевозки.

- Аэрокосмическая отрасль переживает стагнацию роста из-за усиления спроса на пассажирские перевозки. Отставание в заказах на новые самолеты и постоянное возрождение деловой авиации могут еще больше способствовать росту аэрокосмической отрасли.

- Спрос на частные поездки увеличился, поскольку во всем мире увеличилось число состоятельных и сверхбогатых людей, что привело к закупкам вертолетов и бизнес-джетов с улучшенным интерьером салонов.

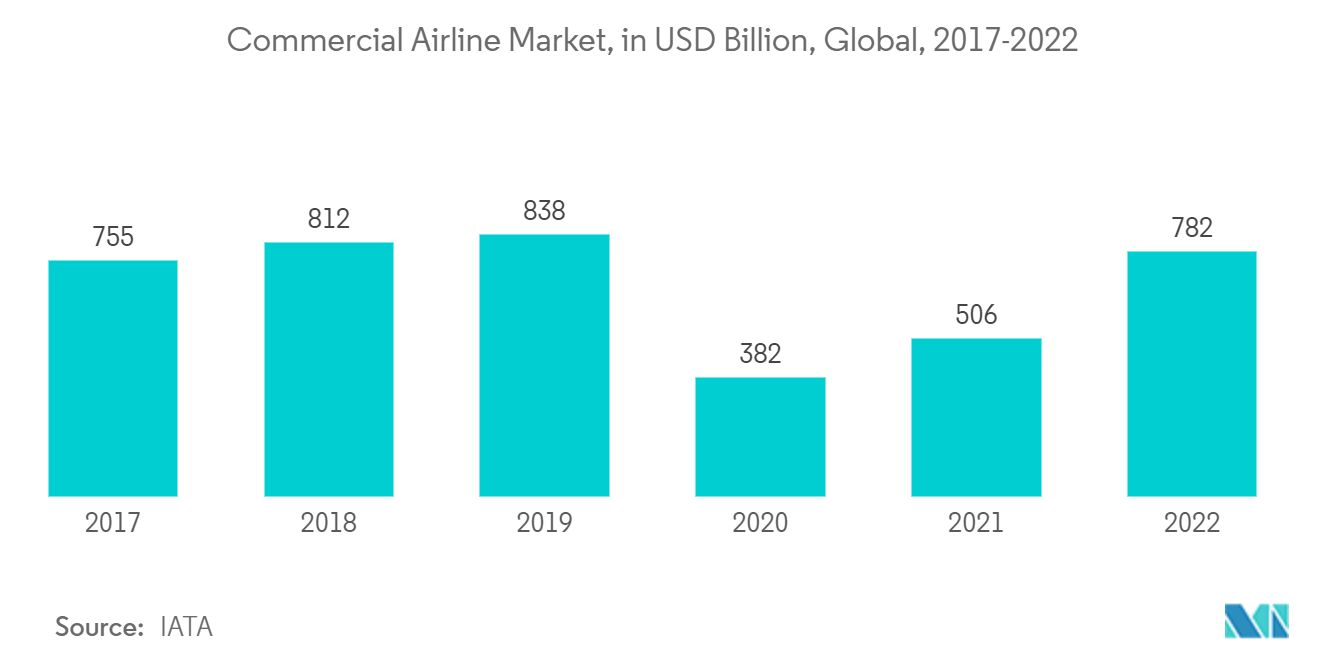

- По данным IATA (Международной ассоциации воздушного транспорта), годовой рост мировых авиаперевозок в 2020 году во время Covid снизился примерно на 66%. В 2021 году темпы роста были положительными и составили около 18%, тогда как прогнозы на 2022 год прогнозируют темпы роста на 51% по сравнению с предыдущим годом.

- Соединенные Штаты обладают крупнейшей аэрокосмической промышленностью в мире. По данным Федерального управления гражданской авиации (ФАУ), количество самолетов в коммерческом парке страны в 2020 году составило 5882, что свидетельствует о темпе снижения на 22,9% по сравнению с 7628 единицами в 2019 году. При этом прогнозируется увеличение коммерческого парка до 8756 единиц. в 2041 году, со среднегодовыми темпами роста 2% в год. Кроме того, в 2020 году общий объем магистрального авиаперевозчика США составил 3181 самолет, что соответствует темпу снижения примерно на 27,5% по сравнению с 4388 единицами в 2019 году, и ожидается, что в 2041 году он достигнет 5101 самолета.

- Согласно прогнозам IBEF (India Brand Equity Foundation) и IATA, к 2024 году авиационный рынок Индии станет третьим по величине в мире. В 2021 году в авиационном секторе произошли различные инвестиции и события. Например, в октябре 2021 года компания Tata Sons выиграла предложение о приобретении государственной авиакомпании Air India, предложив 18 000 крор индийских рупий (или 2,4 миллиарда долларов США) за приобретение 100% акций авиакомпании.

Северная Америка будет доминировать на рынке

- Ожидается, что североамериканский регион будет доминировать на рынке из-за растущего спроса со стороны таких стран, как США и Канада.

- Соединенные Штаты имеют самый большой авиационный рынок в Северной Америке и один из крупнейших в мире размеров авиапарка. Активный экспорт компонентов аэрокосмической отрасли в такие страны, как Франция, Китай и Германия, а также высокие потребительские расходы в США стимулируют производственную деятельность в аэрокосмической промышленности, что, как ожидается, создаст положительный импульс для аэрокосмических материалов. рынок в стране.

- В оборонном бюджете на 2022 год правительство США выделило 768,2 миллиарда долларов США на программы национальной обороны, что примерно на 2% больше первоначального бюджетного запроса администрации Байдена, что свидетельствует о растущем использовании аэрокосмических материалов в этом секторе.

- Более того, контракты и соглашения в отрасли стимулируют производство коммерческих и оборонных самолетов. Например, в августе 2022 года компания Boeing получила модификацию (P00215) к контракту на самолеты KC-46A Air Force Production Lot 8, а также подписки и лицензии. Сюда входит дополнительно 15 самолетов КС-46А. Контракт предполагает 100% продажу иностранной военной продукции Израилю на сумму 886 242 124 долларов США.

- По данным Ассоциации аэрокосмической промышленности Канады (AIAC), годовой доход аэрокосмического сектора составляет 31 миллиард канадских долларов (23 миллиарда долларов США). Примерно 80% аэрокосмического сектора Канады ориентировано на гражданский сектор, а 20% - на военный.

- Монреаль является третьим по величине аэрокосмическим центром в мире после Сиэтла, Вашингтона и Тулузы, Франция. Аэрокосмическая промышленность лидирует в производственном секторе Канады по инвестициям, связанным с инновациями ежегодные расходы на исследования и разработки составляют более 1,4 миллиарда долларов США.

Обзор отрасли аэрокосмических материалов

Мировой рынок аэрокосмических материалов носит частично консолидированный характер. Некоторые из основных игроков на рынке (в произвольном порядке) включают BASF SE, Toray Industries Inc., Hexcel Corporation, Solvay и Hunstman International LLC.

Лидеры рынка аэрокосмических материалов

BASF SE

Toray Industries Inc.

Hexcel Corporation

Solvay

Huntsman International LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка аэрокосмических материалов

- В октябре 2022 года компания Toray Composite Materials America заключила партнерское соглашение с SpecialityMaterials, производителем борного волокна, для разработки передовых аэрокосмических материалов нового поколения с функциональными свойствами. Этот шаг укрепит позиции Toray на рынке аэрокосмических материалов.

- В июле 2022 года Hexcel объявила о своем партнерстве с Dassault в поставке препрега из углеродного волокна для программы Falcon 10X. Использование высокоэффективных современных композитов из углеродного волокна при производстве крыльев самолетов.

- В апреле 2022 года ISOVOLTA AG приобрела бизнес-подразделение Авиация и аэрокосмическая промышленность у Gurit Holding AG. Это приобретение позволило компании расширить свой бизнес по производству современных композитных материалов, оборудования для производства композитов, а также услуг по комплектованию основных комплектующих для аэрокосмической промышленности.

Сегментация отрасли аэрокосмических материалов

Аэрокосмические материалы имеют решающее значение в авиастроении и должны обладать различными характеристиками, такими как прочность и высокая термостойкость. Материалы должны быть прочными и обладать высокой устойчивостью к повреждениям, что важно для фюзеляжей. Эти материалы также выбираются из-за их длительного срока службы и надежности, особенно из-за усталостной стойкости. Рынок аэрокосмических материалов сегментирован по типу, типу самолета и географическому положению. По типу рынок сегментирован на конструкционные и неконструкционные материалы. По типам самолетов рынок сегментирован на общие и коммерческие, военные и оборонные, а также космические машины. В отчете также рассматриваются размер рынка и прогнозы рынка аэрокосмических материалов в 13 странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Структурный | Композиты | Стекловолокно |

| Углеродное волокно | ||

| Арамидное волокно | ||

| Другие композиты | ||

| Пластмассы | ||

| Сплавы | Титан | |

| Алюминий | ||

| Сталь | ||

| Супер | ||

| Магний | ||

| Другие сплавы | ||

| Неструктурный | Покрытия | |

| Клеи и герметики | Эпоксидная смола | |

| Полиуретан | ||

| Силикон | ||

| Другие клеи и герметики | ||

| Пены | полиэтилен | |

| Полиуретан | ||

| Другие пены | ||

| Морские котики | ||

| Общие и коммерческие |

| Военные и оборонные |

| Космические транспортные средства |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Остальной мир | Южная Америка |

| Ближний Восток и Африка |

| Тип | Структурный | Композиты | Стекловолокно |

| Углеродное волокно | |||

| Арамидное волокно | |||

| Другие композиты | |||

| Пластмассы | |||

| Сплавы | Титан | ||

| Алюминий | |||

| Сталь | |||

| Супер | |||

| Магний | |||

| Другие сплавы | |||

| Неструктурный | Покрытия | ||

| Клеи и герметики | Эпоксидная смола | ||

| Полиуретан | |||

| Силикон | |||

| Другие клеи и герметики | |||

| Пены | полиэтилен | ||

| Полиуретан | |||

| Другие пены | |||

| Морские котики | |||

| Тип самолета | Общие и коммерческие | ||

| Военные и оборонные | |||

| Космические транспортные средства | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная Европа | |||

| Остальной мир | Южная Америка | ||

| Ближний Восток и Африка | |||

Часто задаваемые вопросы по исследованию рынка аэрокосмических материалов

Каков текущий размер рынка аэрокосмических материалов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке аэрокосмических материалов среднегодовой темп роста составит более 8%.

Кто являются ключевыми игроками на рынке Аэрокосмические материалы?

BASF SE, Toray Industries Inc., Hexcel Corporation, Solvay, Huntsman International LLC — основные компании, работающие на рынке аэрокосмических материалов.

Какой регион на рынке Аэрокосмические материалы является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке аэрокосмических материалов?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка аэрокосмических материалов.

Какие годы охватывает рынок аэрокосмических материалов?

В отчете рассматривается исторический размер рынка аэрокосмических материалов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка аэрокосмических материалов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии аэрокосмических материалов

Статистические данные о доле, размере и темпах роста доходов на рынке аэрокосмических материалов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ аэрокосмических материалов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.