| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 3.41 Billion |

| Размер Рынка (2029) | USD 8.00 Billion |

| CAGR (2024 - 2029) | 15.13 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Европа |

| Концентрация Рынка | Низкий |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка 3D-печати в аэрокосмической и оборонной промышленности

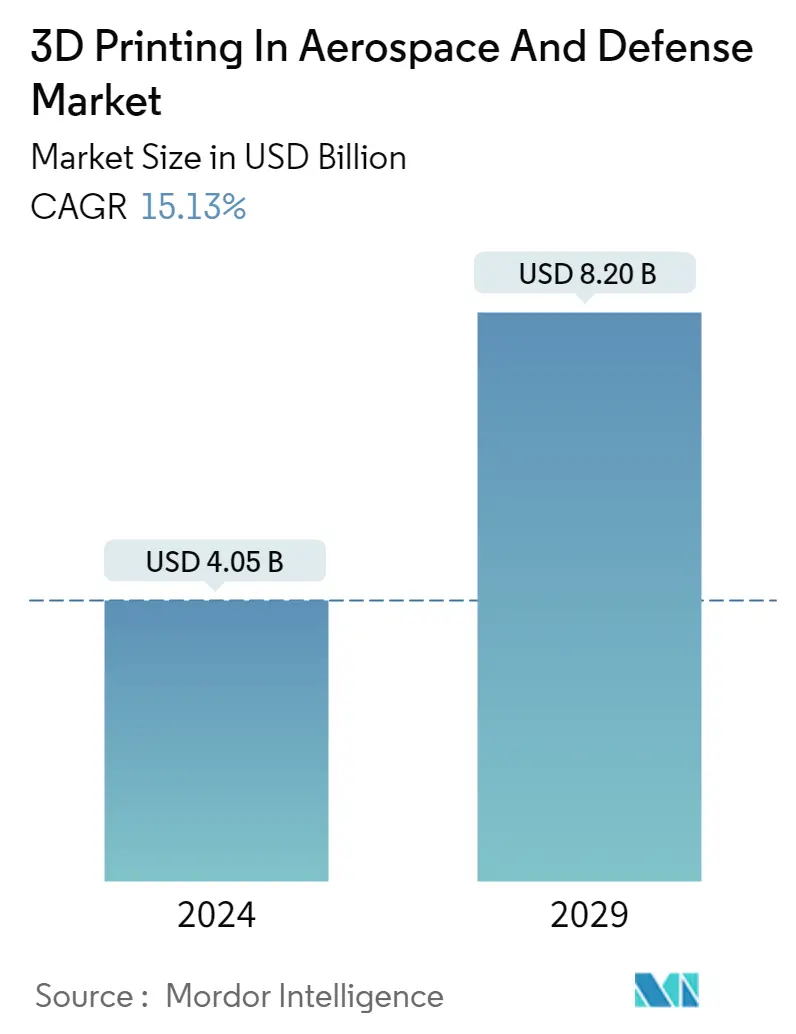

Объем рынка 3D-печати в аэрокосмической и оборонной промышленности оценивается в 4,05 миллиарда долларов США в 2024 году и, как ожидается, достигнет 8,20 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 15,13% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 повлияла на авиационную отрасль в 2020 году. Таким образом, авиакомпании решили ускорить вывод из эксплуатации старых самолетов в качестве меры сокращения затрат и теперь планируют заменить их самолетами нового поколения, которые сравнительно легкие и более экономичные.. Несколько OEM-производителей аэрокосмической отрасли инвестируют в крупномасштабные исследовательские проекты, направленные на расширение использования деталей и компонентов, напечатанных на 3D-принтере, в самолетах нового поколения. Кроме того, на рынке послепродажного обслуживания растет использование деталей, напечатанных на 3D-принтере, поскольку такие детали могут снизить нагрузку на традиционные цепочки поставок.

Преимущества, предлагаемые 3D-печатью, популяризировали ее внедрение в аэрокосмическом секторе. 3D-печать позволяет производить детали с меньшими затратами, более быстрыми сроками выполнения заказов и более гибкими методами цифрового проектирования и разработки. 3D-печать также приводит к значительной экономии средств для пользователей и производителей.

Хотя внедрение 3D-печати в секторе исследований и разработок растет, существуют серьезные проблемы, которые в настоящее время замедляют ее продвижение к массовому внедрению. Тем не менее, достижения, в том числе технологии 3D-печати и материаловедения, вероятно, устранят большинство этих ограничений, тем самым способствуя внедрению 3D-печати в авиационной промышленности в ближайшие годы.

Тенденции 3D-печати на рынке аэрокосмической и оборонной промышленности

Ожидается, что сегмент самолетов продемонстрирует наибольший рост в течение прогнозируемого периода.

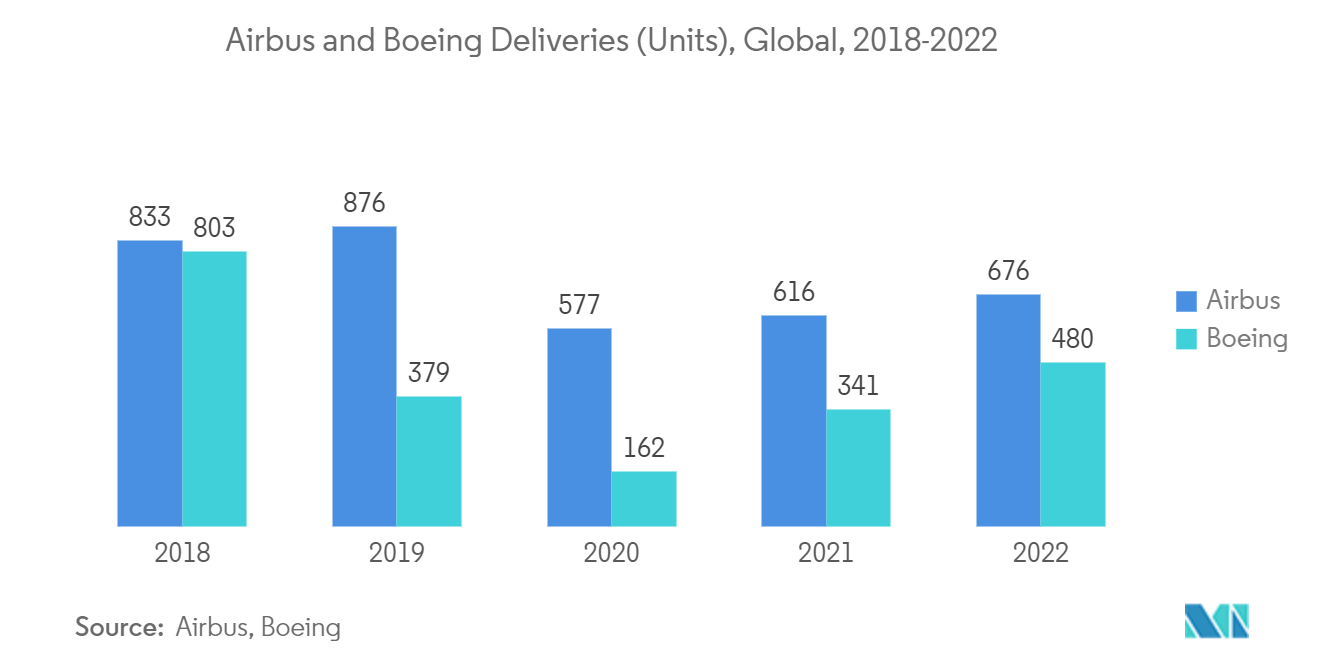

Сегмент самолетов продемонстрирует значительный рост в течение прогнозируемого периода. Рост будет обусловлен увеличением количества заказов и поставок коммерческих самолетов, а также ростом внедрения передовых технологий в авиастроении. 3D-печать произвела революцию в авиастроении, и наблюдается значительный рост числа случаев использования, когда аддитивное производство может заменить традиционные методы производства деталей коммерческих и военных самолетов с меньшими затратами, более быстрыми сроками выполнения работ и более гибким цифровым проектированием и разработкой. методы. Самолет B777X является ярким примером применения аддитивного производства, поскольку его двигатели GE9X состоят из 300 деталей, напечатанных на 3D-принтере, включая топливные форсунки, датчики температуры, теплообменники и лопатки турбины низкого давления.

OEM-производители самолетов и компании, занимающиеся 3D-печатью, сотрудничают, чтобы значительно сократить складские затраты и требования к хранению вместо поддержания больших запасов запасных частей. Производители могут производить их по мере необходимости, сокращая время выполнения заказов и усложняя цепочку поставок. Например, в январе 2023 года Leonardo подписал пятилетний контракт с BEAMIT Group, ведущим итальянским сервисным бюро для высококачественных приложений 3D-печати, на разработку и сертификацию деталей для установки на борт моделей самолетов Leonardo. С 2017 года две фирмы сотрудничали для квалификации и установки более 100 деталей на борт моделей самолетов M345, M346 и C27J. Ожидается, что такие события будут способствовать росту рынка в ближайшие годы.

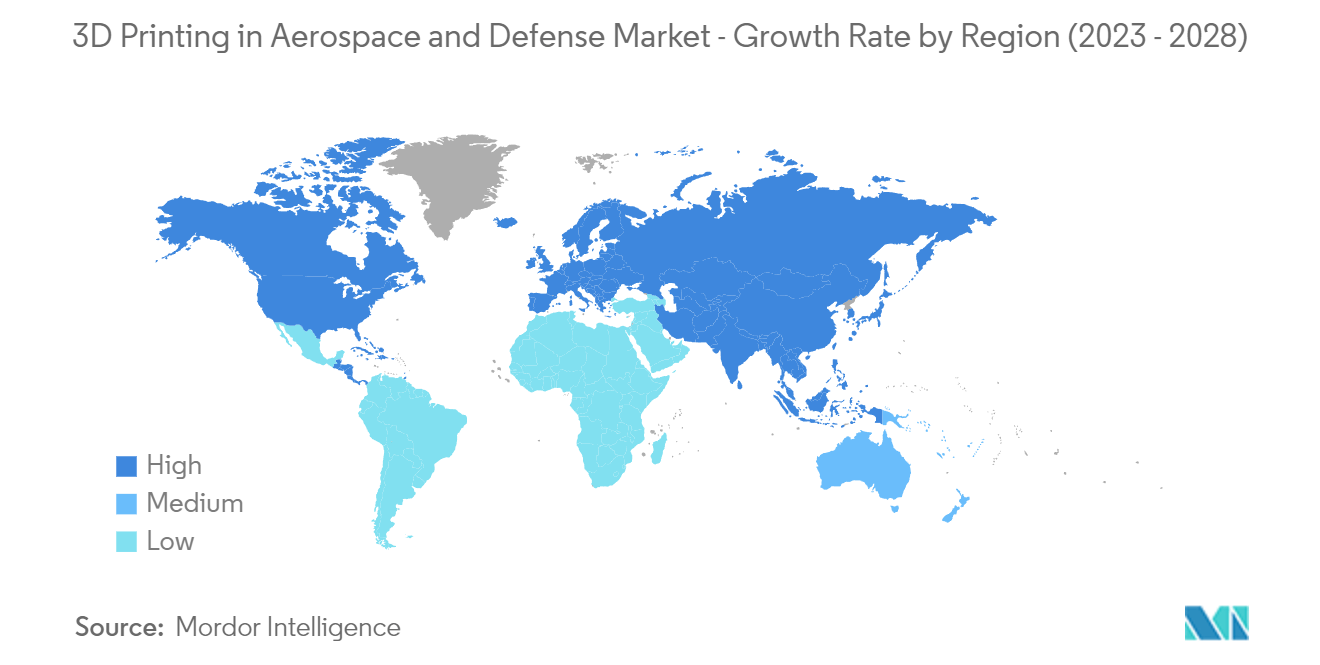

Ожидается, что в Азиатско-Тихоокеанском регионе прогнозируется значительный рост рынка в течение прогнозируемого периода.

Ожидается, что в течение прогнозируемого периода Азиатско-Тихоокеанский регион продемонстрирует значительный рост объемов 3D-печати на аэрокосмическом и оборонном рынке. Ожидается, что рост будет обусловлен быстрым расширением авиационного сектора и увеличением расходов на оборону в таких странах, как Китай, Индия и Южная Корея. По данным Международной ассоциации воздушного транспорта (IATA), в середине 2020 года Китай стал крупнейшим авиационным рынком по количеству мест. Согласно планам, опубликованным в феврале 2021 года, к концу 2035 года Китай планирует открыть 400 аэропортов гражданского транспорта.

В соответствии с генеральным планом страны Сделано в Китае 2025 китайское правительство выделило развитие аэрокосмического оборудования и 3D-печати в качестве ключевых факторов роста китайской обрабатывающей промышленности. Китайский производитель разработал узкофюзеляжный самолет C919, используя напечатанные на 3D-принтере титановые детали, 28 деталей дверей кабины и две конструкционные детали воздухозаборника вентилятора, чтобы уменьшить вес авиалайнера и повысить его безопасность. Кроме того, авиационная промышленность Китая начала использовать технологии 3D-печати на военных самолетах нового поколения, при этом 3D-печатные детали широко используются на недавно разработанных самолетах. Технологии 3D-печати внедрены на крупнейших авиастроительных заводах китайской авиационной промышленности. Детали, напечатанные на 3D-принтере, обладают многочисленными преимуществами, такими как высокая структурная прочность и длительный срок службы, а также легкий вес, низкая стоимость и скорость изготовления.

Кроме того, в Индии постепенно растет использование технологий 3D-печати в таких городах, как Бангалор, Ченнаи, Мумбаи, Вишакхапатнам и т. д., возникают стартапы по производству важных деталей для аэрокосмического и оборонного секторов. В число клиентов входят ВМС Индии, ВВС, Индийская организация космических исследований (ISRO) и Hindustan Aeronautics Limited (HAL). Например, в ноябре 2022 года индийская армия построила напечатанные на 3D-принтере бункеры или постоянные оборонительные сооружения вдоль линии фактического контроля в восточном Ладакхе. Военно-инженерные службы (MES) и стартапы разработали 3D-печатные конструкции различных размеров и возможностей. МЧС планирует с начала 2023 года развернуть постоянные убежища, напечатанные на 3D-принтере, такие как бункеры и дома, вдоль линии фактического контроля и международной границы, от Сиккима, Ладакха и Аруначал-Прадеша до пустынных регионов. Таким образом, растущее внедрение 3D-печати в аэрокосмической и оборонной отраслях стимулирует рост рынка во всем регионе.

Обзор 3D-печати в аэрокосмической и оборонной промышленности

Рынок 3D-печати в аэрокосмической и оборонной отраслях фрагментирован из-за присутствия OEM-производителей самолетов и космических аппаратов, а также производителей первого и второго уровня, которые поддерживают аэрокосмическую и оборонную промышленность. Некоторые из видных игроков на рынке — General Electric Company, Airbus SE, Safran SA, Aerojet Rocketdyne Holdings Inc. и The Boeing Company. В условиях растущего спроса на легкие компоненты и более экономичные бортовые платформы компании активно инвестируют в расширение существующих возможностей аддитивного производства, чтобы воспользоваться растущими возможностями.

В связи с этим в июле 2021 года Burloak Technologies объявила об открытии своего второго центра аддитивного производства в Камарилло, Калифорния. Ожидается, что новый объект укрепит Центр передового опыта аддитивного производства в Онтарио. OEM-производители самолетов также увеличивают свое присутствие на рынке аддитивного производства в связи с растущей потребностью в компонентах, напечатанных на 3D-принтере. Кроме того, из-за экономического преимущества компонентов 3D-печати в космическом секторе по сравнению с традиционными методами субтрактивного производства космические агентства, такие как НАСА и ЕКА, в настоящее время стремятся производить детали космических кораблей с использованием компонентов, напечатанных на 3D-принтере. Ожидается, что этот фактор позволит новым компаниям выйти на рынок в ближайшие годы, что повысит конкуренцию.

3D-печать в лидерах аэрокосмического и оборонного рынка

-

Airbus SE

-

The Boeing Company

-

Aerojet Rocketdyne Holdings Inc.

-

General Electric Company

-

Safran SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости 3D-печати в аэрокосмической и оборонной отрасли

В апреле 2023 года Handddle, французский стартап, специализирующийся на производственных линиях для 3D-печати, возобновил постоянное сотрудничество с ВВС Франции. Продление контракта расширит возможности французских войск справляться с непредвиденными обстоятельствами и быстро адаптироваться к новым ситуациям на местах. Компания оснастила ВВС Франции новым микрозаводом по 3D-печати.

В январе 2023 года Mark3D UK, британская компания, занимающаяся решениями для 3D-печати, специализирующаяся на технологии Markforged, объявила об открытии нового подразделения аэрокосмической и оборонной промышленности на базе британского iAero Center с целью поддержать внедрение аддитивного производства в этом секторе.

3D-печать в сегментации аэрокосмической и оборонной промышленности

3D-печать или аддитивное производство относятся к тому, как материал наносится, соединяется или затвердевает под контролем компьютера для создания трехмерного твердого объекта из цифрового файла. В отчете рассматривается использование 3D-печати в авиационной (гражданской и военной) и оборонной отраслях. Наземные и морские транспортные средства исключены из области исследования.

3D-печать на рынке аэрокосмической и оборонной промышленности сегментирована по приложениям, материалам и географическому положению. По приложениям отчет разделен на самолеты, беспилотные летательные аппараты и космические корабли. По материалам рынок сегментирован на сплавы, специальные металлы и другие материалы. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку, Ближний Восток и Африку. Размер рынка и прогнозы представлены в стоимостном выражении (доллары США).

| Приложение | Самолет | ||

| Беспилотные летательные аппараты | |||

| Космический корабль | |||

| Материал | Сплавы | ||

| Специальные металлы | |||

| Другие материалы | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | Мексика | ||

| Бразилия | |||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Южная Африка | ||

| Саудовская Аравия | |||

| Объединенные Арабские Эмираты | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованиям рынка аэрокосмической и оборонной печати

Насколько велик рынок 3D-печати на рынке аэрокосмической и оборонной промышленности?

Ожидается, что объем рынка 3D-печати в аэрокосмической и оборонной промышленности достигнет 4,05 млрд долларов США в 2024 году, а среднегодовой темп роста составит 15,13% и достигнет 8,20 млрд долларов США к 2029 году.

Каков текущий размер рынка 3D-печати в аэрокосмической и оборонной промышленности?

Ожидается, что в 2024 году объем рынка 3D-печати в аэрокосмической и оборонной промышленности достигнет 4,05 миллиарда долларов США.

Кто являются ключевыми игроками на рынке 3D-печати в аэрокосмической и оборонной промышленности?

Airbus SE, The Boeing Company, Aerojet Rocketdyne Holdings Inc., General Electric Company, Safran SA — основные компании, работающие на рынке 3D-печати на рынке аэрокосмической и оборонной промышленности.

Какой регион на рынке 3D-печати в аэрокосмической и оборонной промышленности является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю на рынке 3D-печати в аэрокосмической и оборонной промышленности?

В 2024 году на Европу будет приходиться наибольшая доля рынка 3D-печати в аэрокосмической и оборонной промышленности.

Какие годы охватывает рынок 3D-печати в аэрокосмической и оборонной промышленности и каков был размер рынка в 2023 году?

В 2023 году объем рынка 3D-печати в аэрокосмической и оборонной промышленности оценивался в 3,52 миллиарда долларов США. В отчете рассматривается исторический размер рынка 3D-печати в аэрокосмической и оборонной промышленности за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозирует размер рынка 3D-печати в аэрокосмической и оборонной промышленности на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Aerospace & Defense Technology Reports

Popular Aerospace & Defense Reports

Отчет о 3D-печати в аэрокосмической и оборонной промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке 3D-печати в аэрокосмической и оборонной промышленности в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ 3D-печати в аэрокосмической и оборонной промышленности включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.