Tamanho e Participação do Mercado de Xileno

Análise do Mercado de Xileno pela Mordor Intelligence

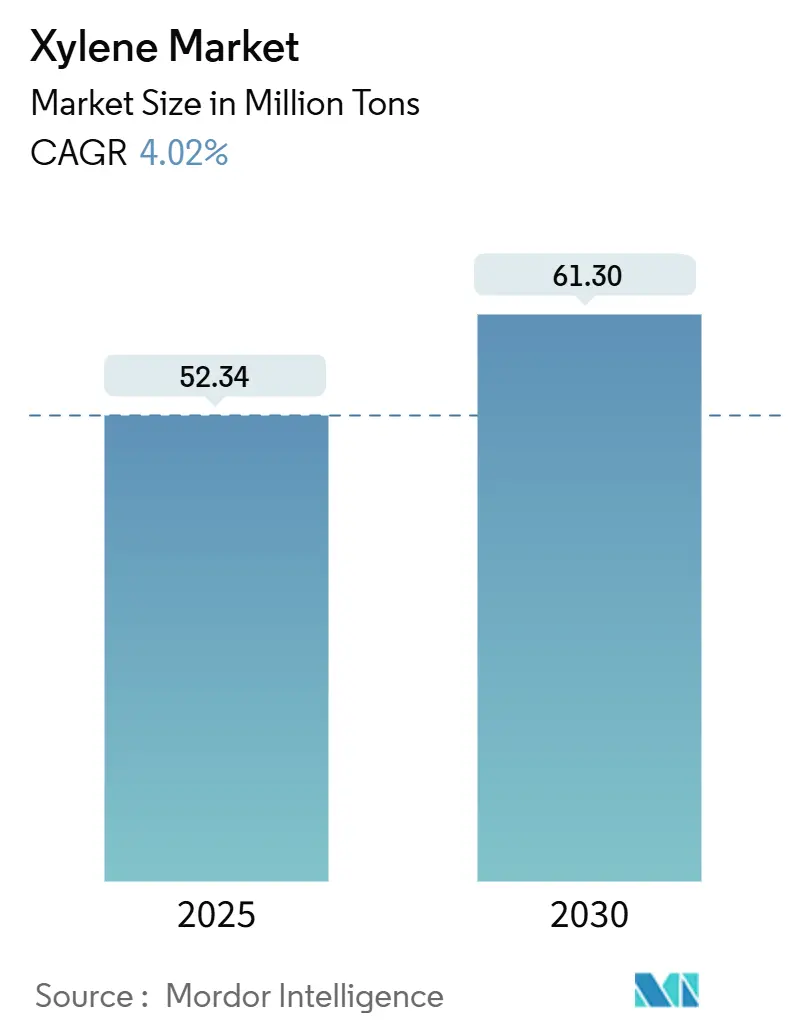

O tamanho do mercado de xileno situa-se em 52,34 milhões de toneladas em 2025 e está previsto para atingir 61,3 milhões de toneladas até 2030, avançando a uma TCAC de 4,02%. O crescimento baseia-se no papel dominante do para-xileno na produção de poliéster, projetos integrados de aromáticos em grande escala na Ásia e Oriente Médio, e demanda crescente por plásticos de engenharia na América do Norte. Investimentos rápidos em equipamentos em complexos chineses e indianos estão elevando a autossuficiência regional, enquanto químicas de base biológica ganham impulso em estágio inicial conforme as pressões regulatórias e de proprietários de marcas se intensificam. As perspectivas de margem dependem da volatilidade dos preços da nafta, contudo produtores verticalmente integrados capturam valor ao longo das cadeias de refino, aromáticos e derivados. A vantagem competitiva está se inclinando para empresas que combinam flexibilidade de matéria-prima, otimização digital e roteiros credíveis de descarbonização.

Principais Destaques do Relatório

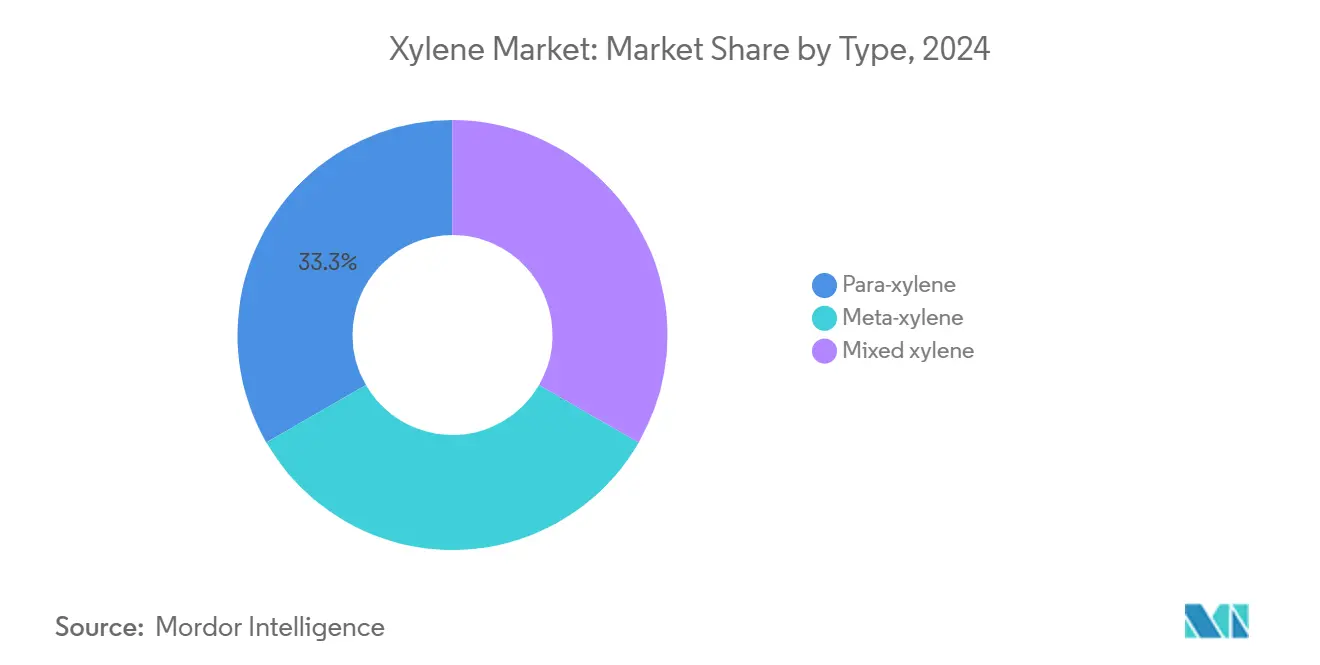

- Por tipo, o para-xileno comandou 90% da participação do mercado de xileno em 2024; o orto-xileno está projetado para registrar a TCAC mais rápida de 4,09% até 2030.

- Por grau, o grau técnico deteve 85% da participação de receita em 2024, enquanto o grau de alta pureza está definido para se expandir a uma TCAC de 4,7% até 2030.

- Por fonte, o material à base de petróleo manteve 97% da participação do tamanho do mercado de xileno em 2024; as alternativas de base biológica estão posicionadas para a TCAC mais rápida de 5,76% entre 2025-2030.

- Por aplicação, solventes representaram 66% do tamanho do mercado de xileno em 2024 e progredirão a uma TCAC de 4,25% até 2030.

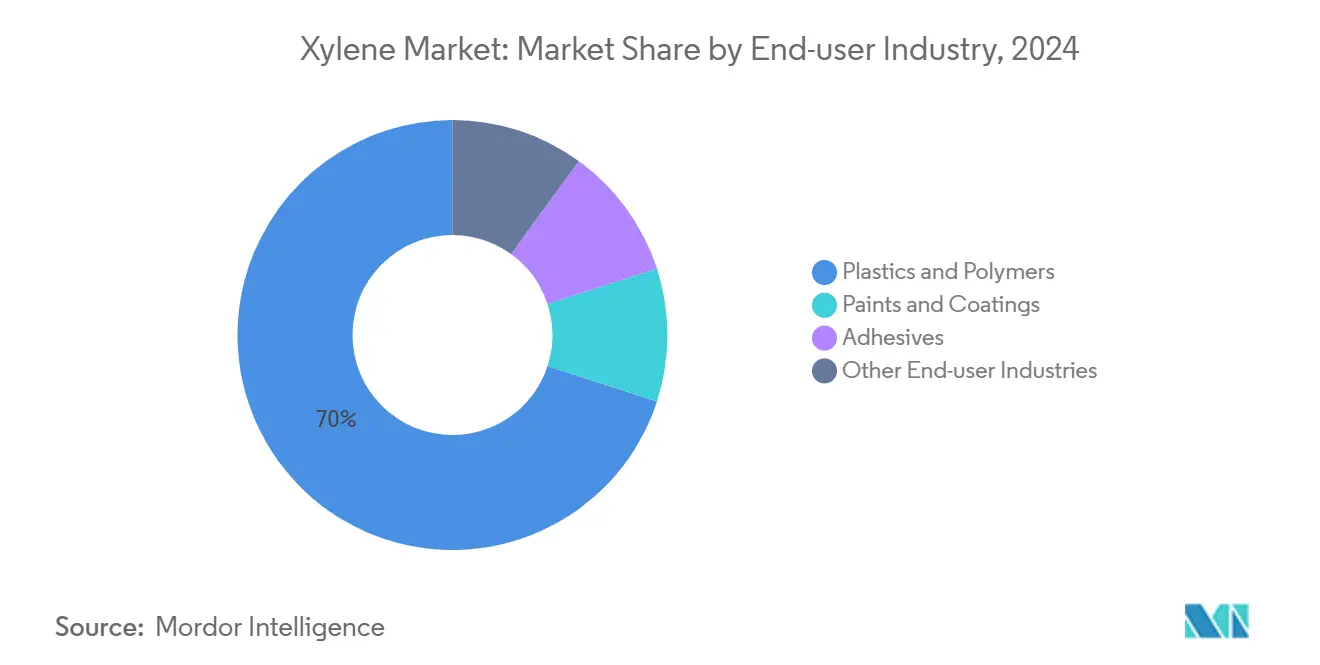

- Por indústria de usuário final, plásticos e polímeros capturaram 70% da participação do mercado de xileno em 2024, avançando a um ritmo anual de 4,6% até 2030.

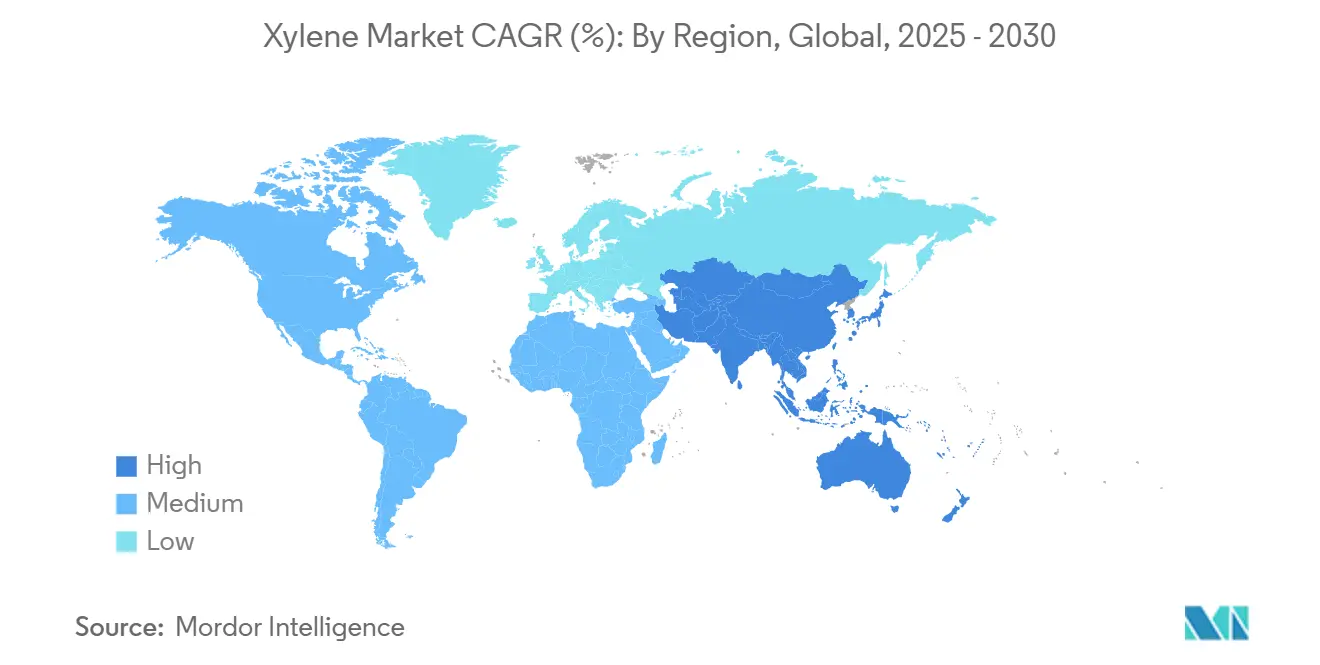

- Por geografia, a Ásia-Pacífico controlou 55% do mercado de xileno em 2024 e está prevista para crescer a uma TCAC de 4,51% até 2030.

Tendências e Insights do Mercado Global de Xileno

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Crescente de Resina PET Impulsionando Consumo de Para-xileno na Ásia | +1.50% | Ásia-Pacífico, com transbordamento para Oriente Médio | Prazo médio (2-4 anos) |

| Expansões de Capacidade em Complexos Integrados de Aromáticos no Oriente Médio e Ásia | +1.20% | Oriente Médio, Ásia-Pacífico | Prazo longo (≥ 4 anos) |

| Redução de Peso Automotivo Impulsionando Plásticos de Engenharia na América do Norte | +0.80% | América do Norte, com transbordamento para Europa | Prazo médio (2-4 anos) |

| Uso Crescente de Xileno como Solventes e Monômeros | +0.60% | Global | Prazo curto (≤ 2 anos) |

| Estocagem Estratégica de Solventes por Farmacêuticas em Meio à Volatilidade da Cadeia de Suprimentos | +0.40% | América do Norte, Europa | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente de Resina PET Impulsionando Consumo de Para-xileno na Ásia

Expansões massivas de poliéster estão realinhando fluxos de matéria-prima. A China planeja expandir massivamente a capacidade de para-xileno entre 2024-2028. A escalada garante o suprimento de PTA para a produção rapidamente crescente de filmes PET e garrafas. Produtores estão integrando verticalmente para gerenciar exposição a custos e logística, enquanto o aumento das importações de nafta preenche déficits asiáticos[1]Oxford Institute for Energy Studies, "China's Paraxylene Expansion and Its Impact on Global Trade," oxfordenergy.org.

Expansões de Capacidade em Complexos Integrados de Aromáticos no Oriente Médio e Ásia

Projetos como o Complexo Amiral da Saudi Aramco acoplam refino com aromáticos downstream para desbloquear economias de matéria-prima e altos rendimentos de para-xileno. Utilidades compartilhadas, catalisadores avançados e otimização em tempo real reduzem custos unitários e fortalecem a competitividade de exportação regional. Esses mega-sites estão alterando os equilíbrios de oferta e forçando plantas independentes mais antigas a racionalizar ou atualizar.

Redução de Peso Automotivo Impulsionando Plásticos de Engenharia na América do Norte

Metas rigorosas de economia de combustível estão acelerando a substituição de metal por tereftalato de polibutileno (PBT) e misturas de PET. Montadoras conseguem reduções de peso de peças de até 51%, diminuindo emissões do ciclo de vida e melhorando quilometragem. Contratos de longo prazo com fornecedores de polímeros estabilizam a demanda por intermediários de xileno upstream, isolando parcialmente o setor de quedas cíclicas em revestimentos ou construção.

Uso Crescente de Xileno como Solventes e Monômeros

A taxa equilibrada de evaporação do xileno e forte solvência o mantêm integral a tintas e adesivos de alto desempenho. Segmentos de laboratório e eletrônicos exploram sua janela de pureza para síntese de polímeros especiais, ampliando a base de consumo e diversificando fluxos de receita. Barreiras técnicas limitam a substituição, apoiando prêmios de preço mesmo durante platôs de commodities.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Normas Rigorosas de COV Limitando Uso de Solventes Aromáticos na Europa e América do Norte | -0.90% | Europa, América do Norte | Prazo médio (2-4 anos) |

| Preocupações de Toxicidade-Saúde Promovendo Mudança para Solventes Oxigenados | -0.70% | Global, com ênfase em mercados desenvolvidos | Prazo longo (≥ 4 anos) |

| Preços Voláteis de Nafta Comprimindo Margens dos Produtores | -0.80% | Global, com maior impacto na Ásia-Pacífico | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Normas Rigorosas de COV Limitando Uso de Solventes Aromáticos na Europa e América do Norte

Reguladores estão estendendo limites de COV a tintas para consumidores, limpadores e produtos internos. A conformidade força reformuladores a cortar cargas de xileno ou redesenhar químicas inteiras, restringindo o crescimento em economias maduras. Produtores pivotam para misturas de baixo teor aromático ou de base biológica para reter acesso ao mercado[2]U.S. Environmental Protection Agency, "Volatile Organic Compounds (VOCs) - Regulations," epa.gov.

Preocupações de Toxicidade-Saúde Promovendo Mudança para Solventes Oxigenados

Estudos ocupacionais vinculam exposição crônica ao xileno a estresse neurológico, levando empregadores e compradores a adotar alternativas oxigenadas mais seguras. Compromissos de sustentabilidade corporativa amplificam essa mudança, incentivando pesquisa e desenvolvimento em direção a bio-álcoois e ésteres que replicam solvência sem riscos aromáticos.

Análise de Segmento

Por Tipo: Para-xileno Domina Cadeia de Valor

O para-xileno deteve 90% da participação do mercado de xileno em 2024, ancorado por seu papel indispensável nas cadeias de PTA e PET. A robusta integração downstream permite que refinarias líderes protejam oscilações de margem e assegurem demanda cativa. O orto-xileno, embora muito menor, lidera o crescimento com TCAC de 4,09% respaldado pela demanda flexível de plastificantes em anidrido ftálico. O meta-xileno atende nichos de revestimentos e resinas especiais, enquanto o xileno misto oferece opcionalidade de suprimento para separação de isômeros. Avanços em catalisadores e unidades de isomerização permitem que operadores ajustem finamente a produção aos sinais de preços, aumentando a lucratividade dentro de uma linha de produtos commoditizada. Essa capacidade adaptativa sustenta a centralidade do para-xileno mesmo conforme fluxos comerciais de derivados se reorganizam.

Produtores continuam desgargalando unidades de extração de para-xileno na Ásia para explorar economias de escala e atender pedidos crescentes de garrafas PET. Fornecedores norte-americanos enfatizam graus de valor agregado para aplicações de filme que demandam baixa formação de acetaldeído. Refinarias europeias canalizam cada vez mais fluxos mistos para solventes hidrogenados para cumprir regras de emissão mais rigorosas, uma tendência definida para esculpir nichos de demanda especializados para cada isômero até 2030.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Grau: Grau Técnico Ancora Aplicações Industriais

O grau técnico capturou 85% do mercado de xileno em 2024 conforme formuladores de revestimentos, misturadores de adesivos e limpadores industriais priorizam custo, disponibilidade e solvência de faixa média. Sua rota de produção direta a partir de reformato e pools de BTX gera suprimento abundante e preços competitivos. Consumidores em massa em economias emergentes absorvem esse volume para fases de surto de infraestrutura e manufatura, reforçando seu papel central.

Por outro lado, o material de alta pureza 99,9% está crescendo a 4,7% TCAC em aplicações de semicondutores, farmacêuticos e resinas de alto desempenho. Atender suas especificações exigentes demanda cristalização avançada, destilação e análises em fluxo, criando altas barreiras de entrada e margens atrativas. Produtores com serviços de laboratório integrados e sistemas de qualidade robustos capitalizam nessa faixa especializada, esculpindo maior EBITDA por tonelada contra equivalentes commoditizados.

Por Fonte: Alternativas de Base Biológica Ganham Impulso

Fluxos derivados de petróleo controlaram 97% do tamanho do mercado de xileno em 2024, alavancando décadas de integração refinaria-aromáticos. Créditos de coprodutos da mistura de gasolina e reforma de nafta mantêm custos à vista baixos, consolidando vantagens de escala. No entanto, escrutínio de carbono do ciclo de vida e ambições corporativas de ESG estão incentivando proprietários de marcas a garantir moléculas renováveis.

O xileno de base biológica, registrando TCAC de 5,76%, está transitioning de piloto para comercialização inicial. Qualidade drop-in permite substituição perfeita em linhas de PTA ou solvente, enquanto matérias-primas de açúcar ou biomassa cortam emissões Escopo 3 para grandes empresas de bebidas e têxteis. O processo Bio-TCat da Anellotech, por exemplo, permitiu que a Suntory engarrafasse bebidas em resina 100% bio-PET, validando tanto desempenho quanto aceitação do consumidor. Conforme créditos para conteúdo circular se apertam, rotas bio comandarão preços premium e encorajarão estratégias de fornecimento híbrido.

Por Aplicação: Solventes Lideram Casos de Uso Diversos

Solventes constituíram 66% do mercado de xileno em 2024 e estão programados para registrar uma saudável TCAC de 4,25% até 2030. Formuladores valorizam a alta solvência do xileno para resinas alquídicas, tempo de secagem equilibrado e compatibilidade com dispersões de pigmentos. Engenheiros de processo em limpeza de metais e desengraxe contam com seu perfil de ponto de fulgor forte, sustentando demanda base estável mesmo durante desacelerações na construção.

Usos de monômeros e intermediários entregam pools de valor em rápida expansão. Cadeias de filme, fibra e plásticos de engenharia de poliéster garantem volumes de offtake estáveis, enquanto resinas poliméricas eletrônicas adicionam pull incremental. Reagentes de laboratório, transportadores agroquímicos e fixativos de histologia completam um portfólio que amortece a demanda geral contra pressão regulatória em revestimentos arquitetônicos de baixos sólidos.

Por Indústria de Usuário Final: Plásticos e Polímeros Impulsionam Consumo

Plásticos e polímeros dominaram com uma fatia de 70% do tamanho do mercado de xileno em 2024 e estão aumentando 4,6% ao ano. Conversores de bebidas, têxteis e embalagens fixam contratos de PTA/PET de longo prazo para garantir resina para bens de consumo de rápida movimentação. Plásticos de engenharia, notavelmente misturas de PBT, estão deslocando metais em suportes de veículos, invólucros elétricos e engrenagens de precisão, alinhando-se com metas de redução de peso de OEMs.

Tintas e revestimentos seguem, mas enfrentam trajetórias regionais divergentes. Europa e América do Norte limitam cargas aromáticas, promovendo sistemas à base de água ou oxigenados, enquanto a Ásia-Pacífico ainda opta por tecnologias de solventes comprovadas em projetos sensíveis ao custo. Adesivos, farmacêuticos e agroquímicos completam o mosaico de demanda, permitindo que produtores equilibrem vulnerabilidades cíclicas entre setores.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Ásia-Pacífico controlou 55% do mercado de xileno em 2024 e está crescendo 4,51% anualmente até 2030. Expansões de capacidade de para-xileno chinesas de 25 milhões de toneladas/ano até 2028 sustentam a autossuficiência regional, enquanto linhas de PET indianas suprem demanda crescente de bebidas. Grandes economias da ASEAN importam xilenos mistos para preencher déficits, sustentando fluxos comerciais intra-asiáticos. Competição intensificada está comprimindo spreads, estimulando alianças e ligações downstream de PTA.

A América do Norte mostra crescimento estável, embora menor. Economia de matéria-prima baseada em xisto dá a refinarias rendimentos vantajosos de BTX. Regulamentações de redução de peso automotivo elevam o uso de plásticos de engenharia, fortificando a demanda de derivados apesar de restrições rigorosas de COV em tintas. Clareza regulatória combinada com logística estabelecida encoraja desgargalamentos incrementais ao invés de construções greenfield.

O cenário de demanda maduro da Europa está se remodelando sob mandatos de sustentabilidade. Clusters químicos alemães refinam processos de alta eficiência, o Reino Unido e França implantam unidades de recuperação de solventes circulares, e classificações REACH em toda a UE incentivam reformulação em misturas de menor teor aromático[3]European Solvent Industry Group, "Aromatic Solvents and Regulatory Trends," esig.org. Pilotos de base biológica apoiados por incentivos políticos visam consolidar posições iniciais em aromáticos renováveis, com graus de nicho mirando mercados premium de revestimentos e eletrônicos.

Cenário Competitivo

Os cinco principais produtores detêm uma participação considerável, indicando fragmentação moderada. Economias de escala derivadas de plataformas integradas de refino-aromáticos e redes logísticas multirregionais permitem que líderes resistam a oscilações de preços da nafta. Entrantes asiáticos apoiados por companhias petrolíferas nacionais adicionaram grandes unidades grassroots, apertando balanços globais e pressionando independentes pesados em ativos. Prioridades estratégicas estão pivotando de tonelagem para especialidades ricas em margem e credenciais de sustentabilidade. Empresas líderes implantam sistemas de gerenciamento de energia habilitados por IA para reduzir custos de utilidades, perseguem recuperação circular de solventes e co-investem em startups de bio-xileno.

Líderes da Indústria de Xileno

-

China Petrochemical Corporation

-

CNPC

-

Exxon Mobil Corporation

-

Reliance Industries Limited

-

SK Geocentric Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Escola de Pós-graduação em Ciência da Engenharia da Universidade de Osaka, Kawasaki Heavy Industries e Mitsui Chemicals demonstraram com sucesso a síntese de metanol e para-xileno usando CO2 como matéria-prima.

- Fevereiro de 2024: A INEOS Aromatics fechou permanentemente uma de duas unidades de para-xileno em Texas City, Texas, reduzindo 925.000 toneladas/ano de capacidade e reequilibrando o suprimento regional.

Escopo do Relatório Global do Mercado de Xileno

Xilenos, nomeadamente, para-xileno, orto-xileno e meta-xileno, são extraídos ou destilados do refino de gasolina. Xilenos são produzidos principalmente como parte dos aromáticos BTX extraídos do produto da reforma catalítica, conhecido como reformado. Eles também podem ser produzidos a partir do tolueno usando o processo de desproporcionamento. O mercado de xileno é segmentado por tipo, aplicação, indústria de usuário final e geografia. O mercado é segmentado por tipo: orto-xileno, meta-xileno, para-xileno e xileno misto. Por aplicação, o mercado é segmentado em solventes, monômeros e outras aplicações. Por indústria de usuário final, o mercado é segmentado em plásticos e polímeros, tintas e revestimentos, adesivos e outras indústrias de usuário final. O relatório também cobre o tamanho do mercado e previsões em 15 países através das principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (quilotoneladas).

| Orto-xileno |

| Meta-xileno |

| Para-xileno |

| Xileno misto |

| Grau Técnico |

| Grau de Alta Pureza (99,9%) |

| Xileno à Base de Petróleo |

| Xileno de Base Biológica |

| Solventes |

| Monômero |

| Outras Aplicações |

| Plásticos e Polímeros |

| Tintas e Revestimentos |

| Adesivos |

| Outras Indústrias de Usuário Final |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo | Orto-xileno | |

| Meta-xileno | ||

| Para-xileno | ||

| Xileno misto | ||

| Por Grau | Grau Técnico | |

| Grau de Alta Pureza (99,9%) | ||

| Por Fonte | Xileno à Base de Petróleo | |

| Xileno de Base Biológica | ||

| Por Aplicação | Solventes | |

| Monômero | ||

| Outras Aplicações | ||

| Por Indústria de Usuário Final | Plásticos e Polímeros | |

| Tintas e Revestimentos | ||

| Adesivos | ||

| Outras Indústrias de Usuário Final | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de xileno?

O tamanho do mercado de xileno é de 52,34 milhões de toneladas em 2025 e está projetado para subir para 61,3 milhões de toneladas até 2030.

Qual isômero de xileno domina a demanda global?

O para-xileno domina com 90% da participação do mercado de xileno em 2024 porque alimenta a produção de ácido tereftálico purificado e PET.

Por que a Ásia-Pacífico é o maior consumidor regional?

A Ásia-Pacífico detém 55% da demanda global graças aos expansivos locais de manufatura de poliéster, embalagens e têxteis na China e Índia junto com novos complexos aromáticos agressivos.

Como as regulamentações de COV estão afetando as aplicações de xileno?

Limites de COV mais rigorosos na Europa e América do Norte estão reduzindo o uso de solventes aromáticos em revestimentos e limpadores, empurrando formuladores para sistemas oxigenados ou à base de água.

Quais oportunidades de crescimento existem para o xileno de base biológica?

O xileno de base biológica, expandindo a uma TCAC de 5,76%, atrai proprietários de marcas buscando garrafas PET e fibras têxteis de menor carbono, oferecendo preços premium e vantagens de primeiro movimento.

Qual segmento de usuário final consome mais xileno?

Plásticos e polímeros consomem 70% do volume global, impulsionados pela resina PET para embalagens e plásticos de engenharia para peças automotivas leves.

Página atualizada pela última vez em: