| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 1.51 Million tons |

| Volume do Mercado (2029) | 1.61 Million tons |

| CAGR | 1.15 % |

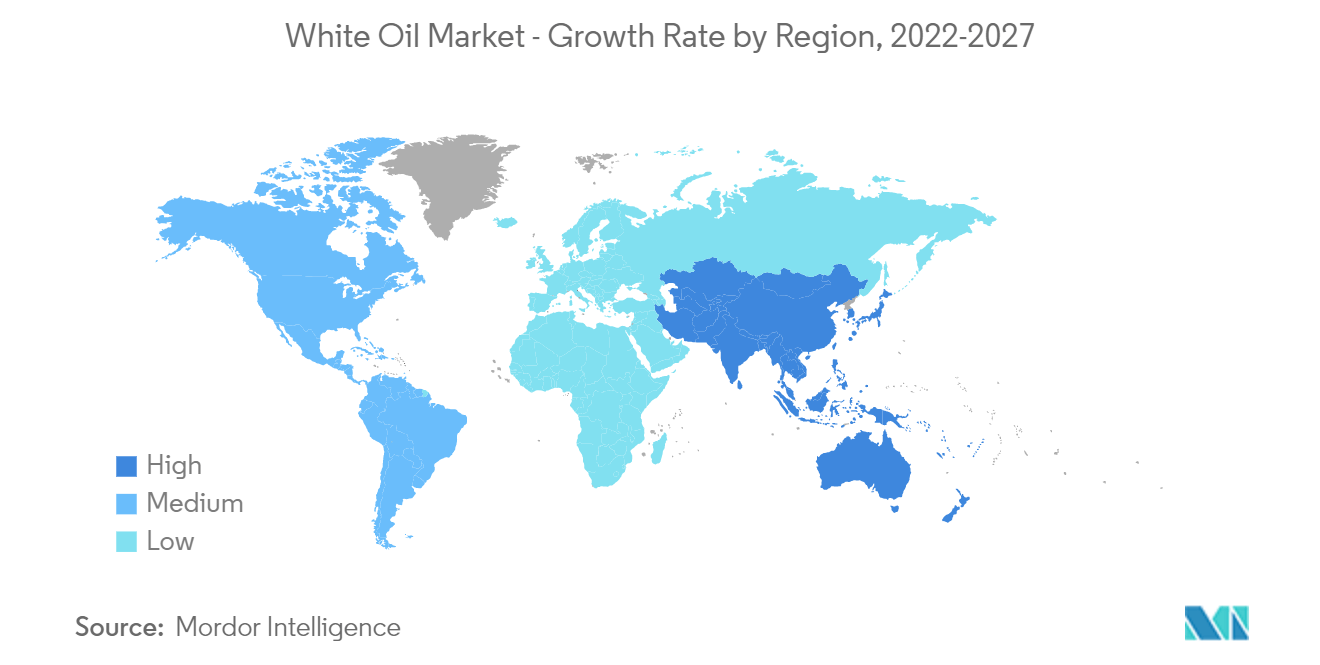

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

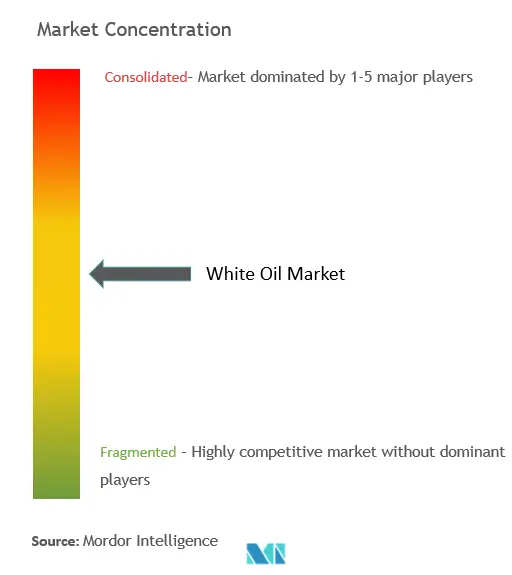

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do Mercado de Petróleo Branco

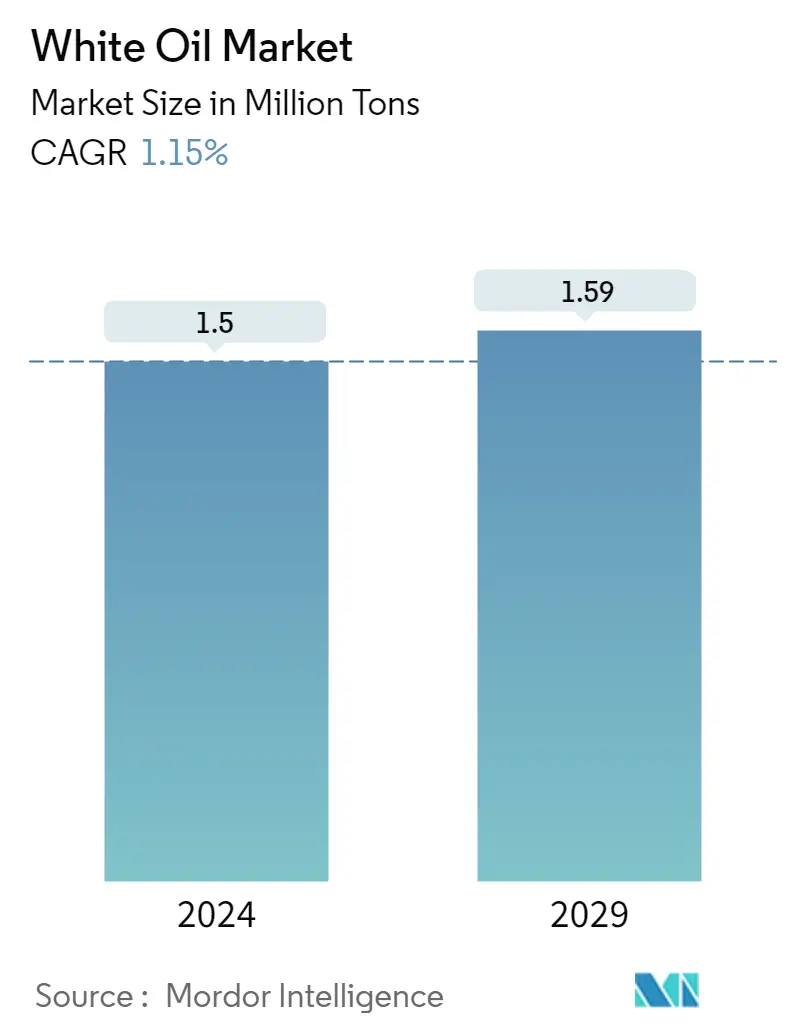

O tamanho do Mercado de Petróleo Branco é estimado em 1,5 milhão de toneladas em 2024, e deverá atingir 1,59 milhão de toneladas até 2029, crescendo a um CAGR de 1,15% durante o período de previsão (2024-2029).

A pandemia da COVID-19 impactou negativamente o mercado de petróleo branco. Para evitar a propagação da pandemia da COVID-19, muitos países tomaram uma grande variedade de medidas restritivas, que tiveram, em geral, um efeito negativo na procura e, portanto, na produção industrial em muitas áreas. Além disso, a indústria siderúrgica tem sido uma das principais vítimas desta pandemia. A produção de aço registou um declínio em 2020 devido a paragens de produção e à diminuição da procura de várias indústrias de utilizadores finais devido à crise da COVID-19. Da mesma forma, a indústria alimentar e de bebidas foi afetada negativamente devido a perturbações significativas na cadeia de abastecimento.

- No médio prazo, os principais fatores que impulsionam o crescimento do mercado de óleo branco são a crescente demanda da indústria de cosméticos e cuidados pessoais e da crescente indústria farmacêutica.

- Contudo, a disponibilidade de produtos substitutos funciona como uma restrição ao mercado estudado.

- Espera-se que o uso potencial de óleo branco na indústria de alimentos e bebidas proporcione oportunidades para o mercado de óleo branco.

- Espera-se que a região Ásia-Pacífico domine o mercado global de petróleo branco devido ao rápido crescimento de países como China, Índia e Japão.

Tendências do mercado de petróleo branco

Aumento da demanda de cuidados pessoais em todo o mundo

- Os óleos brancos são uma parte essencial de muitas formulações cosméticas. Eles são comumente usados em quase todos os produtos cosméticos e de cuidados pessoais, desde emulsões até cosméticos anidros, como protetores labiais, óleos para bebês, cuidados com a pele, produtos para cabelos, cremes, loções e emolientes.

- O óleo branco pode ser usado para aliviar assaduras e irritação do eczema. A indústria cosmética também faz bom uso da parafina líquida. A substância é utilizada em diversos produtos de beleza, incluindo cremes detergentes, cremes frios, cremes hidratados, óleos bronzeadores e produtos de maquiagem.

- Nos Estados Unidos, a receita do mercado de beleza e cuidados pessoais situou-se em 80,21 mil milhões de dólares em 2021, dos quais 39,66 mil milhões de dólares representaram produtos de cuidados pessoais. Esses produtos incluem loções, tinturas de cabelo, batons, cosméticos, cremes, desodorantes, sabonetes de banho, produtos para cuidados odontológicos, xampus, pastas de dente, perfumes, filtros UV, detergentes, protetores solares, fragrâncias e utensílios domésticos.

- De acordo com a Cosmetic Europe, a associação de cuidados pessoais, os 500 milhões de consumidores europeus utilizam diariamente produtos cosméticos e de cuidados pessoais para proteger a sua saúde, melhorar o seu bem-estar e aumentar a sua auto-estima. Eles variam de antitranspirantes, fragrâncias, maquiagem e xampus a sabonetes, protetores solares, pasta de dente e cosméticos.

- Os principais players, como L'Oréal, PG, Unilever e Shiseidō, dominam o mercado de produtos de cuidados pessoais. De acordo com o relatório da L'Oreal, a receita global do mercado de beleza e cuidados pessoais situou-se em 511 mil milhões de dólares em 2021. Prevê-se que suba para 784,6 mil milhões de dólares em 2025.

- Assim, espera-se que todos os fatores acima impulsionem a demanda por petróleo branco durante o período de previsão.

Espera-se que a Ásia-Pacífico domine o mercado

- A Ásia-Pacífico dominou o mercado como o maior e de mais rápido crescimento para o petróleo branco em 2021.

- A China é o maior país produtor e exportador de têxteis do mundo. Com o seu rápido crescimento nas últimas duas décadas, a indústria têxtil chinesa tornou-se um dos principais pilares da economia do país. Os principais produtos de exportação da China são acessórios de vestuário, fios têxteis e artigos têxteis.

- De acordo com o Gabinete Nacional de Estatísticas da China, o volume de produção têxtil na China foi de 12,4 mil milhões de metros nos primeiros quatro meses de 2022, em comparação com 11,8 mil milhões de metros durante o mesmo período do ano anterior.

- Na China, mais mulheres estão a ingressar no mercado de trabalho, estimulando assim o instinto de ter uma boa aparência. Curiosamente, a indústria cosmética também testemunhou um aumento na procura entre os homens, devido a factores como a sensibilização, a importância da higiene e um maior número de mulheres no local de trabalho.

- Produtos com ingredientes naturais, especialmente produtos à base de frutas e plantas, são muito procurados. O grupo L'Oreal está apresentando uma série de lançamentos de produtos e uma implementação de iniciativas sociais personalizadas na China. Estas tendências estão a impulsionar a procura de petróleo branco no país.

- A aplicação mais extensa de óleos brancos na Índia é o óleo para cabelo, uma parte da indústria de cosméticos e cuidados pessoais. As indústrias cosmética e farmacêutica em geral respondem por cerca de três quartos do consumo de óleo branco no país.

- A Índia é também o segundo maior produtor de vestuário e têxteis a nível mundial e o quinto maior exportador de têxteis, com uma contribuição de 23% para o PIB da Índia e 12% para as exportações em 2021. Em 2021, as exportações de têxteis e vestuário da Índia ascenderam a 30,4 mil milhões de dólares..

- Devido a essas tendências em várias indústrias na Ásia, é provável que a procura por óleos brancos aumente durante o período de previsão.

Visão geral da indústria de petróleo branco

O mercado global de petróleo branco está parcialmente consolidado com muitas competições saudáveis no mercado. As principais empresas são China Petrochemical Chemical Corporation (Sinopec), HF Sinclair Corporation, Calumet Specialty Products Partners, Savita Oil Technologies Limited e Exxon Mobil Corporation (não em nenhuma ordem específica).

Líderes do mercado de petróleo branco

-

HF Sinclair Corporation

-

Savita Oil Technologies Limited

-

Exxon Mobil Corporation

-

Calumet Specialty Products Partners

-

China Petrochemical & Chemical Corporation (Sinopec)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de petróleo branco

- Abril de 2022 Indorama Ventures Public Company Limited (IVL) anunciou a conclusão da aquisição da Oxiteno SA. Através da aquisição, a IVL amplia seu perfil de desenvolvimento em mercados lucrativos na América Latina e nos Estados Unidos, estabelecendo-se como o maior produtor de surfactantes do continente, com oportunidades adicionais de melhoria na Europa e na Ásia.

Segmentação da Indústria de Petróleo Branco

Os óleos brancos são óleos básicos parafínicos ou naftênicos altamente refinados com conteúdo aromático mínimo. Esses óleos são incolores, insípidos, inodoros e hidrofóbicos e não mudam de cor com o tempo. Eles também são conhecidos como óleos minerais leves, parafina líquida leve e óleos de parafina leve em diferentes partes do mundo. Os óleos brancos foram preparados como subprodutos da produção de sulfonatos, formados quando óleos básicos parafínicos ou naftênicos foram tratados com ácido sulfúrico.

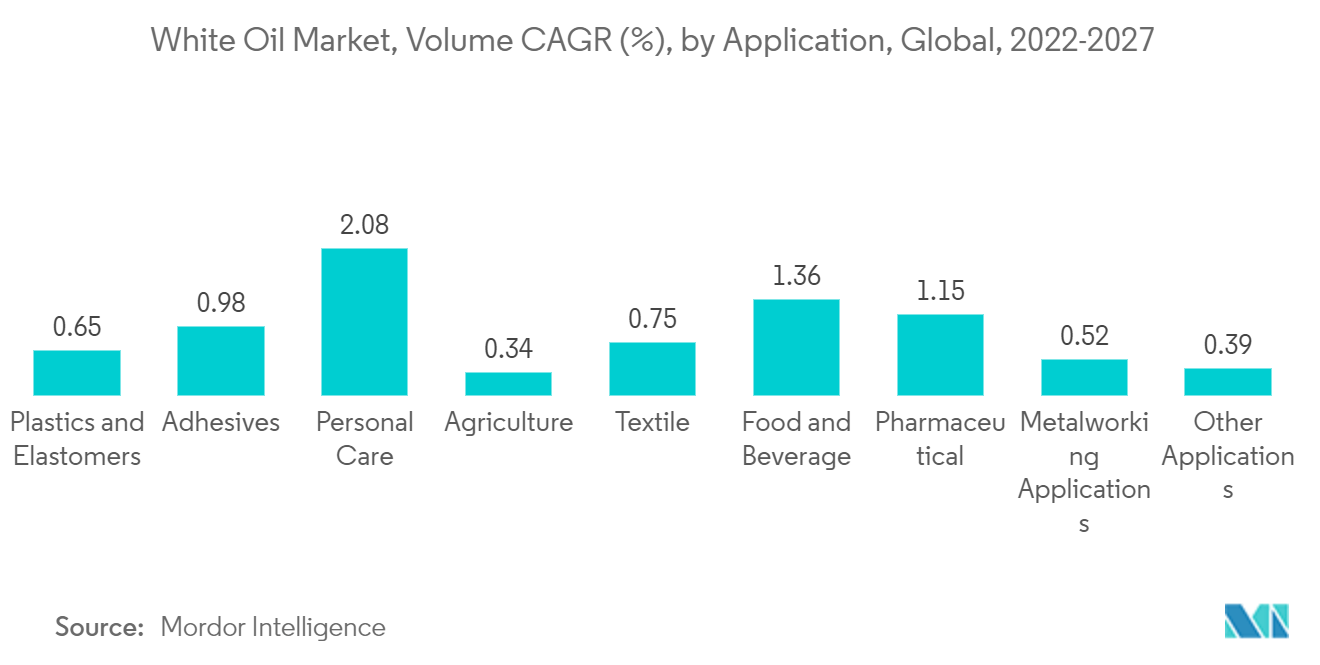

O mercado de óleo branco é segmentado por aplicação, grau, óleo base, viscosidade e geografia. Por aplicação, o mercado é segmentado em plásticos e elastômeros, adesivos, cuidados pessoais, agricultura, têxtil, alimentos e bebidas, aplicações farmacêuticas, metalúrgicas, entre outras aplicações. Por grau, o mercado é segmentado em grau técnico/industrial e grau farmacêutico. Por óleo base, o mercado é segmentado em grupo I, grupo II, grupo III e naftênico. Por viscosidade, o mercado é segmentado em baixa, média e alta. O relatório também abrange o tamanho do mercado e as previsões para o mercado de petróleo branco em oito países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilo toneladas).

| Por aplicativo | Plásticos e Elastômeros | ||

| Adesivos | |||

| Cuidado pessoal | |||

| Agricultura | |||

| Têxtil | |||

| Alimentos e Bebidas | |||

| Farmacêutico | |||

| Aplicações Metalúrgicas | |||

| Outras aplicações | |||

| Por série | Grau Técnico/Industrial | ||

| Grau Farmacêutico | |||

| Por óleo base | Grupo I | ||

| Grupo II | |||

| Grupo III | |||

| Naftênico | |||

| Por viscosidade | Baixo | ||

| Médio | |||

| Alto | |||

| Por geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| Resto da Europa | |||

| Resto do mundo | América do Sul | ||

| Oriente Médio e África | |||

Perguntas frequentes sobre pesquisa de mercado de petróleo branco

Qual é o tamanho do mercado de petróleo branco?

Espera-se que o tamanho do Mercado de Petróleo Branco atinja 1,50 milhão de toneladas em 2024 e cresça a um CAGR de 1,15% para atingir 1,59 milhão de toneladas até 2029.

Qual é o tamanho atual do mercado de petróleo branco?

Em 2024, o tamanho do Mercado de Petróleo Branco deverá atingir 1,50 milhão de toneladas.

Quem são os principais atores do mercado de petróleo branco?

HF Sinclair Corporation, Savita Oil Technologies Limited, Exxon Mobil Corporation, Calumet Specialty Products Partners, China Petrochemical & Chemical Corporation (Sinopec) são as principais empresas que operam no Mercado de Petróleo Branco.

Qual é a região que mais cresce no Mercado de Petróleo Branco?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no Mercado de Petróleo Branco?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Petróleo Branco.

Que anos cobre este Mercado de Petróleo Branco e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Mercado de Petróleo Branco foi estimado em 1,48 milhão de toneladas. O relatório abrange o tamanho histórico do mercado de petróleo branco para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de petróleo branco para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Petróleo Branco

Estatísticas para a participação de mercado de óleo branco em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do White Oil inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.