Tamanho e Participação do Mercado de Parasiticidas Veterinários

Análise do Mercado de Parasiticidas Veterinários pela Mordor Intelligence

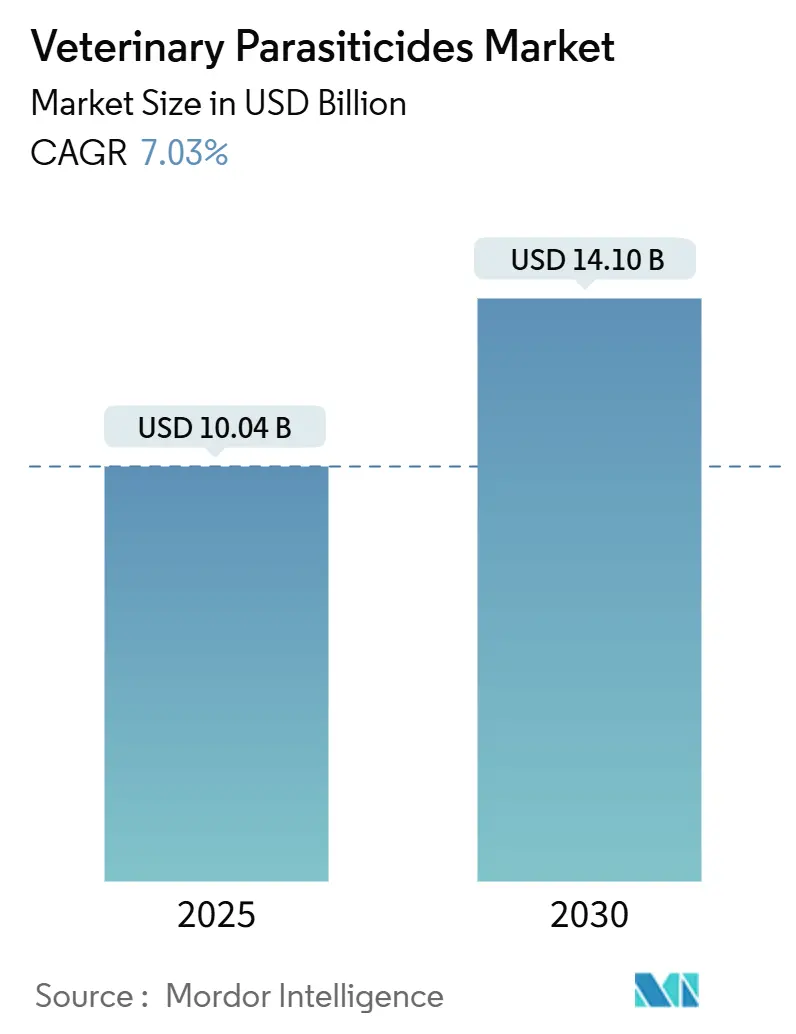

O tamanho do mercado de parasiticidas veterinários atingiu USD 10,04 bilhões em 2025 e está previsto para alcançar USD 14,10 bilhões até 2030, refletindo uma TCAC de 7,03%. A demanda robusta deriva do aumento da posse de animais de estimação, expansão da área de parasitas impulsionada pelo clima e investimentos constantes na produtividade do gado. Aprovações regulatórias para comprimidos de amplo espectro e injetáveis de longa ação, protocolos de tratamento de longa duração e elevam a conformidade. Diagnósticos digitais orientam a seleção precisa da terapia, enquanto a competição genérica emergente segue a expiração da patente dos macrociclic-lactones. Ameaças de resistência e avaliações ambientais mais rigorosas moderam o crescimento, mas aceleram a inovação em novos mecanismos de ação, sistemas de entrega e produtos de combinação no mercado de parasiticidas veterinários.

Principais Conclusões do Relatório

- Por tipo de animal, animais de companhia lideraram com 58,1% da participação da receita em 2024; o segmento de cães está projetado para expandir a 10,5% TCAC até 2030.

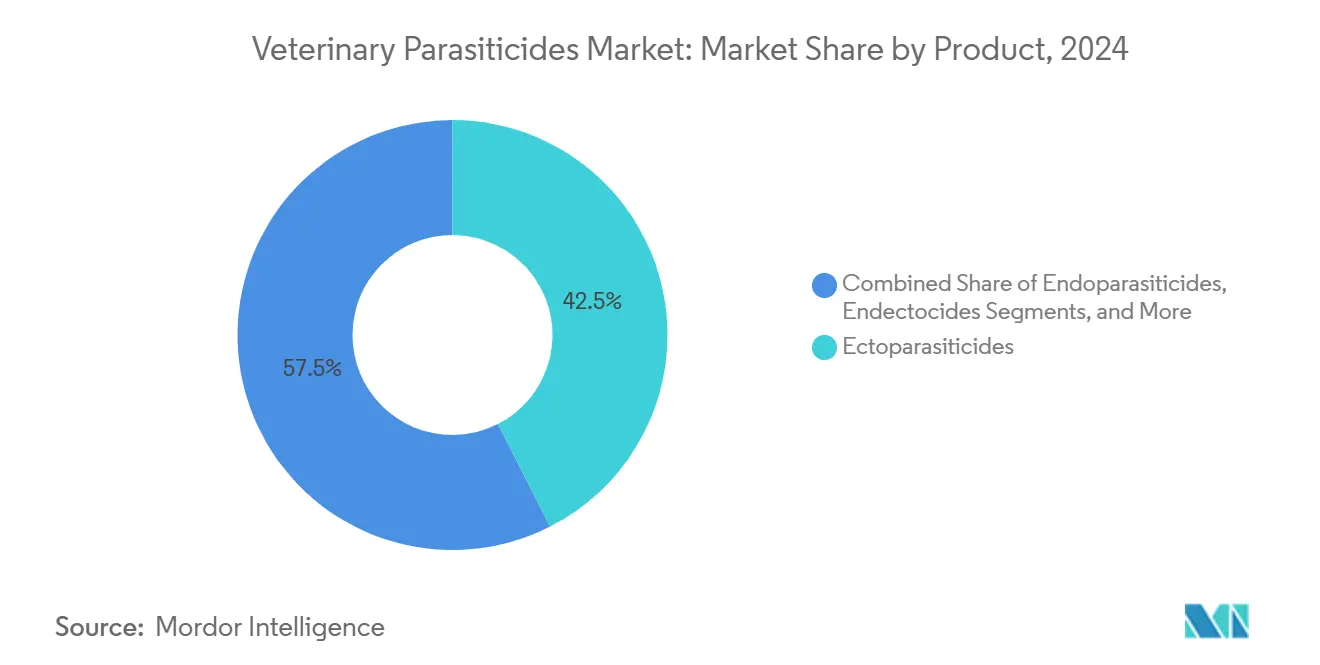

- Por tipo de produto, ectoparasiticidas detiveram 42,5% da participação da receita em 2024; terapias de combinação estão previstas para crescer a 11,2% TCAC até 2030.

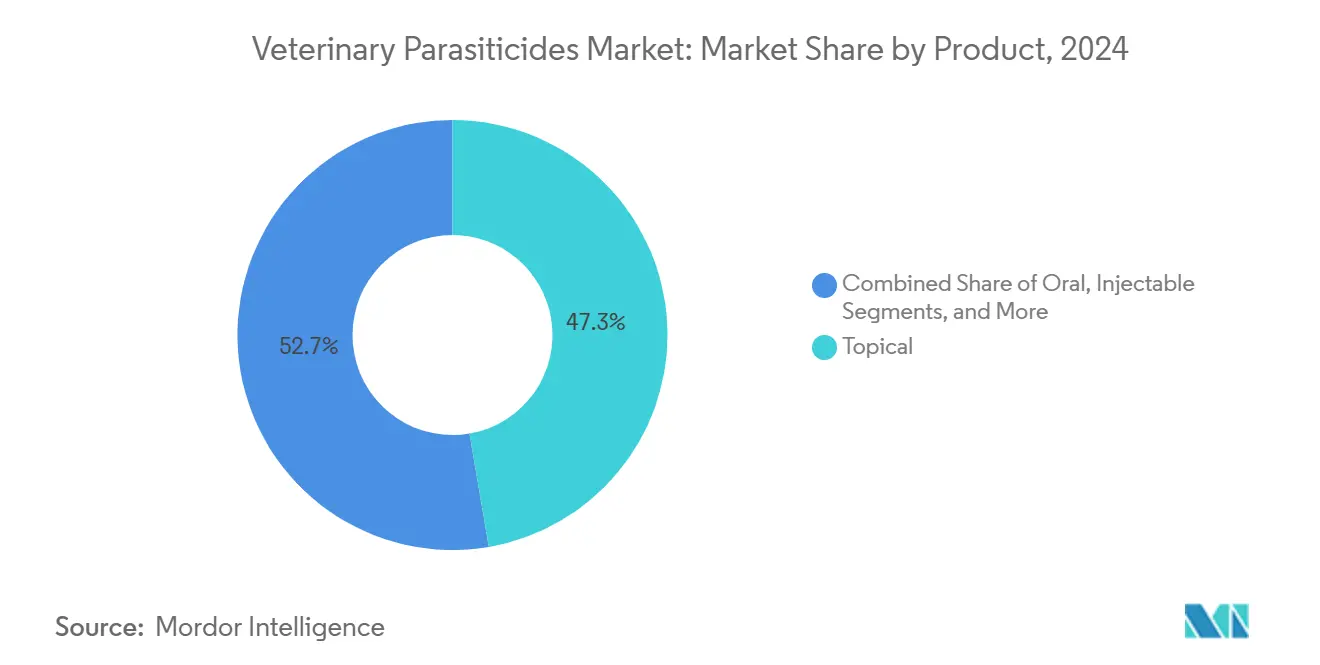

- Por modo de administração, aplicações tópicas representaram 47,3% da participação do mercado de parasiticidas veterinários em 2024, enquanto injetáveis de longa ação estão avançando a 12,7% TCAC até 2030.

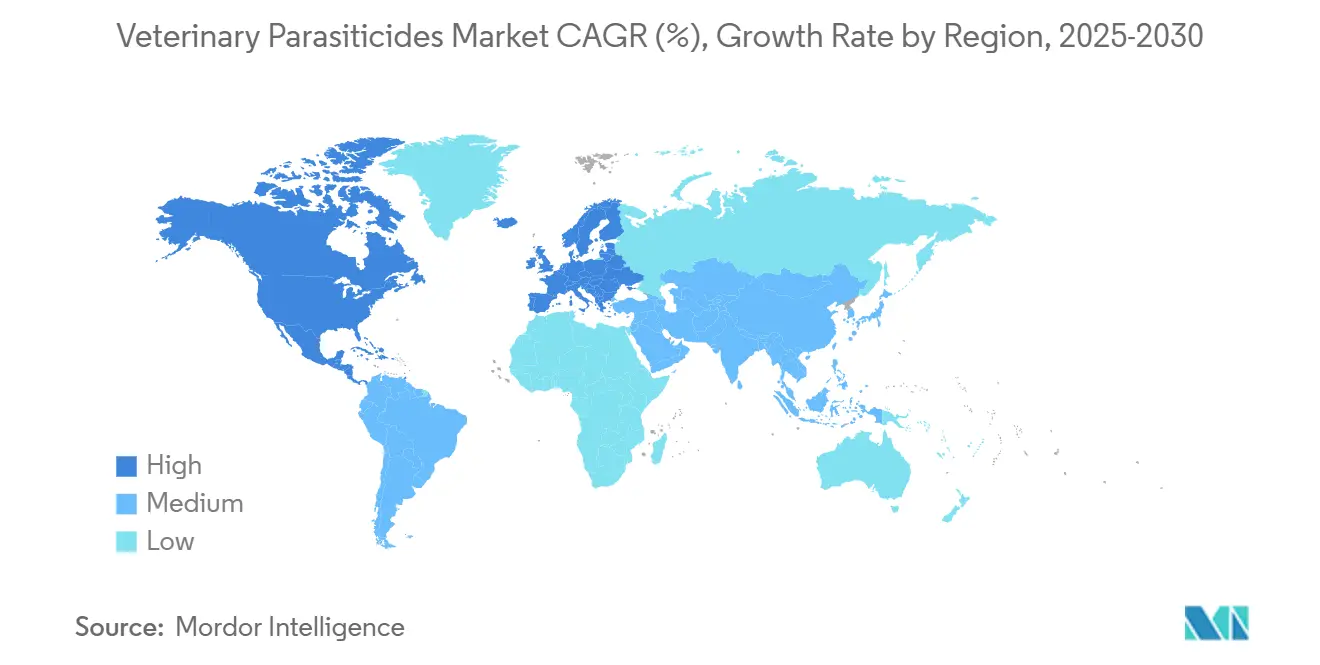

- Por região, América do Norte comandou 34,9% da participação da receita em 2024; Ásia-Pacífico está prevista para registrar 8,9% TCAC até 2030.

Tendências e Insights do Mercado Global de Parasiticidas Veterinários

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência crescente de infecções transmitidas por alimentos e zoonóticas | +1.20% | Global; maior na Ásia-Pacífico e África | Médio prazo (2-4 anos) |

| Crescente adoção e humanização de animais de companhia | +1.80% | América do Norte e Europa centrais; expandindo para APAC | Longo prazo (≥ 4 anos) |

| Aumento do gasto em saúde animal em economias emergentes | +1.50% | Ásia-Pacífico, América Latina, MEA | Longo prazo (≥ 4 anos) |

| Expirações de patentes de macrociclic-lactone liberando genéricos | +0.90% | Global | Curto prazo (≤ 2 anos) |

| Adoção de terapias injetáveis de longa ação e combinação | +1.10% | América do Norte e Europa; expansão para APAC | Médio prazo (2-4 anos) |

| Expansão de habitats de parasitas impulsionada pelas mudanças climáticas | +0.80% | Global; agudo em regiões temperadas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Infecções Transmitidas por Alimentos e Zoonóticas

A transmissão zoonótica eleva a demanda por produtos preventivos à medida que agências de saúde pública integram prioridades de Uma Só Saúde. A disseminação de Echinococcus multilocularis em canídeos norte-americanos aumenta o risco humano, impulsionando protocolos de tratamento obrigatórios. A mudança climática amplifica a sobrevivência de vetores, com o risco de transmissão de Leishmania infantum previsto para aumentar 71,6% na Ibéria até 2060.[1]Frontiers in Veterinary Science, "Projected Expansion of Leishmania infantum Risk," frontiersin.orgAutoridades respondem com vigilância aprimorada e desverminação compulsória em rebanhos de alto risco. Parasiticidas preventivos provam ser mais econômicos que o gerenciamento de surtos, garantindo adoção a longo prazo no mercado de parasiticidas veterinários.

Crescente Adoção e Humanização de Animais de Companhia

Proprietários de animais veem seus pets como membros da família e priorizam cuidados preventivos premium. Uma pesquisa da Elanco descobriu que 94% dos donos de cães favorecem o tratamento proativo de vermes intestinais. A tendência impulsiona produtos de combinação que cobrem parasitas internos e externos em uma única dose. A telemedicina suporta regimes personalizados, e mastigáveis palatáveis atendem às expectativas dos usuários. Fabricantes melhoram o sabor, embalagem e engajamento digital, elevando preços médios de venda no mercado de parasiticidas veterinários.

Aumento do Gasto em Saúde Animal em Economias Emergentes

O aumento da renda disponível e a expansão das classes médias elevam os gastos com cuidados preventivos. O setor médico de animais de estimação da China alcançou CNY 640 bilhões (USD 89,6 bilhões) em 2023, crescendo 17,43% ano a ano. Programas governamentais de segurança alimentar promovem o controle de parasitas do gado, enquanto melhor distribuição abre mercados rurais. Demografia mais jovem na Ásia-Pacífico sustenta demanda de longo prazo, impulsionando o crescimento regional no mercado de parasiticidas veterinários.

Expirações de Patentes de Macrociclic-Lactone Liberando Genéricos

A expiração da ivermectina fomentou genéricos competitivos em preço; penhascos iminentes para afoxolaner e fluralaner repetirão o padrão. A entrada de genéricos tipicamente reduz custos de tratamento em 30-50%, ampliando o acesso em regiões sensíveis a custos. Reguladores aplicam harmonização VICH para acelerar aprovações.[2]Federal Register, "VICH Harmonization Activities," federalregister.gov Inovadores pivotam para novas químicas e produtos multi-modo para preservar margens, afiando diferenciação de produto dentro do mercado de parasiticidas veterinários.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aprovações Regulatórias Multi-Jurisdicionais Rigorosas | -0.80% | Global, com maior impacto na UE e América do Norte | Médio prazo (2-4 anos) |

| Resistência Crescente aos Ingredientes Ativos Existentes | -1.20% | Global, com impacto agudo em regiões de agricultura intensiva | Curto prazo (≤ 2 anos) |

| Alto Custo de P&D Versus Tetos de Preços no Setor Pecuário | -0.60% | Global, com maior impacto em economias em desenvolvimento | Médio prazo (2-4 anos) |

| Mudança de Canal para E-Commerce Comprimindo Margem Veterinária | -0.40% | América do Norte e Europa centrais, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aprovações Regulatórias Multi-Jurisdicionais Rigorosas

Requisitos fragmentados atrasam lançamentos em 18-24 meses apesar das iniciativas de aconselhamento paralelo FDA-EMA. Avaliações de risco ambiental agora examinam toxicidade de besouros esterqueiros e aquática, aumentando cargas de dados.[3]Food and Drug Administration, "Approval of Credelio Quattro," fda.gov Regras propostas de rotulagem dos EUA podem aumentar custos de conformidade para produtos legados. Empresas menores enfrentam obstáculos desproporcionais, o que pode consolidar poder entre grandes players na indústria de parasiticidas veterinários.

Resistência Crescente aos Ingredientes Ativos Existentes

Merck Animal Health registrou eficácia sub-90% em 76,5% dos testes de desverminadores pour-on de 600 fazendas. Nematoides multirresistentes compelem protocolos de combinação custosos e reduzem volumes de agente único. Diretrizes equinas agora recomendam terapia direcionada baseada em contagens fecais extension.uga.edu. Orçamentos de P&D mudam para novos mecanismos de ação e diagnósticos que retardam a resistência, exercendo pressão de custo no mercado de parasiticidas veterinários.

Análise de Segmentação

Por Tipo de Produto: Terapias de Combinação Lideram a Inovação

Ectoparasiticidas capturaram 42,5% da participação do mercado de parasiticidas veterinários em 2024, graças ao seu papel de linha de frente contra carrapatos e pulgas. Comprimidos de combinação são o segmento de crescimento mais rápido a 11,2% TCAC porque mesclam controle de parasitas internos e externos em uma dose. O mercado de parasiticidas veterinários se beneficia da aprovação do FDA do Credelio Quattro, que protege contra seis parasitas em um mastigável único. Endoparasiticidas combatem resistência crescente, especialmente no gado. Endecticidas mantêm um nicho híbrido, mas enfrentam competição de recém-chegados de espectro mais amplo. Gestão ambiental impulsiona interesse em opções botânicas, enquanto nanotecnologia melhora solubilidade para compostos difíceis de dissolver, ampliando o funil de inovação para o mercado de parasiticidas veterinários.

A mudança para biológicos permanece modesta devido à complexidade regulatória e eficácia de campo variável. Ainda assim, formulações que poupam fauna esterqueira ganham favor regulatório na Europa. Desenvolvedores exploram modos que mantêm populações de refúgio para mitigar escalação de resistência. Investimento em ativos novos aumenta à medida que pressão genérica afeta preços para macrociclic lactones envelhecidos. A tendência geral posiciona terapias de combinação como pedra angular para crescimento de longo prazo dentro do mercado de parasiticidas veterinários.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Animal: Animais de Companhia Impulsionam Crescimento Premium

Animais de companhia entregaram 58,1% da receita de 2024, refletindo a onda de humanização e maior gasto veterinário por animal de estimação. Dentro desta coorte, cães lideram a expansão com 10,5% TCAC à medida que proprietários buscam cobertura multi-parasitária simplificada. Clientes pecuários focam em controle custo-eficiente, mas agora adotam desverminadores de combinação para combater resistência, especialmente em rebanhos bovinos. O tamanho do mercado de parasiticidas veterinários para aplicações caninas está previsto para subir continuamente, dado premiumização e taxas de adoção crescentes.

Em aves, FDA aprovou SAFE-GUARD AQUASOL aborda saúde de rebanhos de quintal e amplia o portfólio pesado em ruminantes feedstuffs.com. Operações suínas e ovinas empregam tratamento direcionado e seletivo para equilibrar eficácia com gestão. Saúde felina progride em ritmo medido devido a obstáculos de segurança específicos da espécie, mas números aumentados de animais domésticos internos impulsionam demanda. Mudanças populacionais e dietéticas na Ásia-Pacífico mantêm animais produtores de alimentos como pilar crucial de receita, garantindo crescimento equilibrado no mercado de parasiticidas veterinários.

Por Modo de Administração: Inovação Injetável Acelera

Tópico manteve 47,3% da receita de 2024 devido à familiaridade do usuário e perfis de morte rápida. Injetáveis de longa ação superaram todos os outros formatos com 12,7% TCAC, liderados pela cobertura de um ano do ProHeart 12 que remove lacunas de conformidade mensal. O tamanho do mercado de parasiticidas veterinários para injetáveis está projetado para expandir à medida que tecnologias de microesferas e depósito amadurecem e ganham aceitação regulatória.

Mastigáveis orais comandam preferência do proprietário por facilidade e palatabilidade, provocando investimento pesado em aromatização. Escrutínio ambiental de resíduos tópicos impulsiona reformulação para minimizar toxicidade aquática. Adesivos transdérmicos e implantes progridem em pipelines de P&D, prometendo perfis plasmáticos mais suaves. Produtos orais combinados flexionam versatilidade de formulação, enquanto combos injetáveis enfrentam desafios de sincronização de taxa de liberação. Juntas, essas dinâmicas diversificam escolhas de administração dentro do mercado de parasiticidas veterinários.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Disrupção de Canal Remodela Distribuição

Clínicas veterinárias permanecem essenciais, com 53,6% dos donos de cães comprando medicamentos diretamente de práticas em 2024. Ainda assim, e-commerce cresce à medida que Amazon e Tractor Supply escalam farmácias online de animais, comprimindo pontos de preço. Fazendas priorizam eficácia em massa, comprando através de cooperativas e canais atacadistas. A indústria de parasiticidas veterinários se adapta com modelos híbridos onde práticas aconselham e parceiros online cumprem, mantendo supervisão profissional enquanto atendem conveniência do consumidor.

Mandatos de prescrição protegem algumas vendas da competição direta do varejo, embora setores de venda livre sintam pressão. Plataformas de telessaúde integram diagnósticos, permitindo que médicos aprovem recargas digitalmente. Dados robustos de demanda ajudam fabricantes a refinar segmentação geográfica, mas fragmentação de canal complica creditação de vendas. Em última análise, fluência multi-canal sustentará sucesso futuro no mercado de parasiticidas veterinários.

Análise Geográfica

América do Norte gerou 34,9% da receita de 2024 devido à alta posse de animais de estimação, adoção de cuidados premium e caminhos regulatórios de apoio. Revisões coordenadas FDA-Health Canada simplificam lançamentos de novos produtos, enquanto mudança climática prolonga temporadas de parasitas em estados do norte. Avanços do e-commerce mudam compras para farmácias online, mas práticas veterinárias mantêm influência através da autoridade de prescrição. Comprimidos de combinação premium e injetáveis anuais ancoram resistência de receita no mercado de parasiticidas veterinários da região.

Ásia-Pacífico é o território de crescimento mais rápido com 8,9% TCAC até 2030. A população urbana crescente de animais de estimação da China, preferência da sociedade envelhecida do Japão por animais de companhia, e vasta base pecuária da Índia impulsionam conjuntamente a demanda. Governos enfatizam segurança alimentar, provocando mandatos de controle de parasitas mais rigorosos. Upgrades de distribuição ampliam acesso rural, e níveis de preços ampliam a base de clientes. Reformas regulatórias na China encurtam tempo para mercado, aumentando ainda mais o momentum para o mercado de parasiticidas veterinários.

Europa exibe crescimento constante de médio dígito único, moldado por regras ambientais rigorosas e padrões de bem-estar. Metas de sustentabilidade estimulam interesse em biológicos e químicas de impacto reduzido. Brexit remodela cadeias de suprimento, recompensando empresas que se adaptam rapidamente a novos pontos de verificação de importação. América Latina e Caribe alavancam grandes populações bovinas e exportações competitivas de carne para adotar desverminadores de combinação que protegem produtividade. Oriente Médio e África mostram adoção nascente mas promissora à medida que urbanização eleva cuidados com animais de companhia, embora déficits de infraestrutura moderam penetração de produtos premium. Juntas, essas correntes regionais sustentam a expansão global do mercado de parasiticidas veterinários.

Panorama Competitivo

O mercado de parasiticidas veterinários é moderadamente concentrado. Zoetis detém aproximadamente 20% de participação global, apoiada por USD 1,6 bilhão em vendas de parasiticidas e integração de diagnósticos como Vetscan Imagyst. Elanco segue com foco no seis-em-um Credelio Quattro, antecipando lançamento no início de 2025. Merck Animal Health expande através de aquisições, recentemente adicionando direitos VECOXAN e SENTINEL para aprofundar portfólios pecuários e de companhia.

Prioridades de inovação incluem químicas novas que contornam resistência existente, diagnósticos guiados por IA que personalizam dosagem, e plataformas de entrega de longa ação. Análise fecal automatizada da Indical Bioscience exemplifica disrupção orientada por dados.

Genéricos pressionam preços à medida que patentes expiram, mas inovadores defendem margens através de combos orientados à conveniência e programas de fidelidade de marca. Alianças estratégicas entre farmacêuticas e empresas de tecnologia aceleram ecossistemas de cuidados conectados, incorporando produtos dentro de serviços mais amplos de gestão de saúde no mercado de parasiticidas veterinários.

Líderes da Indústria de Parasiticidas Veterinários

-

Boehringer Ingelheim

-

Virbac

-

Zoetis, Inc.

-

Ceva Sante Animale

-

Merck & Co. Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: FDA aprovou expansão do rótulo Simparica Trio para incluir prevenção de infecções por tênias de pulgas, tornando-o o único parasiticida canino de combinação com esta indicação.

- Abril 2025: Vetoquinol adquiriu direitos australianos das famílias de produtos Drontal e Profender da Elanco Animal Health, que a Australian Competition and Consumer Commission aprovou.

- Janeiro 2025: Elanco lançou Credelio Quattro na VMX, oferecendo proteção seis-em-um contra parasitas para cães, incluindo tênias, lombrigas, ancilóstomos, vermes do coração, carrapatos e pulgas em um único comprimido mensal.

- Outubro 2024: Elanco lançou Credelio Quattro na VMX, oferecendo proteção seis-em-um contra parasitas para cães, incluindo tênias, lombrigas, ancilóstomos, vermes do coração, carrapatos e pulgas em um único comprimido mensal.

Escopo do Relatório do Mercado Global de Parasiticidas Veterinários

Conforme o escopo do relatório, parasiticidas animais ou antiparasitários são substâncias químicas usadas para erradicar parasitas que infectam animais de estimação e outros animais e subsequentemente melhorar a saúde animal. A maioria dos parasiticidas acabados contém um ou mais ingredientes ativos que ajudam a realizar uma ação específica contra parasitas particulares. O mercado de parasiticidas veterinários é segmentado por tipo de produto (ectoparasiticidas, endoparasiticidas, endecticidas), tipo de animal (animais produtores de alimentos, animais de companhia), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos estimados e tendências para 17 países nas principais regiões globalmente. O relatório oferece o valor (milhões USD) para os segmentos acima.

| Ectoparasiticidas |

| Endoparasiticidas |

| Endecticidas |

| Produtos de Combinação / Amplo Espectro |

| Parasiticidas Biológicos e Botânicos |

| Animais Produtores de Alimentos | Bovinos |

| Aves | |

| Suínos | |

| Ovinos e Caprinos | |

| Animais de Companhia | Cães |

| Gatos |

| Tópico |

| Oral |

| Injetável |

| Outros |

| Clínicas e Hospitais Veterinários |

| Fazendas e Unidades de Produção Animal |

| Farmácias de Varejo e Online |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Produto | Ectoparasiticidas | |

| Endoparasiticidas | ||

| Endecticidas | ||

| Produtos de Combinação / Amplo Espectro | ||

| Parasiticidas Biológicos e Botânicos | ||

| Por Tipo de Animal | Animais Produtores de Alimentos | Bovinos |

| Aves | ||

| Suínos | ||

| Ovinos e Caprinos | ||

| Animais de Companhia | Cães | |

| Gatos | ||

| Por Modo de Administração | Tópico | |

| Oral | ||

| Injetável | ||

| Outros | ||

| Por Usuário Final | Clínicas e Hospitais Veterinários | |

| Fazendas e Unidades de Produção Animal | ||

| Farmácias de Varejo e Online | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de parasiticidas veterinários?

O mercado está avaliado em USD 10,04 bilhões em 2025 e está projetado para alcançar USD 14,10 bilhões até 2030.

Qual região está crescendo mais rapidamente para parasiticidas veterinários?

Ásia-Pacífico é a região de crescimento mais rápido com 8,9% TCAC esperada até 2030, impulsionada pelo aumento da posse de animais de estimação e investimentos pecuários.

Por que injetáveis de longa ação estão ganhando popularidade?

Eles oferecem proteção de um ano, removem lacunas de conformidade mensal e demonstraram 100% de eficácia em estudos clínicos.

Quão significativa é a resistência aos parasiticidas atuais?

Vigilância mostra que desverminadores pour-on falharam em atingir 90% de eficácia em 76,5% das fazendas testadas, provocando uso mais amplo de produtos de combinação.

O que está impulsionando a demanda por terapias de combinação?

Proprietários de animais buscam soluções de dose única que cobrem múltiplos tipos de parasitas, e veterinários favorecem protocolos simplificados que melhoram aderência.

Qual segmento de produto detém a maior participação?

Ectoparasiticidas representaram 42,5% da participação da receita em 2024, refletindo seu papel essencial contra vetores como carrapatos e pulgas.

Página atualizada pela última vez em: