Análise de Mercado de Diagnóstico Veterinário

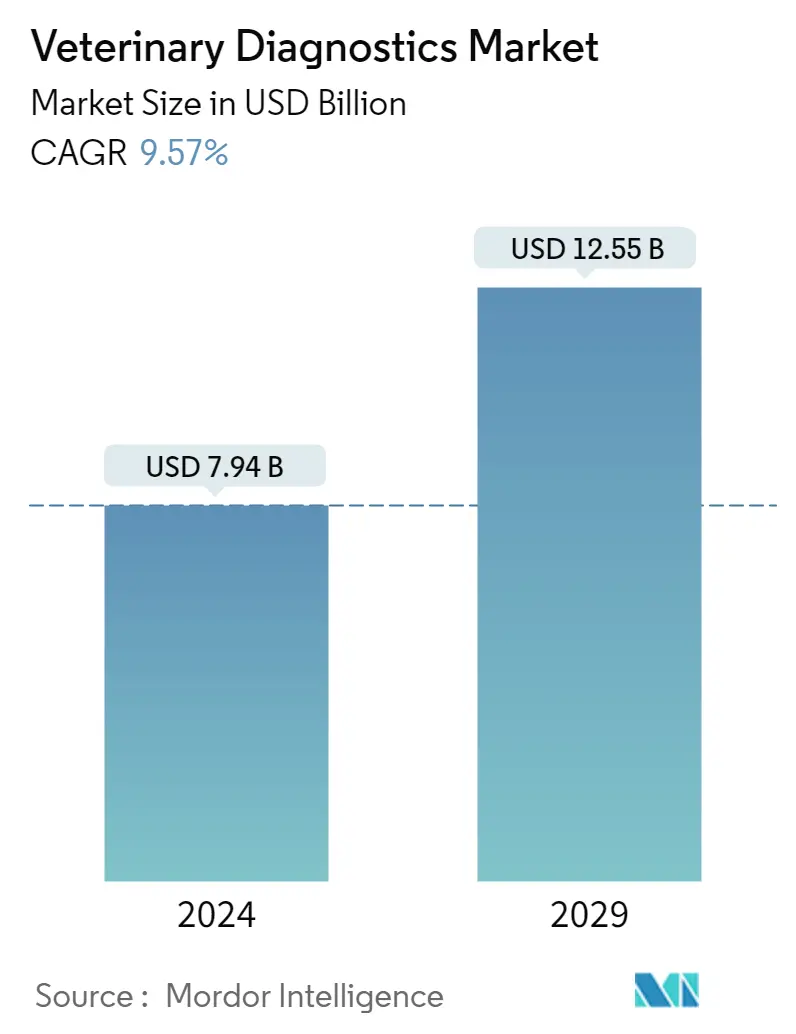

O tamanho do mercado de diagnóstico veterinário é estimado em US$ 7,94 bilhões em 2024, e deverá atingir US$ 12,55 bilhões até 2029, crescendo a um CAGR de 9,57% durante o período de previsão (2024-2029).

O surto de COVID-19 teve um impacto substancial no mercado de diagnóstico veterinário porque as regulamentações governamentais levaram à suspensão de vários serviços de saúde, incluindo serviços de diagnóstico veterinário. Por exemplo, um artigo publicado pelo JAAWS, em fevereiro de 2022, relatou que o COVID-19 levou ao fechamento de 70% das clínicas veterinárias no Canadá e nos EUA em 2020. Assim, inicialmente, o crescimento do mercado estudado foi prejudicado devido ao suspensão dos serviços de diagnóstico veterinário para minimizar a infecção por COVID-19. No entanto, no cenário atual, prevê-se que a diminuição dos casos de COVID-19 que levam à retomada dos serviços de diagnóstico veterinário e um aumento significativo na adoção de animais de estimação relatados após o bloqueio levarão ao crescimento estável do mercado estudado durante o período de previsão.

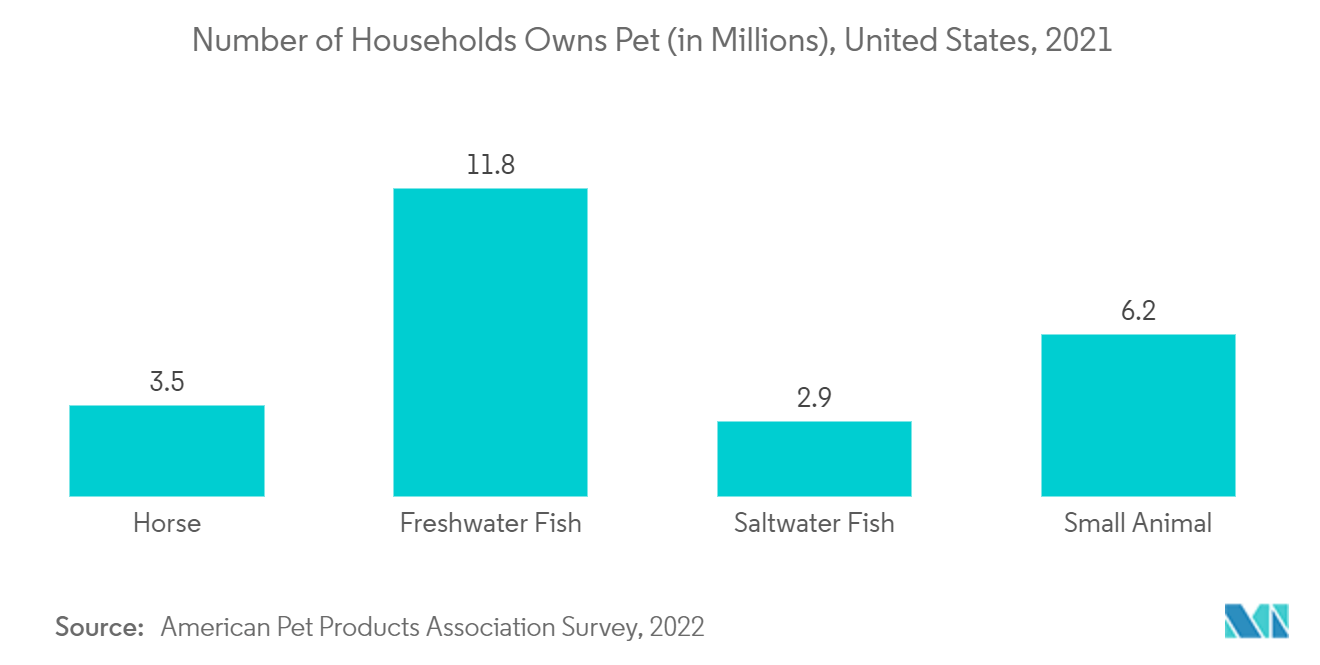

Os fatores que impulsionam o crescimento do mercado estudado são o aumento da adoção de animais de estimação e dos gastos com saúde animal, o aumento da incidência de doenças zoonóticas e o crescente número de médicos veterinários e renda disponível nas regiões em desenvolvimento. Por exemplo, em maio de 2022, o relatório do Censo Agrícola de 2021 do Canadá afirmou que as fazendas no Canadá relataram um aumento de 3,4% no número de suínos e suínos em relação ao ano anterior (2020). Em 2021, havia 14,6 milhões de suínos e suínos no Canadá. Da mesma forma, o Inquérito Nacional aos Proprietários de Animais de Estimação 2021-2022, realizado pela APPA, informou que as despesas anuais com visitas de rotina para cães representam 242 dólares, em comparação com 178 dólares para gatos nos Estados Unidos. Como resultado, o aumento da adoção de animais de estimação e de gado, juntamente com o aumento dos gastos com saúde animal, estão impulsionando o crescimento do mercado estudado.

O número de casos de doenças zoonóticas em animais aumentou significativamente nos últimos anos. Com o aumento do número de casos, a necessidade de tratar os distúrbios também aumentou extensivamente, o que deverá impulsionar o crescimento do mercado de diagnóstico veterinário. Por exemplo, um artigo publicado pela OMS em Julho de 2022, relatou que África enfrenta um risco crescente de surtos causados por agentes patogénicos zoonóticos, como o vírus da varíola dos macacos, que se originou em animais e depois mudou de espécie e infectou humanos. Houve um aumento de 63% no número de surtos zoonóticos na região na década. A mesma fonte informou também que de 1 de Janeiro de 2022 a 8 de Julho de 2022 ocorreram 2.087 casos cumulativos de varíola dos macacos, dos quais apenas 203 foram confirmados. Assim, o aumento de doenças zoonóticas em animais está aumentando a demanda por diagnósticos veterinários, impulsionando assim o crescimento do mercado estudado.

Além disso, a expansão dos players do mercado também está impulsionando o crescimento do mercado. Por exemplo, em novembro de 2021, a Aviagen Índia expandiu seu laboratório de diagnóstico veterinário em Tamil Nadu. O laboratório monitora regularmente a saúde do plantel da Aviagen. Assim, tal expansão aumenta a facilidade disponível para diagnóstico veterinário e contribui para o crescimento do mercado.

Assim, devido ao aumento da adoção de animais de estimação e dos gastos com saúde animal, o aumento da incidência de doenças zoonóticas está impulsionando o crescimento do mercado. No entanto, o alto custo dos cuidados com animais de estimação e dos dispositivos de imagem e a falta de veterinários estão impedindo o crescimento do mercado de diagnósticos veterinários.

Tendências do mercado de diagnóstico veterinário

Estima-se que o segmento de diagnóstico molecular testemunhe um crescimento significativo durante o período de previsão.

Espera-se que o segmento de diagnóstico molecular testemunhe um crescimento significativo durante o período de previsão devido à crescente preferência dos proprietários de animais de estimação por resultados de testes rápidos e sua relação custo-benefício. Prevê-se que a expansão segmentar seja impulsionada pelo número crescente de testes concebidos para identificar doenças animais prevalentes, como leucemia felina, parvovírus canino, dirofilariose e peritonite infecciosa. Além disso, o número crescente de proprietários de animais de estimação e de gado e a preocupação crescente com a sua saúde animal, o aumento da prevalência de doenças dos animais de companhia e dos animais de produção e a acessibilidade a testes de imunoensaio acessíveis que permitem testes frequentes em casa também estão a contribuir para o crescimento deste segmento.

O aumento dos casos de gripe aviária em animais de criação está a aumentar a procura por testes de diagnóstico molecular, impulsionando assim o crescimento deste segmento. Por exemplo, em abril de 2022, de acordo com o relatório publicado pelo Governo do Canadá em abril de 2022, várias espécies de aves, perus, patos/galinhas, gansos e pavões foram infectados pela gripe aviária em março de 2022. A doença se espalha rapidamente entre todos espécies pecuárias, aumentando assim os testes de diagnóstico molecular para sua detecção, contribuindo assim para o crescimento do segmento.

Da mesma forma, em Julho de 2021, a Federação Europeia de Alimentos para Animais de Estimação informou que entre Março de 2020 e Março de 2021, estimou-se que as famílias adoptaram cerca de 3,2 milhões de animais de estimação na Grã-Bretanha. Assim, o elevado número de adoção de animais de estimação nas famílias europeias está a aumentar a consciencialização entre os proprietários de animais de estimação sobre a saúde dos animais de companhia, o que está a aumentar a procura de diagnósticos veterinários, contribuindo assim para o crescimento deste segmento.

O lançamento de instrumentos e outros produtos pelos players do mercado está aumentando o crescimento do mercado. Por exemplo, em agosto de 2021, a HORIBA UK Limited lançou vários novos testes PCR de patógenos para seu POCKIT Central. É um analisador PCR veterinário interno com potencial para testes PCR rápidos e precisos em todos os laboratórios veterinários. Esses lançamentos também estão impulsionando o crescimento do segmento de mercado.

Além disso, em janeiro de 2022, Ringbio lançou um site profissional chamado petrapidtest.com para comercializar o Flexy Pet Rapid Test. Esses kits são baseados em imunoensaio de fluxo lateral, ELISA e PCR em tempo real para detectar doenças em animais de companhia, o que pode ser útil para donos de animais de estimação e clínicas veterinárias. Entre esses produtos, o PCR em tempo real é especialmente desenvolvido para pequenas clínicas veterinárias e pode confirmar infecção de vírus, micoplasma e parasitas. Essas iniciativas de marketing dos players também potencializam o crescimento do segmento.

Assim, com o aumento dos casos de gripe aviária em animais de criação, o aumento da adoção de animais de estimação e o lançamento de novos produtos, espera-se que o segmento apresente um crescimento significativo durante o período de previsão devido aos fatores acima mencionados.

Espera-se que a América do Norte testemunhe um crescimento significativo durante o período de previsão.

A região da América do Norte é composta pelos seguintes três países Estados Unidos, Canadá e México. Espera-se que o mercado estudado testemunhe um crescimento significativo na região devido à crescente adoção de animais de estimação e pecuários, disponibilidade de melhores instalações de diagnóstico e desenvolvimentos tecnológicos devido à presença de importantes players do mercado.

A tendência crescente de adoção da pecuária também impulsiona o crescimento do mercado na região. Por exemplo, em Março de 2022, o USDA informou que no ano de 2021, as importações de gado do México aumentaram consideravelmente. A fonte também informou que o crescimento de 5,4% no setor pecuário do México em 2021. Assim, o aumento do número de rebanhos no México está aumentando o risco de doenças veterinárias, o que está aumentando a demanda por diagnósticos veterinários no país, impulsionando assim o crescimento do estudo. mercado.

Além disso, o crescente número de médicos veterinários também impulsiona o crescimento do mercado estudado. Por exemplo, em Setembro de 2022, o Bureau of Labor Statistics dos EUA informou que o emprego de veterinários deverá crescer 19% entre 2021 e 2031, muito mais rápido do que a média para todas as profissões. Além disso, a mesma fonte informou que são projetadas cerca de 4.800 vagas para veterinários a cada ano, em média, ao longo da década. Assim, o número crescente de médicos veterinários está levando ao aumento dos serviços de diagnóstico veterinário, impulsionando assim o crescimento do mercado estudado.

O desenvolvimento de ferramentas de diagnóstico preventivo também contribui para o aumento do número de consultas veterinárias e de cuidados preventivos. Por exemplo, em abril de 2021, a Antech Diagnostics, uma parte da Mars Veterinary Health, divulgou novos dados que mostram que todos os gatos de uma revisão retrospectiva de 730.000 visitas veterinárias receberam cuidados preventivos melhorados após um RenalTech positivo ou negativo. A RenalTech prevê DRC em gatos dois anos antes de ocorrer. Os dados mostram que a ferramenta de diagnóstico preditivo aumentou as visitas veterinárias em até 31%. Tais estudos e o desenvolvimento de ferramentas de diagnóstico preditivo também impulsionam o crescimento do mercado no país.

O crescente número de lançamentos de testes diagnósticos pelos players do mercado também está impulsionando o crescimento do mercado. Por exemplo, em julho de 2021, a Vidium Animal Health lançou o reparo SpotLight. É um teste de diagnóstico molecular altamente preciso e rápido para linfoma canino. A Vidio o desenvolveu em colaboração com o Translational Genomics Research Institute (TGen), afiliado da City of Hope, e o Ethos Discovery.

Assim, devido à crescente adoção de animais de estimação e de gado, à disponibilidade de melhores instalações de diagnóstico e aos desenvolvimentos tecnológicos, espera-se que a América do Norte projete um crescimento significativo durante o período de previsão.

Visão geral da indústria de diagnóstico veterinário

O mercado de diagnóstico veterinário é competitivo e fragmentado. Os principais players do mercado estão se concentrando em técnicas aprimoradas de diagnóstico para cuidados com os animais, especialmente protegendo os animais de doenças devido às mudanças nas condições climáticas. Algumas empresas que fornecem serviços de diagnóstico veterinário são BioMerieux SA, Heska Corporation, Idexx Laboratories, IDVet, Randox Laboratories Ltd., Thermo Fisher Scientific Inc., Virbac Corporation, Zoetis Inc., BIOCHEK BV, INDICAL Bioscience GmbH, Neogen Corporation e Bio- Rad Inc.

Líderes de mercado de diagnóstico veterinário

Idexx Laboratories

Zoetis, Inc

Thermo Fisher Scientific Inc

Biomérieux SA

Virbac Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de diagnóstico veterinário

- Em agosto de 2022, a PepiPets lançou um novo serviço móvel de testes de diagnóstico. O lançamento deste novo serviço em versão corporativa permitirá que os clientes recebam testes de diagnóstico em casa para seus animais de estimação. PepiPets espera que o serviço de teste domiciliar ajude os animais de estimação a se sentirem mais confortáveis com o procedimento e a economizar tempo no deslocamento para uma visita presencial ao consultório.

- Em março de 2022, a Companion Animal Health promulgou um acordo estratégico, incluindo um investimento de capital, com a HT BioImaging para associar a marca e vender exclusivamente o produto HTVet nos EUA e no Canadá.

Segmentação da indústria de diagnóstico veterinário

De acordo com o escopo deste relatório, os diagnósticos veterinários fornecem testes de diagnóstico médico para agentes infecciosos, toxinas e outras causas de doenças em amostras de diagnóstico animal. O mercado de diagnóstico veterinário é segmentado por produto (instrumentos, kits e reagentes e software e serviços), tecnologia (imunodiagnóstico, diagnóstico molecular, hematologia e outras tecnologias), tipo de animal (animais de companhia (cães, gatos e outros animais de companhia) e animais de pecuária (bovinos, suínos, aves e outros animais de pecuária)) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio, África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo . O relatório oferece o valor (US$ milhões) para os segmentos acima.

| Instrumentos |

| Kits e Reagentes |

| Softwares e Serviços |

| Imunodiagnóstico |

| Bioquímica Clínica |

| Diagnóstico Molecular |

| Hematologia |

| Outras tecnologias |

| Animais de companhia | Cães |

| Gatos | |

| Outros animais de companhia | |

| Animais de gado | Gado |

| Suínos | |

| Aves | |

| Outros animais de criação |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tipo de produto | Instrumentos | |

| Kits e Reagentes | ||

| Softwares e Serviços | ||

| Por tecnologia | Imunodiagnóstico | |

| Bioquímica Clínica | ||

| Diagnóstico Molecular | ||

| Hematologia | ||

| Outras tecnologias | ||

| Por tipo de animal | Animais de companhia | Cães |

| Gatos | ||

| Outros animais de companhia | ||

| Animais de gado | Gado | |

| Suínos | ||

| Aves | ||

| Outros animais de criação | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de diagnóstico veterinário

Qual é o tamanho do mercado de diagnóstico veterinário?

O tamanho do mercado de diagnóstico veterinário deve atingir US$ 7,94 bilhões em 2024 e crescer a um CAGR de 9,57% para atingir US$ 12,55 bilhões até 2029.

Qual é o tamanho atual do mercado de diagnóstico veterinário?

Em 2024, o tamanho do mercado de diagnóstico veterinário deverá atingir US$ 7,94 bilhões.

Quem são os principais atores do mercado de diagnóstico veterinário?

Idexx Laboratories, Zoetis, Inc, Thermo Fisher Scientific Inc, Biomérieux SA, Virbac Corporation são as principais empresas que atuam no mercado de diagnóstico veterinário.

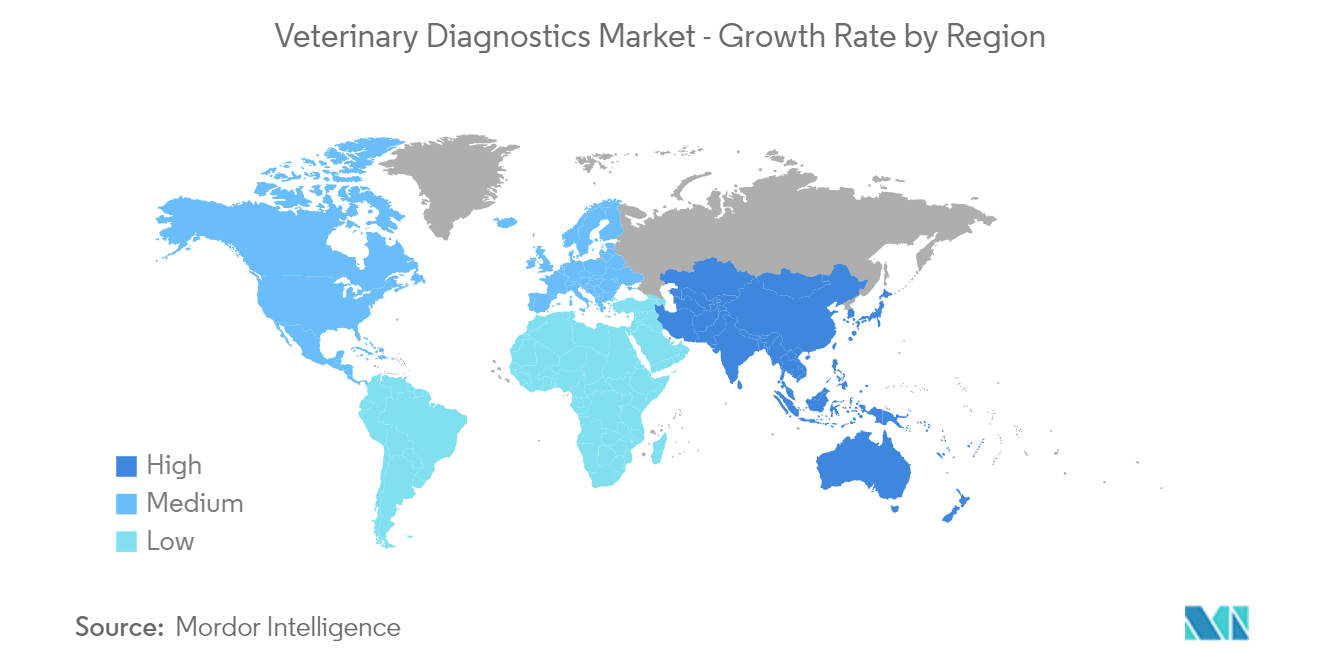

Qual é a região que mais cresce no mercado de diagnóstico veterinário?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de diagnóstico veterinário?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Diagnóstico Veterinário.

Que anos esse mercado de diagnóstico veterinário cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de diagnóstico veterinário foi estimado em US$ 7,18 bilhões. O relatório abrange o tamanho histórico do mercado de diagnóstico veterinário para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de diagnóstico veterinário para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Quais são as principais restrições no Mercado de Diagnóstico Veterinário?

As principais restrições no Mercado de Diagnóstico Veterinário são a) O custo crescente dos cuidados com animais de estimação e dispositivos de imagem b) Falta de veterinários.

Página atualizada pela última vez em:

Relatório da Indústria de Diagnóstico Veterinário

Este relatório abrangente oferece um mergulho profundo na indústria de diagnóstico veterinário, fornecendo uma análise detalhada dos principais impulsionadores e segmentos de mercado. A Mordor Intelligence oferece personalização com base em seus interesses específicos, incluindo 1. Usuário final hospitais, clínicas, POC/internos, laboratórios 2. Tecnologia patologia, diagnóstico por imagem e bioquímica