Análise de mercado de imagem diagnóstica veterinária

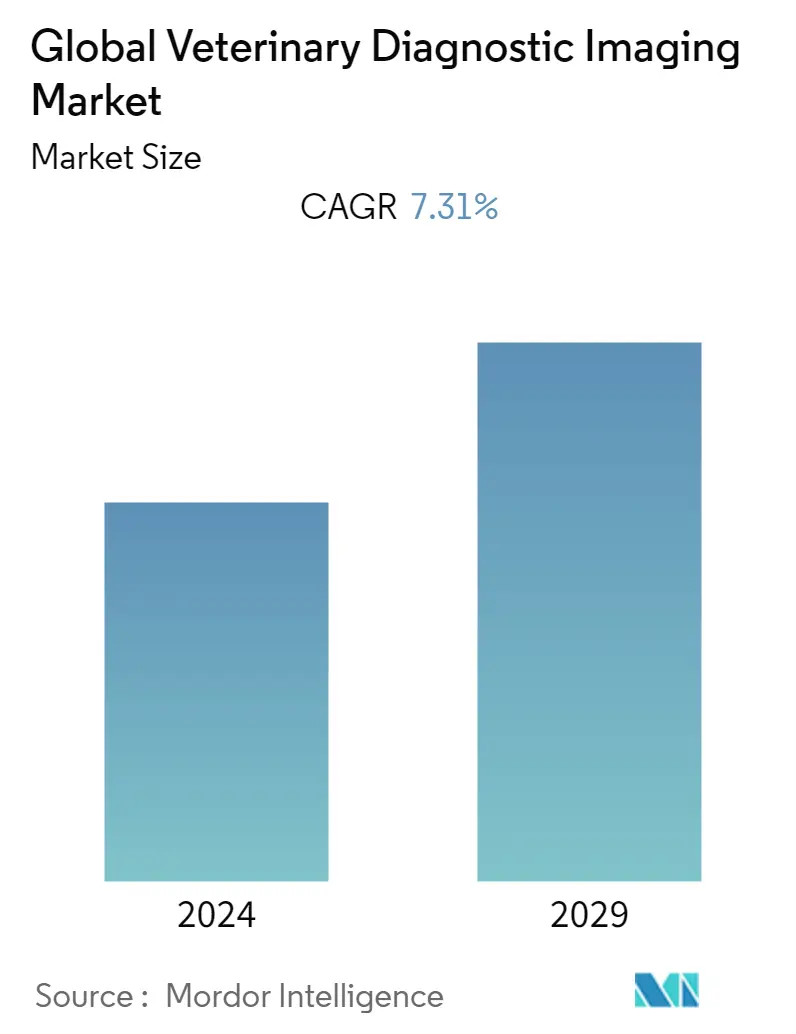

O tamanho do mercado de diagnóstico por imagem veterinária deverá registrar um CAGR de 7,31%, durante o período (2022-2027).

A pandemia da COVID-19 teve um forte impacto nos cuidados de saúde veterinários em geral, o que é atribuído principalmente às restrições a procedimentos não essenciais ou visitas hospitalares. A pandemia levou a atrasos ou omissão de cuidados com animais de estimação em muitos países, fazendo com que alguns veterinários se preocupassem com a possibilidade de a saúde dos animais de estimação ser prejudicada. No entanto, os veterinários estão a tentar combater esta situação implementando medidas rigorosas de segurança contra a COVID-19 nas suas clínicas e expandindo enormemente o uso da telemedicina para os seus pacientes. A pandemia aumentou a adoção de animais de estimação em alguns países, resultando em mais cuidados de saúde animal, o que impulsionou o mercado de diagnóstico por imagem veterinário. Por exemplo, em Maio de 2021, a Sociedade Americana para a Prevenção da Crueldade contra os Animais (ASPCA) divulgou novos dados que relataram que quase um em cada cinco agregados familiares adquiriu um gato ou cão desde o início da crise da COVID-19. Essas adoções em meio à pandemia aumentaram o foco na saúde dos animais de estimação. Assim, teve um impacto positivo no crescimento do mercado de imagens de diagnóstico veterinário.

A crescente adoção de animais de companhia e de gado foi observada nos últimos anos. Espera-se que este seja um dos principais impulsionadores do crescimento do mercado estudado. Em fevereiro de 2021, o Instituto Canadense de Saúde Animal (CAHI) compartilhou os resultados de sua Pesquisa sobre População de Animais de Estimação de 2020. De acordo com a pesquisa, de 2018 a 2020, a população canina canadense continuou a crescer, passando de 7,6 milhões para 7,7 milhões, enquanto a população de gatos se estabilizou. De acordo com a mesma fonte, os gatos continuam a superar os cães, com 8,1 milhões de gatos considerados animais domésticos em 2020. Além disso, de acordo com o relatório da Agriculture and Agri-Food Canada, em Janeiro de 2021, os agricultores canadianos tinham 11,2 milhões de cabeças de gado nas suas explorações.. Esse elevado número de animais adotados indica a oportunidade de mercado para diagnóstico por imagem.

Da mesma forma, as descobertas do People's Dispensary for Sick Animals, 2021 revelaram que 51% dos adultos do Reino Unido possuem um animal de estimação, 26% dos adultos do Reino Unido (Reino Unido) têm um cão com uma população estimada de 9,6 milhões de cães de estimação, 24% dos A população adulta do Reino Unido tem um gato com uma população estimada de 10,7 milhões de gatos de estimação e 2% da população adulta do Reino Unido tem um coelho com uma população estimada de 900 mil coelhos de estimação.

Assim, devido aos fatores acima mencionados, espera-se que o mercado estudado testemunhe um crescimento saudável durante o período de previsão.

Tendências do mercado de imagens de diagnóstico veterinário

Espera-se que os sistemas de imagem de ultrassom detenham uma participação significativa no mercado

Espera-se que os dispositivos de ultrassom detenham uma parcela significativa do mercado de imagens de diagnóstico veterinário em todo o mundo. Os aparelhos de ultrassom são fáceis de usar e fornecem aos veterinários as informações necessárias para tomar decisões rápidas e diagnosticar animais mais rapidamente do que outros tipos de equipamentos. Portanto, eles são preferidos principalmente pelos veterinários. Assim, espera-se que este segmento cresça durante o período de previsão.

Esses dispositivos podem ser usados em serviços de ambulância, salas de emergência e exames no local de atendimento. Além disso, fornecem resposta rápida e diagnóstico imediato em comparação com máquinas de ultrassom convencionais, que são fixas, volumosas e caras. Assim, espera-se que o segmento de scanners de ultrassom cresça no mercado estudado. Além disso, a inovação tecnológica está levando ao desenvolvimento de sistemas de ultrassom mais precisos e eficientes, e os principais fabricantes do mercado de dispositivos de ultrassom veterinário estão melhorando continuamente suas tecnologias e lançando novos e avançados dispositivos de ultrassom ao longo do tempo, o que deverá impulsionar o crescimento deste segmento. Por exemplo, tem havido um foco crescente das principais empresas no desenvolvimento de dispositivos portáteis de ultrassom para uso veterinário. Com a facilidade de uso, os médicos estão preferindo aparelhos de ultrassom portáteis que, acredita-se, impulsionam o crescimento do mercado.

Por exemplo, em outubro de 2021, a Butterfly Network Inc. lançou seu mais recente scanner de ultrassom portátil chamado Butterfly iQ+ Vet, que é um dispositivo de segunda geração e traz imagens mais nítidas, uma nova ferramenta de orientação de procedimento e melhorias de hardware que tornam a solução mais poderosa, versátil e fácil de usar.

Assim, com os fatores acima mencionados, espera-se que o segmento testemunhe um crescimento saudável ao longo do período de previsão.

Espera-se que a América do Norte detenha a maior participação de mercado durante o período de previsão

Espera-se que os Estados Unidos mantenham a sua quota de mercado significativa, devido a fatores como o aumento da adoção de animais de estimação e o aumento das despesas per capita com saúde animal. Além disso, o aumento da prevalência de diversas doenças e lesões animais foi identificado como o principal fator, alimentando o crescimento do mercado.

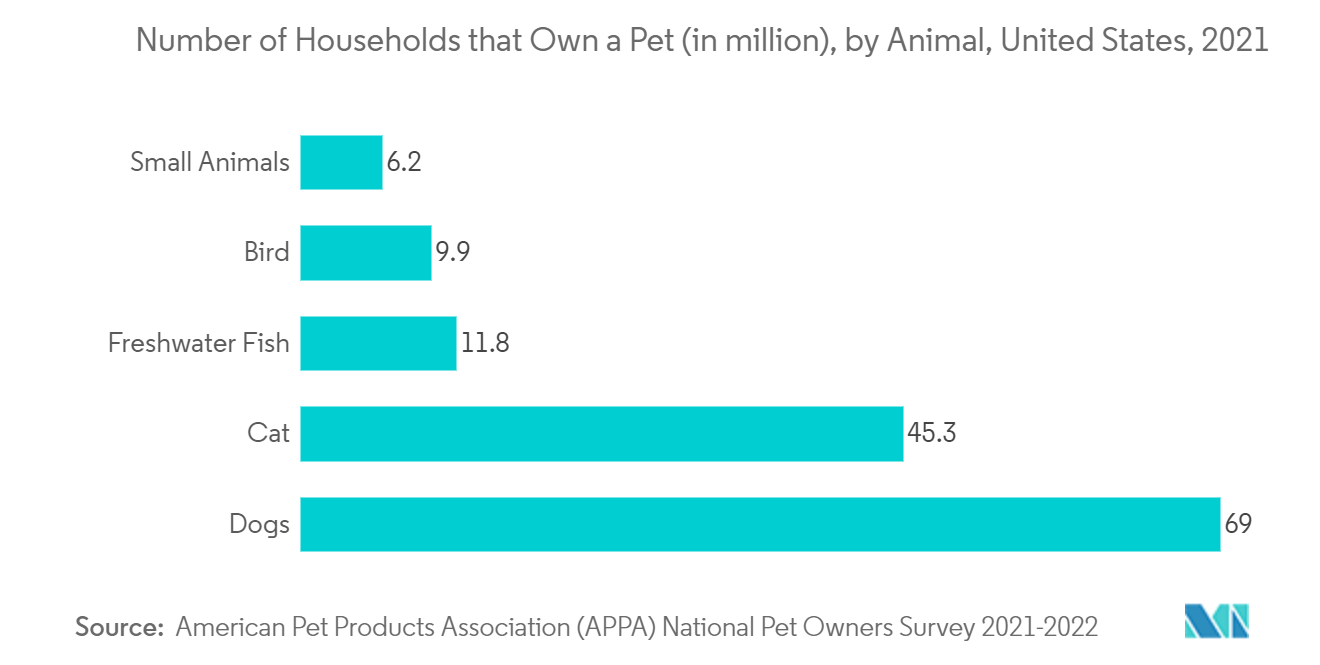

De acordo com as estatísticas de 2021 da North American Pet Health Insurance Association (NAPHIA), o número total de animais de estimação segurados era de 3,1 milhões no final de 2020 nos Estados Unidos. Isso indica o crescente número de exames diagnósticos de animais de estimação em unidades de saúde de todo o país. De acordo com a Pesquisa Nacional de Proprietários de Animais de Estimação 2021-2022, conduzida pela American Pet Products Association (APPA), cerca de 70% dos lares dos Estados Unidos possuem um animal de estimação, o que equivale a 90,5 milhões de lares, incluindo 45,3 milhões de gatos e 69 milhões de cães. Segundo a mesma fonte, o número de domicílios nos Estados Unidos com pequenos animais é de 6,2 milhões. A alta posse de animais de estimação no país é um dos principais fatores para o crescimento do mercado estudado.

De acordo com a Pesquisa Nacional de Proprietários de Animais de Estimação 2021-2022, realizada pela American Pet Products Association (APPA), uma visita anual de rotina para cães custa US$ 242, enquanto custa US$ 178 para gatos no país. Como o custo da imagem é segurado no país, isso atua como um fator benéfico para o mercado estudado. Os gastos com animais de estimação estão aumentando nos Estados Unidos. Por exemplo, de acordo com a American Pet Products Association Inc., em 2020, foram gastos 99 mil milhões de dólares com animais de estimação nos Estados Unidos. Esse alto gasto com animais de estimação aliado ao crescimento de doenças entre os animais é responsável pelo crescimento do mercado estudado no país.

Assim, devido aos fatores acima mencionados, espera-se que o mercado estudado testemunhe um crescimento significativo durante o período de previsão.

Visão geral da indústria de diagnóstico por imagem veterinária

O mercado estudado é um mercado fragmentado devido à presença de diversos players de mercado. Alguns dos participantes do mercado são Canon Medical Systems Corporation, Carestream Health, Epica Animal Health, Esaote SPA, Fujifilm Holdings, Hallmarq Veterinary Imaging, IDEXX Laboratories Inc., IMV Imaging e Sound.

Líderes do mercado de diagnóstico por imagem veterinário

-

Esaote SPA

-

IDEXX Laboratories Inc.

-

Epica Animal Health

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de imagens de diagnóstico veterinário

- Em fevereiro de 2022, a aycan Medical Systems adicionou o MedDream VET DICOM Viewer da Softneta ao seu crescente portfólio de imagens veterinárias. MedDream VET é uma extensão natural de outras soluções da aycan e desenvolvida no mesmo padrão DICOM.

- Em janeiro de 2022, a ClariusMobile Health lançou sua linha de produtos de terceira geração de scanners de ultrassom portáteis sem fio de alto desempenho para veterinários, que é 30% mais leve e menor e vem em tamanho de bolso. Esses dispositivos de ultrassom portáteis e compactos estão atraindo profissionais veterinários devido à sua economia e facilidade de uso.

Segmentação da indústria de diagnóstico por imagem veterinária

De acordo com o escopo deste relatório, diagnóstico por imagem veterinário é definido como o método não invasivo de obtenção de imagens médicas de animais para diagnosticar uma doença. Inclui uma análise detalhada do equipamento de imagem, aplicação e tipo de animal, juntamente com as áreas em que estão sendo utilizados. O mercado é segmentado por equipamentos (Sistemas de Radiografia (Raios X), Sistemas de Imagem de Ultrassom, Sistemas de Imagem de Tomografia Computadorizada, Sistemas de Imagem de Ressonância Magnética, Sistemas de Imagem de Videoendoscopia e Outros Equipamentos), Aplicação (Cardiologia, Oncologia, Neurologia, Ortopedia, Outros Aplicações), Tipo de Animal (Animais Pequenos, Animais Grandes) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por Equipamento | Sistemas de Radiografia (Raios X) | ||

| Sistemas de imagem por ultrassom | |||

| Sistemas de imagem por tomografia computadorizada | |||

| Sistemas de imagem por ressonância magnética | |||

| Sistemas de imagem de videoendoscopia | |||

| Outro equipamento | |||

| Por aplicativo | Cardiologia | ||

| Oncologia | |||

| Neurologia | |||

| Ortopedia | |||

| Outras aplicações | |||

| Por tipo de animal | Animais pequenos | ||

| Animais Grandes | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Resto do mundo | |||

Perguntas frequentes sobre pesquisa de mercado de diagnóstico por imagem veterinária

Qual é o tamanho atual do mercado global de diagnóstico por imagem veterinária?

O mercado global de imagens de diagnóstico veterinário deve registrar um CAGR de 7,31% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado global de diagnóstico por imagem veterinária?

Esaote SPA, IDEXX Laboratories Inc., Epica Animal Health, Canon Medical Systems Corporation, Fujifilm Holdings Corporation são as principais empresas que operam no mercado global de imagens de diagnóstico veterinário.

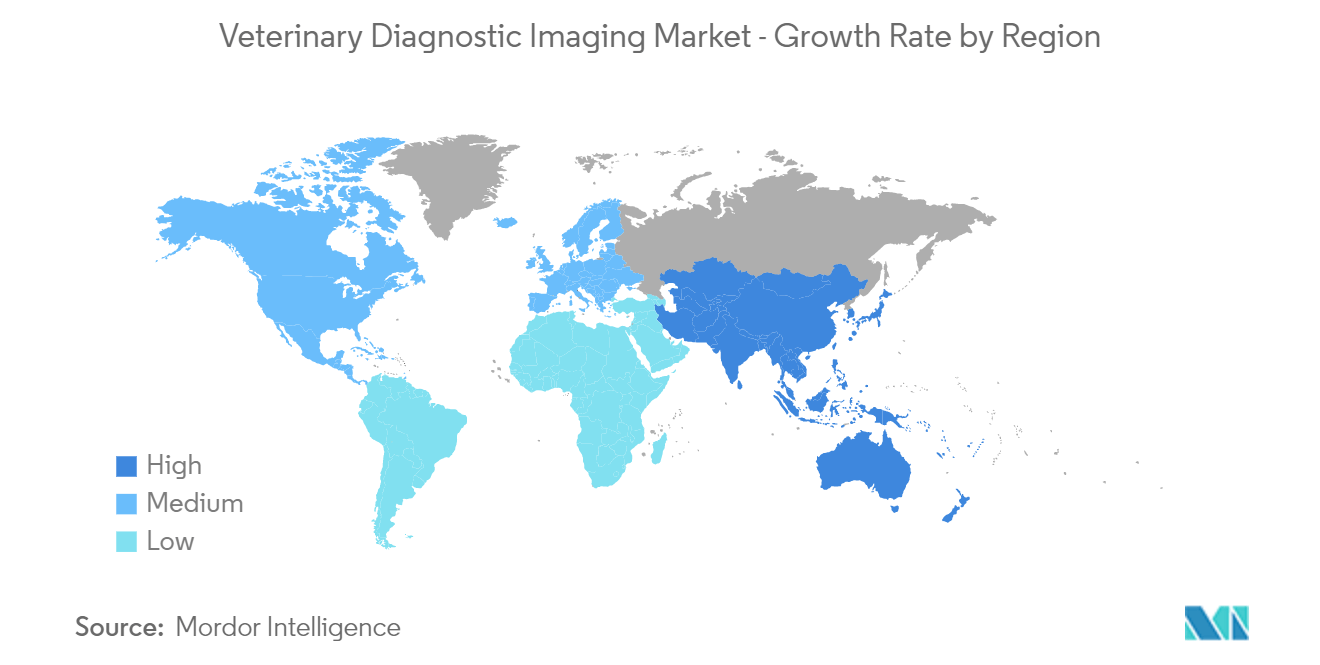

Qual é a região que mais cresce no mercado global de imagens de diagnóstico veterinário?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de imagens de diagnóstico veterinário?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado global de imagens de diagnóstico veterinário.

Que anos este mercado global de diagnóstico por imagem veterinária cobre?

O relatório abrange o tamanho histórico do mercado global de imagens de diagnóstico veterinário para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de imagens de diagnóstico veterinário para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Animal Health Reports

Popular Healthcare Reports

Relatório global da indústria de imagens de diagnóstico veterinário

Estatísticas para a participação de mercado global de imagens de diagnóstico veterinário em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise global de diagnóstico veterinário por imagem inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.