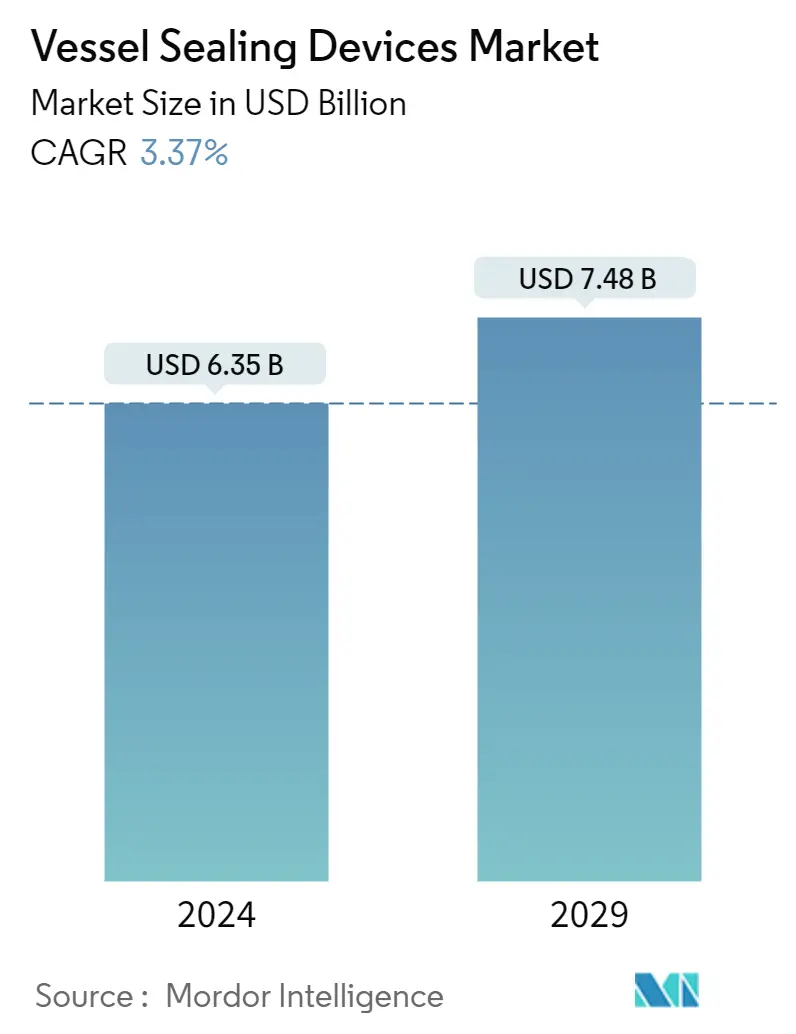

Tamanho do mercado de dispositivos de vedação de vasos

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 6.35 bilhões de dólares |

| Tamanho do mercado (2029) | USD 7.48 bilhões de dólares |

| CAGR(2024 - 2029) | 3.37 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

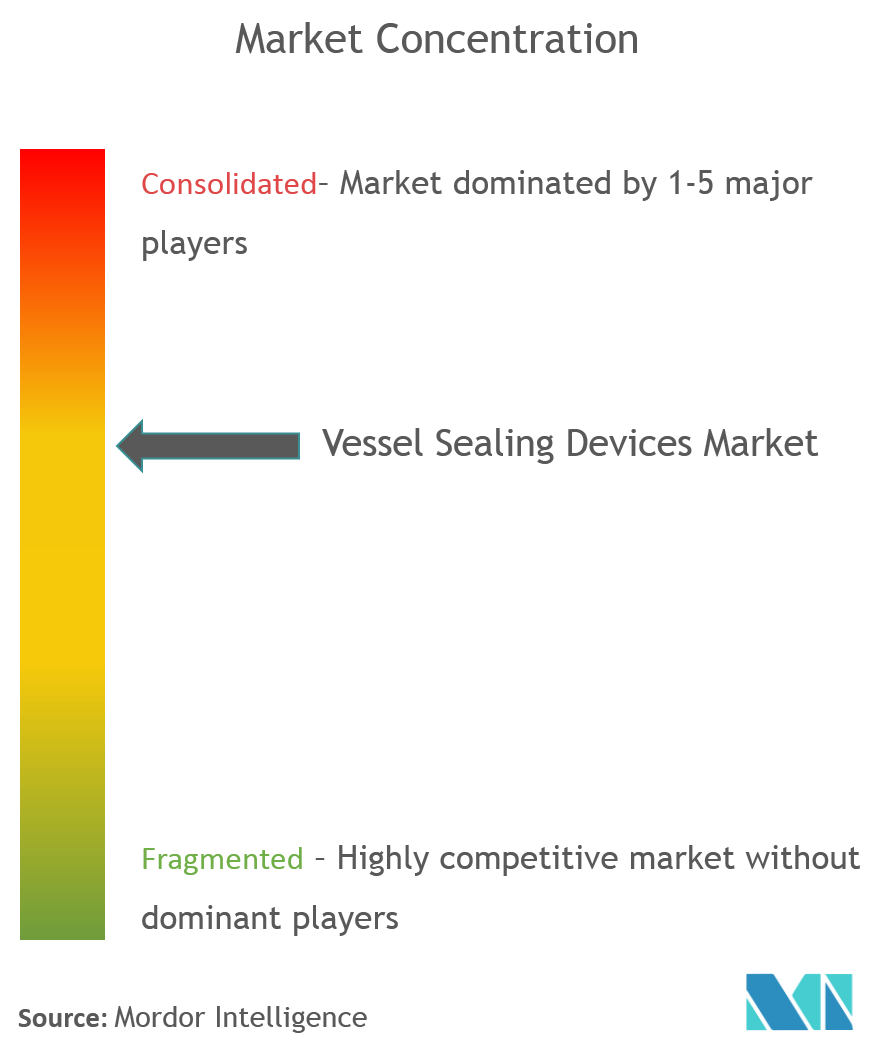

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de dispositivos de vedação de navios

O tamanho do mercado de dispositivos de vedação de navios é estimado em US$ 6,35 bilhões em 2024, e deverá atingir US$ 7,48 bilhões até 2029, crescendo a um CAGR de 3,37% durante o período de previsão (2024-2029).

O mercado foi impactado pela pandemia COVID-19 a uma taxa de crescimento moderada. No mundo dos negócios, a pandemia da COVID-19 criou uma incerteza económica sem precedentes. Embora algumas empresas estejam relativamente isoladas devido à baixa exposição, muitas outras não conseguiram evitar os efeitos da pandemia e enfrentam dificuldades financeiras. No entanto, o número de cirurgias diminuiu durante a pandemia, o que dificultou o crescimento do mercado. De acordo com um relatório do British Journal of Surgery de 2020, aproximadamente 28 milhões de cirurgias foram canceladas ou adiadas durante o COVID-19, impactando substancialmente o mercado.

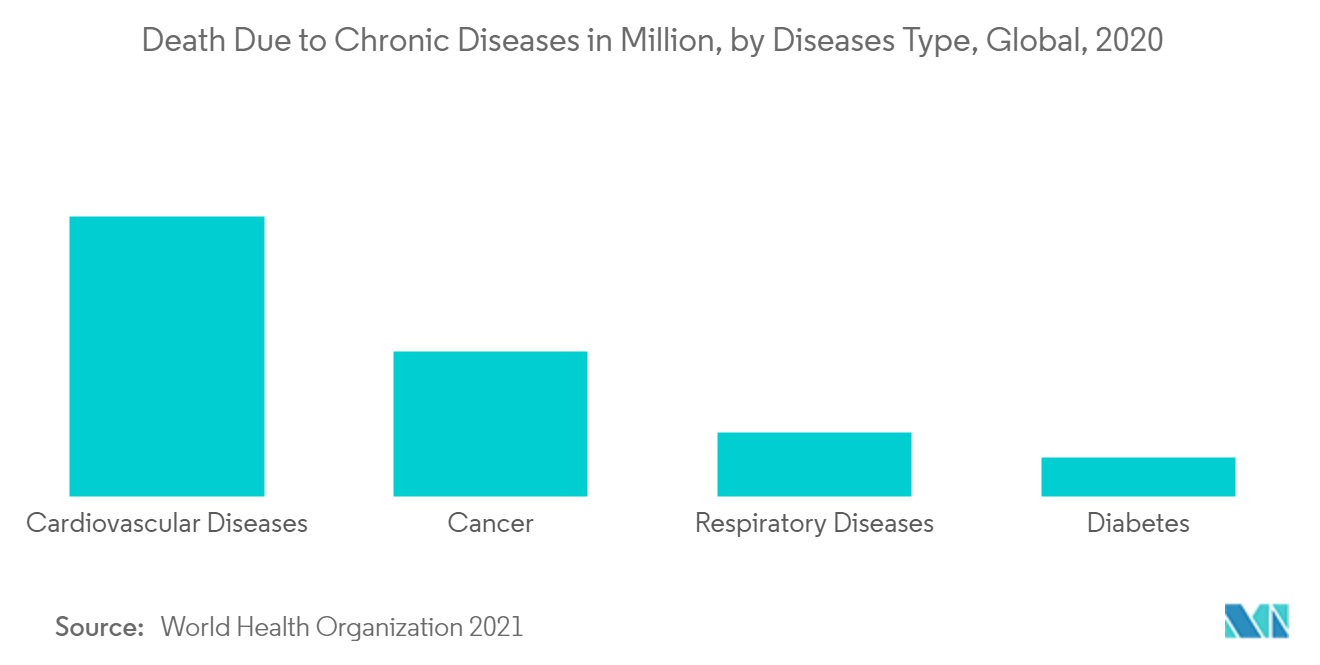

O principal fator que impulsiona o mercado é o número crescente de processos cirúrgicos. De acordo com um artigo de investigação de Prashant Bhandarkar et al., publicado no World Journal de Setembro de 2020, estima-se que sejam necessárias cerca de 5.000 cirurgias para fazer face à carga cirúrgica de doenças de 100.000 pessoas em países de baixo e médio rendimento (PRMB). Além disso, as taxas de cirurgia notificadas variam de 295 em países de rendimento baixo e médio (PRMB) a 23.000 em países de rendimento elevado (PAR) por 100.000 pessoas. Assim, espera-se que o número crescente de procedimentos cirúrgicos impulsione o mercado.

Além disso, os avanços tecnológicos em dispositivos médicos estão aumentando a demanda por tecnologias confiáveis e eficientes durante as cirurgias para diminuir a perda de sangue e as taxas de infecção e reduzir o tempo operatório, que é a principal razão para o crescimento do mercado. Por exemplo, em dezembro de 2020, a Bolder Surgical, fornecedora de dispositivos e instrumentos cirúrgicos, lançou a plataforma CoolSeal Vessel Sealing, que realiza cirurgias minimamente invasivas em pacientes pediátricos com segurança e eficácia. O aumento dos investimentos em instrumentos cirúrgicos por parte de hospitais e iniciativas governamentais estão impulsionando o mercado.

Porém, o alto custo dos instrumentos envolvidos e as complicações decorrentes do uso dos dispositivos são as principais desvantagens do mercado.

Tendências de mercado de dispositivos de vedação de vasos

O segmento laparoscópico foi responsável por uma grande parte do mercado

A laparoscopia é um método de diagnóstico cirúrgico usado para analisar os órgãos internos do abdômen. É um procedimento minimamente invasivo que requer apenas pequenas incisões. Ele usa um instrumento chamado laparoscópio para observar os órgãos abdominais. Os dispositivos de selagem de vasos constituem a maior parte das cirurgias laparoscópicas realizadas.

Os principais fatores que impulsionam o crescimento do segmento são a crescente conscientização sobre as vantagens das cirurgias laparoscópicas em relação às cirurgias abertas e um número crescente de cirurgias laparoscópicas em todo o mundo.

No entanto, muitos estudos descreveram a segurança e a eficiência dos dispositivos de vedação de vasos em cirurgias laparoscópicas que ajudarão a abastecer o mercado durante o período de projeção. Por exemplo, de acordo com o estudo publicado na Surgical Innovation em junho de 2021, intitulado Segurança e eficácia do uso de grampeadores e dispositivos de vedação de vasos para esplenectomia laparoscópica um ensaio clínico randomizado, os dispositivos de vedação de vasos têm grande segurança e eficácia em relação aos grampeadores endoscópicos. Assim, a maior segurança e eficácia dos dispositivos de vedação de vasos impulsionam o mercado.

A laparoscopia é um procedimento cirúrgico minimamente invasivo que permite ao cirurgião visualizar o interior do abdômen e da pelve através de pequenas incisões, em vez de grandes incisões na pele. Devido à sua conveniência, os procedimentos minimamente invasivos estão se tornando cada vez mais populares. Como as cirurgias minimamente invasivas (MIS) causam menos dor pós-operatória, os pacientes recebem doses mais baixas de analgésicos, impulsionando assim o crescimento do segmento.

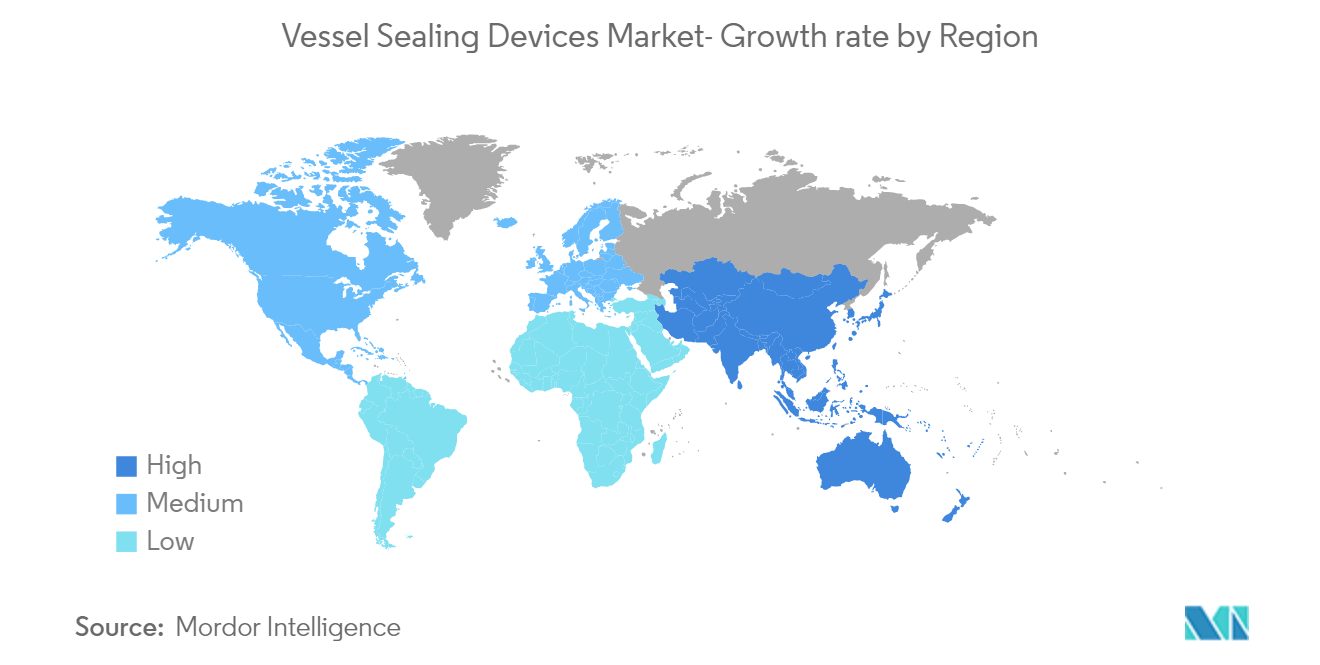

A América do Norte domina o mercado e espera-se que faça o mesmo durante o período de previsão

Espera-se que a América do Norte domine o mercado geral de dispositivos de vedação de navios durante todo o período de previsão. A maior parcela se deve principalmente à presença de players importantes e ao aumento dos gastos per capita com saúde e à expansão dos investimentos e lançamentos de produtos realizados pelos principais players do mercado da região. Por exemplo, em junho de 2021, a Johnson and Johnson's Ethicon lançou o ENSEAL X1 Curved Jaw Tissue Sealer para uso em cirurgia colorretal, cirurgia bariátrica, procedimentos ginecológicos e torácicos.

Além disso, há uma crescente conscientização da população sobre as vantagens de cirurgias com tecnologia tão avançada. A alta adoção de procedimentos cirúrgicos com energia avançada nos Estados Unidos, um aumento no número de aprovações de novos dispositivos pela Food and Drug Administration e um aumento na fração de procedimentos cirúrgicos minimamente invasivos realizados nos Estados Unidos ajudam o alto Quota de mercado. De acordo com artigo publicado na JAMA Network em dezembro de 2021, por Aviva S. Mattingly, BA1, nos Estados Unidos, de 1º de janeiro de 2019 a 20 de janeiro de 2021, foram realizados um total de 13.108.567 procedimentos cirúrgicos. Em 2019, foram 6.651.921 procedimentos e, em 2020, serão 5.973.573 procedimentos. Assim, o crescente número de cirurgias no país impulsiona a demanda por dispositivos de vedação de vasos, impulsionando o mercado.

De acordo com a American Cancer Society, Cancer Treatment and Survivorship Facts and Figures 2019-2021, em 1º de janeiro de 2019, cerca de 16,9 milhões de pessoas nos Estados Unidos tinham histórico de câncer e, em 1º de janeiro de 2030, o número de câncer espera-se que o número de sobreviventes aumente para mais de 22,1 milhões, devido ao crescimento e envelhecimento da população. O objetivo é impulsionar o mercado na América do Norte.

Assim, o crescente número de cirurgias e os avanços tecnológicos em dispositivos médicos impulsionam o mercado na região.

Visão geral da indústria de dispositivos de vedação de vasos

O mercado de dispositivos de vedação de vasos é moderadamente competitivo e consiste em vários players importantes. Alguns dos participantes do mercado são Medtronic PLC, B Braun Melsungen AG, Erbe Medical India Pvt. Ltd, Olympus Corporation, Ethicon US LLC (Johnson e Johnson), Boston Scientific Corporation, BOWA-electronic GmbH and Co. KG, CONMED Corporation e Bolder Surgical Holdings Inc.

Líderes de mercado de dispositivos de vedação de vasos

-

Olympus Corporation

-

Medtronic PLC

-

B Braun Melsungen AG

-

Erbe Medical India Pvt. Ltd

-

Ethicon US LLC (Johnson & Johnson)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos de vedação de vasos

- Em outubro de 2021, a Hologic Inc. fechou um acordo de US$ 160 milhões para adquirir a Bolder Surgical, uma desenvolvedora e fabricante de dispositivos cirúrgicos avançados para vedação de vasos de energia.

- Em setembro de 2021, a Bolder Surgical lançou sua plataforma CoolSeal Vessel Sealing. CoolSeal está em uso desde outubro de 2020 nos Estados Unidos e, com as novas aprovações regulatórias internacionais, os dispositivos estão disponíveis em mais de 20 países ao redor do mundo.

Relatório de mercado de dispositivos de vedação de navios – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição do Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Número crescente de procedimentos cirúrgicos

4.2.2 Avanços Tecnológicos em Dispositivos de Vedação de Vasos

4.3 Restrições de mercado

4.3.1 Complicações dos dispositivos de vedação de vasos

4.3.2 Alto custo das cirurgias

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 produtos

5.1.1 Geradores

5.1.2 Instrumentos

5.1.3 Acessórios

5.2 Aplicativo

5.2.1 Cirurgia geral

5.2.2 Cirurgia laparoscópica

5.3 Usuário final

5.3.1 Hospitais e Clínicas Especializadas

5.3.2 Centros Cirúrgicos Ambulatoriais

5.4 Geografia

5.4.1 América do Norte

5.4.1.1 Estados Unidos

5.4.1.2 Canadá

5.4.1.3 México

5.4.2 Europa

5.4.2.1 Alemanha

5.4.2.2 Reino Unido

5.4.2.3 França

5.4.2.4 Itália

5.4.2.5 Espanha

5.4.2.6 Resto da Europa

5.4.3 Ásia-Pacífico

5.4.3.1 China

5.4.3.2 Japão

5.4.3.3 Índia

5.4.3.4 Austrália

5.4.3.5 Coreia do Sul

5.4.3.6 Resto da Ásia-Pacífico

5.4.4 Médio Oriente e África

5.4.4.1 CCG

5.4.4.2 África do Sul

5.4.4.3 Resto do Médio Oriente e África

5.4.5 América do Sul

5.4.5.1 Brasil

5.4.5.2 Argentina

5.4.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Medtronic PLC

6.1.2 B Braun Melsungen AG

6.1.3 Erbe Medical India Pvt. Ltd

6.1.4 Olympus Corporation

6.1.5 Ethicon US LLC (Johnson & Johnson)

6.1.6 Boston Scientific Corporation

6.1.7 BOWA-electronic GmbH & Co. KG

6.1.8 OmniGuide Holdings Inc.

6.1.9 CONMED Corporation

6.1.10 Hologic (Bolder Surgical Holdings Inc.)

6.1.11 XCELLANCE Medical Technologies

6.1.12 LAMIDEY NOURY.FR.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria Dispositivos de vedação de vasos

De acordo com o escopo do relatório, dispositivos de vedação de vasos são usados para selar vasos sanguíneos durante cirurgias abertas e laparoscópicas. O mercado de dispositivos de vedação de vasos é segmentado por produto (geradores, instrumentos e acessórios), aplicação (cirurgia geral e cirurgia laparoscópica), usuário final (hospitais e clínicas especializadas e centros cirúrgicos ambulatoriais) e geografia (América do Norte, Europa, Ásia -Pacífico, Médio Oriente e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo . O relatório oferece o valor (em milhões de dólares) para todos os segmentos acima.

| produtos | ||

| ||

| ||

|

| Aplicativo | ||

| ||

|

| Usuário final | ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de dispositivos de vedação de vasos

Qual é o tamanho do mercado de dispositivos de vedação de vasos?

O tamanho do mercado de dispositivos de vedação de navios deve atingir US$ 6,35 bilhões em 2024 e crescer a um CAGR de 3,37% para atingir US$ 7,48 bilhões até 2029.

Qual é o tamanho atual do mercado de dispositivos de vedação de vasos?

Em 2024, o tamanho do mercado de dispositivos de vedação de navios deverá atingir US$ 6,35 bilhões.

Quem são os principais atores do mercado de dispositivos de vedação de navios?

Olympus Corporation, Medtronic PLC, B Braun Melsungen AG, Erbe Medical India Pvt. Ltd, Ethicon US LLC (Johnson & Johnson) são as principais empresas que operam no mercado de dispositivos de vedação de vasos.

Qual é a região que mais cresce no mercado de dispositivos de vedação de vasos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de dispositivos de vedação de navios?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de dispositivos de vedação de navios.

Que anos esse mercado de dispositivos de vedação de vasos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de dispositivos de vedação de navios foi estimado em US$ 6,14 bilhões. O relatório abrange o tamanho histórico do mercado de dispositivos de vedação de navios para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos de vedação de navios para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de dispositivos de vedação de vasos

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Dispositivos de vedação de navios em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Vessel Sealing Devices inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.