Tamanho e Participação do Mercado de Óleo Vegetal

Análise do Mercado de Óleo Vegetal pela Mordor Intelligence

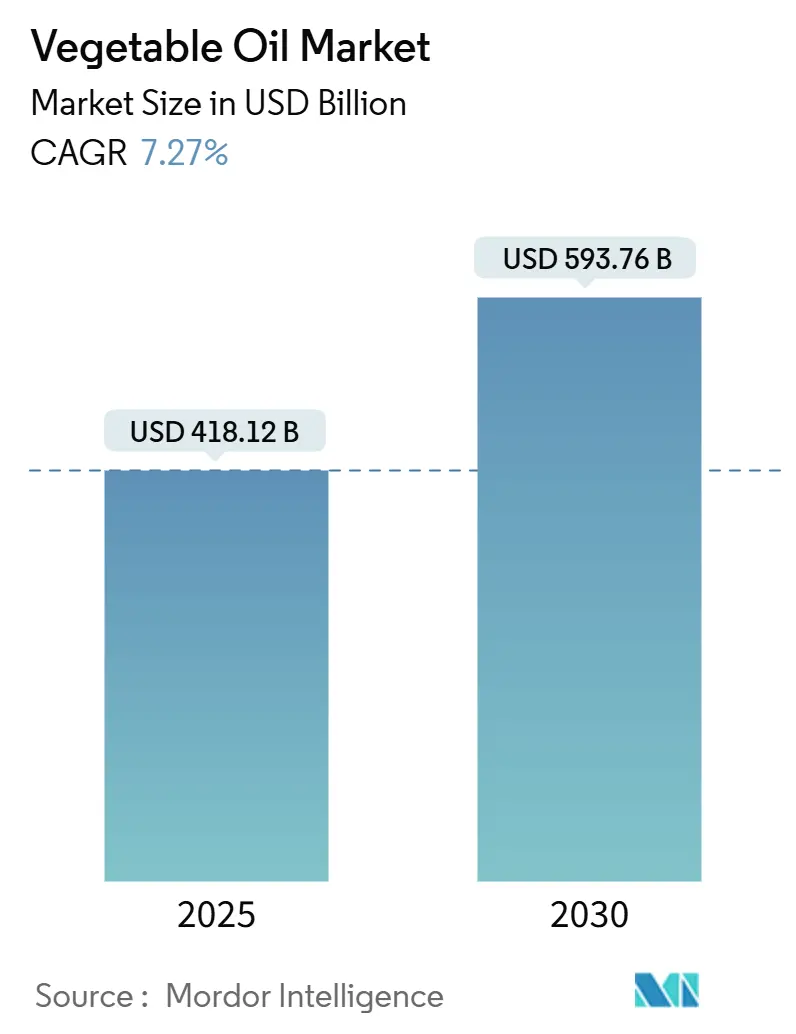

O mercado de óleo vegetal está avaliado em USD 418,12 bilhões em 2025 e está previsto para avançar a uma TCCA de 7,27% para atingir USD 593,76 bilhões até 2030. A demanda permanece firme à medida que o crescimento populacional, a expansão do processamento de alimentos e o aumento dos usos industriais de base biológica apoiam ganhos de volume em tipos-chave de óleo. Metas de sustentabilidade estão remodelando o abastecimento de matérias-primas, levando as empresas a adotar cadeias de suprimento certificadas e investir em cultivos eficientes em terra. O interesse do consumidor em produtos saudáveis para o coração e com rótulo limpo está acelerando a mudança para girassol, oliva e outros óleos premium, enquanto avanços na conversão de óleo residual criam novas oportunidades de mercado final. Produtores com operações integradas de prensagem, refino e embalagem aproveitam a escala para gerenciar a volatilidade de preços e proteger margens, uma vantagem que encoraja a consolidação contínua dentro do mercado de óleo vegetal.

Principais Destaques do Relatório

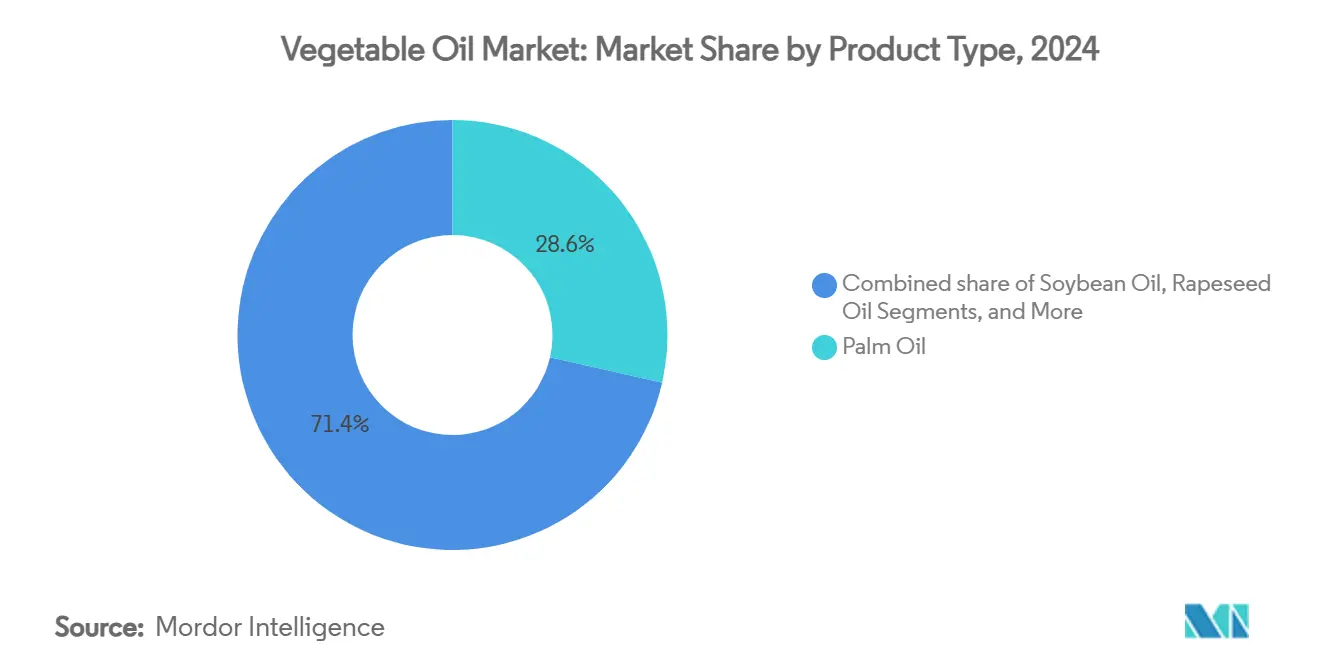

- Por tipo de produto, o óleo de palma liderou com 28,56% da participação do mercado de óleo vegetal em 2024; o óleo de girassol está projetado para registrar a TCCA mais rápida de 7,27% até 2030.

- Por natureza, o segmento convencional comandou 93,52% da participação do tamanho do mercado de óleo vegetal em 2024, enquanto óleos orgânicos estão previstos para expandir a uma TCCA de 9,10% até 2030.

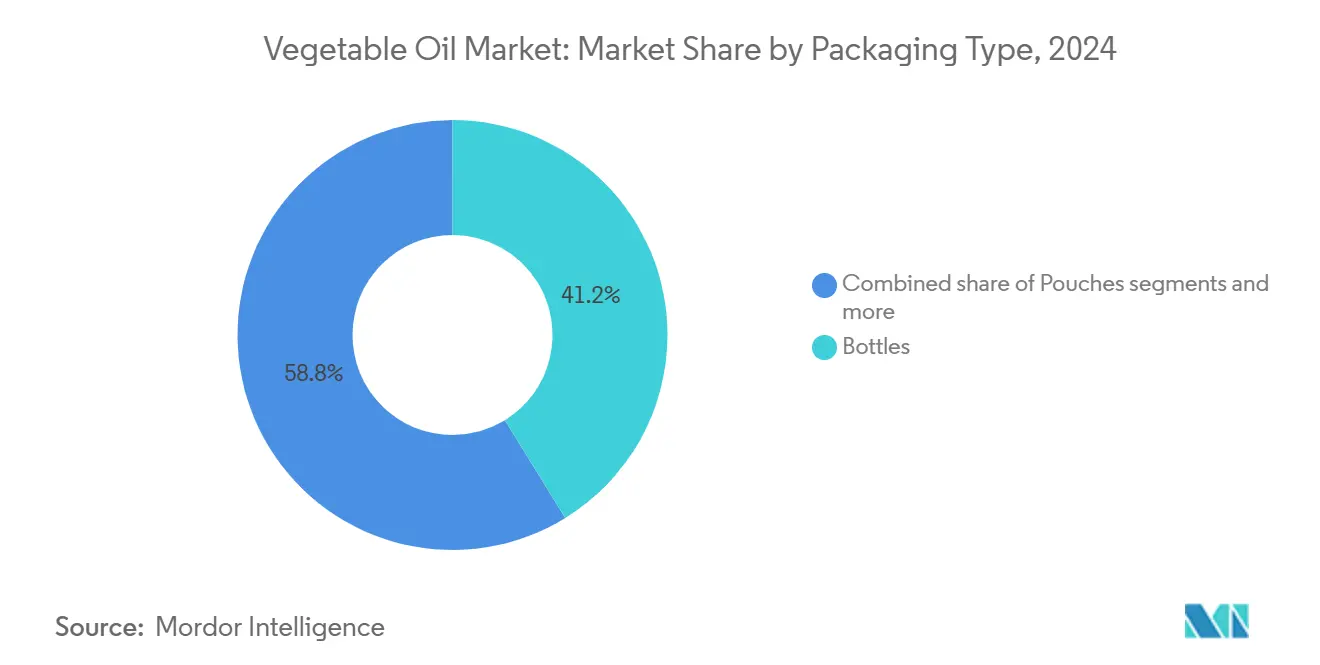

- Por embalagem, garrafas representaram 41,22% do tamanho do mercado de óleo vegetal em 2024 e sachês estão avançando a uma TCCA de 6,51% até 2030.

- Por canal de distribuição, varejo manteve 61,91% da participação de receita em 2024; HoReCa/Foodservice registra a maior TCCA projetada de 8,32% até 2030.

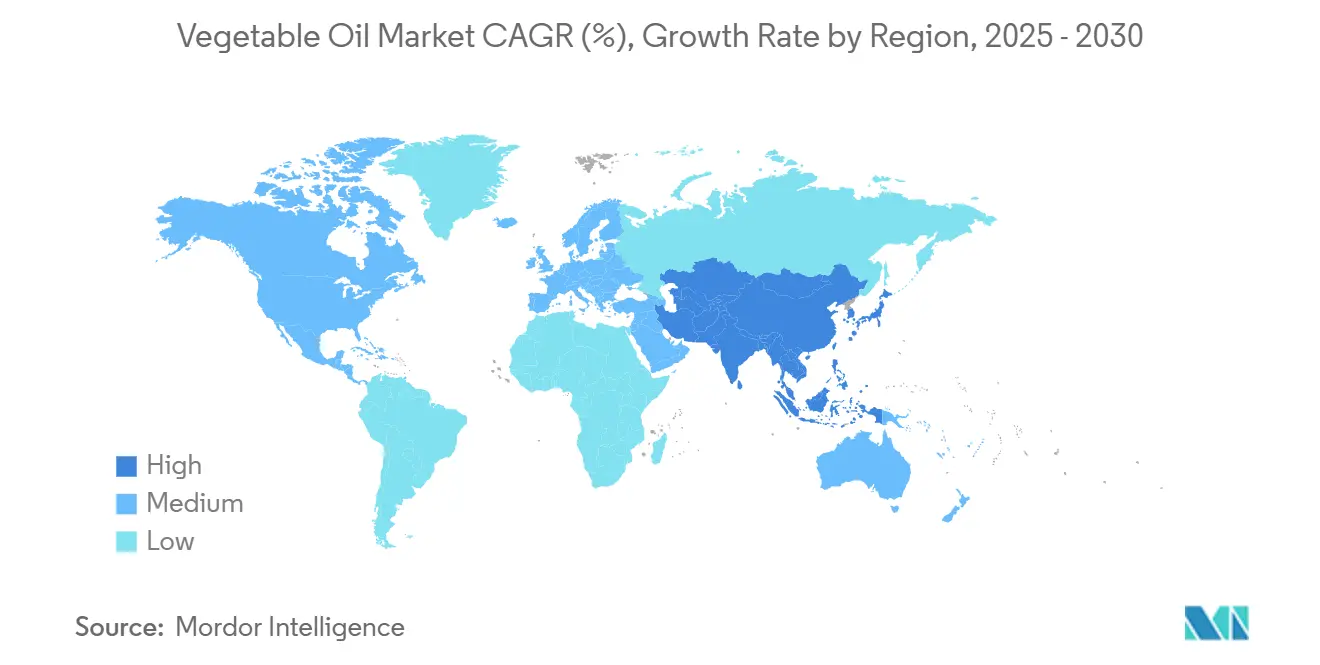

- Por geografia, Ásia-Pacífico liderou com 48,73% da participação do mercado de óleo vegetal em 2024; a região também é a de crescimento mais rápido com uma TCCA de 8,96% até 2030.

Tendências e Insights do Mercado Global de Óleo Vegetal

Análise de Impacto dos Direcionadores

| Direcionadores | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente consciência de saúde muda preferência para óleos mais saudáveis como oliva e girassol | +1.8% | Global, com impacto mais forte na América do Norte e Europa | Médio prazo (3-4 anos) |

| Expansão das indústrias de processamento de alimentos e fast-food impulsiona consumo de óleo | +2.1% | Núcleo Ásia-Pacífico, transbordamento para Oriente Médio e África | Curto prazo (≤2 anos) |

| Crescente demanda por óleos orgânicos e não-OGM alimenta consumo de óleo vegetal | +1.5% | América do Norte e Europa, emergindo na Ásia-Pacífico | Médio prazo (3-4 anos) |

| População urbana crescente alimenta maior demanda por óleos comestíveis devido ao aumento das necessidades de consumo | +1.2% | Núcleo Ásia-Pacífico, Oriente Médio e África, América do Sul | Longo prazo (≥5 anos) |

| Políticas governamentais apoiando uso de óleo vegetal impulsionam crescimento do mercado | +0.6% | Global, com ênfase em economias em desenvolvimento | Médio prazo (3-4 anos) |

| Expansão da indústria de biocombustíveis impulsiona crescimento do mercado | +1.4% | Global, com impacto mais forte na Europa e América do Norte | Médio prazo (3-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente consciência de saúde muda preferência para óleos mais saudáveis como oliva e girassol

A crescente consciência de saúde entre os consumidores está impulsionando a demanda por óleos mais saudáveis, como oliva e girassol, no mercado de óleos vegetais. Por exemplo, o Departamento de Agricultura dos Estados Unidos (USDA) destacou os benefícios nutricionais do azeite de oliva, incluindo seu alto teor de gordura monoinsaturada, que apoia a saúde cardíaca. Similarmente, a Autoridade Europeia de Segurança Alimentar (EFSA) endossou o óleo de girassol por seu rico conteúdo de vitamina E, que atua como antioxidante. Segundo a Organização Mundial da Saúde (OMS), substituir gorduras saturadas por gorduras insaturadas, como aquelas encontradas nos óleos de oliva e girassol, pode reduzir o risco de doenças cardiovasculares. Adicionalmente, iniciativas governamentais promovendo hábitos alimentares saudáveis, como as diretrizes "MyPlate" do USDA, encorajam o uso de óleos de cozinha mais saudáveis. Esses endossos, combinados com a crescente conscientização do consumidor, estão influenciando significativamente as decisões de compra e mudando as preferências para essas alternativas mais saudáveis.

Expansão das indústrias de processamento de alimentos e fast-food impulsiona consumo de óleo

O crescimento das indústrias de processamento de alimentos e fast-food é um direcionador significativo do mercado de óleos vegetais. Por exemplo, segundo o Departamento de Agricultura dos Estados Unidos (USDA), o consumo global de óleos vegetais atingiu aproximadamente 218,41 milhões de toneladas métricas em 2023/24, impulsionado pelo aumento da demanda de fabricantes de alimentos e restaurantes de serviço rápido[1]U.S. Department of Agriculture, "USDA-oilseeds world trade markets and trade-2025", www.fas.usda.gov. A crescente popularidade de alimentos processados e de conveniência, particularmente em economias emergentes, alimentou ainda mais essa demanda. Adicionalmente, iniciativas governamentais promovendo processamento de alimentos, como o esquema de Incentivo Ligado à Produção (PLI) da Índia para o setor de processamento de alimentos, estão impulsionando ainda mais a demanda por óleos vegetais. Por exemplo, o esquema PLI visa melhorar a competitividade da indústria de processamento de alimentos fornecendo incentivos financeiros, o que indiretamente aumenta o consumo de óleos vegetais usados na fabricação. Similarmente, nos Estados Unidos, a Lei de Modernização da Segurança Alimentar (FSMA) encorajou investimentos em instalações de processamento de alimentos, levando a maior utilização de óleos vegetais. Esses desenvolvimentos sublinham o papel crítico dos óleos vegetais em atender às crescentes necessidades de consumo dessas indústrias, já que são ingredientes essenciais em fritura, panificação e outros processos de preparo de alimentos.

Crescente demanda por óleos orgânicos e não-OGM alimenta consumo de óleo vegetal

O crescente apetite por óleos orgânicos e não-OGM impulsiona o consumo de óleo vegetal. Por exemplo, a crescente preferência do consumidor por alternativas mais saudáveis levou ao aumento da demanda por óleo de girassol orgânico e óleo de soja não-OGM. Adicionalmente, a indústria de alimentos e bebidas está incorporando esses óleos em seus produtos para atender consumidores conscientes da saúde, impulsionando ainda mais seu consumo no mercado global de óleo vegetal. Além disso, o apoio regulatório para agricultura orgânica e rotulagem não-OGM em regiões como América do Norte e Europa encorajou fabricantes a expandir seus portfólios de produtos, impulsionando assim o crescimento deste segmento dentro do mercado de óleo vegetal. Por exemplo, empresas como Organic India introduziram variantes de óleo orgânico para atender à crescente demanda. Similarmente, o aumento das plataformas de e-commerce tornou esses produtos mais acessíveis aos consumidores, acelerando ainda mais sua adoção. A crescente conscientização dos benefícios ambientais das práticas de agricultura orgânica também desempenha um papel significativo em impulsionar essa demanda, já que os consumidores estão se tornando mais conscientes da sustentabilidade e produtos ecológicos.

População urbana crescente alimenta maior demanda por óleos comestíveis devido ao aumento das necessidades de consumo

No Sul e Sudeste Asiático, a urbanização rápida está elevando o consumo per capita de óleo, impulsionando a demanda por fritura, temperos e produtos básicos processados. Um relatório da UN-Habitat destaca que a Ásia abriga 54% da população urbana global, equivalendo a mais de 2,2 bilhões de pessoas em 2022. Projeções sugerem que até 2050[2]UN-Habitat, "Asia and the Pacific Region", www.unhabitat.org, a população urbana da Ásia se expandirá em 1,2 bilhão adicional, marcando um aumento de 50%. Além disso, a Comissão Econômica e Social para Ásia e Pacífico nota que as cidades do Sudeste Asiático desempenham um papel crucial na economia da região, representando 80% de seu PIB. Na Índia e China, iniciativas nacionais de segurança alimentar enfatizam autossuficiência em sementes oleaginosas, levando a investimentos em complexos de prensagem ligados a corredores ferroviários e fluviais. Olhando adiante, tendências demográficas sugerem uma demanda robusta por óleos vegetais, mesmo que desafios macroeconômicos temperem gastos discricionários em outras áreas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competição de gorduras sintéticas e alternativas afeta demanda | -0.9% | América do Norte e Europa | Médio prazo (3-4 anos) |

| Volatilidade nos preços de matérias-primas afeta estabilidade do mercado | -1.2% | Global | Curto prazo (≤2 anos) |

| Regulamentações governamentais rigorosas sobre gorduras trans e rotulagem aumentam custos de conformidade | -0.7% | Global, com impacto mais forte em economias desenvolvidas | Médio prazo (3-4 anos) |

| Preocupações com adulteração prejudicando o crescimento do mercado | -0.7% | Núcleo Ásia-Pacífico, Oriente Médio e África, com transbordamento regulatório para mercados desenvolvidos | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Competição de gorduras sintéticas e alternativas afeta demanda

O mercado enfrenta uma restrição significativa devido à crescente competição de gorduras sintéticas e alternativas. Esses substitutos, frequentemente desenvolvidos através de tecnologias avançadas, oferecem funcionalidades e benefícios similares aos óleos vegetais, tornando-os atraentes para várias indústrias, incluindo alimentos, cosméticos e biocombustíveis. Adicionalmente, gorduras sintéticas são frequentemente comercializadas como opções econômicas e sustentáveis, intensificando ainda mais a competição. A crescente preferência do consumidor por produtos inovadores e ambientalmente amigáveis também contribui para a mudança em direção a gorduras alternativas. Essa tendência desafia o potencial de crescimento do mercado de óleos vegetais, já que os fabricantes devem abordar essas pressões competitivas enquanto mantêm sua participação de mercado.

Volatilidade nos preços de matérias-primas afeta estabilidade do mercado

A volatilidade nos preços de matérias-primas representa uma restrição significativa ao mercado global de óleos vegetais. A natureza imprevisível dos custos de matérias-primas, impulsionada por fatores como rendimentos agrícolas flutuantes, tensões geopolíticas e mudanças nas políticas comerciais, cria desafios para os fabricantes. Essas variações de preço impactam diretamente os custos de produção, levando à instabilidade nas margens de lucro e estratégias de preços. Adicionalmente, a dependência de commodities agrícolas, que são altamente sensíveis a condições climáticas, exacerba ainda mais a questão. Por exemplo, condições climáticas adversas como secas ou inundações podem reduzir significativamente os rendimentos das culturas, causando um aumento nos preços das matérias-primas. Além disso, eventos geopolíticos, incluindo restrições comerciais ou tarifas, podem interromper a cadeia de suprimentos, adicionando à imprevisibilidade dos custos. Tal instabilidade nos preços de matérias-primas perturba a cadeia de suprimentos, tornando difícil para os participantes do mercado manter disponibilidade e acessibilidade consistentes do produto. Esse desafio contínuo sublinha a necessidade de planejamento estratégico e gestão de riscos para mitigar os efeitos adversos no mercado global de óleos vegetais.

Análise de Segmento

Por Tipo de Produto: Óleo de Palma Mantém Vantagem de Escala em Meio ao Crescente Escrutínio

O óleo de palma contribuiu com 28,56% para o mercado de óleo vegetal em 2024, refletindo sua alta eficiência no uso da terra e adequação para consumo no varejo e indústria de foodservice. Grandes produtores na Indonésia e Malásia entregam produção consistente através de gestão de propriedades e modernização de usinas, embora compradores solicitem cada vez mais volumes certificados sustentáveis. Debates contínuos sobre desmatamento estimulam requisitos de rastreabilidade mais rigorosos, ainda assim os fluxos de exportação permanecem robustos devido aos rendimentos competitivos em custo. O óleo de girassol, apoiado por recuperações de cultivos no Leste Europeu, registra a TCCA mais rápida de 7,27% de 2025 a 2030 à medida que processadores direcionam para lanches médio-premium e refeições prontas que favorecem seu sabor limpo. O óleo de soja mantém uma presença forte nas Américas, impulsionado pela ligação entre margens de prensagem e demanda de farelo rico em proteínas para ração animal. Óleos de oliva e coco atendem necessidades premium e de nicho, respectivamente, adicionando diversidade ao mercado de óleo vegetal.

O tamanho do mercado de óleo vegetal para derivados de palma está projetado para crescer constantemente à medida que mandatos de biodiesel se expandem em nações asiáticas selecionadas, compensando adoção mais lenta em mercados cautelosos sobre mudança indireta no uso da terra. Os ganhos de participação do óleo de girassol dependem da estabilidade climática e retomada da logística ao longo dos corredores do Mar Negro. Os volumes de óleo de soja se ligam intimamente a cotas de mistura de biocombustíveis nos Estados Unidos, onde a capacidade de diesel renovável está escalando rapidamente. Óleos especiais, incluindo canola alto oleico, comandam preços premium em nutrição infantil e gordura de panificação, ilustrando como características funcionais podem capturar participação de sub-segmento.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Natureza: Convencional Domina Enquanto Orgânico Acelera

Óleos convencionais representaram 93,52% do mercado de óleo vegetal em 2024, ancorados por redes de suprimento estabelecidas, alto rendimento por hectare e sensibilidades de preço em categorias de alimentos de massa. Agronegócios integrados operam complexos multi-sementes que agilizam a logística, reduzindo custos unitários. No entanto, regras de desmatamento cada vez mais rigorosas e auditorias de clientes elevam gastos de conformidade, levando refinarias em direção a programas de matéria-prima rastreáveis. O segmento orgânico, embora apenas uma fração do volume atual, está projetado para expandir a uma TCCA de 9,10% até 2030, superando o tamanho do mercado de óleo vegetal mais amplo. Subsídios de conversão e margens de varejo premium estimulam interesse dos produtores, ainda assim a janela de transição de três anos restringe ganhos rápidos de área cultivada.

A demanda sustentada permite que processadores capturem margens mais altas por tonelada em linhas de produtos orgânicos, que incluem girassol prensado a frio, coco extra-virgem e substitutos de ghee alimentado com pasto processados com óleo de soja orgânico. Consumidores urbanos equiparam rótulos orgânicos com redução da exposição a pesticidas e benefícios da saúde do solo, fortalecendo a lealdade da marca. O aperto de oferta ocasionalmente leva ao racionamento de estoques, empurrando diferenciais premium mais amplos durante picos de temporadas de feriados. Paralelamente, fornecedores convencionais pilotam programas de agricultura regenerativa para reter compradores ambientalmente conscientes que podem não exigir certificação completa.

Por Embalagem: Garrafas Lideram, Sachês Aceleram

Garrafas permaneceram o tipo de embalagem principal em 2024 com 41,22% de participação do mercado de óleo vegetal, equilibrando proteção do produto com familiaridade do consumidor. Vidro domina em óleos de oliva e abacate especiais, onde clareza e pureza percebida impulsionam posicionamento premium. PET reciclável leve avança em linhas de soja e girassol de alta rotatividade para cortar custos de frete. A inovação foca em designs de garrafas quadradas ou empilháveis que melhoram densidade de palete, ajudando varejistas a reduzir logística na loja.

Sachês registram a TCCA mais rápida de 6,51% graças ao menor uso de material e descarte mais fácil, alinhando-se com metas de emissões corporativas. Avanços em estruturas multicamadas melhoram desempenho de barreira, garantindo vida útil comparável a embalagens rígidas. Sistemas bag-in-box ganham tração em canais de foodservice para misturas estáveis para fritura, reduzindo lesões de levantamento no local de trabalho e desperdício. Iniciativas de recarga emergem em mercados europeus selecionados onde consumidores transferem óleo vegetal para vidro reutilizável em casa. Latas compostas à base de papel mantêm relevância em óleos de fórmula infantil, ilustrando diversidade contínua em embalagens dentro do mercado de óleo vegetal.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: HoReCa Se Recupera Fortemente

Pontos de varejo contribuíram com 61,91% da participação de receita para o mercado de óleo vegetal em 2024, liderados por supermercados que agrupam opções de marca própria com linhas de marca de nível médio. E-commerce dobra a aposta em modelos de assinatura para essenciais de cozinha, permitindo que marcas prevejam demanda e reduzam eventos de falta de estoque. Mercearias especializadas destacam proveniência e processos de prensagem a frio, fomentando a descoberta de óleos de nicho. Aplicativos de fidelidade e conteúdo de receitas encorajam construção de cesta, elevando valor médio do pedido.

O canal HoReCa/Foodservice está no caminho para uma TCCA de 8,32% até 2030 à medida que hábitos de comer fora se normalizam pós-pandemia e marcas de serviço rápido aceleram lançamentos de pontos de venda em cidades secundárias. Formatos de embalagem a granel, como galões de 15 litros e bag-in-box de 20 litros, dominam listas de compras. Gerentes de cozinha classificam vida de fritura, ponto de fumaça e capacidade de filtragem como principais critérios de seleção, estimulando fornecedores a desenvolver misturas de palma-girassol alto oleico. Serviços de sustentabilidade, incluindo coleta de óleo usado para diesel renovável, tornam-se parte de contratos de fornecedores, incorporando práticas circulares no mercado de óleo vegetal.

Análise Geográfica

Em 2024, a Ásia-Pacífico comanda uma participação dominante de 48,7% do mercado de óleo vegetal e ostenta a maior taxa de crescimento da região com uma impressionante TCCA de 8,96% (2025-2030). Esse momento promove um ciclo auto-reforçante de investimento e expansão, já que empresas continuam a capitalizar sobre o potencial de crescimento da região. Em 2023, a Indonésia, maior produtora e exportadora mundial de óleo de palma, viu sua produção de palma de óleo atingir estimados 47,08 milhões de toneladas métricas, conforme relatado pelo Ministério da Agricultura[3]Ministry of Agriculture Indonesia, "Central Bureau of Statistics", www.bps.go.id. Índia e China se destacam como principais produtores de óleos de soja e amendoim, respectivamente, atendendo tanto demanda doméstica quanto internacional. O crescimento robusto da região é alimentado por uma população florescente, renda disponível crescente e um aumento em aplicações industriais estendendo-se além do mero processamento de alimentos, incluindo produção de biocombustíveis e cosméticos.

O cenário de óleo vegetal da Europa é moldado por hábitos de consumo maduros e regulamentações rigorosas que orientam tanto produção doméstica quanto importações. Notavelmente, a Europa lidera nas tabelas de consumo de margarina, uma tendência amplamente impulsionada pelo setor de processamento de alimentos, que depende muito de óleos vegetais como ingredientes-chave. Esforços para eliminar gradualmente gorduras trans impulsionam ainda mais o crescimento deste mercado, alinhando-se com iniciativas de saúde pública e preferências do consumidor por alternativas mais saudáveis. Questões de sustentabilidade exercem influência significativa na Europa, com regulamentações como o Regulamento Europeu de Desmatamento levando a uma reavaliação das práticas da cadeia de suprimentos para óleos importados. Essas regulamentações visam garantir rastreabilidade e conformidade com padrões ambientais, remodelando as dinâmicas do mercado.

A América do Sul, capitalizando sobre sua proeza agrícola na produção de soja, assegura um local proeminente na arena global de óleo vegetal, com Brasil e Argentina emergindo como exportadores-chave. Preocupações de sustentabilidade moldam cada vez mais o cenário de produção da região, já que compradores globais exigem sourcing ambientalmente responsável. Grandes empresas do agronegócio agora priorizam soja livre de desmatamento, especialmente da região do Cerrado no Brasil, para atender essas expectativas.

Cenário Competitivo

O mercado global de óleo vegetal exibe fragmentação moderada, que destaca o domínio de grandes players integrados, coexistindo com uma multitude de processadores regionais. Empresas como Wilmar International Limited, Bunge Limited, Louis Dreyfus Company B.V., The Savola Group e Patanjali Ayurveda Limited aproveitam integração vertical, controlando a jornada da produção agrícola à embalagem do consumidor. Essa abordagem permite que essas empresas mantenham participações significativas de mercado enquanto garantem controle de qualidade e eficiência de custos ao longo da cadeia de suprimentos.

Esses players-chave se concentram ativamente em expandir suas capacidades de produção para atender à crescente demanda global por óleo vegetal. Eles também priorizam melhorar eficiências da cadeia de suprimentos para reduzir custos operacionais e melhorar cronogramas de entrega. Além disso, investimentos em pesquisa e desenvolvimento são fundamentais para essas empresas, já que visam inovar e introduzir novos produtos que se alinham com preferências de consumidores em mudança, como opções de óleo mais saudáveis e práticas de produção sustentáveis. Parcerias estratégicas, fusões e aquisições são frequentemente empregadas para fortalecer suas posições de mercado e expandir sua presença em mercados emergentes.

A presença de numerosos processadores regionais adiciona outra camada de competição ao mercado. Esses processadores atendem primariamente demandas localizadas, oferecendo produtos a preços competitivos para atrair consumidores regionais. Sua capacidade de se adaptar rapidamente a tendências e preferências do mercado local lhes dá uma vantagem em regiões específicas. Esse cenário competitivo dinâmico enfatiza a necessidade crítica de eficiência operacional, inovação e adaptabilidade para todos os participantes do mercado que buscam sustentar e crescer sua participação de mercado em um ambiente cada vez mais competitivo.

Líderes da Indústria de Óleo Vegetal

-

Wilmar International Limited

-

Bunge Limited

-

Louis Dreyfus Company B.V.

-

The Savola Group

-

Patanjali Ayurveda Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Tata Simply Better introduziu dois novos sabores de seus óleos prensados a frio de rótulo limpo: azeite de oliva extra-virgem e óleo de gergelim. Embalados em garrafas PET de 1L, esses óleos ostentam um compromisso com pureza, livres de quaisquer aditivos ocultos.

- Janeiro de 2025: Borges India introduziu seus Azeites de Oliva Extra-Virgem de Variedade Única, elaborados exclusivamente a partir de 100% azeitonas Arbequina e Picual, acessíveis através de plataformas online e offline em toda a Índia.

- Setembro de 2024: Kosterina lançou dois azeites de oliva ultra-premium em mais de 600 lojas Target nacionalmente, marcando expansão significativa no varejo para produtos de azeite de oliva premium e demonstrando crescente interesse mainstream do consumidor em óleos especiais.

Escopo do Relatório do Mercado Global de Óleo Vegetal

Óleos vegetais são extraídos de sementes ou, menos frequentemente, de outras partes de frutas. Similar às gorduras animais, óleos vegetais também são misturas de triglicerídeos. O mercado global de óleo vegetal foi segmentado por tipo, aplicação e geografia. Por tipo, o mercado estudado é segmentado em óleo de palma, óleo de soja, óleo de canola, óleo de girassol, azeite de oliva e outras classes. O mercado é segmentado baseado na aplicação: alimentos, ração e industrial. O estudo também envolve análise a nível global das regiões centrais como América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em USD milhões).

| Óleo de Palma |

| Óleo de Soja |

| Óleo de Canola |

| Óleo de Girassol |

| Óleo de Amendoim |

| Óleo de Coco |

| Azeite de Oliva |

| Outros Tipos |

| Convencional |

| Orgânico |

| Garrafa |

| Sachês |

| Pote |

| Lata |

| Outros |

| HoReCa/Foodservice | |

| Varejo | Supermercados/Hipermercados |

| Lojas de Conveniência/Mercearias | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Espanha | |

| Holanda | |

| Itália | |

| Suécia | |

| Polônia | |

| Bélgica | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Vietnã | |

| Indonésia | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo | Óleo de Palma | |

| Óleo de Soja | ||

| Óleo de Canola | ||

| Óleo de Girassol | ||

| Óleo de Amendoim | ||

| Óleo de Coco | ||

| Azeite de Oliva | ||

| Outros Tipos | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Embalagem | Garrafa | |

| Sachês | ||

| Pote | ||

| Lata | ||

| Outros | ||

| Por Canal de Distribuição | HoReCa/Foodservice | |

| Varejo | Supermercados/Hipermercados | |

| Lojas de Conveniência/Mercearias | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Espanha | ||

| Holanda | ||

| Itália | ||

| Suécia | ||

| Polônia | ||

| Bélgica | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Vietnã | ||

| Indonésia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de óleo vegetal?

O mercado de óleo vegetal está em USD 418,12 bilhões em 2025.

Quão rápido o mercado de óleo vegetal crescerá nos próximos cinco anos?

Está previsto para expandir a uma TCCA de 7,27%, atingindo USD 593,76 bilhões até 2030.

Qual região contribui com a maior participação para o mercado de óleo vegetal?

A Ásia-Pacífico detém 48,73% da receita global e é também a região de crescimento mais rápido.

Qual tipo de óleo está crescendo mais rapidamente?

O óleo de girassol está projetado para crescer a uma TCCA de 7,27% entre 2025 e 2030.

Por que sachês estão ganhando terreno na embalagem de óleo vegetal?

Sachês usam menos material, reduzem peso de transporte e agora oferecem propriedades de barreira que igualam garrafas, apoiando uma TCCA de 6,51% até 2030.

Página atualizada pela última vez em: