| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 5.64 Billion |

| Tamanho do Mercado (2029) | USD 7.63 Billion |

| CAGR (2024 - 2029) | 6.30 % |

| Concentração do Mercado | Médio |

Principais jogadores

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de equipamentos odontológicos nos EUA

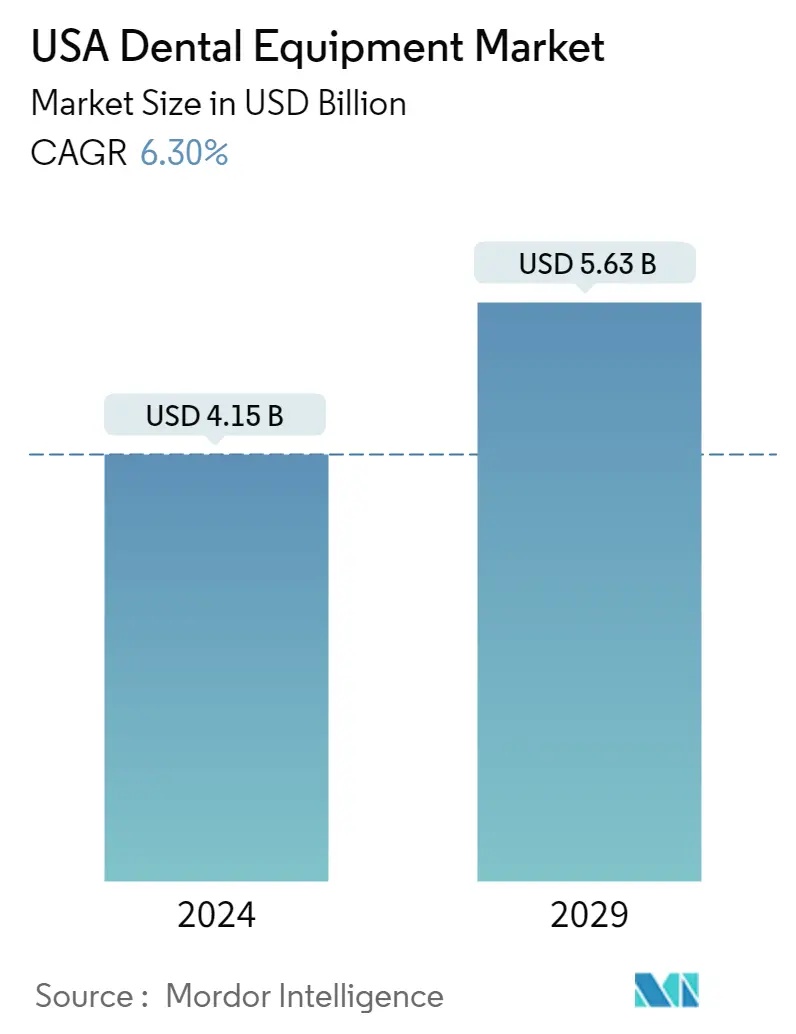

O tamanho do mercado de equipamentos odontológicos dos EUA é estimado em US$ 4,15 bilhões em 2024, e deverá atingir US$ 5,63 bilhões até 2029, crescendo a um CAGR de 6,30% durante o período de previsão (2024-2029).

COVID-19 impactou significativamente o mercado de equipamentos odontológicos dos Estados Unidos. Muitos procedimentos odontológicos foram adiados ou cancelados por exigirem contato próximo com o médico e seus pacientes e com os equipamentos odontológicos, o que acarreta risco de contaminação por vírus. Além disso, as autoridades governamentais publicaram várias recomendações durante a pandemia relativamente à higiene necessária nas clínicas dentárias. Por exemplo, de acordo com o relatório publicado pela American Dental Association (ADA) em agosto de 2022, a ADA publicou um guia revisto de controlo de infeções que descreve a importância de implementar práticas abrangentes de prevenção e controlo de infeções no consultório dentário e noutros locais de tratamento. No entanto, com o apoio de programas de vacinação em larga escala nos Estados Unidos e a carga crescente de doenças dentárias, espera-se que o mercado estudado regresse ao seu pleno potencial nos próximos anos.

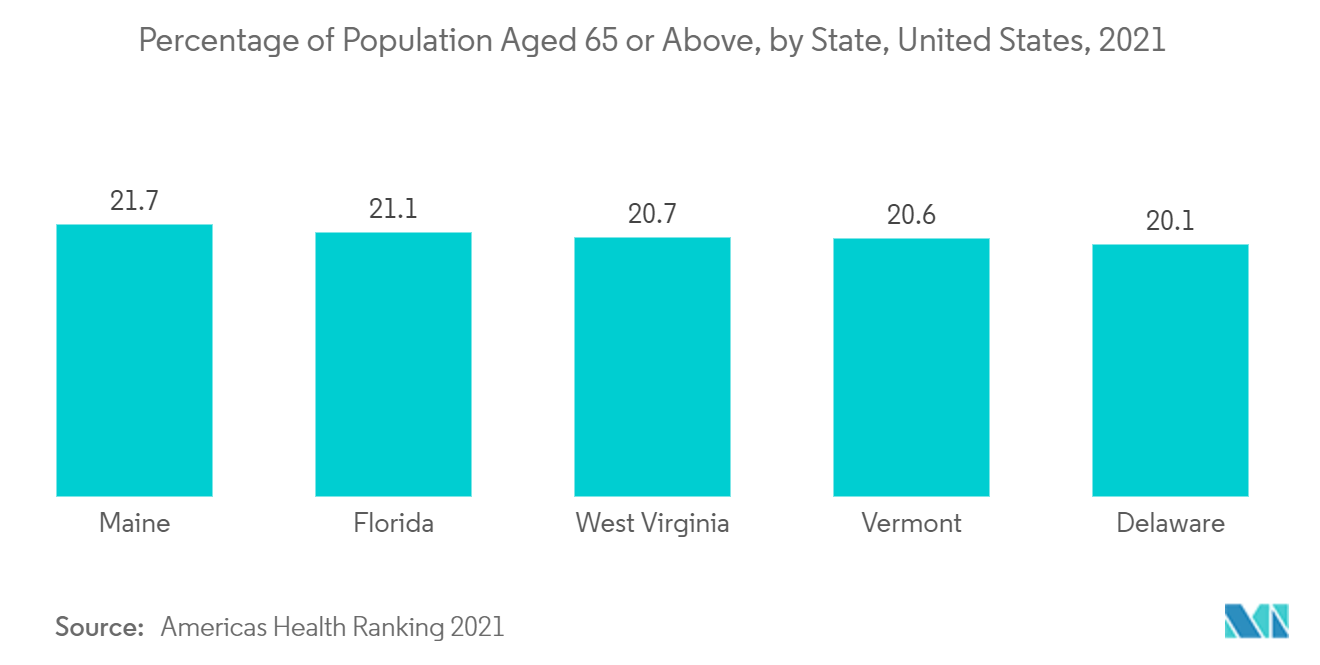

Os Estados Unidos testemunharam um aumento da população geriátrica, uma vez que esta população é altamente prevalente em cirurgias dentárias e outros consultórios odontológicos, impulsionando assim o mercado de equipamentos odontológicos no país. Por exemplo, de acordo com as projecções do CBO para o período 2023-2053, estima-se que 73 milhões de pessoas, em média, tenham 65 anos ou mais nos Estados Unidos. Problemas dentários como cáries dentárias, raízes, cáries coronárias, periodontite, etc., aumentam com o envelhecimento; assim, espera-se que a alta população geriátrica do país impulsione o mercado estudado.

Além disso, espera-se que o aumento de doenças dentárias entre a população dos Estados Unidos reforce o crescimento do mercado durante o período de previsão. Por exemplo, de acordo com a atualização de abril de 2022 do NIH, cerca de 9 em cada 10 adultos com idades entre 20 e 64 anos sofreram cáries dentárias nos Estados Unidos. Além disso, mais de 2 em cada 5 indivíduos com idades entre 45 e 64 anos sofrem de doença periodontal (gengiva), que está associada a quase 60 outros problemas de saúde, como diabetes, doenças cardíacas e doença de Alzheimer.

Além disso, espera-se que os avanços tecnológicos em odontologia e a presença dos principais players do mercado nos Estados Unidos impulsionem o mercado. Por exemplo, em julho de 2021, a A-dec fez parceria com a Surgically Clean Air para fornecer produtos purificadores de ar para a indústria odontológica. Além disso, em janeiro de 2021, a Nobel Biocare lançou as superfícies Xeal e TiUltra nos Estados Unidos. Estas novas superfícies são aplicadas em implantes e pilares, o que otimiza a integração dos tecidos em todos os níveis.

Portanto, espera-se que o mercado apresente um crescimento significativo ao longo do período de previsão devido ao aumento de problemas dentários entre a população geriátrica e ao lançamento de produtos estratégicos pelos principais players. No entanto, os custos excessivos envolvidos no seguro de saúde privado e a negligência em relação à saúde oral podem retardar o seu crescimento durante o período de previsão.

Tendências do mercado de equipamentos odontológicos nos EUA

O segmento de coroas e pontes testemunhará um crescimento significativo ao longo de um período de previsão.

Uma coroa dentária cobre o dente danificado, restaura sua forma, tamanho e resistência e melhora sua aparência geral. Uma ponte dentária preenche a lacuna criada por um ou mais dentes perdidos. Uma ponte inclui duas ou mais coroas para os dentes de cada lado da lacuna. Após o exame dos dentes, o dentista faz uma moldagem do dente para fornecer um molde exato para a coroa ou ponte. Espera-se que o segmento de coroas dentárias testemunhe um crescimento significativo devido ao aumento de doenças dentárias, lançamentos de produtos e consciência da importância do tratamento de condições dentárias entre a população dos Estados Unidos. Por exemplo, de acordo com a atualização de novembro de 2022 da Minnesota Oral Health Data, 34,7% dos adultos de Minnesota com 18 anos ou mais tiveram pelo menos um dente natural permanente removido devido a cáries ou doenças gengivais.

As tendências atuais para o mercado de coroas e pontes dentárias são imagens 3D e tecnologias CAD/CAM, que ajudariam a tratar distúrbios dentários, impulsionando assim o crescimento do mercado. Por exemplo, em setembro de 2021, a Dentsply Sirona lançou os blocos CEREC Tessera (blocos CAD/CAM avançados de dissilicato de lítio), um novo material de restauração posterior e anterior. Esses blocos encurtam o tempo de queima do esmalte, acelerando o processo de fabricação (moagem e queima). Por exemplo, usando o CEREC SpeedFire, uma coroa pode ser queimada em apenas 4 minutos e 30 segundos, o que consome muito menos tempo do que outras cerâmicas de vidro utilizadas na fabricação.

Da mesma forma, o lançamento de novos produtos e os avanços tecnológicos também impulsionam o crescimento deste segmento. Por exemplo, em outubro de 2022, o fabricante de impressoras 3D de mesa FlashForge USA começou a fazer pré-encomendas de uma nova máquina de mesa com aplicações de fabricação odontológica potencialmente amplas. O Hunter S é de material aberto; ela pode produzir com precisão coroas, pontes, modelos, guias cirúrgicas e outros componentes dentários a partir de um conjunto maior de materiais de terceiros do que muitas impressoras 3D de resina. Da mesma forma, em junho de 2021, a Dentsply Sirona fez parceria com a 3 Shape para fortalecer suas práticas odontológicas e saúde bucal.

Assim, devido ao aumento de lançamentos de produtos estratégicos e doenças dentárias nos Estados Unidos, espera-se que o segmento de coroas e pontes cresça significativamente durante o período de previsão.

Espera-se que o segmento periodontal testemunhe um crescimento significativo durante o período de previsão

Um tratamento periodontal inclui a limpeza profissional das bolsas ao redor dos dentes para evitar danos ao osso circundante e à periodontite. Espera-se que o segmento periodontal testemunhe um crescimento saudável no mercado devido ao aumento das doenças periodontais, ao aumento do financiamento governamental para a pesquisa associada à periodontite e à presença de atores-chave e suas atividades estratégicas, como lançamentos de produtos, parcerias, e acordos. Por exemplo, de acordo com a atualização de dezembro de 2021 da Byte, nos Estados Unidos, as doenças gengivais são um problema significativo que frequentemente não é tratado. Além disso, mais de 47% dos adultos nos Estados Unidos, com 30 anos ou mais, têm alguma forma de doença periodontal e cerca de 30% dos adultos têm doença gengival moderada. O alto percentual de doenças gengivais leva à utilização de equipamentos odontológicos, alimentando o crescimento do mercado ao longo do período previsto.

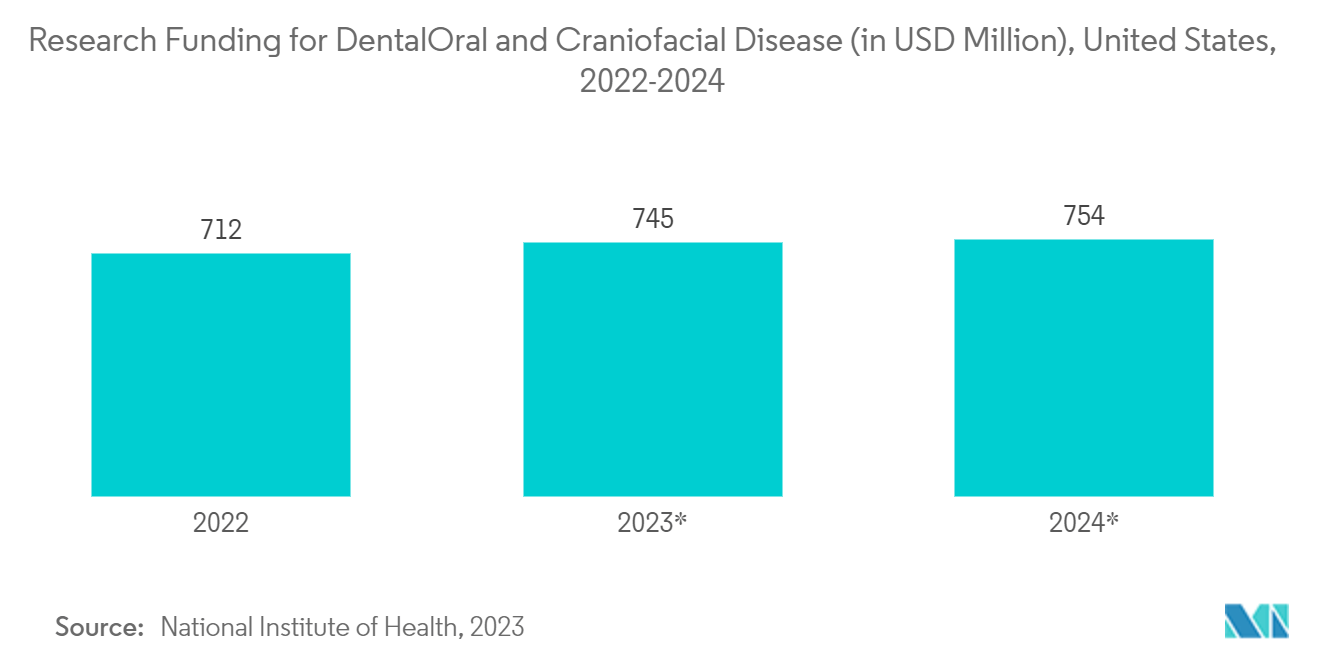

Além disso, espera-se que um aumento no financiamento de pesquisas para estudos de periodontite aumente o crescimento do mercado nos Estados Unidos durante o período de previsão. Por exemplo, em agosto de 2021, o ADA Science Research Institute da Universidade da Pensilvânia recebeu uma doação de 2 milhões de dólares do NIH para estudar a mucosa oral. O Instituto de Ciência e Pesquisa da American Dental Association e a Escola de Medicina Dentária da Universidade da Pensilvânia pesquisaram mecanismos que apoiam e impedem a função de barreira do epitélio oral no contexto da doença periodontal e da peri-implantite.

Além disso, espera-se que os principais players e suas atividades estratégicas nos Estados Unidos reforcem o crescimento do mercado durante o período de previsão. Por exemplo, em Fevereiro de 2022, a Medical Team International recebeu um fundo de 75.000 dólares da A-dec. Este prêmio equipou equipes médicas com 45 clínicas odontológicas móveis de tratamento de emergência e restauração em condados do litoral ao centro do Oregon.

Assim, devido ao aumento das doenças periodontais aliado às atividades estratégicas dos principais players, espera-se que o segmento estudado testemunhe um crescimento significativo ao longo do período previsto.

Visão geral da indústria de equipamentos odontológicos dos EUA

O mercado de equipamentos odontológicos dos Estados Unidos é de natureza moderadamente consolidada devido à presença de menos empresas operando tanto globalmente quanto regionalmente. Algumas grandes empresas do mercado são 3M, Straumann Holding AG, ZimVie, Dentsply Sirona e Envista, entre outras.

Líderes de mercado de equipamentos odontológicos nos EUA

-

Dentsply Sirona

-

Straumann Holding AG

-

3M

-

ZimVie

-

Envista

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de equipamentos odontológicos dos EUA

- Em maio de 2023, a Henry Schein, Inc. assinou um acordo para adquirir a SIN Implant System, um dos fabricantes brasileiros de implantes dentários, aguardando aprovação regulatória. A aquisição da SIN representa a progressão natural da Estratégia BOLD+1 para expandir os negócios de especialidades odontológicas em rápido crescimento.

- Em março de 2023, a empresa de laser odontológico BIOLASE lançou um novo site de comércio eletrônico nos Estados Unidos, projetado para permitir aos usuários comprar produtos por meio de critérios de pesquisa refinados. Este novo site compatível com desktop e dispositivos móveis, que vende produtos BIOLASE, permite que os profissionais de odontologia naveguem nas coleções e escolham os itens de que necessitam para seu consultório.

Segmentação da indústria de equipamentos odontológicos dos EUA

De acordo com o escopo do relatório, os equipamentos odontológicos incluem ferramentas utilizadas pelos profissionais de odontologia para fornecer tratamento odontológico. Eles incluem ferramentas para examinar, manipular, tratar, restaurar e remover dentes e estruturas orais adjacentes. O mercado de equipamentos odontológicos dos Estados Unidos é segmentado por produto (equipamentos de diagnóstico geral (laser odontológico (lasers de tecidos moles, lasers de tecidos duros), equipamentos de radiologia (equipamentos de radiologia extra-oral, equipamentos de radiologia intra-oral)), cadeiras e equipamentos odontológicos, outros Equipamentos Gerais e de Diagnóstico), Consumíveis Odontológicos (Biomateriais Dentários, Implantes Dentários, Coroas e Pontes, Outros Consumíveis Odontológicos)) e Outros Equipamentos Odontológicos), Tratamento (Ortodôntico, Endodontia, Periodontia e Prótese), Usuário Final (Hospitais, Clínicas, e outros usuários finais). O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Por produto | Equipamento de diagnóstico geral | Laser Odontológico | Lasers de tecidos moles | |

| Lasers de tecidos duros | ||||

| Equipamento de Radiologia | Equipamento de Radiologia Extra-oral | |||

| Equipamento de Radiologia Intra-oral | ||||

| Cadeira e equipamentos odontológicos | ||||

| Outros equipamentos gerais e de diagnóstico | ||||

| Consumíveis Dentários | Biomateriais Dentários | |||

| Implantes dentários | ||||

| Coroas e pontes | ||||

| Outros consumíveis odontológicos | ||||

| Outros dispositivos dentários | ||||

| Por tratamento | Ortodôntico | |||

| Endodôntico | ||||

| Periodontia | ||||

| Prótese | ||||

| Por usuário final | Hospitais | |||

| Clínicas | ||||

| Outros usuários finais | ||||

Perguntas frequentes sobre pesquisa de mercado de equipamentos odontológicos nos EUA

Qual é o tamanho do mercado de equipamentos odontológicos dos EUA?

O tamanho do mercado de equipamentos odontológicos dos EUA deve atingir US$ 4,15 bilhões em 2024 e crescer a um CAGR de 6,30% para atingir US$ 5,63 bilhões até 2029.

Qual é o tamanho atual do mercado de equipamentos odontológicos dos EUA?

Em 2024, o tamanho do mercado de equipamentos odontológicos dos EUA deverá atingir US$ 4,15 bilhões.

Quem são os principais atores do mercado de equipamentos odontológicos dos EUA?

Dentsply Sirona, Straumann Holding AG, 3M, ZimVie, Envista são as principais empresas que operam no mercado de equipamentos odontológicos dos EUA.

Que anos esse mercado de equipamentos odontológicos dos EUA cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de equipamentos odontológicos dos EUA foi estimado em US$ 3,9 bilhões. O relatório abrange o tamanho histórico do mercado de equipamentos odontológicos dos EUA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de equipamentos odontológicos dos EUA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório da indústria de equipamentos odontológicos dos Estados Unidos

Estatísticas para a participação de mercado de equipamentos odontológicos dos Estados Unidos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de equipamentos odontológicos dos Estados Unidos inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.