Tamanho do mercado de fertilizantes orgânicos nos EUA

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | 396.96 Milhões de dólares |

|

|

Tamanho do Mercado (2029) | 707.76 Milhões de dólares |

|

|

Maior participação por forma | Estrume |

|

|

CAGR (2024 - 2029) | 12.24 % |

|

|

Crescimento mais rápido por forma | Estrume |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de fertilizantes orgânicos nos EUA

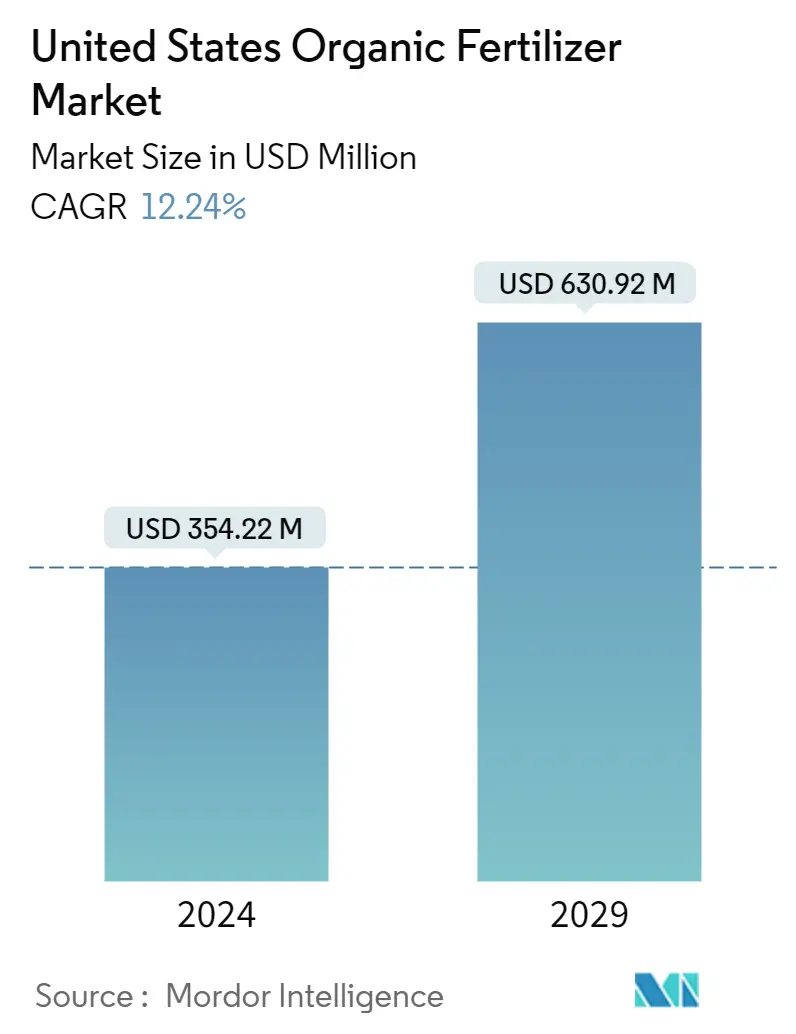

O tamanho do mercado de fertilizantes orgânicos dos Estados Unidos é estimado em US$ 354,22 milhões em 2024, e deverá atingir US$ 630,92 milhões até 2029, crescendo a um CAGR de 12,24% durante o período de previsão (2024-2029).

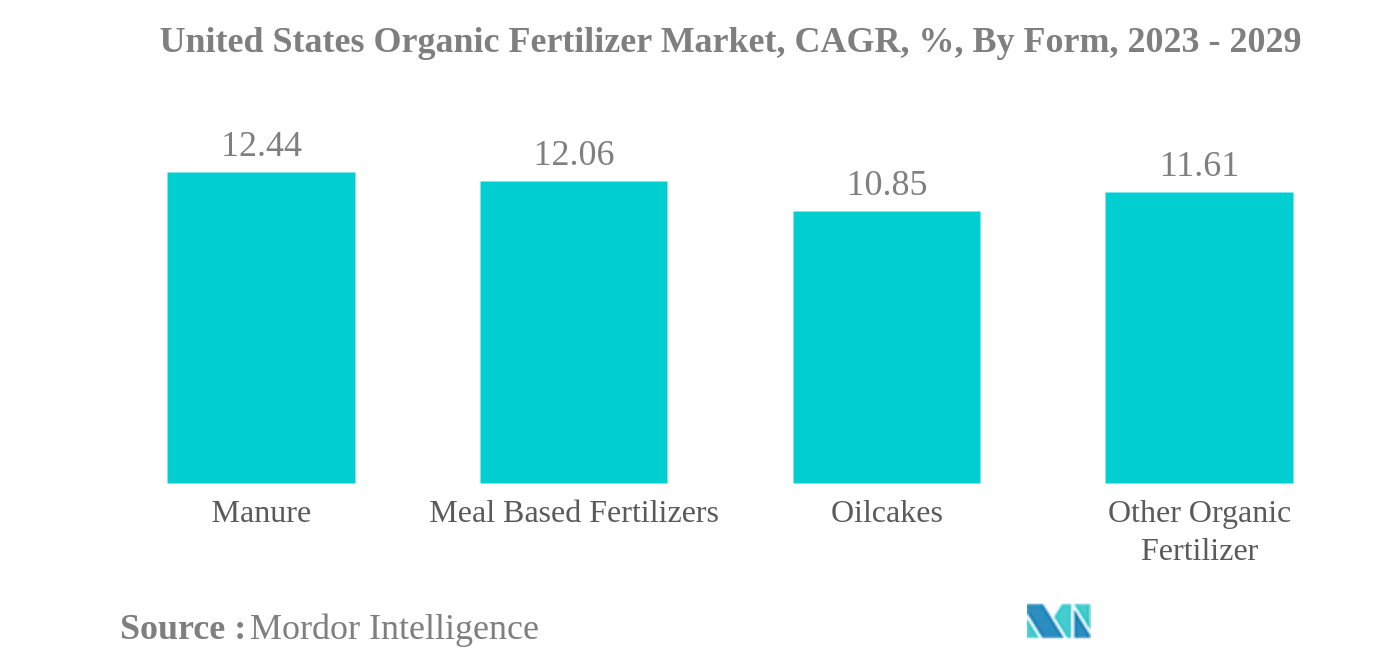

- O estrume é a maior forma O estrume é o fertilizante orgânico mais consumido nos Estados Unidos e representou uma participação máxima de 46,7% no ano de 2022, devido à sua maior disponibilidade.

- O estrume é a forma de crescimento mais rápido O estrume pode ser aplicado tanto em explorações orgânicas como não orgânicas para melhorar as propriedades físico-químicas do solo em diferentes fases de crescimento do ciclo de vida da cultura.

- As culturas em linha são o maior tipo de cultura A área orgânica sob o cultivo de culturas arvenses foi de 6,23 lakh hectares no ano de 2021, representando 71,7% da área orgânica total do país.

- As culturas em linha são o tipo de cultura de crescimento mais rápido as principais culturas em linha cultivadas nos Estados Unidos incluem milho, arroz, trigo e cevada. Os estrumes são mais consumidos pelas culturas em linha, representando uma participação de 19,1% em 2022.

O estrume é a maior forma

- Os estercos são o fertilizante orgânico mais consumido nos Estados Unidos, respondendo por uma participação máxima de 46,7% em 2022. Os estercos podem ser de origem vegetal ou animal ou uma forma decomposta de resíduos vegetais ou animais, como excrementos, que geralmente são ricos em matéria orgânica.. Estrume composto de resíduos animais ou vegetais, esterco de fazenda e adubo verde são os tipos comuns usados na agricultura.

- A aplicação de fertilizantes de esterco é geralmente observada em fazendas orgânicas e não orgânicas. Sabe-se que aumenta o teor de matéria orgânica e carbono no solo, o que aumentaria a absorção de nutrientes pela cultura e, consequentemente, o rendimento de grãos.

- Os outros fertilizantes orgânicos incluem guano de peixe, guano de morcego, emulsão de peixe, vermicomposto e melaço e são os segundos fertilizantes orgânicos mais consumidos, respondendo por uma participação de 11,9% em 2021. Apesar das ricas propriedades nutricionais, outros fertilizantes orgânicos são menos comumente usados. do que os estrumes devido aos seus preços mais elevados, o que prejudica ligeiramente o mercado. No entanto, a procura pode aumentar com a crescente acessibilidade dos agricultores.

- A demanda por fertilizantes à base de farinha vem principalmente de produtores orgânicos certificados e fazendas em conversão orgânica. Os Estados Unidos são o maior produtor de carne bovina do mundo, responsável por cerca de 20,44% em 2020. Isto indica o maior escopo para a produção de fertilizantes à base de farinha no país, levando à fácil disponibilidade e acessibilidade para os agricultores orgânicos.

- O mercado de bolos dos EUA foi avaliado em US$ 2,1 milhões em 2022, com um volume de consumo de 5.669,9 toneladas no mesmo ano. O bolo é uma fonte rica de nutrientes orgânicos contendo 2,0-8,0% de nitrogênio, 0-2,0% de fósforo e 0-2,0% de potássio.

Visão geral da indústria de fertilizantes orgânicos dos EUA

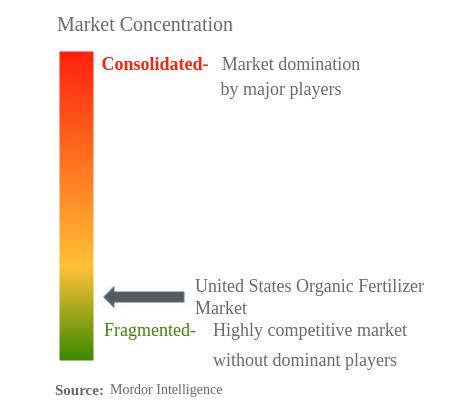

O mercado de fertilizantes orgânicos dos Estados Unidos é fragmentado, com as cinco principais empresas ocupando 21,10%. Os principais players neste mercado são California Organic Fertilizers Inc., Cedar Grove Composting Inc., EB Stone Sons Inc., Morgan Composting Inc. e The Espoma Company (classificados em ordem alfabética).

Líderes de mercado de fertilizantes orgânicos nos EUA

California Organic Fertilizers Inc.

Cedar Grove Composting Inc.

EB Stone & Sons Inc.

Morgan Composting Inc.

The Espoma Company

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fertilizantes orgânicos dos EUA

- Agosto de 2021 Cedar Grove Composting expandiu sua unidade de produção de resíduos a granel e de quintal em Kenmore, Estados Unidos.

- Outubro de 2018 A Espoma Company expandiu sua nova sede de 12.500 pés quadrados em Millville. Essa expansão da unidade produtiva auxiliou a empresa na fabricação em larga escala de fertilizantes orgânicos. A Espoma Company é uma das maiores fabricantes e comerciantes de fertilizantes orgânicos para gramados e jardins nos Estados Unidos.

Relatório de mercado de fertilizantes orgânicos dos EUA – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Área Sob Cultivo Orgânico

- 4.2 Gastos per capita com produtos orgânicos

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Forma

- 5.1.1 Estrume

- 5.1.2 Fertilizantes à base de refeições

- 5.1.3 Bolos De Azeite

- 5.1.4 Outro fertilizante orgânico

-

5.2 Tipo de corte

- 5.2.1 Culturas comerciais

- 5.2.2 Culturas Hortícolas

- 5.2.3 Culturas em linha

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis de empresa

- 6.4.1 Atlas Organics Inc.

- 6.4.2 California Organic Fertilizers Inc.

- 6.4.3 Cascade Agronomics LLC

- 6.4.4 Cedar Grove Composting Inc.

- 6.4.5 EB Stone & Sons Inc.

- 6.4.6 Morgan Composting Inc.

- 6.4.7 Suståne Natural Fertilizer Inc.

- 6.4.8 The Espoma Company

- 6.4.9 The Rich Lawn Company LLC

- 6.4.10 Walts Organic Fertilizers Co.

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE BIOLÓGICOS AGRÍCOLAS

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de fertilizantes orgânicos nos EUA

Estrume, fertilizantes à base de farinha e tortas são cobertos como segmentos por formulário. Culturas comerciais, culturas hortícolas e culturas em linha são cobertas como segmentos por tipo de cultura.| Estrume |

| Fertilizantes à base de refeições |

| Bolos De Azeite |

| Outro fertilizante orgânico |

| Culturas comerciais |

| Culturas Hortícolas |

| Culturas em linha |

| Forma | Estrume |

| Fertilizantes à base de refeições | |

| Bolos De Azeite | |

| Outro fertilizante orgânico | |

| Tipo de corte | Culturas comerciais |

| Culturas Hortícolas | |

| Culturas em linha |

Definição de mercado

- TAXA MÉDIA DE DOSAGEM - Refere-se ao volume médio de fertilizantes orgânicos aplicados por hectare de terras agrícolas no país.

- TIPO DE CORTE - Culturas em linha cereais, leguminosas, sementes oleaginosas e culturas forrageiras Horticultura frutas e vegetais, culturas comerciais culturas de plantações e especiarias.

- FUNÇÕES - Fertilizantes Orgânicos

- NÍVEL DE ESTIMATIVA DE MERCADO - As estimativas de mercado para vários tipos de fertilizantes orgânicos foram feitas no nível do produto.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.