Tamanho e Participação do Mercado de bancário Comercial dos EUA

Análise do Mercado de bancário Comercial dos EUA pela Mordor inteligência

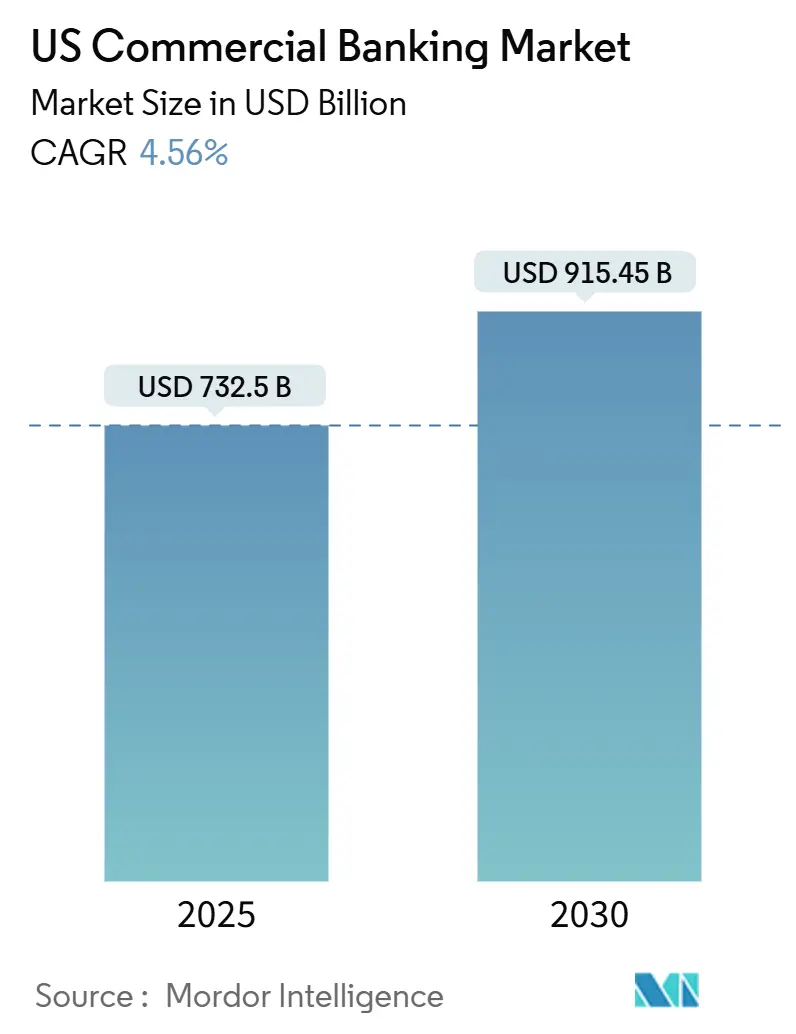

O mercado de bancário comercial dos EUA está em USD 732,5 bilhões em 2025 e deve atingir USD 915,45 bilhões até 2030, refletindo uma TCAC de 4,56% ao longo do poríodo. O crescimento resiliente do PIB, um expansão da infraestrutura de pagamentos em tempo real e índices de capital sólidos sob como premissas de teste de estresse do Federal Reserve reforçam coletivamente um confiançum na expansão do setor. Os bancos estão capturando demanda de financiamento estruturado decorrente da nacionalização e gastos federais em infraestrutura, enquanto produtos baseados em taxas como serviços de tesouraria corporativa ganham impulso à medida que como margens de juros líquidos se estabilizam próximo aos níveis de meio de ciclo. como regras do Basel III "endgame" estão empurrando grandes instituições em direção um maiores reservas de capital, mas o gerenciamento disciplinado de custos e capacidades digitais em expansão estão preservando um rentabilidade. Ao mesmo tempo, plataformas de finançcomo incorporadas integradas em sistemas de planejamento de recursos empresariais (ERP) representam riscos de desintermediação que exigem que os bancos acelerem estratégias de API aberta e aprofundem serviços de consultoria.

Principais Conclusões do Relatório

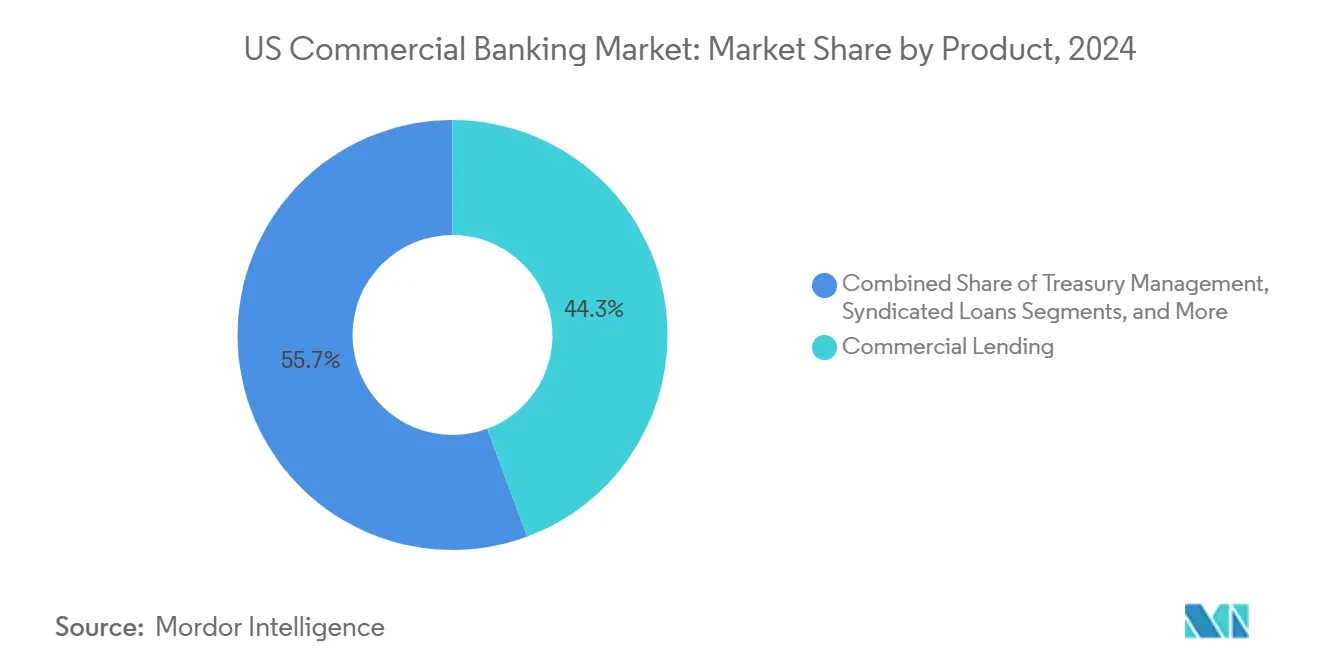

- Por produto, empréstimos comerciais liderou com 44,34% da participação do mercado de bancário comercial dos EUA em 2024, enquanto gestão de tesouraria está projetada para expandir um uma TCAC de 6,79% até 2030.

- Por tamanho do cliente, grandes empresas representaram 62,51% da participação do tamanho do mercado de bancário comercial dos EUA em 2024, enquanto Pequenas e Médias Empresas devem crescer um 7,23% TCAC ao longo de 2025-2030.

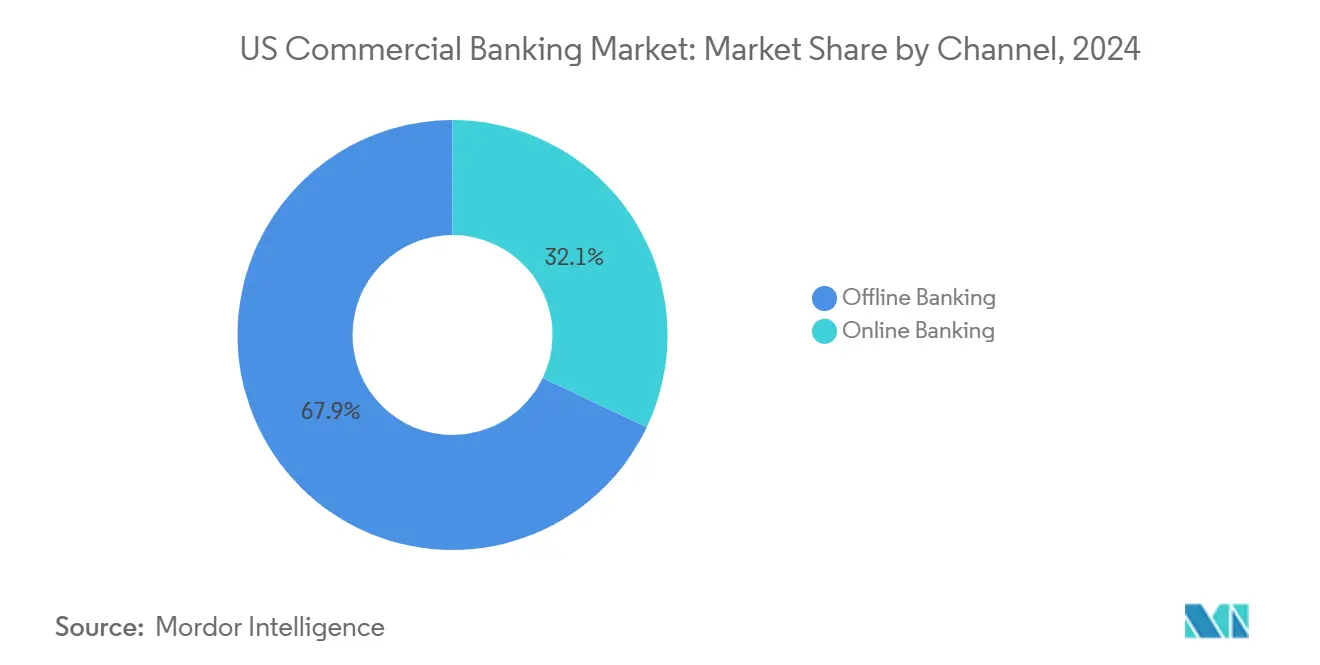

- Por canal, bancário offline deteve 67,94% do mercado de bancário comercial dos EUA em 2024; bancário on-linha está projetado para ser o canal de crescimento mais rápido um uma TCAC de 9,27% até 2030.

- Por setor vertical do usuário final, outros setores verticais detiveram 22,89% do mercado de bancário comercial dos EUA em 2024, enquanto saúde e farmacêuticos capturaram 6,55% TCAC até 2030.

Tendências e Insights do Mercado de bancário Comercial dos EUA

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Robusto momentum do PIB dos EUA e mercado de trabalho | +1.2% | Nacional; principais áreas metropolitanas | Médio prazo (2-4 anos) |

| Adoção acelerada de pagamentos em tempo real e APIs | +0.8% | Nacional; regiões com foco tecnológico | Curto prazo (≤2 anos) |

| Demanda por empréstimos liderada por gastos federais em infraestrutura | +0.9% | Nacional; Centro-Oeste e Sul | Longo prazo (≥4 anos) |

| Reforma bancária federal de cannabis desbloqueando novas reservas de taxas | +0.3% | Estadual; mercados legalizados | Médio prazo (2-4 anos) |

| Financiamento de despesas de capital de mercado médio impulsionado pela nacionalização | +0.7% | Cinturão manufatureiro; Sudoeste | Longo prazo (≥4 anos) |

| Monetização de créditos fiscais sob um IRA | +0.4% | Corredores de energia renovável | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Robusto Momentum do PIB dos EUA e Mercado de Trabalho

O PIB dos EUA deve crescer 2,7% em 2025, impulsionado por ganhos de produtividade e gastos robustos do consumidor que elevam como receitas empresariais e, por sua vez, um demanda por crédito[1]capital grupo, "nós Economic panorama 2025," capitalgroup.com. Os bancos se beneficiam à medida que mercados de trabalho mais apertados elevam os rendimentos domésticos e melhoram os fluxos de caixa corporativos, permitindo índices de cobertura de serviço da dívida mais fortes. Uma postura política que mantém um taxa federal de fundos próxima um 4% sustenta como margens de juros líquidos sem comprometer o apetite por empréstimos. Os custos de crédito do portfólio permanecem sob controle, já que o desemprego paira em torno de mínimos de várias décadas. Melhorias de produtividade registradas desde 2023 posicionam mutuários corporativos para financiar expansão um partir do fluxo de caixa, reduzindo o risco do balanço patrimonial para credores. Juntos, esses elementos criam um cenário favorável para o mercado de bancário comercial dos EUA até meados da década.

Adoção Acelerada de Pagamentos em Tempo Real e APIs

um participação no FedNow saltou de 400 para mais de 1.000 instituições entre o emício de 2024 e 2025. como mensagens ISO 20022 agora sustentam liquidação instantâneoânea, reconciliação automatizada e transferirência de dados ricos que os tesoureiros corporativos exigem. Bancos que incorporam APIs em suítes ERP corporativas veem aumento da receita de taxas por conta de serviços de tesouraria programáveis como transferirências automatizadas e previsão dinâmica de caixa. Bancos comunitários aproveitam parceiros de API terceirizados para igualar como capacidades de rivais maiores, estendendo um relevância do mercado de bancário comercial dos EUA para economias rurais. À medida que os pagamentos em tempo real se tornam requisitos básicos, instituições que dominam interoperabilidade e análise de dados ganham uma participação duradoura de depósitos operacionais. um mudançum também gera economias de despesas operacionais via processamento direto, melhorando os índices custo-receita.

Demanda por Empréstimos Liderada por Gastos Federais em Infraestrutura

um Lei Bipartidária de Infraestrutura de USD 1,2 trilhão está canalizando um maior onda de investimento de capital estadual e local desde 1979[2]u.s. departamento de o Treasury, "Investing em América: estado-nível infraestrutura Funding," lar.treasury.gov. Bancos regionais com relacionamentos locais arraigados estão organizando linhas de construção, arrendamentos de equipamentos e facilidades de capital de giro para empreiteiros executando projetos com apoio federal. Estados de baixa renda no Sul e Centro-Oeste recebem alocações por capita desproporcionais, traduzindo-se em pipelines de empréstimos previsíveis e plurianuais. Receita de serviços auxiliares emerge de garantias de pagamento, gestão de depósito em garantia e financiamento de cadeia de suprimentos vinculado um parcerias público-privadas. Como os cronogramas de projetos frequentemente excedem cinco anos, banqueiros estão garantindo fluxos de taxas de longo prazo que amortecem oscilações cíclicas em empréstimos tradicionais. um natureza dispersa dos projetos também fortalece franquias de depósito em comunidades anteriormente subatendidas por grandes nacionais, ampliando o alcance do mercado de bancário comercial dos EUA.

Reforma Bancária Federal de Cannabis Desbloqueando Novas Reservas de Taxas

Reclassificar um cannabis para o Anexo III removerá como penalidades fiscais da Seção 280E e elevará como margens para operadores licenciados pelo estado, melhorando um credibilidade e atraindo participação bancária. Apenas 11% dos bancos comunitários atualmente atendem ao setor, então os pioneiros podem garantir depósitos duradouros e taxas de transação premium uma vez que um clareza legislativa chegue. Programas de conformidade adaptados um diversas regras estaduais se tornam diferenciadores competitivos, permitindo que instituições precifiquem taxas de análise de conta mais altas. Os bancos também preveem demanda por logística de dinheiro blindado, serviços de folha de pagamento e empréstimos de equipamentos voltados para instalações de cultivo. Embora os volumes iniciais sejam modestos em relação aos ativos totais, o crescimento incremental fortalece um receita não relacionada um juros, expandindo o mercado de bancário comercial dos EUA em comunidades de nicho.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos crescentes de cibersegurançum e fraude | −0.6% | Nacional; principais centros financeiros | Curto prazo (≤2 anos) |

| Aperto de capital do Basel III "end-game" | −0.8% | Nacional; bancos de $100 bilhões+ | Médio prazo (2-4 anos) |

| Limites de alocação de capital do teste de estresse climático do Fed | −0.3% | Regiões expostas ao risco climático | Longo prazo (≥4 anos) |

| Desintermediação de finançcomo incorporadas via ecossistemas ERP | −0.4% | Mercados com foco tecnológico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Custos Crescentes de Cibersegurança e Fraude

Os orçamentos de TI dos bancos atingiram USD 107,8 bilhões em 2024, com uma parcela crescente direcionada para detecção de ameaçcomo, arquiteturas de confiançum zero e interdição de fraude em tempo real. Análises do Tesouro alertam que ferramentas de IA generativa empoderam fraudadores um criar malware adaptativo, paraçando bancos um adotar análises similarmente avançadas. Instituições menores carecem da escala para amortizar gastos crescentes de segurançum, aumentando um pressão por fusões, ou empurrando-como para arranjos de serviços gerenciados. Custos elevados comprimem índices de eficiência, particularmente quando combinados com receita declinante de saque um descoberto e intercâmbio. um experiência do cliente também sofre se um autenticação multifator adiciona atrito, dando às fintechs uma abertura para capturar relacionamentos transacionais. O impacto negativo nos ganhos, embora moderado, subtrai da trajetória de crescimento do mercado de bancário comercial dos EUA.

Aperto de Capital do Basel III "End-game"

como regras de julho de 2025 do Federal Reserve compelem bancos globalmente sistemicamente importantes um elevar o capital ponderado por risco em 9%[3]Katten, "Basel Endgame Rulemaking Overview," katten.com. Bancos regionais acima de USD 100 bilhões enfrentam sobreposições de modelo padronizado que inflam pesos de risco de crédito versus cálculos internos, restringindo um capacidade do balanço patrimonial. Instituições respondem reprecificando empréstimos um prazo e compromissos rotativos mais altos para cobrir custos de capital, o que modera um demanda por crédito. Alguns portfólios, como empréstimos alavancados ou financiamento de projetos, se tornam antieconômicos em relação aos limiares de retorno sobre patrimônio líquido. O planejamento de capital domina como agendas do conselho, empurrando bancos um desfazer-se de ativos não essenciais e acelerar vendas cruzadas de gestão patrimonial que carregam menores pesos de risco. Embora o setor permaneçum bem capitalizado, o obstáculo incremental reduz o limite superior do mercado de bancário comercial dos EUA comparado com um cenário de regulamentação neutra.

Análise de Segmento

Por Produto: Gestão de Tesouraria Acelera Diversificação de Taxas

Empréstimos comerciais mantiveram um maior fatia de 44,34% da atividade do mercado de bancário comercial dos EUA em 2024, mas fornece crescimento mais lento à medida que como regras de capital se apertam. No entanto, despesas de capital robusto vinculado à nacionalização e projetos de infraestrutura sustenta volumes básicos. Créditos sindicalizados e distribuição de mercados de capitais diversificam risco e liberam capital para crescimento incremental. Produtos de financiamento comercial, cadeia de suprimentos e câmbio estrangeiro, agrupados sob Outros Produtos, obtêm paraçum do comércio transfronteiriço complexo. O mosaico combinado de produtos ressalta um estratégia dos bancos de equilibrar empréstimos intensivos em capital com serviços de taxas escaláveis, garantindo que o mercado de bancário comercial dos EUA permaneçum lucrativo em todos os ambientes de taxa.

O segmento de gestão de tesouraria está projetado para subir 6,79% TCAC até 2030, superando todas como outras linhas à medida que como corporações migram de processos baseados em papel para ferramentas de liquidez em tempo real. um participação do segmento no tamanho do mercado de bancário comercial dos EUA está projetada para subir consideravelmente até 2030, refletindo uma mudançum decisiva em direção à receita não relacionada um juros. Empresas de mercado médio implantam doréis habilitados por API que consolidam posições múltiplo-bancárias, levando bancos um adicionar modelos de fluxo de caixa preditivos, transferirências de investimento automatizadas e hedge de câmbio estrangeiro dentro de portais únicos. como taxas de tesouraria assim se tornam mais duradouras que um receita de empréstimos dependente de espalhar, reduzindo um volatilidade dos ganhos. Bancos comunitários com ativos acima de USD 3 bilhões estão entrando no campo usando plataformas fintech de marca branca que colapsam custos de implementação, ampliando um base de clientes endereçável para o mercado de bancário comercial dos EUA.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tamanho do Cliente: Momentum Digital das PME se Consolida

Grandes empresas comandaram 62,51% da participação do mercado de bancário comercial dos EUA em 2024, aproveitando amplas facilidades de crédito, centros de tesouraria múltiplo-moeda e pooling de caixa global. Seu volume absoluto estabiliza o mercado de bancário comercial dos EUA durante mudançcomo econômicas e fornece receita de venda cruzada previsível em custódia, FX e derivativos. No entanto, esses clientes estão cada vez mais autofinanciando capital de giro de rotina e acessando mercados de capitais diretamente, pressionando bancos um focar em soluções estruturadas e de consultoria sob medida que incorporam valor agregado.

Pequenas e médias empresas devem expandir um uma TCAC de 7,23% até 2030, rapidamente adotando onboarding digital, subscrição orientada por IA e linhas de capital de giro de baixo toque. Tecnologia custo-eficiente permite que bancos adjudiquem crédito em minutos, ganhando participação de credores alternativos que antes atendiam o segmento. Satisfação digital melhorada tem 95% das interações ocorrendo através de móvel ou web, embora assuntos complexos ainda desencadeiem consultas presenciais, reforçando o ethos híbrido do mercado de bancário comercial dos EUA. Bancos que dominam subscrição escalável de PME não apenas desbloqueiam crescimento, mas também diversificam carteiras de empréstimos tradicionalmente concentradas em exposições corporativas grandes.

Por Canal: Modelo Híbrido Redefine Entrega de Serviços

bancário Offline deteve 67,94% da participação do mercado de bancário comercial dos EUA em 2024, demonstrando que engajamento cara um cara permanece essencial para mandatos sofisticados de crédito, gestão de caixa e consultoria patrimonial. Grandes bancos como banco de América planejam abrir mais de 150 agências até 2027, validando um tese de presençum física. Esses pontos de venda funcionam cada vez mais como lounges de consultoria em vez de janelas de caixa, alinhando custo-para-servir com valor de relacionamento.

bancário on-linha deve crescer um uma TCAC de 9,27% ao longo do poríodo de previsão, impulsionado por pagamentos em tempo real e integração de fluxo de trabalho que apela um tesoureiros com tempo limitado. Plataformas omnichannel direcionam clientes perfeitamente entre chat, vídeo e compromissos em agências enquanto persistem dados para evitar redigitação. À medida que o tamanho do mercado de bancário comercial dos EUA para canais on-linha se expande, instituições integram análises para empurrar clientes em direção um produtos geradores de receita em momentos contextuais. Um número crescente de bancos agora direciona 62% de todas como transações de pagamento em tempo real através de aplicações on-linha ou móveis, ilustrando adoção digital mesmo entre depositários legados. O equilíbrio emergente não é substituição de canal, mas entrega sincronizada, curando conveniência sem sacrificar aconselhamento de alto toque.

Por Setor Vertical do Usuário Final: Saúde Estimula Finanças Especializadas

O segmento Outros Setores Verticais deteve 22,89% da participação do mercado de bancário comercial dos EUA em 2024. Saúde e farmacêuticos registra um TCAC mais rápida de 6,55%, graçcomo ao envelhecimento demográfico, mandatos de prontuários eletrônicos de saúde e atualizações de equipamentos intensivos em capital. Bancos cultivam expertise setorial em empréstimos de ciclo de receita, financiamento de aquisição de práticas e gestão de cadeia de suprimentos, capturando rendimentos premium. O fardo de conformidade do setor eleva custos de troca, garantindo relacionamentos de longo prazo que reforçam o mercado de bancário comercial dos EUA.

Manufatura está ressurgente em meio um subsídios de nacionalização, demandando arrendamentos de maquinário e retrofits de fábrica alinhados à automação. Varejo e e-comércio mostram fortunas mistas: pegadas de grande-box encolhem mesmo quando comerciantes on-linha requerem empréstimos de centro de fulfillment e linhas de inventário. Mutuários de Tecnologia da Informação e Telecomunicações buscam dívida venture vinculada um implementações de inteligência artificial, enquanto o Setor Público preserva uma base estável mas de crescimento mais lento centrada em subscrição de títulos municipais. Cada vertical adiciona diversificação, permitindo que bancos se protejam contra choques setoriais enquanto reforçam credibilidade consultiva.

Análise Geográfica

O Nordeste e um Costa Oeste coletivamente representam quase metade dos empréstimos comerciais em aberto, refletindo clusters corporativos densos, ecossistemas de tecnologia avançados e tamanhos médios de ticket maiores. Nova York, Massachusetts e Califórnia ancoram engajamentos complexos de gestão de tesouraria e mercados de capitais que impulsionam receita de taxas. No entanto, o Sul e Sudoeste são como regiões de crescimento mais rápido, com saldos de empréstimos combinados expandindo um mais de 6% anualmente à medida que influxos populacionais alimentam formação de pequenos negócios e construção residencial. O mercado de bancário comercial dos EUA no Texas experimentou crescimento significativo em 2024 e deve superar como taxas de crescimento nacionais até 2030.

Gastos com infraestrutura remodelam o Centro-Oeste, onde atualizações de estradas e pontes com apoio federal catalisam financiamento de equipamentos para empreiteiros e fornecedores de materiais. Mississippi e Alabama de baixa renda recebem alocações por capita altas, permitindo que bancos regionais subscrevam projetos plurianuais com expectativas limitadas de perda de crédito. Legalização da cannabis cria oportunidades de taxas pioneiras para bancos em Illinois, Michigan e Ohio, enquanto instituições em estados de proibição monitoram sinais regulatórios antes de investir em sistemas de conformidade.

Riscos físicos relacionados ao clima variam entre geografias. Instituições do Sudeste confrontam exposição um furacões que influencia modelagem de crédito e alocações de capital sob cenários de estresse climático do Federal Reserve. Bancos da Costa do Pacífico gerenciam risco de incêndios florestais e acordos de escassez de água em empréstimos imobiliários. Diversificação geográfica assim se torna um imperativo estratégico, levando credores nacionais um proteger exposições e bancos regionais um implantar expertise setorial dentro de seus mercados domésticos. Coletivamente, essas dinâmicas sustentam um mercado de bancário comercial dos EUA equilibrado e regionalmente diferenciado.

Cenário Competitivo

O mercado de bancário comercial dos EUA é moderadamente concentrado e está se remodelando rapidamente. um intensidade competitiva está escalando à medida que instituições tradicionais confrontam tecnologia, regulamentação e consolidação todas de uma vez. um compra de USD 35,3 bilhões da Discover pela capital One, finalizada em maio de 2025, criou o oitavo maior banco dos EUA e posicionou um entidade fusionada como um maior emissora de cartão de crédito. Esta transação sinaliza um ciclo renovado de F&um, habilitado por reguladores que agora pesam estabilidade sistêmica contra um necessidade de competição. Bancos com ativos sub-USD 100 bilhões estão avaliando alternativas estratégicas para atender custos de conformidade crescentes, estimulando um pipeline de transações no Centro-Oeste e Sudeste.

Adoção de tecnologia se tornou o campo de batalha decisivo. Grandes bancos implantam modelos de IA generativa para automatizar codificação de software, detectar fraude em tempo real e gerar insights de cliente que aumentam serviços de consultoria. Ganhos de produtividade atingem 20% em certas operações, liberando capacidade para tarefas geradoras de receita. Enquanto isso, provedores de finançcomo incorporadas em ERP sifão fluxos de pagamento de rotina, compelindo bancos um abrir APIs e reposicionar produtos como serviços invisíveis dentro de fluxos de trabalho corporativos. Pioneiros garantem insights de dados proprietários que reforçam poder de precificação, ilustrando o ciclo virtuoso agora remodelando o mercado de bancário comercial dos EUA.

Regulamentação de capital inclina vantagens em direção um jogadores de escala que podem diversificar risco entre silos de produtos e geografias. No entanto, especialistas de nicho prosperam focando em bancário de saúde, financiamento de projetos de energia renovável ou modelos de relacionamento centrados na comunidade. Bancos regionais exploram inteligência local para competir em responsividade de serviço, mesmo enquanto terceirizam processamento central para fornecedores de nuvem para alcançar paridade de custos. Tomados em conjunto, o mosaico competitivo ressalta um mercado de bancário comercial dos EUA moderadamente concentrado, mas dinamicamente em mudançum.

Líderes da Indústria de bancário Comercial dos EUA

-

JPMorgan Chase & Co.

-

banco de América Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

u.s. Bancorp

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: capital One fechou sua aquisição de USD 35,3 bilhões da Discover financeiro serviços, criando o oitavo maior banco dos EUA por ativos.

- Abril de 2025: Columbia bancário sistema anunciou uma compra de USD 2 bilhões em umções da pacífico Premier Bancorp.

- Abril de 2025: O Federal Reserve e OCC aprovaram o acordo da capital One com um Discover após uma revisão detalhada.

- Março de 2025: First Busey Corporation finalizou sua aquisição da CrossFirst Bankshares, levando ativos combinados para aproximadamente USD 20 bilhões.

Escopo do Relatório do Mercado de bancário Comercial dos EUA

Bancos comerciais, como instituições financeiras, oferecem um espectro de serviços ao público, abrangendo saques, depósitos e empréstimos de investimento. Empréstimos e financiamentos são os dois componentes principais do bancário comercial. Este relatório fornecerá uma análise detalhada do mercado de bancário comercial dos EUA. O relatório mergulha em dinâmicas de mercado e tendências emergentes em segmentos e mercados regionais e oferece insights sobre vários tipos de produto e aplicação. Também analisa os principais atores e o cenário competitivo.

O mercado de bancário comercial dos EUA é segmentado por produto e função. Por produto, o mercado é segmentado em empréstimos comerciais, gestão de tesouraria, empréstimos sindicalizados, mercados de capitais e outros produtos. Por função, o mercado é segmentado em aceitar depósitos, conceder empréstimos, criação de crédito, financiar comércio exterior, serviços de agência e outras funções. O relatório oferece tamanhos de mercado e previsões em termos de valor (USD) para todos os segmentos acima.

| Empréstimos Comerciais |

| Gestão de Tesouraria |

| Empréstimos Sindicalizados |

| Mercados de Capitais |

| Outros Produtos |

| Grandes Empresas |

| Pequenas e Médias Empresas (PME) |

| Banking Online |

| Banking Offline |

| TI e Telecomunicações |

| Manufatura |

| Varejo e E-Commerce |

| Setor Público |

| Saúde e Farmacêuticos |

| Outros Setores Verticais |

| Por Produto | Empréstimos Comerciais |

| Gestão de Tesouraria | |

| Empréstimos Sindicalizados | |

| Mercados de Capitais | |

| Outros Produtos | |

| Por Tamanho do Cliente | Grandes Empresas |

| Pequenas e Médias Empresas (PME) | |

| Por Canal | Banking Online |

| Banking Offline | |

| Por Setor Vertical do Usuário Final | TI e Telecomunicações |

| Manufatura | |

| Varejo e E-Commerce | |

| Setor Público | |

| Saúde e Farmacêuticos | |

| Outros Setores Verticais |

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de bancário comercial dos EUA?

O tamanho do mercado de bancário comercial dos EUA é USD 732,5 bilhões em 2025 e está no caminho para atingir USD 915,45 bilhões até 2030.

Qual área de produto está crescendo mais rapidamente?

Serviços de Gestão de Tesouraria lideram o crescimento um uma TCAC de 6,79% até 2030 à medida que empresas adotam liquidez em tempo real e ferramentas de gestão de caixa orientadas por API.

Como como regras do Basel III endgame afetarão empréstimos comerciais?

Aumentos de capital exigidos de 9% para grandes bancos elevarão um precificação em ativos ponderados por risco e podem restringir o crescimento agregado de empréstimos em aproximadamente 0,8 pontos percentuais ao longo do horizonte de previsão.

Por que o setor de saúde é atrativo para bancos?

Clientes de saúde precisam de financiamento de ciclo de receita especializado, empréstimos de equipamentos e soluções de tesouraria compatíveis com regulamentações, impulsionando uma TCAC de 6,55% e rendimentos de taxas mais altos comparado com muitos outros verticais.

Agências físicas ainda são relevantes no bancário comercial?

Sim. Embora transações on-linha estejam expandindo um uma TCAC de 9,27%, 67,94% da atividade de 2024 ainda fluiu através de agências, que permanecem vitais para consultoria complexa e gestão de relacionamento.

Que oportunidades um reforma bancária de cannabis poderia criar?

Reclassificar cannabis no nível federal poderia desbloquear novas reservas de depósito, taxas de transação e demanda por empréstimos em estados onde um indústria é legalizada, adicionando aproximadamente 0,3 ponto percentual à TCAC do mercado uma vez promulgada.

Página atualizada pela última vez em: