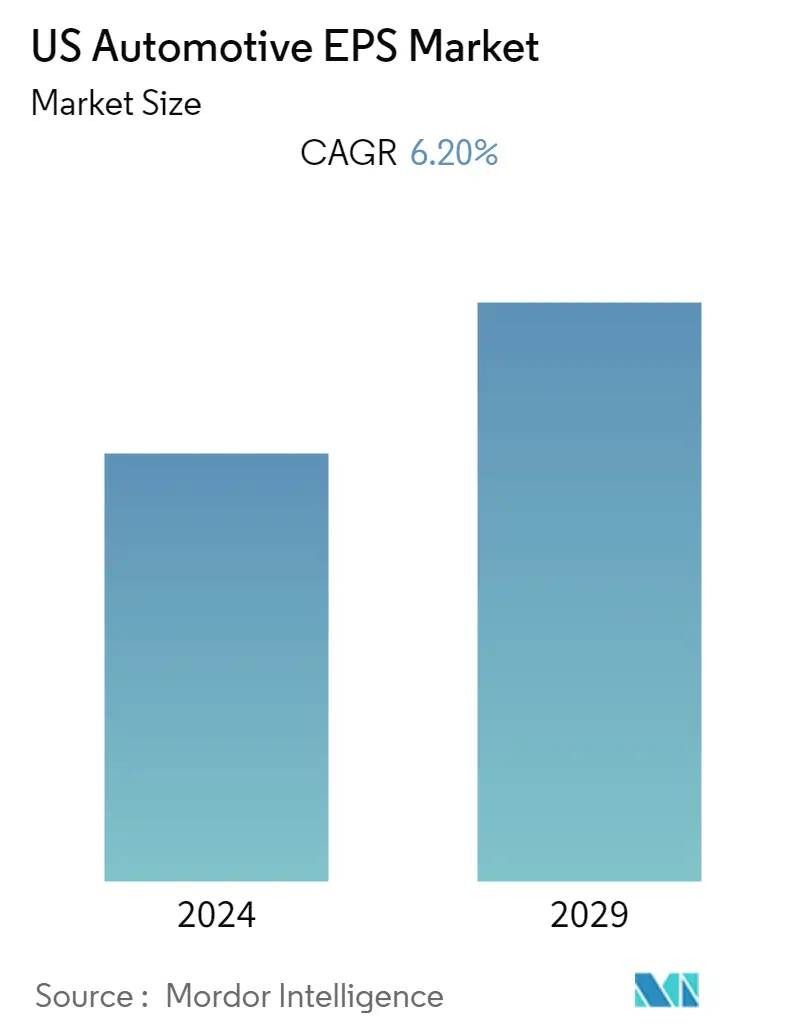

Tamanho do mercado EPS automotivo dos EUA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 6.20 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de EPS automotivo dos EUA

Prevê-se que o mercado de direção elétrica automotiva dos Estados Unidos registre um CAGR de cerca de 6,2% durante o período de previsão (2020-2025).

O mercado EPS é impulsionado principalmente pela crescente produção e vendas de veículos de luxo, devido à crescente preferência por segurança e conforto. Além disso, espera-se que a rápida eletrificação dos veículos e o crescente rigor das normas de emissões nas economias desenvolvidas, como os Estados Unidos, aumentem a procura de carros equipados com EPS.

No entanto, o mercado automóvel de EPS dos Estados Unidos continua a ser afectado pela turbulência económica do país. Em 2019, apesar do declínio do mercado automóvel, o mercado global dos Estados Unidos permaneceu forte, com vendas totais da indústria a atingir os 17 milhões. Além disso, os Estados Unidos têm o maior mercado de EPS na América do Norte e, globalmente, o segundo maior mercado de EPS.

A crescente popularidade dos veículos autônomos impulsionou a demanda pelo mercado de sistemas de direção assistida elétrica em todo o mundo. Os veículos equipados com EPS tendem a ter um peso total reduzido, o que aumenta ainda mais a eficiência do combustível.

Tendências do mercado de EPS automotivo dos EUA

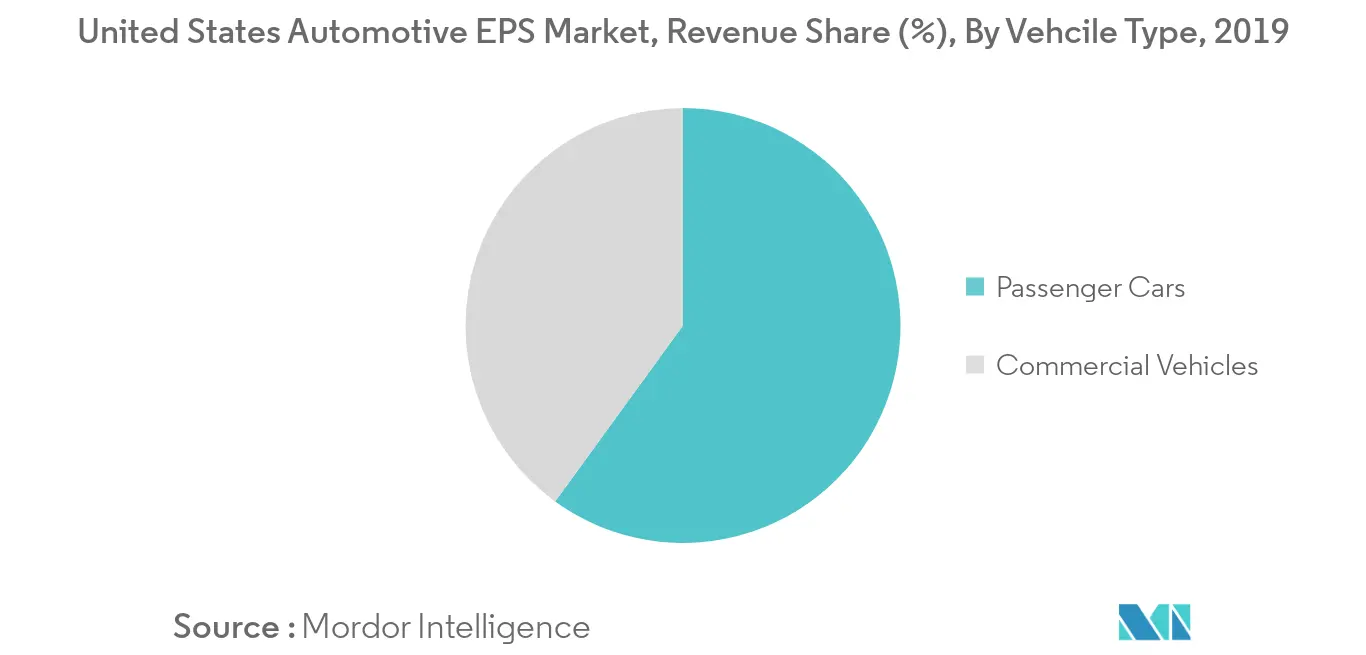

Automóveis de passageiros dominam a participação no mercado

O mercado de EPS para automóveis de passageiros está testemunhando um crescimento significativo no mercado dos Estados Unidos. Fatores como a crescente procura de tecnologias avançadas e sistemas de segurança nos veículos têm impulsionado este crescimento.

A implementação do EPS em automóveis de passageiros também está crescendo, com benefícios adicionais, como a não necessidade de mangueiras ou fluidos no sistema de direção, o que reduziria significativamente os custos de manutenção. Mais de 50% dos automóveis de passageiros funcionam com tecnologia EPS nos Estados Unidos.

Os benefícios do EPS, como a redução do esforço adicional do motorista para girar o volante e a condução suave e fácil, impulsionaram ainda mais a taxa de adoção do EPS nos veículos no país.

Avanço tecnológico em EPS impulsionando o mercado

Os sistemas de direção assistida elétrica proporcionam uma experiência mais leve, principalmente durante manobras em baixa velocidade, especialmente durante estacionamento ou curvas de 90 graus. Com os consumidores mais preocupados com os sistemas de segurança, as tecnologias desempenharão um papel significativo na escolha dos clientes por veículos equipados com sistemas de direção assistida elétrica.

Por exemplo, em 2020, a Bosch anunciou o lançamento do seu novo Sistema de Direcção Assistida Eléctrica (ESP) com uma função operacional de falha que permite aos condutores fazer uma paragem segura num caso raro de uma única falha, o que pode tornar-se um requisito importante. desenvolver uma tecnologia de condução totalmente autônoma no futuro.

Além disso, em 2019, a Nexteer Automotive anunciou a expansão de sua tecnologia de direção avançada no Salão Internacional do Automóvel da América do Norte (NAIAS). Os recursos de tecnologia avançada abordam vários componentes principais direção sob demanda, direção silenciosa do volante, coluna de direção estável, direção por fio, direção assistida elétrica de alta disponibilidade e segurança cibernética.

Com a introdução de tecnologias mais recentes, os OEMs teriam que cumprir metodologias mais modernas projetadas pelos documentos da Política Federal de Veículos Automatizados do Departamento de Transportes dos EUA (DOT) e da Associação Nacional de Segurança Rodoviária (NHTSA) em um futuro próximo.

Visão geral da indústria de EPS automotivo dos EUA

O mercado de direção hidráulica automotiva dos Estados Unidos está consolidado com players existentes como JTEKT Corporation, ZF Friedrichshafen AG, NSK Ltd, Mitsubishi Electric Corporation e Nexteer Automotive detendo uma participação significativa no mercado. Alguns dos principais desenvolvimentos dos players do mercado são os seguintes:.

Em agosto de 2019, a Nexteer Automotive anunciou que a Dongfeng Nexteer Steering Systems Co., Ltd., uma joint venture com a Dongfeng Motor Parts and Components Group Co., Ltd. ) sistemas. Dongfeng Nexteer Steering Systems (Wuhan) Co., Ltd. produz sistemas SPEPS, atualmente apresentados em veículos do segmento AC para clientes Nexteer como BMW e Groupe PSA.

Líderes do mercado de EPS automotivo dos EUA

-

ATS Automation Tooling Systems Inc.

-

Delphi Automotive Systems

-

GKN PLC

-

Hitachi Automotive Systems

-

Hyundai Mobis Co.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Relatório de mercado de EPS automotivo dos EUA - Índice

-

1. INTRODUÇÃO

-

1.1 Suposições do estudo

-

1.2 Escopo do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. DINÂMICA DE MERCADO

-

4.1 Drivers de mercado

-

4.2 Restrições de mercado

-

4.3 Análise das Cinco Forças de Porters

-

4.3.1 Ameaça de novos participantes

-

4.3.2 Poder de barganha dos compradores/consumidores

-

4.3.3 Poder de barganha dos fornecedores

-

4.3.4 Ameaça de produtos substitutos

-

4.3.5 Intensidade da rivalidade competitiva

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Tipo de Veículo

-

5.1.1 Carro de passageiros

-

5.1.2 Veículo comercial

-

-

5.2 Tipo EPS

-

5.2.1 Tipo de assistência de coluna

-

5.2.2 Tipo de assistência de pinhão

-

5.2.3 Tipo de assistência de rack

-

-

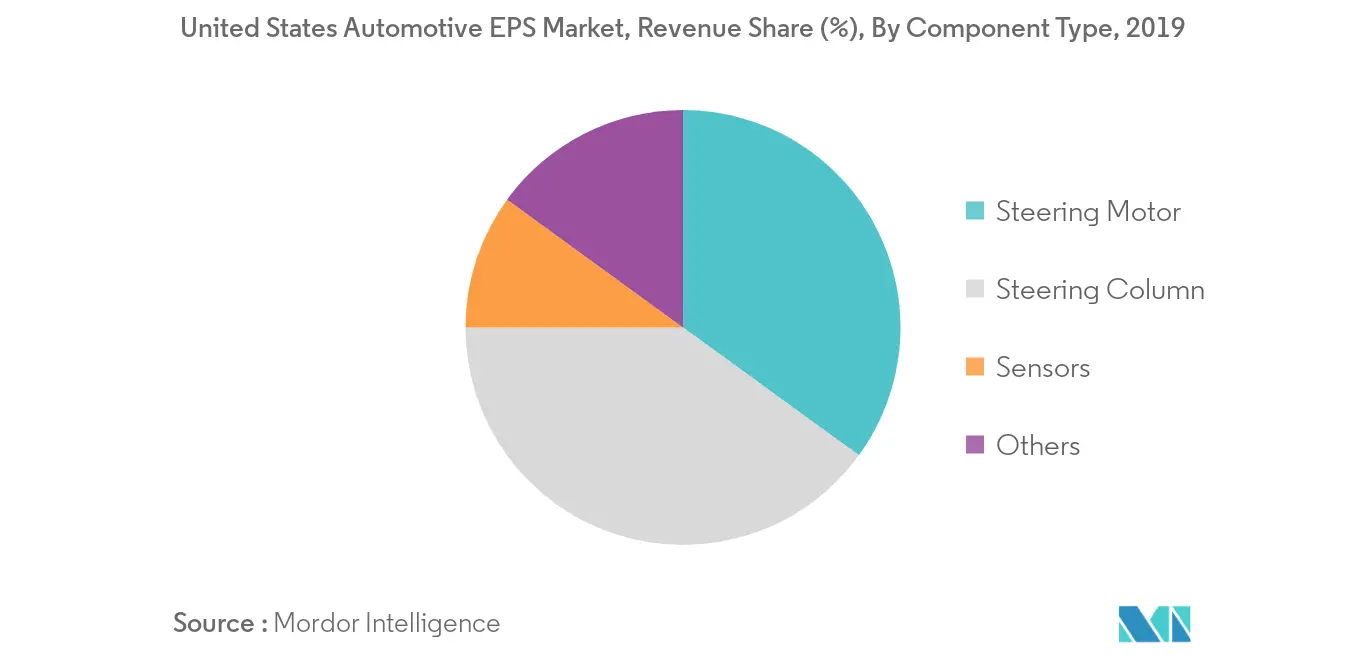

5.3 Tipo de componente

-

5.3.1 Coluna de direcção

-

5.3.2 Sensor

-

5.3.3 Motor de direção

-

5.3.4 Outros componentes

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Participação de mercado do fornecedor

-

6.2 Perfis de empresa

-

6.2.1 ATS Automation Tooling Systems Inc.

-

6.2.2 Delphi Automotive Systems

-

6.2.3 GKN PLC

-

6.2.4 Hitachi Automotive Systems

-

6.2.5 Hyundai Mobis Co. Ltd

-

6.2.6 Infineon Technologies

-

6.2.7 JTEKT Corporation

-

6.2.8 Mando Corporation

-

6.2.9 Mitsubishi Electric Corporation

-

6.2.10 Nexteer Automotive

-

6.2.11 NSK Ltd.

-

-

-

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de EPS automotivo dos EUA

O relatório do Mercado de Direção Elétrica Elétrica dos Estados Unidos cobre as últimas tendências tecnológicas e fornece uma análise de diversas áreas da demanda do mercado por veículo, EPS e tipo de componente. A participação de mercado de players significativos nos Estados Unidos será fornecida no escopo.

Perguntas frequentes sobre pesquisa de mercado de EPS automotivo dos EUA

Qual é o tamanho atual do mercado de EPS automotivo dos EUA?

O mercado de EPS automotivo dos EUA deverá registrar um CAGR de 6,20% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de EPS automotivo dos EUA?

ATS Automation Tooling Systems Inc., Delphi Automotive Systems, GKN PLC, Hitachi Automotive Systems, Hyundai Mobis Co. são as principais empresas que operam no mercado de EPS automotivo dos EUA.

Que anos este mercado de EPS automotivo dos EUA cobre?

O relatório abrange o tamanho histórico do mercado de EPS automotivo dos EUA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de EPS automotivo dos EUA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria automotiva EPS dos EUA

Estatísticas para a participação de mercado de EPS automotivo dos EUA em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do EPS automotivo dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.