Tamanho do mercado de mobilidade aérea urbana (UAM)

| Período de Estudo | 2019 - 2036 |

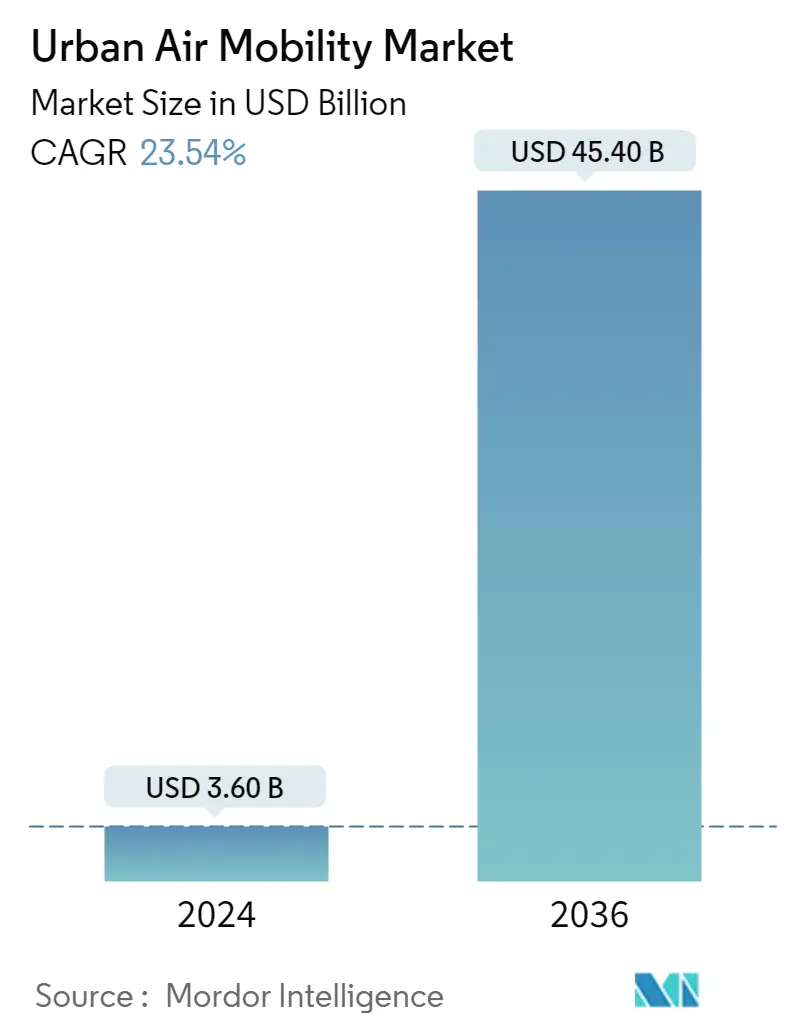

| Tamanho do mercado (2024) | USD 3.60 bilhões de dólares |

| Tamanho do mercado (2036) | USD 45.40 bilhões de dólares |

| CAGR(2024 - 2036) | 23.54 % |

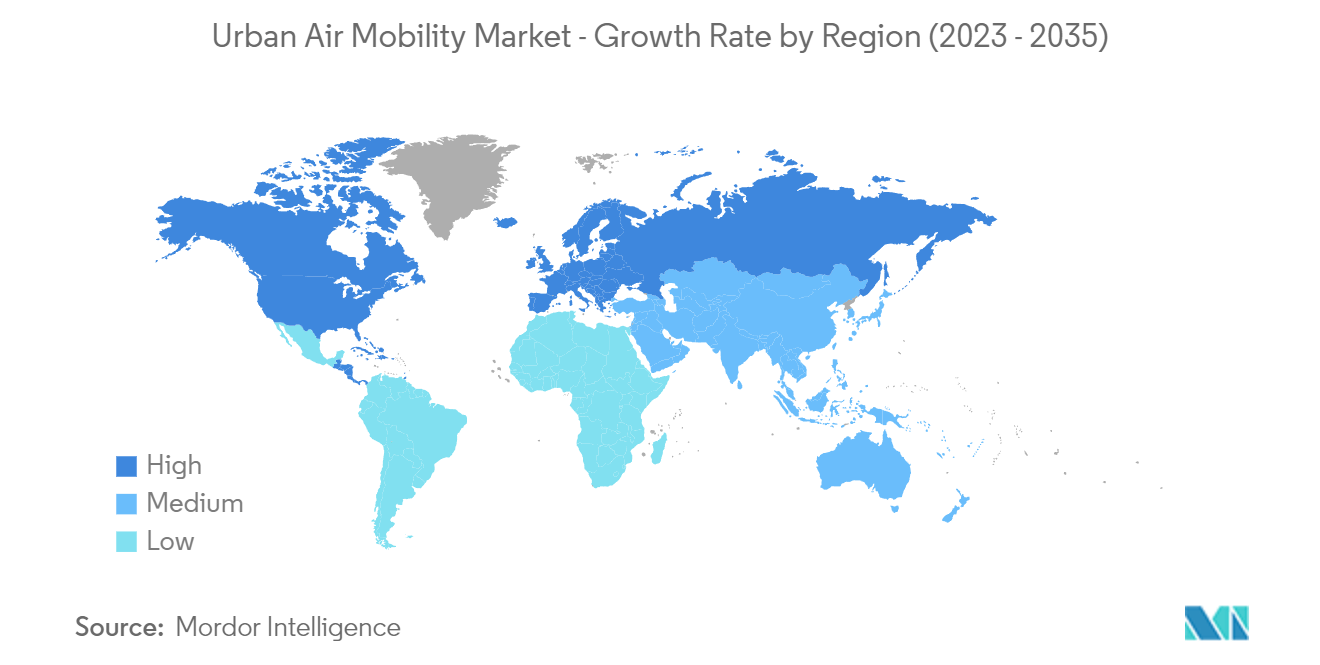

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de mobilidade aérea urbana (UAM)

O tamanho do mercado de mobilidade aérea urbana é estimado em US$ 3,60 bilhões em 2024, e deverá atingir US$ 45,40 bilhões até 2036, crescendo a um CAGR de 23,54% durante o período de previsão (2024-2036).

A pandemia da COVID-19 teve um impacto sem precedentes em todas as indústrias a nível mundial. O setor da aviação foi gravemente afetado pela pandemia. Uma vez que a maioria dos principais intervenientes no setor da mobilidade aérea urbana (UAM) estão direta ou indiretamente relacionados com o setor da aviação, a pandemia teve um efeito cascata no setor da UAM. Antes do surto da COVID-19, o sector UAM, que ainda estava na sua fase de formação, testemunhou um crescimento saudável com um ritmo saudável de desenvolvimento e elevados investimentos. No entanto, a pandemia de COVID-19 causou atrasos e afetou o lançamento de projetos programados a curto prazo em 2020. No entanto, os atrasos foram observados apenas a curto prazo e não comprometeram a implantação geral do UAM.

Os crescentes problemas de congestionamento do tráfego, especialmente nas grandes cidades, estão a impulsionar a necessidade de modos de transporte intraurbanos mais rápidos. Neste sentido, o conceito de mobilidade aérea urbana ganha importância. Existem muitos investimentos em ID na indústria da mobilidade aérea urbana, com muitas start-ups e intervenientes aeroespaciais a considerarem este mercado como um mercado com elevado potencial de crescimento. Portanto, espera-se que tais fatores impulsionem o foco de crescimento do mercado durante o período de previsão.

Tendências de mercado de mobilidade aérea urbana (UAM)

Segmento Autônomo é projetado para maior crescimento durante o período de previsão

Estima-se que um segmento autônomo apresente um crescimento notável durante o período de previsão. Um eVTOL autônomo é uma aeronave elétrica que pode decolar e pousar verticalmente e não requer piloto a bordo para operar. Essas aeronaves são projetadas para transportar passageiros e cargas em áreas urbanas e normalmente são movidas por motores elétricos. Essas aeronaves utilizam uma gama de tecnologias avançadas, incluindo motores elétricos, baterias e sistemas fly-by-wire, para operar com segurança e eficiência. Eles também usam sensores e sistemas de controle avançados para navegar pelo ambiente urbano e evitar obstáculos.

Alguns especialistas da indústria acreditam que o voo totalmente autónomo é um caminho radical, enquanto poucas empresas racionalizaram a sua decisão olhando para os actuais níveis de autonomia já utilizados pelas aeronaves comerciais e militares. Wisk Aero e EHang são alguns dos players que atualmente desenvolvem eVTOLs autônomos. Nesse sentido, em outubro de 2022, a Wisk Aero, que é uma joint venture entre a The Boeing Company e a Kitty Hawk, revelou sua aeronave eVTOL autônoma de sexta geração de quatro lugares. A empresa espera receber a certificação FAA para iniciar testes em passageiros nos EUA. O novo eVTOl de sexta geração da Wisk Aero apresenta seis rotores dianteiros, cada um com cinco pás que podem ser inclinadas horizontal ou verticalmente, bem como seis rotores traseiros, cada um composto por duas pás e que permanecem fixos na posição vertical. A aeronave afirma atingir uma velocidade de cruzeiro de 120 nós a uma altitude de 2.500 a 4.000 pés e um alcance de 140 km. Por exemplo, a Wisk Aero prevê o lançamento de serviços autónomos de táxi aéreo até 2027 e prevê a realização de 14 milhões de voos anualmente em cerca de 20 grandes mercados em todo o mundo.

Os eVTOLs autônomos têm diversas vantagens em relação às aeronaves tradicionais e aos modos de transporte terrestre. Podem operar em áreas urbanas sem a necessidade de pistas ou outras infra-estruturas especializadas, o que pode reduzir o congestionamento e a poluição. Têm também o potencial de serem mais rápidos e eficientes do que os modos de transporte terrestre e podem proporcionar maior flexibilidade em termos de rotas e horários.

Espera-se que a região Ásia-Pacífico testemunhe o maior crescimento durante o período de previsão

A região Ásia-Pacífico está a emergir rapidamente como uma importante fonte de impulso para o setor UAM. Espera-se que várias cidades da região sejam as primeiras a adotar a tecnologia UAM devido à prevalência de várias empresas regionais no setor. Vários países como a China, o Japão e a Coreia do Sul têm investido fortemente no desenvolvimento de ecossistemas UAM na região nos próximos anos com os governos. Por exemplo, em junho de 2021, o Ministério de Terras, Infraestrutura, Transporte e Turismo do Japão anunciou a formação do Gabinete de Planeamento da Mobilidade da Aviação da Próxima Geração, que tratará dos regulamentos e questões relacionadas com a mobilidade da aviação. O governo do Japão pretende introduzir operações de drones de passageiros, carros voadores e outros veículos de aviação avançados (AAV) até 2023. O governo também planeja lançar operações de mobilidade aérea em maior escala para a Osaka-Kansai Japan World Expo em 2025. Esses planos dos governos para introduzir o transporte UAM estão apoiando as empresas que investem na tecnologia.

Além disso, em maio de 2022, durante o India@2047, como parte da sétima edição do India Ideas Conclave, o Ministério da Aviação Civil anunciou que o país teria mobilidade aérea urbana na forma de Decolagem e Pouso Vertical Elétrico (eVTOL) em todo o país. o país, após o término dos testes nos Estados Unidos e no Canadá. Prevê-se que tais desenvolvimentos acelerem o crescimento do mercado de UAM na região durante o período de previsão.

Visão geral da indústria de mobilidade aérea urbana (UAM)

O mercado de mobilidade aérea urbana está consolidado, com muito poucas empresas respondendo por uma participação significativa no mercado. Embraer SA (através da Eve UAM LLC), Volocopter GmbH, Guangzhou EHang Intelligent Technology Co. Ltd, Joby Aero, Inc. e Jaunt Air Mobility Corporation são alguns participantes proeminentes no mercado de UAM. O mercado ainda está em fase de desenvolvimento, com muitos players, por meio de colaborações e parcerias, tentando entregar as primeiras unidades UAM aos seus clientes nos próximos anos e iniciar fases de testes de voo em colaboração com operadores de aeronaves. Nesse sentido, a Eve UAM LLC anunciou que a empresa formalizou o processo de obtenção do Certificado de Tipo para suas aeronaves eVTOL junto à Agência de Aviação Civil do Brasil (ANC) em fevereiro de 2022. Atualmente, a Eve possui um pedido de até 700 aeronaves eVTOL. À medida que as empresas avançam no sentido de receberem aprovações das autoridades reguladoras, espera-se que os testes de voo comecem nos próximos anos, permitindo-lhes melhorar a sua presença geográfica através da recepção de encomendas de operadores de aeronaves/prestadores de serviços de mobilidade aérea nos próximos anos.

Líderes de mercado de mobilidade aérea urbana (UAM)

-

Joby Aero, Inc.

-

Embraer SA

-

Volocopter GmbH

-

Jaunt Air Mobility Corporation

-

Guangzhou EHang Intelligent Technology Co. Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de mobilidade aérea urbana (UAM)

- Em janeiro de 2023, a Geely Aerofugia, subsidiária da montadora chinesa Geely, anunciou que concluiu o voo de teste de seu protótipo de carro voador AE200, dando um passo mais perto de seu objetivo de fornecer veículos elétricos de decolagem e pouso vertical (eVTOL) para mercado. Esta empresa revelou pela primeira vez um demonstrador em tamanho real para seu eVTOL TF-2 de cinco lugares em agosto de 2022.

- Em fevereiro de 2022, Eve UAM LLC assinou um acordo de parceria com SkyportsPte Ltd para o desenvolvimento de um novo Conceito de Operações (CONOPS) para Mobilidade Aérea Avançada (AAM) (incluindo UAM) para o Japan Civil Aviation Bureau (JCAB). A iniciativa visa fornecer uma visão do projeto, operação e infraestrutura do espaço aéreo, para permitir a operação do AAM no Japão. A colaboração inclui parceiros como Kanematsu Corporation e Japan Airlines (JAL).

Relatório de Mercado de Mobilidade Aérea Urbana (UAM) – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Abrangência do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos compradores/consumidores

4.4.2 Poder de barganha dos fornecedores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Veículo

5.1.1 Pilotado

5.1.2 Autônomo

5.2 Aplicativo

5.2.1 Transporte de passageiros

5.2.2 Cargueiro

5.3 Geografia

5.3.1 América do Norte

5.3.2 Europa

5.3.3 Ásia-Pacífico

5.3.4 América latina

5.3.5 Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Airbus SE

6.1.2 Volocopter GmbH

6.1.3 Embraer SA

6.1.4 Honeywell International Inc.

6.1.5 Hyundai Motor Group

6.1.6 Jaunt Air Mobility Corporation

6.1.7 Karem Aircraft Inc.

6.1.8 Opener Inc.

6.1.9 PIPISTREL d.o.o.

6.1.10 Safran SA

6.1.11 Textron Inc.

6.1.12 The Boeing Company

6.1.13 Joby Aero Inc.

6.1.14 Guangzhou EHang Intelligent Technology Co. Ltd

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de mobilidade aérea urbana (UAM)

O mercado de mobilidade aérea urbana (UAM) é um termo da indústria da aviação para serviços de transporte aéreo automatizados e sob demanda de transporte de passageiros ou carga em torno de cidades e áreas urbanas.

O mercado UAM é segmentado por tipo de veículo, aplicação e geografia. Por tipo de veículo, o mercado é segmentado em pilotado e autônomo. Por aplicação, o mercado é segmentado em transporte de passageiros e cargueiro. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de UAM nas principais regiões. O dimensionamento e as previsões do mercado foram feitos para cada segmento com base no valor (US$ bilhões).

O escopo do estudo limita-se aos sistemas elétricos de decolagem e pouso vertical (eVTOL) e não inclui helicópteros movidos a turbina a gás. O relatório também abrange aspectos intermunicipais e intramunicipais da operação dos eVTOLs.

| Tipo de Veículo | ||

| ||

|

| Aplicativo | ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de mobilidade aérea urbana (UAM)

Qual é o tamanho do mercado de mobilidade aérea urbana?

O tamanho do mercado de mobilidade aérea urbana deverá atingir US$ 3,60 bilhões em 2024 e crescer a um CAGR de 23,54% para atingir US$ 45,40 bilhões até 2036.

Qual é o tamanho atual do mercado de mobilidade aérea urbana?

Em 2024, o tamanho do mercado de mobilidade aérea urbana deverá atingir US$ 3,60 bilhões.

Quem são os principais atores do mercado de mobilidade aérea urbana?

Joby Aero, Inc., Embraer SA, Volocopter GmbH, Jaunt Air Mobility Corporation, Guangzhou EHang Intelligent Technology Co. Ltd são as principais empresas que atuam no mercado de mobilidade aérea urbana.

Qual é a região que mais cresce no mercado de mobilidade aérea urbana?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2036).

Qual região tem a maior participação no mercado de mobilidade aérea urbana?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Mobilidade Aérea Urbana.

Que anos esse mercado de mobilidade aérea urbana cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de mobilidade aérea urbana foi estimado em US$ 2,91 bilhões. O relatório abrange o tamanho histórico do mercado de mobilidade aérea urbana para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de mobilidade aérea urbana para os anos 2024, 2025, 2026, 2027, 2028, 2029, 2030 , 2031, 2032, 2033, 2034, 2035 e 2036.

Relatório da Indústria de Mobilidade Aérea Urbana

Estatísticas para a participação de mercado de mobilidade aérea urbana em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de mobilidade aérea urbana inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor gratuitamente baixar relatório em PDF.