Tamanho do mercado de dieta veterinária para animais de estimação nos Estados Unidos

|

|

Período de Estudo | 2017 - 2029 |

|

|

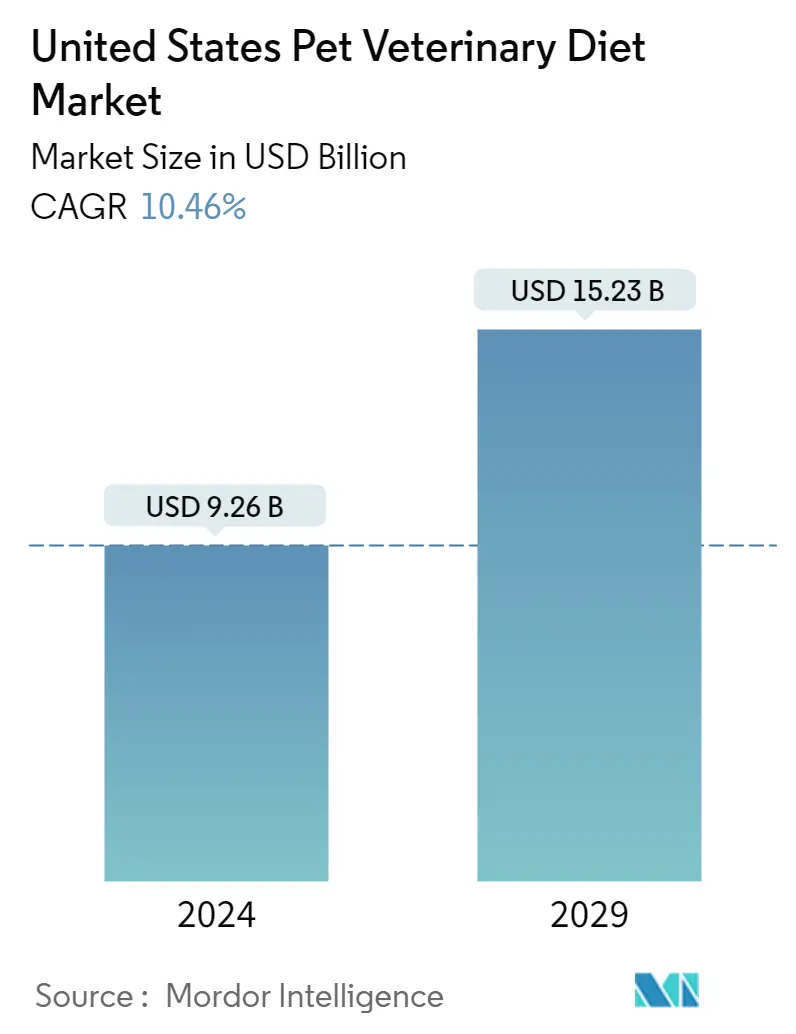

Tamanho do mercado (2024) | USD 9.26 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 15.23 bilhões de dólares |

|

|

Concentração de Mercado | Médio |

|

|

Maior participação por animais de estimação | Cães |

|

|

CAGR(2024 - 2029) | 10.46 % |

|

|

Crescimento mais rápido por animais de estimação | Cães |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de dieta veterinária para animais de estimação nos Estados Unidos

O tamanho do mercado de dieta veterinária para animais de estimação dos Estados Unidos é estimado em US$ 9,26 bilhões em 2024, e deverá atingir US$ 15,23 bilhões até 2029, crescendo a um CAGR de 10,46% durante o período de previsão (2024-2029).

O mercado de dietas veterinárias para cães é o que mais cresce devido ao maior foco dos donos de animais de estimação na saúde dos animais de estimação

- O mercado de dieta veterinária para animais de estimação nos Estados Unidos é o maior da América do Norte, representando cerca de 89,3% do valor de mercado em 2022. Esse domínio pode ser atribuído ao elevado número de animais de estimação no país, representando cerca de 69,2%. O mercado de dietas veterinárias para cães e gatos tem crescido continuamente, impulsionado pela crescente conscientização sobre a saúde dos animais de estimação e pela necessidade de dietas especializadas para atender a condições de saúde específicas.

- O mercado de dieta veterinária para animais de estimação nos Estados Unidos é dominado por cães, que detinham a maior participação de mercado, cerca de 55,3% em 2022. Isso se deveu principalmente à grande população de cães, que atingiu cerca de 92,4 milhões em 2022. Os cães geralmente necessitam de cuidados especializados. dietas para controlar problemas de saúde, como obesidade, diabetes e problemas articulares. O segmento canino do mercado de dieta veterinária deverá registrar um CAGR de 12,8% durante o período de previsão. Prevê-se que seja o segmento de crescimento mais rápido, impulsionado pela tendência crescente de humanização e premiumização de animais de estimação no país.

- O segmento de gatos do mercado de dietas veterinárias é o segundo maior, respondendo por 28,4% do valor de mercado em 2022. As condições de saúde comuns para as quais os gatos necessitam de dietas especializadas incluem doenças renais, problemas do trato urinário e diabetes. Prevê-se que o segmento de gatos registre um CAGR de 9,3% durante o período de previsão.

- Outros animais de estimação, como aves, pequenos mamíferos e répteis, também possuem dietas veterinárias especializadas disponíveis, mas detêm uma participação de mercado menor em comparação com cães e gatos. À medida que os donos de animais de estimação continuam a focar na saúde dos animais de estimação, espera-se que a demanda por dietas especializadas aumente, impulsionando o mercado durante o período de previsão.

Tendências do mercado de dieta veterinária para animais de estimação nos Estados Unidos

- A evolução do ecossistema de animais de estimação e a crescente disponibilidade de canais de aquisição para adoção de cães estão impulsionando o mercado canino no país

- Fatores como características exóticas e únicas e ser ideal para espaços menores estão tornando outros animais de estimação populares

Visão geral da indústria de dieta veterinária para animais de estimação nos Estados Unidos

O mercado de dieta veterinária para animais de estimação dos Estados Unidos está moderadamente consolidado, com as cinco principais empresas ocupando 43,28%. Os principais players deste mercado são Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestlé (Purina) e Schell Kampeter Inc.

Líderes de mercado de dieta veterinária para animais de estimação nos Estados Unidos

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Other important companies include ADM, Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Virbac.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dieta veterinária para animais de estimação nos Estados Unidos

- Março de 2023 Hill's Pet Nutrition, subsidiária de cuidados para animais de estimação da Colgate-Palmolive Company, lançou sua nova linha de dietas prescritas para apoiar animais de estimação com diagnóstico de câncer. Esta linha de prescrição, Diet ONC Care, oferece fórmulas completas e balanceadas nas formas seca e úmida para cães e gatos.

- Janeiro de 2023 Purina Pro Plan Veterinary Diets, uma marca da Nestlé Purina PetCare, fez parceria com a American Veterinary Medical Foundation (AVMF) para ajudar a expandir o programa AVMF Reaching Every Animal with Charitable Care (REACH). Este programa oferece subsídios a veterinários que fornecem tratamento imediato para animais de estimação cujos proprietários estão passando por dificuldades financeiras. Essa estratégia ajuda a aumentar as vendas de dietas veterinárias.

- Janeiro de 2023 Royal Canin, uma subsidiária da Mars Incorporated, lançou sua nova linha de ração para cães, SKINTOPIC, que pode ajudar a controlar a dermatite atópica canina.

Relatório de mercado de dieta veterinária para animais de estimação nos Estados Unidos - Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. População de animais de estimação

2.1.1. Gatos

2.1.2. Cães

2.1.3. Outros animais de estimação

2.2. Despesas com animais de estimação

2.3. Quadro regulamentar

2.4. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Subproduto

3.1.1. Diabetes

3.1.2. Sensibilidade Digestiva

3.1.3. Dietas de higiene bucal

3.1.4. Renal

3.1.5. Doença do trato urinário

3.1.6. Outras dietas veterinárias

3.2. Animais de estimação

3.2.1. Gatos

3.2.2. Cães

3.2.3. Outros animais de estimação

3.3. Canal de distribuição

3.3.1. Lojas de conveniência

3.3.2. Canal on-line

3.3.3. Lojas especializadas

3.3.4. Supermercados/Hipermercados

3.3.5. Outros canais

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis de empresa

4.4.1. ADM

4.4.2. Alltech

4.4.3. Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

4.4.4. Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

4.4.5. General Mills Inc.

4.4.6. Mars Incorporated

4.4.7. Nestle (Purina)

4.4.8. PLB International

4.4.9. Schell & Kampeter Inc. (Diamond Pet Foods)

4.4.10. Virbac

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE PET FOOD

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- POPULAÇÃO DE GATOS ANIMAIS DE ESTIMAÇÃO, NÚMERO, ESTADOS UNIDOS, 2017 - 2022

- Figura 2:

- POPULAÇÃO DE CÃES ANIMAIS DE ESTIMAÇÃO, NÚMERO, ESTADOS UNIDOS, 2017 - 2022

- Figura 3:

- POPULAÇÃO DE OUTROS ANIMAIS DE ESTIMAÇÃO, NÚMERO, ESTADOS UNIDOS, 2017 - 2022

- Figura 4:

- DESPESAS COM PET POR GATO, USD, ESTADOS UNIDOS, 2017 - 2022

- Figura 5:

- DESPESAS COM ANIMAIS DE ESTIMAÇÃO POR CÃO, USD, ESTADOS UNIDOS, 2017 - 2022

- Figura 6:

- DESPESAS COM PET POR OUTRO PET, USD, ESTADOS UNIDOS, 2017 - 2022

- Figura 7:

- VOLUME DE DIETAS VETERINÁRIAS PARA PETS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 8:

- VALOR DAS DIETAS VETERINÁRIAS PARA PETS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 9:

- VOLUME DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO POR CATEGORIAS DE SUBPRODUTO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 10:

- VALOR DAS DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO POR CATEGORIAS DE SUBPRODUTO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 11:

- PARTICIPAÇÃO DO VOLUME DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 12:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 13:

- VOLUME DE DIABETES, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 14:

- VALOR DO DIABETES, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 15:

- VALOR PARTE DO DIABETES POR CANAL DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 16:

- VOLUME DE SENSIBILIDADE DIGESTIVA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 17:

- VALOR DA SENSIBILIDADE DIGESTIVA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 18:

- VALOR PARTE DA SENSIBILIDADE DIGESTIVA POR CANAL DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 19:

- VOLUME DE DIETAS DE CUIDADO ORAL, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 20:

- VALOR DAS DIETAS DE CUIDADO ORAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 21:

- PARTICIPAÇÃO DE VALOR DE DIETAS DE CUIDADOS Orais POR CANAL DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 22:

- VOLUME DE RENAL, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 23:

- VALOR DE RENAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 24:

- VALOR SHARE DA RENAL POR CANAL DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 25:

- VOLUME DE DOENÇA DO TRATO URINÁRIO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 26:

- VALOR DA DOENÇA DO TRATO URINÁRIO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 27:

- VALOR DA PARTE DE DOENÇAS DO TRATO URINÁRIO POR CANAL DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 28:

- VOLUME DE OUTRAS DIETAS VETERINÁRIAS, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 29:

- VALOR DE OUTRAS DIETAS VETERINÁRIAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 30:

- PARTICIPAÇÃO DE VALOR DE OUTRAS DIETAS VETERINÁRIAS POR CANAL DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 31:

- VOLUME DE DIETAS VETERINÁRIAS PARA PET POR TIPO DE PET, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 32:

- VALOR DAS DIETAS VETERINÁRIAS PARA PET POR TIPO DE PET, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 33:

- PARTICIPAÇÃO DO VOLUME DE DIETAS VETERINÁRIAS PARA PET POR TIPO DE PET, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA PET POR TIPO DE PET, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 35:

- VOLUME DE DIETAS VETERINÁRIAS PARA GATOS PET, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 36:

- VALOR DAS DIETAS VETERINÁRIAS PARA GATOS PET, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 37:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA GATOS PET POR CATEGORIAS DE DIETAS VETERINÁRIAS PARA PET, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 38:

- VOLUME DE DIETAS VETERINÁRIAS PARA CÃES DE ESTIMAÇÃO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 39:

- VALOR DAS DIETAS VETERINÁRIAS PARA CÃES DE ESTIMAÇÃO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 40:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA CÃES DE PET POR CATEGORIAS DE DIETAS VETERINÁRIAS PARA PET, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 41:

- VOLUME DE DIETAS VETERINÁRIAS DE OUTROS ANIMAIS DE ESTIMAÇÃO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 42:

- VALOR DE OUTRAS DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 43:

- PARTICIPAÇÃO DE VALOR DE OUTRAS DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO POR CATEGORIAS DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 44:

- VOLUME DE DIETAS VETERINÁRIAS PARA PET VENDIDAS VIA CANAIS DE DISTRIBUIÇÃO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 45:

- VALOR DAS DIETAS VETERINÁRIAS PET VENDIDAS VIA CANAIS DE DISTRIBUIÇÃO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 46:

- PARTICIPAÇÃO DO VOLUME DE DIETAS VETERINÁRIAS PARA PETS VENDIDAS VIA CANAIS DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 47:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA PET VENDIDAS VIA CANAIS DE DISTRIBUIÇÃO, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 48:

- VOLUME DE DIETAS VETERINÁRIAS PARA PET VENDIDAS EM LOJAS DE CONVENIÊNCIA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 49:

- VALOR DAS DIETAS VETERINÁRIAS PET VENDIDAS EM LOJAS DE CONVENIÊNCIA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 50:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO VENDIDAS EM LOJAS DE CONVENIÊNCIA POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 51:

- VOLUME DE DIETAS VETERINÁRIAS PET VENDIDAS VIA CANAL ONLINE, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 52:

- VALOR DAS DIETAS VETERINÁRIAS PET VENDIDAS VIA CANAL ONLINE, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 53:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA PETS VENDIDAS VIA CANAL ONLINE POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 54:

- VOLUME DE DIETAS VETERINÁRIAS PARA PETS VENDIDAS EM LOJAS ESPECIALIZADAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 55:

- VALOR DAS DIETAS VETERINÁRIAS PARA PETS VENDIDAS EM LOJAS ESPECIAIS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 56:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO VENDIDAS EM LOJAS ESPECIALIZADAS POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 57:

- VOLUME DE DIETAS VETERINÁRIAS PET VENDIDAS VIA SUPERMERCADOS/HIPERMERCADOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 58:

- VALOR DAS DIETAS VETERINÁRIAS PET VENDIDAS VIA SUPERMERCADOS/HIPERMERCADOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 59:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA PET VENDIDAS EM SUPERMERCADOS/HIPERMERCADOS POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 60:

- VOLUME DE DIETAS VETERINÁRIAS PET VENDIDAS VIA OUTROS CANAIS, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 61:

- VALOR DAS DIETAS VETERINÁRIAS PET VENDIDAS VIA OUTROS CANAIS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 62:

- PARTICIPAÇÃO DE VALOR DE DIETAS VETERINÁRIAS PARA ANIMAIS DE ESTIMAÇÃO VENDIDAS VIA OUTROS CANAIS POR CATEGORIAS DE SUBPRODUTOS, %, ESTADOS UNIDOS, 2022 E 2029

- Figura 63:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, ESTADOS UNIDOS, 2017 - 2023

- Figura 64:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ESTADOS UNIDOS, 2017 - 2023

- Figura 65:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, ESTADOS UNIDOS, 2022

Segmentação da indústria de dieta veterinária para animais de estimação nos Estados Unidos

Diabetes, sensibilidade digestiva, dietas de higiene bucal, doenças renais e do trato urinário são cobertos como segmentos por subproduto. Gatos e Cães são cobertos como segmentos por Animais de Estimação. Lojas de Conveniência, Canal Online, Lojas Especializadas, Supermercados/Hipermercados são cobertos como segmentos por Canal de Distribuição.

- O mercado de dieta veterinária para animais de estimação nos Estados Unidos é o maior da América do Norte, representando cerca de 89,3% do valor de mercado em 2022. Esse domínio pode ser atribuído ao elevado número de animais de estimação no país, representando cerca de 69,2%. O mercado de dietas veterinárias para cães e gatos tem crescido continuamente, impulsionado pela crescente conscientização sobre a saúde dos animais de estimação e pela necessidade de dietas especializadas para atender a condições de saúde específicas.

- O mercado de dieta veterinária para animais de estimação nos Estados Unidos é dominado por cães, que detinham a maior participação de mercado, cerca de 55,3% em 2022. Isso se deveu principalmente à grande população de cães, que atingiu cerca de 92,4 milhões em 2022. Os cães geralmente necessitam de cuidados especializados. dietas para controlar problemas de saúde, como obesidade, diabetes e problemas articulares. O segmento canino do mercado de dieta veterinária deverá registrar um CAGR de 12,8% durante o período de previsão. Prevê-se que seja o segmento de crescimento mais rápido, impulsionado pela tendência crescente de humanização e premiumização de animais de estimação no país.

- O segmento de gatos do mercado de dietas veterinárias é o segundo maior, respondendo por 28,4% do valor de mercado em 2022. As condições de saúde comuns para as quais os gatos necessitam de dietas especializadas incluem doenças renais, problemas do trato urinário e diabetes. Prevê-se que o segmento de gatos registre um CAGR de 9,3% durante o período de previsão.

- Outros animais de estimação, como aves, pequenos mamíferos e répteis, também possuem dietas veterinárias especializadas disponíveis, mas detêm uma participação de mercado menor em comparação com cães e gatos. À medida que os donos de animais de estimação continuam a focar na saúde dos animais de estimação, espera-se que a demanda por dietas especializadas aumente, impulsionando o mercado durante o período de previsão.

| Subproduto | |

| Diabetes | |

| Sensibilidade Digestiva | |

| Dietas de higiene bucal | |

| Renal | |

| Doença do trato urinário | |

| Outras dietas veterinárias |

| Animais de estimação | |

| Gatos | |

| Cães | |

| Outros animais de estimação |

| Canal de distribuição | |

| Lojas de conveniência | |

| Canal on-line | |

| Lojas especializadas | |

| Supermercados/Hipermercados | |

| Outros canais |

Definição de mercado

- FUNÇÕES - Os alimentos para animais de estimação geralmente têm como objetivo fornecer uma nutrição completa e balanceada ao animal de estimação, mas são usados principalmente como produtos funcionais. O escopo inclui alimentos e suplementos consumidos por animais de estimação, incluindo dietas veterinárias. Suplementos/nutracêuticos fornecidos diretamente aos animais de estimação são considerados dentro do escopo.

- REVENDEDORES - As empresas que atuam na revenda de alimentos para animais de estimação sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contabilização.

- CONSUMIDORES FINAIS - Os donos de animais de estimação são considerados os consumidores finais do mercado estudado.

- CANAIS DE DISTRIBUIÇÃO - Supermercados/hipermercados, lojas especializadas, lojas de conveniência, canais online e outros canais são considerados dentro do escopo. As lojas que fornecem exclusivamente produtos básicos e personalizados para animais de estimação são consideradas no âmbito das lojas especializadas.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 IDENTIFICAR AS VARIÁVEIS PRINCIPAIS: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura