Tamanho do mercado de saúde veterinária dos EUA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 5.00 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de saúde veterinária dos EUA

Espera-se que o mercado de Saúde Veterinária dos Estados Unidos registre um CAGR de 5,0% durante o período de previsão (2022 – 2027).

O surgimento da pandemia COVID-19 impactou o crescimento do mercado estudado. O confinamento no país afetou a cadeia de abastecimento de produtos farmacêuticos e interrompeu os serviços nos centros e clínicas veterinárias. Por exemplo, de acordo com um artigo publicado em março de 2021, intitulado 'Associação entre experiência de posse de animais de estimação e saúde psicológica entre idosos socialmente isolados e não isolados', descobriu-se que idosos socialmente isolados sem cães eram mais propensos a ter saúde psicológica inferior à de seus pares que têm ou tiveram um cachorro na vida durante a pandemia de COVID-19. Além disso, as pessoas enfrentaram algumas barreiras no acesso a cuidados veterinários durante uma pandemia, tais como consultas limitadas devido a directrizes governamentais e alguns participantes tendo de aceder a serviços veterinários de emergência que eram mais dispendiosos do que visitas e check-ups regulares. Da mesma forma, de acordo com uma pesquisa da American Veterinary Medical Association, em maio de 2020, observou-se que mais de 30% das práticas veterinárias eram feitas por telemedicina e apenas 20% atendiam casos relacionados a emergências. Assim, a COVID afetou significativamente o crescimento do mercado durante a pandemia. No entanto, espera-se que a liberação das restrições COVID-19 e a retomada dos serviços veterinários, bem como o aumento das visitas veterinárias, aumentem a demanda por produtos e testes relacionados à saúde veterinária, o que, por sua vez, deverá impulsionar o crescimento do mercado durante o período de previsão.

Os Centros de Controle e Prevenção de Doenças, hospitais e clínicas veterinárias recomendadas, priorizam visitas e procedimentos de urgência e emergência. Além disso, as adoções de animais de estimação aumentaram durante esta situação de pandemia. Vários abrigos de animais, organizações de resgate sem fins lucrativos, criadores privados e lojas de animais observaram um aumento na procura dos consumidores. A Foster Inc., uma organização sem fins lucrativos, afirmou ter registado um aumento de mais de 1.000% nos pedidos de acolhimento durante o período de bloqueio em Nova Iorque, que foi o epicentro dos casos de COVID-19 nos Estados Unidos.

Certos fatores que estão impulsionando o crescimento do mercado são a tecnologia avançada que leva a inovações na saúde animal, aumentando a produtividade sob o risco de zoonoses emergentes e aumentando as iniciativas do governo e das associações de bem-estar animal.

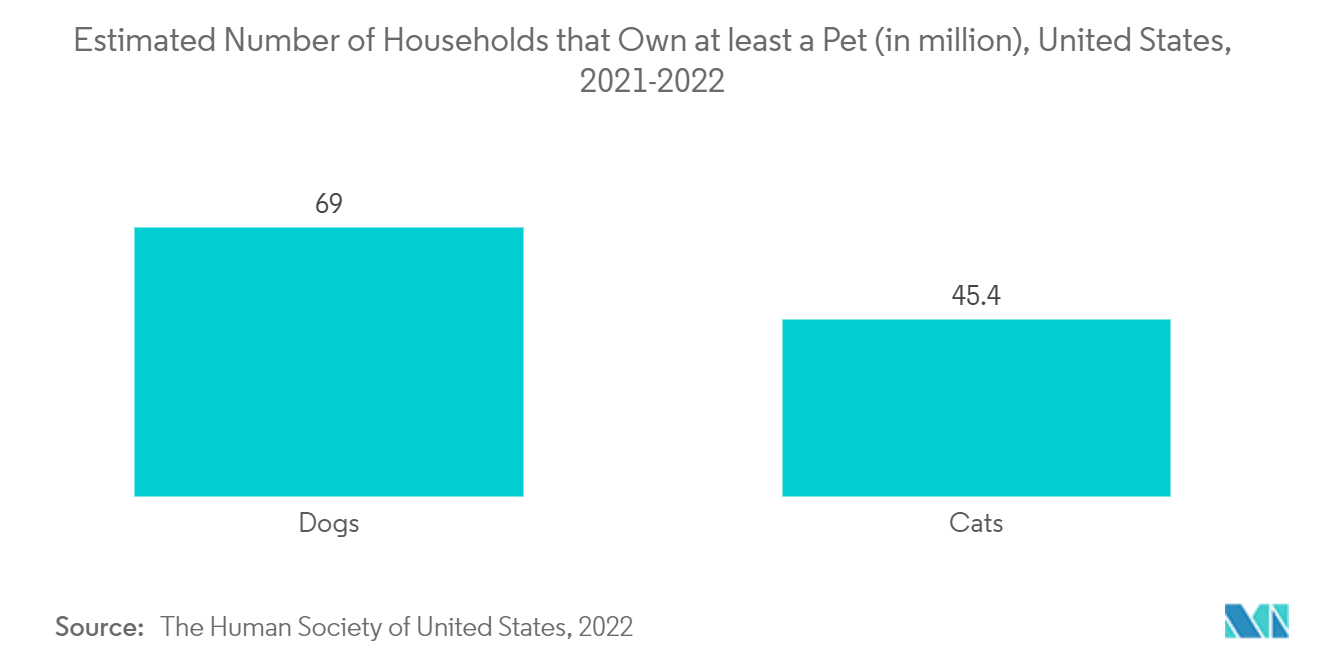

Espera-se que o crescente número de adoção de animais no país impulsione o crescimento do mercado. Por exemplo, de acordo com as estatísticas de 2022 publicadas por Best Friends Save Them All, foi observado que 79 milhões de gatos e 108 milhões de cães pertenciam aos Estados Unidos em 2021. Além disso, a Sociedade para a Prevenção da Crueldade contra Animais, Los Angeles Angeles, informou que a taxa de adoção de animais de estimação dobrou em junho de 2020, com adoções diárias de cerca de 10 a 13 animais de estimação por dia. Espera-se que a crescente adoção de animais de estimação impulsione a demanda por melhores instalações e tratamentos de saúde, o que, por sua vez, deverá impulsionar o crescimento do mercado durante o período de previsão.

Os Estados Unidos estão entre as principais regiões do mundo que apoiam fortemente os cuidados de saúde de animais veterinários, tanto em animais de companhia (por exemplo, cães, gatos e cavalos) quanto na produção (por exemplo, bovinos, suínos, ovinos, aves, etc.) de espécies animais. categorias.

Uma grande população que investe em seguros para animais de estimação, nos mercados desenvolvidos, também está contribuindo para o crescimento do mercado. Por exemplo, de acordo com os destaques do relatório sobre o estado da indústria de 2022 da North American Pet Health Insurance Association (NAPHIA), o volume total de prêmios para seguro para animais de estimação nos Estados Unidos foi de US$ 2,591 bilhões, e 3.979.282 animais de estimação foram segurados em 2021, com um aumento de 28,3% em relação a 2020. Além disso, segundo a mesma fonte, Califórnia (19,3%), Nova York (8,4%) e Flórida (6,1%) apresentam os maiores percentuais de animais de estimação segurados.

Além disso, o governador.

O governo está tomando diversas medidas para melhorar a gestão da saúde animal, em termos de diagnóstico e tratamento. Por exemplo, em Setembro de 2021, o Serviço de Inspecção Sanitária Animal e Vegetal do Departamento de Agricultura dos Estados Unidos (USDA) planeou investir até 500 milhões de dólares para expandir e coordenar proactivamente actividades de monitorização, vigilância, prevenção, quarentena e erradicação para impedir a propagação da Peste Suína Africana (PSA). Além disso, o Colégio Americano de Cirurgiões Veterinários financiou vários projetos em 2021, que incentivam principalmente os cirurgiões a investigarem diversos tópicos relacionados à saúde animal. Espera-se que isso leve a melhores cuidados cirúrgicos para os animais.

Além disso, os avanços das tecnologias no setor de saúde animal têm aumentado ao longo do período e levaram ao desenvolvimento de dispositivos vestíveis inteligentes, sistemas de monitoramento de gado, sistemas de gravação eletrônica e aprovação de novos produtos que deverão impulsionar o crescimento do mercado. durante o período de previsão. Por exemplo, em agosto de 2021, a Merck Animal Health, dos Estados Unidos, lançou o WHISPER ON ARRIVAL, uma ferramenta de precisão que utiliza uma ampla gama de variáveis para identificar quais bovinos podem ser mais suscetíveis a doenças. Estas informações podem ser utilizadas por agricultores e veterinários para planejar uma estratégia para o manejo da doença respiratória bovina (DRB), uma das doenças mais comuns no gado de corte. Além disso, em maio de 2020, a Food and Drug Administration dos Estados Unidos aprovou os comprimidos com sabor de enrofloxacina da Felix Pharmaceuticals, para o tratamento de doenças bacterianas em animais de estimação e domésticos.

Além disso, em janeiro de 2020, a Zoetis, uma empresa líder em saúde animal, expandiu ainda mais o seu portfólio de vacinas para aves com a introdução da Poulvac Procerta HVT-ND, uma vacina vetorial recombinante para proteção contra os vírus das doenças de Newcastle e Marek. Com o crescente número de proprietários, aprovações de produtos e apoio do governo, espera-se que o mercado estudado cresça nos Estados Unidos durante o período de previsão.

No entanto, espera-se que os altos custos relacionados aos testes em animais impeçam o crescimento do mercado durante o período de previsão.

Tendências do mercado de saúde veterinária dos EUA

O segmento de aditivos para rações médicas espera registrar um alto CAGR no mercado de saúde veterinária dos Estados Unidos durante o período de previsão

Espera-se que o segmento de aditivos alimentares medicamentosos testemunhe um crescimento significativo no mercado estudado devido a fatores como a crescente demanda por aditivos alimentares para diversos fins e o aumento dos gastos com saúde animal.

Os aditivos medicinais para rações são componentes essenciais adicionados à dieta de um animal para tratar doenças e melhorar a nutrição. É tão eficiente quanto outros métodos de administração, incluindo injeção, água e comprimidos, e é uma forma segura e sem estresse de administrar medicamentos veterinários. Outros aditivos medicamentosos para rações incluem enzimas digestivas, produtos de levedura, minerais orgânicos, ácidos graxos ômega-3 e ômega-6 e microbianos de alimentação direta (probióticos). Estes são utilizados para proporcionar benefícios específicos como melhor digestão, absorção de nutrientes específicos no trato digestivo do animal, suporte ao processo de envelhecimento, entre outros.

Além disso, espera-se que os gastos crescentes com animais de companhia e de estimação por parte dos proprietários de animais de estimação, o aumento do uso de aditivos medicinais para rações e a crescente demanda por aminoácidos devido à incapacidade dos animais de gerar nativamente aminoácidos críticos aumentem a demanda por aditivos medicinais para rações, alimentando assim o crescimento do segmento.

Os aditivos para rações promovem ótimo desempenho ao longo da vida, eficiência alimentar, saúde animal e bem-estar dos animais. Os aditivos medicinais para rações desempenham um papel importante na nutrição animal, à medida que os produtores pecuários procuram novas formas sustentáveis e naturais de melhorar o desempenho, melhorar a saúde intestinal, diminuir e substituir os antibióticos promotores de crescimento (AGP) na alimentação e responder às exigências dos consumidores.

Além disso, o aumento das atividades da empresa e o crescente foco na adoção de diversas estratégias de negócios, como lançamentos de produtos, fusões, aquisições e parcerias para obter vantagem competitiva no mercado, também contribuem para o crescimento do segmento. Por exemplo, em janeiro de 2021, a Food and Drug Administration dos Estados Unidos aprovou o Optigrid 45 da Huvepharma, artigo medicamentoso de cloridrato de ractopamina Tipo A, um aditivo alimentar para uso combinado com outros produtos aditivos alimentares medicamentosos na fabricação de alimentos medicamentosos Tipo B e C para promoção de peso ganho e melhoria da eficiência alimentar na terminação de bovinos confinados. Além disso, em janeiro de 2020, a Layn Corp. lançou o TruGro MAX, um aditivo natural para ração animal que fornece potente suporte antioxidante, nos Estados Unidos. Da mesma forma, em janeiro de 2020, a Kemin Industries lançou o VANNIX C4, um novo aditivo fitogênico para rações nos Estados Unidos. O produto é uma formulação patenteada de substâncias naturais que melhoram a saúde intestinal, desenvolvida como uma alternativa econômica para os produtores reduzirem os efeitos negativos dos problemas entéricos no desempenho das aves.

Conseqüentemente, devido aos fatores acima mencionados, espera-se que impulsione a demanda e o uso de aditivos para rações medicinais durante o período de previsão.

Visão geral da indústria de saúde veterinária dos EUA

O mercado de saúde veterinária dos Estados Unidos é moderadamente competitivo. Os participantes do mercado estão se concentrando em técnicas aprimoradas de diagnóstico para cuidados com os animais, especialmente protegendo os animais de doenças decorrentes das mudanças nas condições climáticas. Alguns dos principais players do mercado são Boehringer Ingelheim International GmbH, Idexx Laboratories, Elanco Animal Health, Merck Co.

Líderes do mercado de saúde veterinária dos EUA

-

Elanco Animal Health

-

Merck & Co. Inc.

-

Idexx Laboratories

-

Zoetis, Inc.

-

Boehringer Ingelheim International GmbH

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de saúde veterinária dos EUA

- Em março de 2022, LexaGeneHoldings desenvolveu um dispositivo de teste rápido de patógenos totalmente automatizado LexaGenes MiQLab System e anunciou avanços em seu cartucho de preparação de amostras para processamento de amostras complexas. Este sistema foi projetado para processar amostras líquidas de animais de companhia utilizadas no diagnóstico de infecções como infecções do trato urinário (ITU) e infecções de pele.

- Em janeiro de 2022, a Covetous lançou o Covetrus Pulse, um inovador sistema operacional veterinário (VOS) baseado em nuvem que conecta perfeitamente os veterinários à tecnologia de que precisam para gerenciar seus consultórios, liberando mais tempo para passar com os animais sob seus cuidados.

Relatório de mercado de saúde veterinária dos EUA – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Tecnologia avançada que leva a inovações em saúde animal

4.2.2 Aumentando a produtividade sob o risco de zoonose emergente

4.2.3 Aumentando as iniciativas dos governos e das associações de bem-estar animal

4.3 Restrições de mercado

4.3.1 Altos custos relacionados a testes em animais

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de mercado por valor em milhões de dólares)

5.1 Por produto

5.1.1 Terapêutica

5.1.1.1 Vacinas

5.1.1.2 Parasiticidas

5.1.1.3 Anti-infecciosos

5.1.1.4 Aditivos para rações médicas

5.1.1.5 Outras Terapêuticas

5.1.2 Diagnóstico

5.1.2.1 Testes imunodiagnósticos

5.1.2.2 Diagnóstico Molecular

5.1.2.3 Diagnóstico por imagem

5.1.2.4 Química Clínica

5.1.2.5 Outros diagnósticos

5.2 Por tipo de animal

5.2.1 Cachorros e gatos

5.2.2 Cavalos

5.2.3 Ruminantes

5.2.4 Suínos

5.2.5 Aves

5.2.6 Outros animais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Boehringer Ingelheim International GmbH

6.1.2 Ceva Animal Health Inc

6.1.3 Elanco Animal Health

6.1.4 Idexx Laboratories

6.1.5 Merck & Co. Inc.

6.1.6 Randox Laboratories, Ltd

6.1.7 Virbac SA

6.1.8 Zoetis, Inc

6.1.9 Vetoquinol

6.1.10 Phibro Animal Health Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de saúde veterinária dos EUA

De acordo com o escopo do relatório, a saúde veterinária pode ser definida como a ciência associada ao diagnóstico, tratamento e prevenção de doenças em animais. O mercado de saúde veterinária compreende produtos e soluções terapêuticas e diagnósticas para animais de companhia e de criação. Os animais de companhia podem ser domesticados ou adotados para companhia ou como guardas de casa/escritório, e os animais de fazenda são criados para produção de carne e produtos relacionados ao leite. Animais de companhia incluem caninos, felinos e equinos. Os animais de fazenda incluem bovinos, aves e suínos. O mercado de saúde veterinária dos Estados Unidos é segmentado por Produto (Terapêutica e Diagnóstico), Tipo de Animal (Cães e Gatos, Cavalos, Ruminantes, Suínos, Aves e Outros Animais). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por produto | ||||||||||||

| ||||||||||||

|

| Por tipo de animal | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de saúde veterinária dos EUA

Qual é o tamanho atual do mercado de saúde veterinária dos Estados Unidos?

O Mercado de Saúde Veterinária dos Estados Unidos deverá registrar um CAGR de 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de saúde veterinária dos Estados Unidos?

Elanco Animal Health, Merck & Co. Inc., Idexx Laboratories, Zoetis, Inc., Boehringer Ingelheim International GmbH são as principais empresas que operam no mercado de saúde veterinária dos Estados Unidos.

Que anos esse mercado de saúde veterinária dos Estados Unidos cobre?

O relatório abrange o tamanho histórico do mercado de saúde veterinária dos Estados Unidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de saúde veterinária dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Saúde Veterinária dos Estados Unidos

Estatísticas para a participação de mercado de cuidados de saúde veterinários dos Estados Unidos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Saúde Veterinária dos Estados Unidos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.