Tamanho do mercado de bebidas de recuperação dos EUA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 5.72 % |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de bebidas de recuperação dos EUA

O mercado de bebidas de recuperação dos Estados Unidos deverá crescer a um CAGR de 5,72% durante o período de previsão (2020-2025).

- A crescente adoção de bebidas de recuperação por usuários de estilo de vida e usuários casuais, devido ao aumento da importância dos suplementos pré-treino e pós-treino, levou ao desenvolvimento do mercado estudado nos últimos anos no país. Os consumidores americanos estão abertos à suplementação e investindo maciçamente em fitness.

- A crescente demanda por produtos clean label tem aumentado o foco das empresas que atuam no mercado em desenvolver produtos baseados nas necessidades dos consumidores.

- Além disso, as empresas estão se concentrando no desenvolvimento de produtos inovadores para obter uma vantagem competitiva sobre outras empresas. Por exemplo, em 2017, Susie Parker-Simmons, nutricionista esportiva sênior do Comitê Olímpico dos EUA, desenvolveu uma bebida quente de recuperação. O produto foi desenvolvido para atletas de inverno, com o objetivo de ajudar a reparar o corpo humano e prepará-los para um desempenho ideal.

Tendências do mercado de bebidas de recuperação nos EUA

Taxa crescente de participação em atividades físicas, juntamente com campanhas de marketing

A crescente taxa de participação na actividade física em todo o país tem aumentado significativamente nos últimos anos, apoiada por várias políticas governamentais e programas de desenvolvimento. De acordo com o Conselho de Atividade Física (PAC), o número de participantes envolvidos em atividades desportivas, de preparação física e recreativas aumentou 1,6 milhões em 2018 em comparação com o ano anterior. PD e anúncios/promoções estão impulsionando o mercado geral de bebidas de recuperação. Os principais intervenientes estão a investir nestes fatores para influenciar a decisão de compra do consumidor e aumentar a popularidade dos produtos no panorama retalhista. Assim, projeta-se que a crescente taxa de participação na atividade física e diversas campanhas de marketing dos principais players do mercado dos Estados Unidos impulsionem as vendas de bebidas de recuperação no país.

As bebidas de recuperação RTD estão testemunhando um aumento

As bebidas Recovery RTD estão despertando o interesse dos consumidores no setor de saúde e bem-estar. A indústria de bebidas IDT de recuperação tornou-se um negócio multibilionário nos Estados Unidos e é conhecida como um segmento em crescimento exponencial na indústria de bebidas. Sabor e conveniência são fundamentais para produtos de sucesso, para a ampla categoria de bebidas de recuperação. Os fabricantes de bebidas proteicas lácteas prontas para beber (RTD) estão sob mais pressão do que nunca para formular produtos que atendam aos parâmetros de rótulo limpo, mantendo a estabilidade de prateleira por um longo período de tempo.

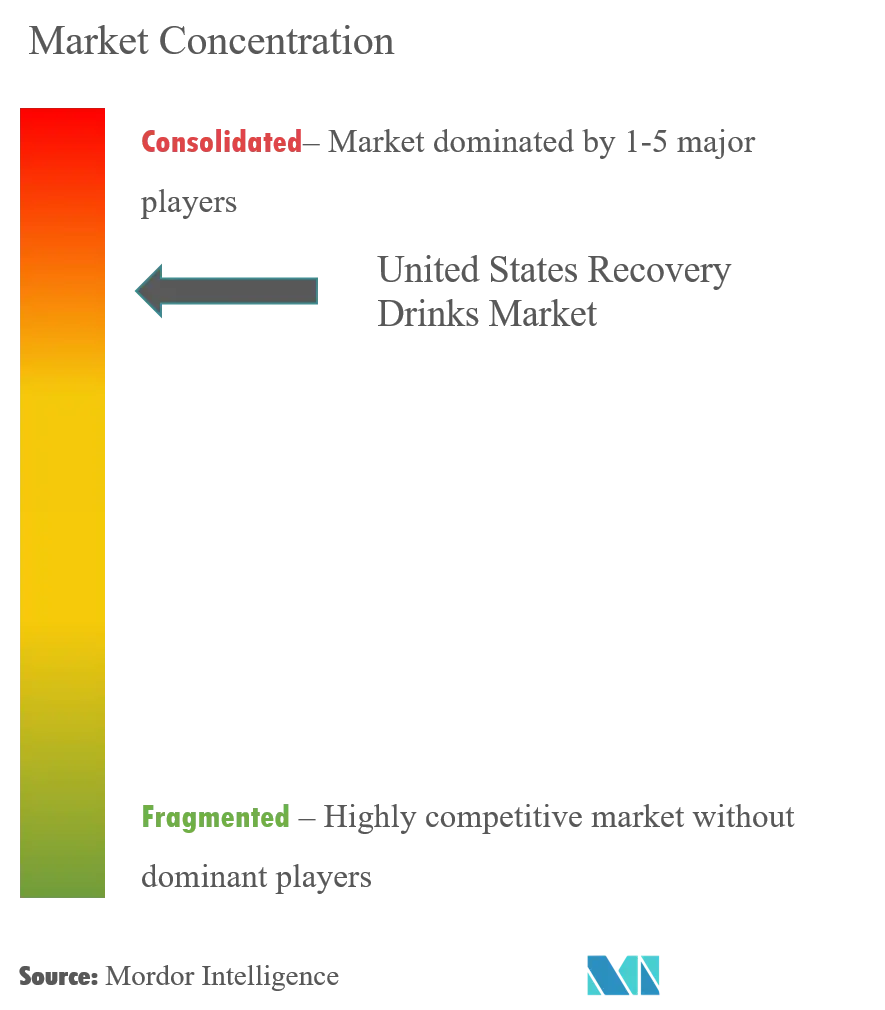

Visão geral da indústria de bebidas de recuperação dos EUA

O mercado de bebidas de recuperação dos Estados Unidos é altamente competitivo e dominado pelos principais players como Pepsico, Nestlé, Danone e outros. Os consumidores do país preferem a inovação, como exemplos são os sabores e embalagens exclusivas, sendo assim, o desenvolvimento de novos produtos é a estratégia mais adotada pelos principais players do mercado estudado. Além disso, fusões e aquisições são outra estratégia amplamente aceita pelos principais players. Por exemplo, em março de 2020, a Pepsico Inc. adquiriu outro player líder, a Rockstar, por 3,85 mil milhões de dólares, com o objetivo de consolidar a sua participação no mercado de bebidas de recuperação dos Estados Unidos.

Líderes de mercado de bebidas de recuperação nos EUA

-

Nestle SA

-

PepsiCo Inc.

-

Glanbia plc

-

Abbott Nutrition

-

Danone SA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Relatório de mercado de bebidas de recuperação dos EUA - Índice

-

1. INTRODUÇÃO

-

1.1 Resultados do estudo

-

1.2 Suposições do estudo

-

1.3 Escopo do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

3.1 Visão geral do mercado

-

-

4. DINÂMICA DE MERCADO

-

4.1 Drivers de mercado

-

4.2 Restrições de mercado

-

4.3 Análise das Cinco Forças de Porter

-

4.3.1 Ameaça de novos participantes

-

4.3.2 Poder de barganha dos compradores/consumidores

-

4.3.3 Poder de barganha dos fornecedores

-

4.3.4 Ameaça de produtos substitutos

-

4.3.5 Intensidade da rivalidade competitiva

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Por tipo de produto

-

5.1.1 IDT

-

5.1.2 Pó

-

-

5.2 Por canal de distribuição

-

5.2.1 Supermercados/ Hipermercados

-

5.2.2 Lojas especializadas/lojas de produtos naturais

-

5.2.3 Lojas de conveniência

-

5.2.4 Lojas de varejo on-line

-

5.2.5 Outros

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Empresas mais ativas

-

6.2 Estratégias mais adotadas

-

6.3 Análise de participação de mercado

-

6.4 Perfis de empresa

-

6.4.1 Nestle SA

-

6.4.2 PepsiCo Inc.

-

6.4.3 Glanbia plc

-

6.4.4 Abbott Nutrition

-

6.4.5 Energy Lab Nutrition

-

6.4.6 Kill Cliff

-

6.4.7 Danone SA

-

6.4.8 Fluid Sports Nutrition

-

-

-

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de bebidas de recuperação dos EUA

O mercado de bebidas de recuperação dos Estados Unidos está disponível como pronto para beber (RTD) e em pó e, por canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas especializadas/lojas de saúde, lojas de conveniência, lojas de varejo on-line, entre outros.

| Por tipo de produto | ||

| ||

|

| Por canal de distribuição | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de bebidas de recuperação nos EUA

Qual é o tamanho atual do mercado de bebidas de recuperação dos Estados Unidos?

O Mercado de Bebidas de Recuperação dos Estados Unidos deverá registrar um CAGR de 5,72% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de bebidas de recuperação dos Estados Unidos?

Nestle SA, PepsiCo Inc., Glanbia plc, Abbott Nutrition, Danone SA são as principais empresas que operam no mercado de bebidas de recuperação dos Estados Unidos.

Que anos este mercado de bebidas de recuperação dos Estados Unidos cobre?

O relatório abrange o tamanho histórico do mercado de bebidas de recuperação dos Estados Unidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas de recuperação dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Bebidas de Recuperação dos Estados Unidos

Estatísticas para a participação de mercado de Bebidas de Recuperação dos Estados Unidos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise das Bebidas de Recuperação dos Estados Unidos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.