Tamanho do mercado de proteínas vegetais dos Estados Unidos

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | USD 4.61 Billion |

|

|

Tamanho do Mercado (2029) | USD 5.56 Billion |

|

|

Maior participação por usuário final | Alimentos e Bebidas |

|

|

CAGR (2024 - 2029) | 3.58 % |

|

|

Crescimento mais rápido por usuário final | Suplementos |

|

|

Concentração do Mercado | Médio |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteínas vegetais nos Estados Unidos

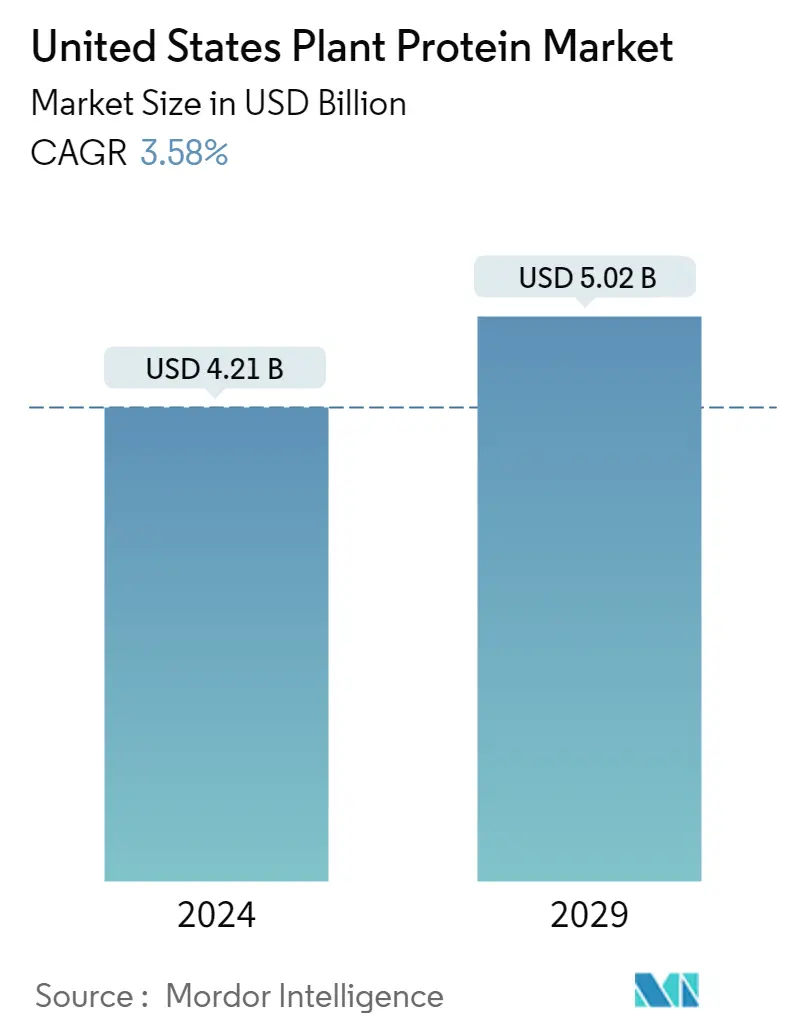

O tamanho do mercado de proteínas vegetais dos Estados Unidos é estimado em US$ 4,21 bilhões em 2024, e deverá atingir US$ 5,02 bilhões até 2029, crescendo a um CAGR de 3,58% durante o período de previsão (2024-2029).

Os alimentos e bebidas e a alimentação animal juntos representaram mais de 50% da participação em 2022, devido ao crescente veganismo aliado à crescente preferência por alimentos à base de plantas como alternativa sustentável.

- O segmento de alimentos e bebidas foi o que apresentou maior demanda, seguido de ração animal, em 2022. O segmento de alimentos e bebidas cresceu, registrando um CAGR de 4,11% em valor no período do estudo. A crescente utilização de proteínas vegetais em rações animais e cosméticos impulsionou o crescimento nos últimos anos. O alto uso de tipos de proteínas na composição da ração, como soja, trigo e ervilha impulsiona o mercado de ração animal. O aumento da demanda por proteínas vegetais em alternativas lácteas e de carne impulsionará o segmento durante o período de previsão.

- As aplicações no setor de alimentos e bebidas impulsionam a demanda por proteínas vegetais no país, e registraram uma participação em volume de 54,2% em 2022. Isso se deveu principalmente à crescente preferência por alimentos vegetais como alternativa sustentável. O subsegmento de produtos alternativos à carne está testemunhando uma enorme demanda por aplicações de alimentos e bebidas, com uma participação de 38,03% em volume em 2022, seguido pelo subsegmento de produtos alternativos aos laticínios. A rápida expansão das carnes à base de plantas, que estão agora amplamente disponíveis em mercearias e oferecidas em restaurantes fast-food, torna estas dietas mais convenientes e fáceis de manter.

- Prevê-se que os suplementos sejam o setor que mais cresce no mercado, registrando um CAGR de 6,30% durante o período de previsão, devido aos seus imensos benefícios para a saúde. A proteína vegetal em pó é rica em fibras e mais densa em nutrientes do que a proteína láctea em pó, tornando-a uma alternativa adequada à caseína e ao soro de leite em pó. As proteínas vegetais, como arroz e ervilha, estão ganhando popularidade por serem hipoalergênicas e uma alternativa nutritiva para pessoas que sofrem de intolerância à lactose. Em 2022, 36% da população dos EUA era intolerante à lactose, o que levou a uma elevada procura por proteínas alternativas.

Tendências do mercado de proteínas vegetais nos Estados Unidos

- Comida para bebês testemunhará crescimento constante após pandemia

- O crescimento da indústria de panificação é liderado por grandes players comerciais

- A inovação é a chave para manter uma taxa de crescimento constante

- Tendências de embalagens sustentáveis e inovadoras para influenciar o mercado de cereais matinais

- As preferências dos consumidores mudam para condimentos e molhos premium, longe de sopas embaladas

- Principais atores para focar na fortificação e no enriquecimento nutricional

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Enfatizando a conscientização e a inovação; força motriz por trás do crescimento do mercado de nutrição para idosos

- Grandes oportunidades para produtos alternativos à carne

- O início eletrônico emergirá como um dos canais preferidos

- Principais participantes concentrando-se mais em ingredientes saudáveis após o COVID-19

- Nutrição esportiva/desempenho testemunhará um crescimento significativo durante o período de previsão

- Espera-se que o aumento das exportações e dos preços dos alimentos para animais nos EUA afecte a produção

- Indústria cosmética dos Estados Unidos será impulsionada pela sinergia de inovação e influência da mídia social

- A produção de soja, trigo e ervilha contribui principalmente como matéria-prima para fabricantes de ingredientes proteicos vegetais

Visão geral da indústria de proteínas vegetais dos Estados Unidos

O Mercado de Proteínas Vegetais dos Estados Unidos está moderadamente consolidado, com as cinco maiores empresas ocupando 57,25%. Os principais players deste mercado são Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. e Kerry Group PLC (classificados em ordem alfabética).

Líderes de mercado de proteínas vegetais dos Estados Unidos

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include AGT Food and Ingredients Inc., AMCO Proteins, Anchor Ingredients Co. LLC, Axiom Foods Inc., Cargill Incorporated, Farbest-Tallman Foods Corporation, Foodchem International Corporation, Glanbia PLC, Ingredion Incorporated, MB-Holding GmbH & Co. KG, MGP, Roquette Frères, Südzucker Group, The Scoular Company.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteínas vegetais dos Estados Unidos

- Junho de 2022 Roquette, um fabricante de proteínas vegetais, lançou duas novas proteínas de arroz para atender à demanda do mercado por aplicações de substitutos de carne. A nova linha de proteína de arroz Nutralys inclui um isolado de proteína de arroz e um concentrado de proteína de arroz.

- Maio de 2022 BENEO, subsidiária da Südzucker, assinou um contrato de compra para adquirir a Meatless BV, produtora de ingredientes funcionais. A BENEO está expandindo sua oferta de produtos existentes com a aquisição para oferecer uma gama ainda mais ampla de soluções de texturização para alternativas de carne e peixe.

- Fevereiro de 2022 A MGP Ingredients anunciou a construção de uma nova planta de extrusão no Kansas para fabricar sua linha ProTerra de proteínas texturizadas. A instalação de US$ 16,7 milhões estará localizada próxima à unidade da empresa em Atchison e produzirá inicialmente até 10 milhões de libras de ProTerra anualmente. A nova fábrica ajudará a MGP a atender à crescente demanda por sua linha de produtos ProTerra, que compreende ingredientes proteicos de ervilha e trigo usados em aplicações como substitutos de carne à base de plantas.

Relatório de mercado de proteínas vegetais dos Estados Unidos – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

-

3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

-

3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

-

3.3 Tendências de produção

- 3.3.1 Plantar

-

3.4 Quadro regulamentar

- 3.4.1 Estados Unidos

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

-

4.1 Tipo de proteína

- 4.1.1 Proteína de Cânhamo

- 4.1.2 Proteína de Ervilha

- 4.1.3 Proteína de Batata

- 4.1.4 Proteína de Arroz

- 4.1.5 Eu sou proteína

- 4.1.6 Proteína de Trigo

- 4.1.7 Outras proteínas vegetais

-

4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

-

5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 AGT Food and Ingredients Inc.

- 5.4.2 AMCO Proteins

- 5.4.3 Anchor Ingredients Co. LLC

- 5.4.4 Archer Daniels Midland Company

- 5.4.5 Axiom Foods Inc.

- 5.4.6 Bunge Limited

- 5.4.7 Cargill Incorporated

- 5.4.8 CHS Inc.

- 5.4.9 Farbest-Tallman Foods Corporation

- 5.4.10 Foodchem International Corporation

- 5.4.11 Glanbia PLC

- 5.4.12 Ingredion Incorporated

- 5.4.13 International Flavors & Fragrances, Inc.

- 5.4.14 Kerry Group PLC

- 5.4.15 MB-Holding GmbH & Co. KG

- 5.4.16 MGP

- 5.4.17 Roquette Frères

- 5.4.18 Südzucker Group

- 5.4.19 The Scoular Company

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

-

7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- VOLUME DE MERCADO DE ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 2:

- VOLUME DO MERCADO DE PADARIA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 3:

- VOLUME DO MERCADO DE BEBIDAS, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 4:

- VOLUME DO MERCADO DE CEREAIS DE CAFÉ DA MANHÃ, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 5:

- VOLUME DE MERCADO DE CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 6:

- VOLUME DO MERCADO DE CONFEITARIA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 7:

- VOLUME DE LÁCTEOS E MERCADO DE PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 8:

- VOLUME DO MERCADO DE NUTRIÇÃO PARA IDOSOS E NUTRIÇÃO MÉDICA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 9:

- VOLUME DE MERCADO DE CARNES/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 10:

- VOLUME DO MERCADO DE PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 11:

- VOLUME DO MERCADO DE SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 12:

- VOLUME DO MERCADO DE NUTRIÇÃO ESPORTIVA/DESEMPENHO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 13:

- VOLUME DO MERCADO DE ALIMENTAÇÃO ANIMAL, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 14:

- VOLUME DE MERCADO DE CUIDADOS PESSOAIS E COSMÉTICOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 15:

- CONSUMO PER CAPITA DE PROTEÍNA VEGETAL, GRAM, ESTADOS UNIDOS, 2017 - 2029

- Figura 16:

- PRODUÇÃO DE MATÉRIA-PRIMA DE PROTEÍNA VEGETAL, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2021

- Figura 17:

- VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS, TONELADAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 18:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 19:

- VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 20:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 21:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUME DO MERCADO DE PROTEÍNA DE CÂNHAMO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO DE PROTEÍNA DE CÂNHAMO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE CÂNHAMO POR USUÁRIO FINAL, % PROTEÍNA DE CÂNHAMO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 26:

- VOLUME DO MERCADO DE PROTEÍNA DE ERVILHA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 27:

- VALOR DO MERCADO DE PROTEÍNA DE ERVILHA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 28:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE ERVILHA POR USUÁRIO FINAL, % PROTEÍNA DE ERVILHA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 29:

- VOLUME DO MERCADO DE PROTEÍNA DE BATATA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 30:

- VALOR DO MERCADO DE PROTEÍNA DE BATATA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 31:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE BATATA POR USUÁRIO FINAL, % PROTEÍNA DE BATATA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 32:

- VOLUME DE MERCADO DE PROTEÍNA DE ARROZ, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 33:

- VALOR DO MERCADO DE PROTEÍNA DE ARROZ, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE ARROZ POR USUÁRIO FINAL, % PROTEÍNA DE ARROZ, ESTADOS UNIDOS, 2022 VS 2029

- Figura 35:

- VOLUME DO MERCADO DE PROTEÍNA DE SOJA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 36:

- VALOR DO MERCADO DE PROTEÍNA DE SOJA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 37:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE SOJA POR USUÁRIO FINAL, % PROTEÍNA DE SOJA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 38:

- VOLUME DE MERCADO DE PROTEÍNA DE TRIGO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 39:

- VALOR DO MERCADO DE PROTEÍNA DE TRIGO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 40:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE TRIGO POR USUÁRIO FINAL, % PROTEÍNA DE TRIGO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 41:

- VOLUME DO MERCADO DE OUTRAS PROTEÍNAS VEGETAIS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 42:

- VALOR DO MERCADO DE OUTRAS PROTEÍNAS VEGETAIS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 43:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE OUTRAS PROTEÍNAS VEGETAIS POR USUÁRIO FINAL, % OUTRAS PROTEÍNAS VEGETAIS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 44:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 45:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 46:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 47:

- PARTICIPAÇÃO DO VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 48:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, ALIMENTAÇÃO ANIMAL, ESTADOS UNIDOS, 2017 - 2029

- Figura 49:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, ALIMENTAÇÃO ANIMAL, ESTADOS UNIDOS, 2017 - 2029

- Figura 50:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % ALIMENTAÇÃO ANIMAL, ESTADOS UNIDOS, 2022 VS 2029

- Figura 51:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 52:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 53:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 54:

- PARTICIPAÇÃO DO VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 55:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, PADARIA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 56:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, PADARIA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 57:

- PARTE DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % PADARIA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 58:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 59:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 60:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % BEBIDAS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 61:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, CEREAIS DE CAFÉ DA MANHÃ, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 62:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, CEREAIS DE PEQUENO ALMOÇO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 63:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % CEREAIS DE CAFÉ DA MANHÃ, ESTADOS UNIDOS, 2022 VS 2029

- Figura 64:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 65:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, CONDIMENTOS/MOLHOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 66:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % CONDIMENTOS/MOLHOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 67:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, CONFEITARIA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 68:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, CONFEITARIA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 69:

- PARTE DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % CONFEITARIA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 70:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 71:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 72:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 73:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, CARNE/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 74:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, CARNE/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 75:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % CARNE/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, ESTADOS UNIDOS, 2022 VS 2029

- Figura 76:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 77:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, RTE/RTC FOOD PRODUCTS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 78:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % RTE/RTC FOOD PRODUCTS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 79:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 80:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, SNACKS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 81:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % SNACKS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 82:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, CUIDADOS PESSOAIS E COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 83:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, CUIDADOS PESSOAIS E COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 84:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % CUIDADOS PESSOAIS E COSMÉTICOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 85:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, USUÁRIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 86:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, USUÁRIO FINAL DE SUPLEMENTOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 87:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL DE SUPLEMENTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 88:

- PARTICIPAÇÃO DO VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR USUÁRIO FINAL DE SUPLEMENTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 89:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 90:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 91:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % ALIMENTOS PARA BEBÊS E FÓRMULA INFANTIL, ESTADOS UNIDOS, 2022 VS 2029

- Figura 92:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 93:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 94:

- PARTE DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 95:

- VOLUME DE MERCADO DE PROTEÍNAS VEGETAIS, NUTRIÇÃO ESPORTIVA/PERFORMANCE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 96:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS, NUTRIÇÃO ESPORTIVA/PERFORMANCE, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 97:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, % NUTRIÇÃO ESPORTIVA/DESEMPENHO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 98:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, MERCADO DE PROTEÍNAS PLANTAS DOS ESTADOS UNIDOS, 2017 - 2022

- Figura 99:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ESTADOS UNIDOS, 2017 - 2022

- Figura 100:

- PARTE DE VALOR DOS PRINCIPAIS JOGADORES,%, MERCADO DE PROTEÍNAS PLANTAS DOS ESTADOS UNIDOS, 2021

Segmentação da indústria de proteínas vegetais dos Estados Unidos

Proteína de cânhamo, proteína de ervilha, proteína de batata, proteína de arroz, proteína de soja e proteína de trigo são cobertas como segmentos por tipo de proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final.

- O segmento de alimentos e bebidas foi o que apresentou maior demanda, seguido de ração animal, em 2022. O segmento de alimentos e bebidas cresceu, registrando um CAGR de 4,11% em valor no período do estudo. A crescente utilização de proteínas vegetais em rações animais e cosméticos impulsionou o crescimento nos últimos anos. O alto uso de tipos de proteínas na composição da ração, como soja, trigo e ervilha impulsiona o mercado de ração animal. O aumento da demanda por proteínas vegetais em alternativas lácteas e de carne impulsionará o segmento durante o período de previsão.

- As aplicações no setor de alimentos e bebidas impulsionam a demanda por proteínas vegetais no país, e registraram uma participação em volume de 54,2% em 2022. Isso se deveu principalmente à crescente preferência por alimentos vegetais como alternativa sustentável. O subsegmento de produtos alternativos à carne está testemunhando uma enorme demanda por aplicações de alimentos e bebidas, com uma participação de 38,03% em volume em 2022, seguido pelo subsegmento de produtos alternativos aos laticínios. A rápida expansão das carnes à base de plantas, que estão agora amplamente disponíveis em mercearias e oferecidas em restaurantes fast-food, torna estas dietas mais convenientes e fáceis de manter.

- Prevê-se que os suplementos sejam o setor que mais cresce no mercado, registrando um CAGR de 6,30% durante o período de previsão, devido aos seus imensos benefícios para a saúde. A proteína vegetal em pó é rica em fibras e mais densa em nutrientes do que a proteína láctea em pó, tornando-a uma alternativa adequada à caseína e ao soro de leite em pó. As proteínas vegetais, como arroz e ervilha, estão ganhando popularidade por serem hipoalergênicas e uma alternativa nutritiva para pessoas que sofrem de intolerância à lactose. Em 2022, 36% da população dos EUA era intolerante à lactose, o que levou a uma elevada procura por proteínas alternativas.

| Tipo de proteína | Proteína de Cânhamo | |||

| Proteína de Ervilha | ||||

| Proteína de Batata | ||||

| Proteína de Arroz | ||||

| Eu sou proteína | ||||

| Proteína de Trigo | ||||

| Outras proteínas vegetais | ||||

| Usuário final | Alimentação animal | |||

| Alimentos e Bebidas | Por subusuário final | Padaria | ||

| Bebidas | ||||

| Cereais do café da manhã | ||||

| Condimentos/Molhos | ||||

| Confeitaria | ||||

| Laticínios e produtos alternativos ao leite | ||||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||||

| Produtos alimentícios RTE/RTC | ||||

| Lanches | ||||

| Cuidados Pessoais e Cosméticos | ||||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | ||

| Nutrição de Idosos e Nutrição Médica | ||||

| Nutrição Esportiva/Desempenho | ||||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.