| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

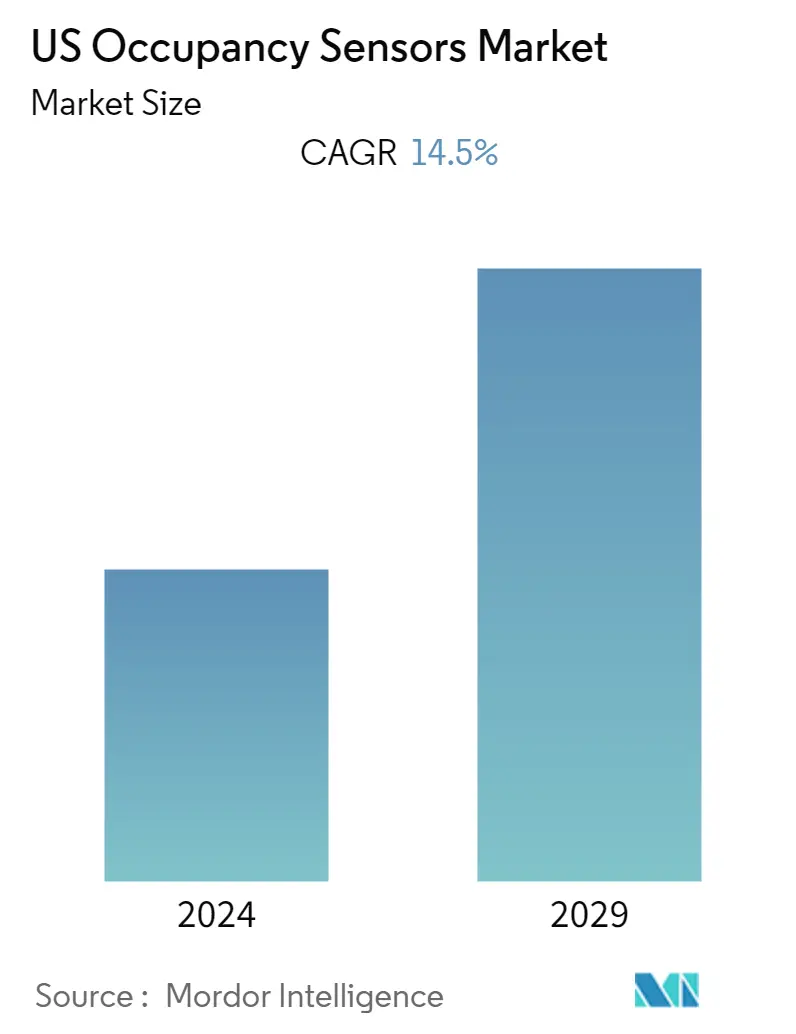

| CAGR | 14.50 % |

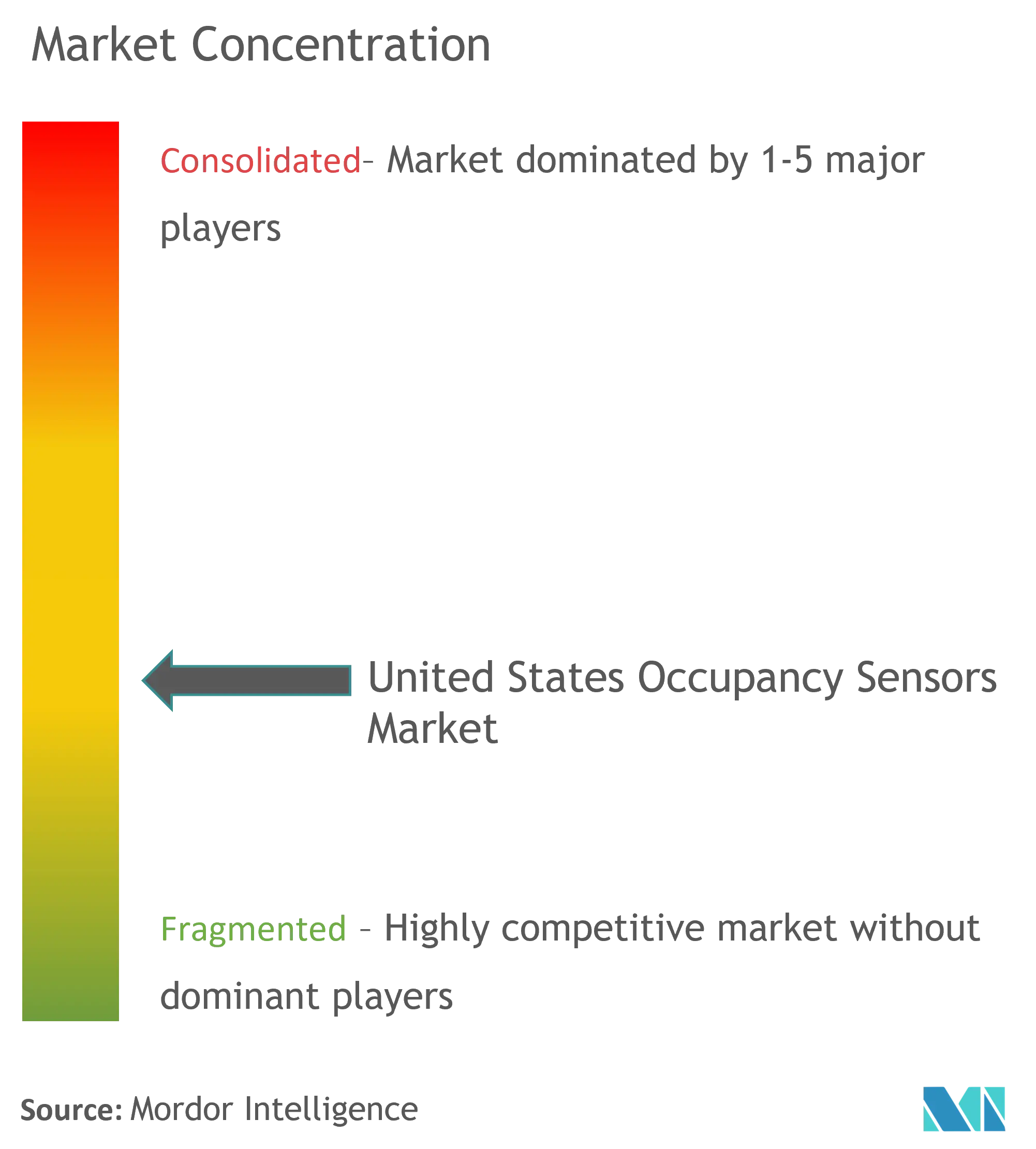

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de sensores de ocupação nos EUA

Espera-se que o mercado de sensores de ocupação dos Estados Unidos registre um CAGR de 14,5% durante o período de previsão, 2021-2026. A tecnologia de edifícios inteligentes e os sensores de ocupação podem fornecer dados em tempo real, permitindo tomar melhores decisões para a gestão de edifícios sob as novas diretrizes da COVID-19. Seja economizando espaço ou melhorando a higiene, os sensores IoT de ocupação podem ajudar a mobilizar e otimizar o processo de retorno ao trabalho.

- Um dos principais fatores impulsionadores da expansão dos sensores de ocupação é a tendência de urbanização. Há uma demanda crescente por eficiência energética em residências e escritórios. De acordo com o Departamento de Assuntos Económicos e Sociais das Nações Unidas, 68% da população viverá em cidades até 2050, o que aumentará a utilização sustentável de energia.

- Espera-se que a crescente demanda por dispositivos com eficiência energética impulsione o país. Os sensores de ocupação desempenham um papel vital na redução do consumo de energia. Isto é conseguido através dos sensores, que desligam dispositivos e outros equipamentos com base na ocupação. Esses sensores ajudam a reduzir a poluição luminosa e podem ser usados em espaços internos e externos.

- Espera-se que a demanda por infravermelho passivo continue no país devido ao baixo custo, à demanda por dispositivos com eficiência energética e à menor necessidade de energia. Possui uma variedade de aplicações, como iluminação, espectrômetros, gás e sistemas de detecção de incêndio. Alguns dos benefícios significativos dos sensores infravermelhos passivos são detecção precisa de movimento, disparo confiável e economia. Os projetistas de máquinas de venda automática, por exemplo, estão agora incorporando sensores PIR em seus produtos para que seus displays só acendam quando alguém está na frente da unidade ou talvez acenando com a mão na frente de um painel, o que economiza custos operacionais.

- Espera-se também que as parcerias e a entrada de players globais no país moldem o cenário do mercado no futuro. Recentemente, a Loxone, com sede na Áustria, entrou no mercado dos EUA com uma oferta de controle de automação residencial inteligente que apresenta mais de 150 SKUs de produtos, incluindo sensores de ocupação, sensores de temperatura e umidade.

Tendências de mercado de sensores de ocupação nos EUA

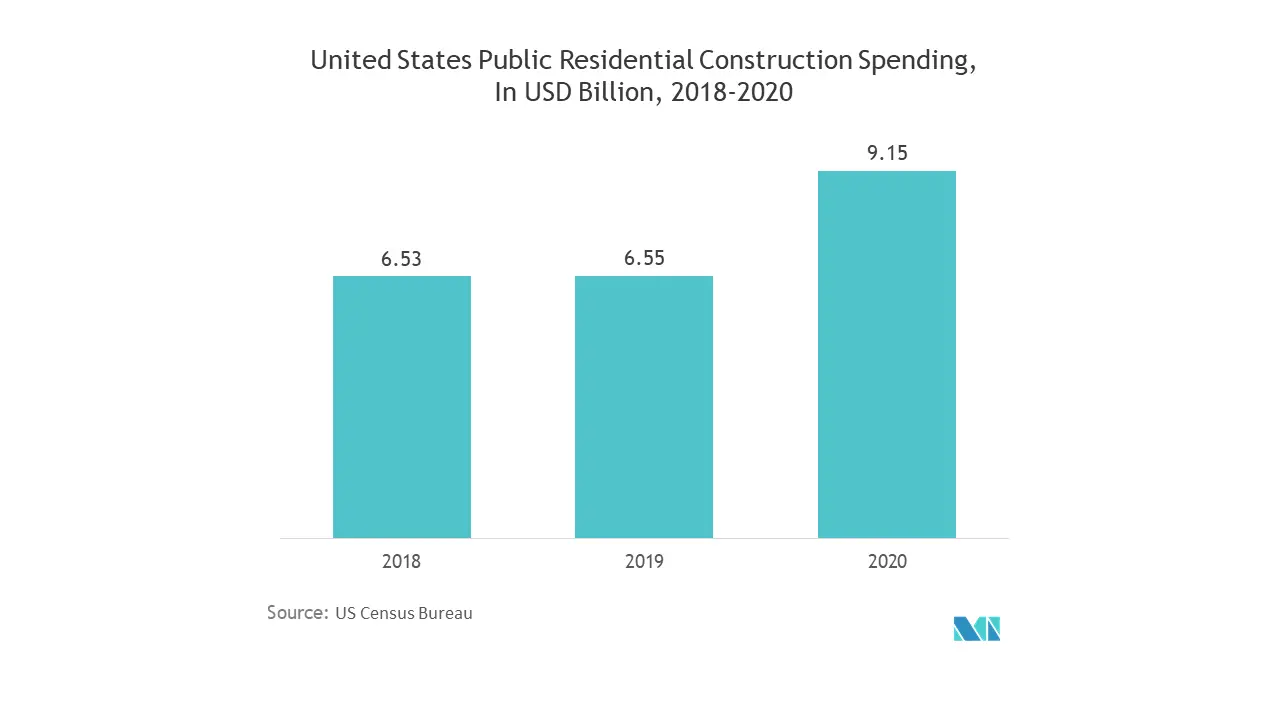

Espera-se que o setor residencial testemunhe um crescimento significativo

- Com a introdução de tecnologias de edifícios inteligentes, os gestores de instalações têm agora acesso a ferramentas robustas para aceder a informações precisas sobre a ocupação do espaço, em vez de confiarem em estimativas e aproximações e sensores de ocupação, ajudando na recolha de dados sobre a utilização do espaço e na optimização das decisões de gestão do espaço no país.

- Além disso, mude de um sistema de controle de iluminação tradicional para um sistema de controle de iluminação inteligente, que permite o controle de iluminação sem fio e até mesmo sem toque por meio de detecção de ocupação, agendamento de horário e controle de voz. Tudo isto abriu novas oportunidades para empresas profissionais de controlo de iluminação, que fornecem soluções flexíveis para residências.

- Além disso, os sensores infravermelhos fotoelétricos (PIR) são o padrão atual para detectar a presença de ocupação em edifícios. Os termostatos inteligentes usam sensores para controlar o aquecimento e o resfriamento com base na ocupação. Um problema significativo é que esses sensores PIR detectam apenas indivíduos em movimento.

- Além disso, os designs de referência de sensores de ocupação e tomadas inteligentes ajudam os fabricantes e desenvolvedores de dispositivos de automação residencial a acelerar o tempo de lançamento no mercado e, ao mesmo tempo, reduzir o custo e a complexidade do sistema. Os desenvolvedores podem avançar rapidamente do conceito de design ao produto final, aproveitando esses novos designs de referência prontos para uso, incluindo tecnologia sem fio pré-certificada, arquivos de design de hardware de código aberto, pilhas de software padrão do setor e métodos comprovados de fabricação de configurações de teste.

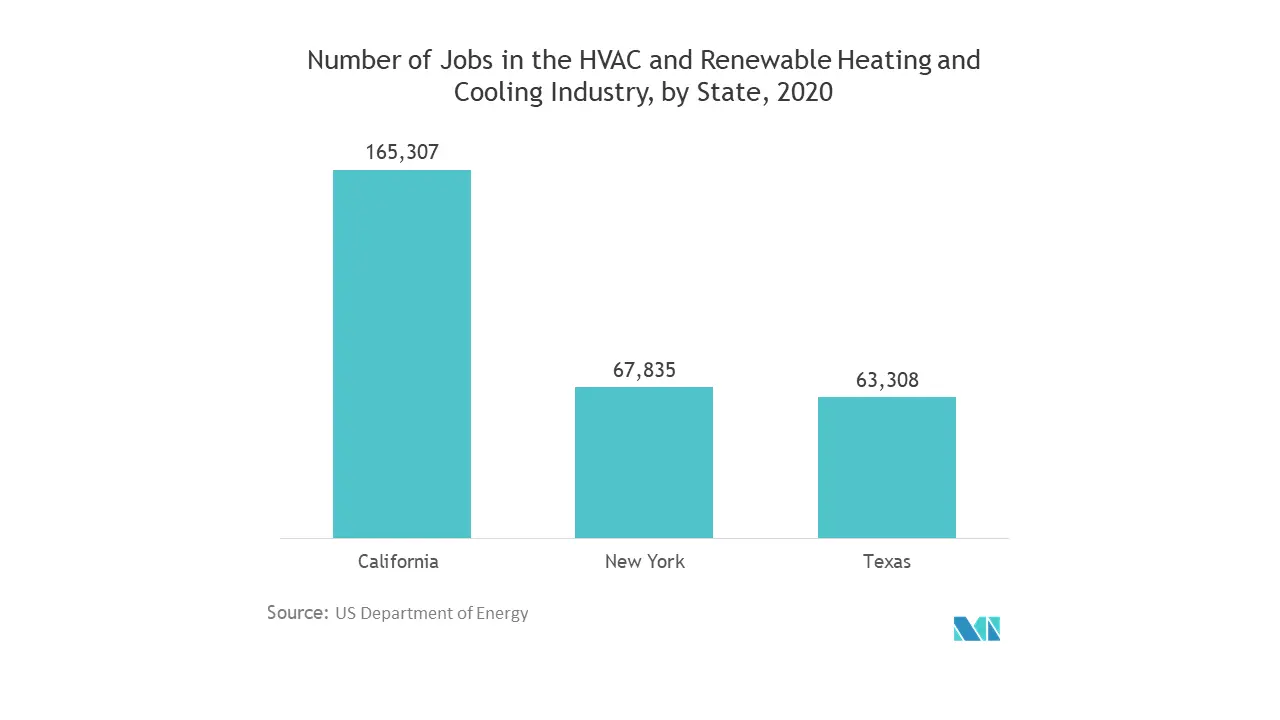

Espera-se que o segmento HVAC testemunhe um crescimento significativo

- A demanda por ar condicionado na indústria comercial está crescendo. Por exemplo, Comfort Systems USA, um importante fornecedor de serviços mecânicos, incluindo aquecimento, ventilação, ar condicionado (HVAC), encanamento, tubulação e controles, anunciou que celebrou um acordo definitivo para adquirir a Walker TX Holding Company Inc. suas subsidiárias relacionadas com sede no Texas. Além disso, espera-se que as regulamentações governamentais sobre eficiência energética e refrigerantes ecológicos criem oportunidades para o mercado durante o período de previsão.

- Além disso, em Atlanta, a Samsung HVAC anunciou que iria expandir o seu negócio de ar condicionado comercial através da construção, formação e suporte de uma rede de representantes, distribuidores e instaladores específicos. A empresa também anunciou a expansão de seus modelos avançados de resfriamento Wind-free para soluções comerciais leves. Espera-se que o aumento na demanda por HVACs impulsione o crescimento de sensores de ocupação no país.

- O país está se concentrando no desenvolvimento de cidades inteligentes para melhorar a eficiência energética. A cidade de Newark, Nova Jersey, contratou a Honeywell para instalar soluções de controle com eficiência energética que incorporam o HVAC da cidade, como sensores de ocupação de salas e controle de sistemas prediais em vários locais. Isso faz parte do Plano de Ação de Sustentabilidade da cidade. Espera-se que iniciativas como estas proporcionem poupanças significativas nas operações energéticas e, portanto, impulsionem a procura exponencial do mercado.

- Outro importante fator propulsor para a expansão do mercado é o foco na inovação e nos avanços em sensores de ocupação, como sensores de ocupação de processamento de imagem (IPOS), sensores de ocupação inteligentes (IOS) e microfônicos. Por exemplo, a Panasonic introduziu sensores de movimento PIR do tipo baixo perfil, oferecendo uma alternativa de perfil de 10,9 mm amplamente utilizada em sistemas HVAC, casas inteligentes e sistemas de vigilância.

Visão geral da indústria de sensores de ocupação nos EUA

O mercado de sensores de ocupação dos Estados Unidos é moderadamente competitivo por natureza. Lançamentos de produtos, altos gastos com pesquisa e desenvolvimento, parcerias e aquisições são as principais estratégias de crescimento adotadas pelas empresas do país para sustentar a intensa concorrência.

- Julho de 2021 – Arcline Investment Management, uma empresa de private equity, anunciou a compra de uma participação majoritária na Dwyer Instruments. A empresa é fornecedora de projeto e fabricação de soluções de sensores e instrumentação para os mercados de automação de processos, HVAC e automação predial. A empresa possui 93 patentes ativas e pendentes e um amplo conjunto de mais de 40.000 SKUs configuráveis, permitindo atender quase todas as aplicações exigidas pelo cliente.

- Janeiro de 2021 - Eyeris Technologies, Inc. anunciou uma colaboração com a Texas Instruments (TI) em uma solução de IA de detecção na cabine pioneira no Consumer Electronics Show (CES) 2021, utilizando processadores JacintoTM TDA4 da TI e sensores de imagem 2D RGB-IR. Os DNNs Eyeris são projetados para atender aos padrões de segurança funcional, permitir o posicionamento flexível da câmera e funcionar com eficiência em processadores edge de baixo consumo de energia. O portfólio de algoritmos de IA da Eyeris para detecção na cabine inclui recursos de sistema de monitoramento de motorista (DMS) e sistema de monitoramento de ocupantes (OMS) que atendem aos padrões globais NCAP.

Líderes de mercado de sensores de ocupação nos EUA

-

Signify Holding BV

-

Texas Instruments Inc

-

Schneider Electric SE

-

Honeywell Inc

-

General Electric Co

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sensores de ocupação nos EUA

- Março de 2020 - A Signify introduziu novos pacotes de sensores IoT da Philips que coletam e fornecem dados por meio do sistema de iluminação conectado Interact Office e APIs de monitoramento ambiental. Os pacotes de sensores podem observar a ocupação, o total de pessoas na sala, a temperatura (ao nível da sala e da mesa), os níveis de ruído, os níveis de luz natural, a umidade relativa e são habilitados para Bluetooth, permitindo o posicionamento interno e a navegação.

Segmentação da indústria de sensores de ocupação nos EUA

Um sensor de ocupação é usado para economizar energia, cumprir os códigos de construção e fornecer controle automático e várias outras aplicações semelhantes. Uma das tecnologias mais utilizadas entre os sensores de ocupação é o infravermelho passivo, que detecta a ocupação dentro de um determinado campo e ativa a iluminação, sendo extremamente útil em espaços pequenos. Além disso, o advento de sensores de ocupação avançados, como microfônicos, sensores de ocupação inteligentes, sensores de ocupação de processamento de imagem e o novo sensor de ocupação inteligente baseado em visão, para sistemas HVAC está alimentando o crescimento do mercado de sensores de ocupação.

| Por tipo de rede | Com fio |

| Sem fio | |

| Por tecnologia | Ultrassônico |

| Infravermelho Passivo | |

| Microondas | |

| Por aplicativo | Controle de luz |

| AVAC | |

| Segurança e Vigilância | |

| Por tipo de edifício | residencial |

| Comercial |

Perguntas frequentes sobre pesquisa de mercado de sensores de ocupação nos EUA

Qual é o tamanho atual do mercado de sensores de ocupação dos EUA?

O mercado de sensores de ocupação dos EUA deve registrar um CAGR de 14,5% durante o período de previsão (2024-2029)

Quem são os principais participantes do mercado de sensores de ocupação dos EUA?

Signify Holding BV, Texas Instruments Inc, Schneider Electric SE, Honeywell Inc, General Electric Co são as principais empresas que operam no mercado de sensores de ocupação dos EUA.

Que anos este mercado de sensores de ocupação dos EUA cobre?

O relatório abrange o tamanho histórico do mercado de sensores de ocupação dos EUA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores de ocupação dos EUA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de sensores de ocupação dos EUA

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de Sensores de Ocupação dos EUA em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise dos sensores de ocupação dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.