Análise de mercado das operadoras de rede virtual móvel (MVNO) dos EUA

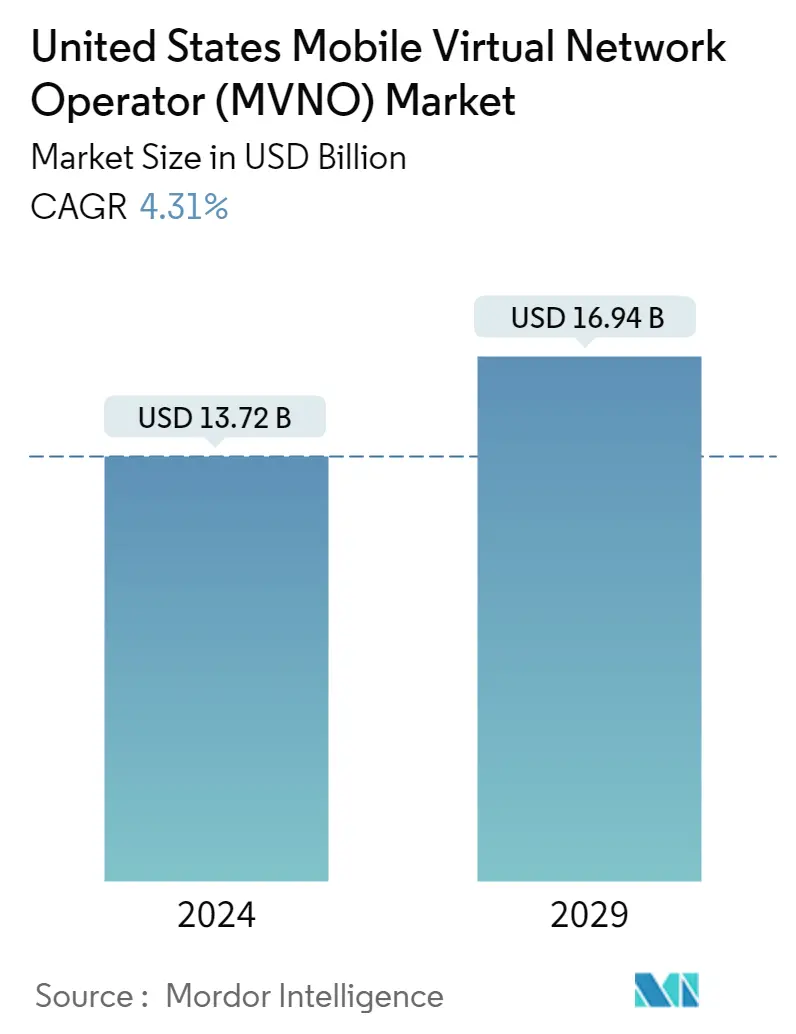

O tamanho do mercado de operadoras de rede virtual móvel dos Estados Unidos é estimado em US$ 13,72 bilhões em 2024, e deve atingir US$ 16,94 bilhões até 2029, crescendo a um CAGR de 4,31% durante o período de previsão (2024-2029).

O mercado de operadoras de rede virtual móvel (MVNO) nos Estados Unidos é considerado maduro e desenvolvido. Os MVNOs começaram a operar nos Estados Unidos em 2011. Desde então, o mercado de MVNO teve um crescimento prolongado em comparação com o aumento do número de assinantes móveis. Os Estados Unidos têm quatro grandes operadoras, que fornecem infraestrutura de rede para 139 MVNOs que atendem seus 36 milhões de assinantes ativos em abril de 2019, conforme relatado pela GSMA. Os MVNOs floresceram nos Estados Unidos devido ao programa Lifeline administrado pela FCC nos Estados Unidos. Os principais estados dos Estados Unidos fizeram parceria com algumas MVNOs para fornecer serviços móveis e de banda larga a uma taxa muito subsidiada.

- As operadoras de redes virtuais móveis (MVNOs) estão enfrentando uma onda de mudanças à medida que a crescente demanda e a concorrência, e os avanços tecnológicos trazem as mais recentes oportunidades e desafios para as MVNOs e seus anfitriões de operadoras de redes móveis (MNO). O mercado móvel dos EUA está caminhando para a saturação e uma taxa de penetração ultrapassada de 80% durante 2019, com grandes empresas como T-Mobile, Verizon e ATT comandando uma parcela significativa da base de usuários do país. Nos EUA, os MVNOs estão a tornar-se cada vez mais um meio de trazer segmentos adicionais para a base de assinantes para a rede do operador anfitrião, através da concentração em propostas de valor específicas para segmentos-alvo de clientes de nicho. Os MVNOs são uma das abordagens de entrada mais rápidas e baratas em comparação com a construção de uma rede. Com a oferta de serviços comparativamente económica dos MVNOs, os serviços são populares entre os utilizadores de telemóveis usados e recondicionados no país.

- À medida que a assinatura telefónica sem fios atinge o ponto de equilíbrio, a crescente propensão do país para a utilização de dados alimenta o crescimento dos MVNOs, onde quatro grandes MNOs do país estão a pressionar para ganhar a partir da base de utilizadores dos MVNOs. De acordo com a ACSI, a satisfação do cliente com MVNOs de serviço completo foi maior do que a dos MNOs durante 2019, que ficou em 77 em comparação com 73 da MNO. Cricket Wireless, Metro by T-Mobile, Virgin e Boost estavam entre os primeiros, com Cricket Wireless no topo a categoria com 79 pontos e mais de 10 milhões de inscritos. A empresa alcançou esse feito oferecendo os melhores planos sem fio entre MVNOs de serviço completo. Os BYODs são outro fator impulsionador do crescimento do mercado no país e da adoção em escala empresarial e um ponto de entrada para MVNOs no lucrativo mercado pós-pago.

- O mercado MNVO também testemunha fusões nos Estados Unidos. Por exemplo, em julho de 2020, a DISH anunciou hoje que havia concluído a aquisição da Boost Mobile por US$ 1,4 bilhão. Com esta aquisição, a DISH entra oficialmente no mercado varejista sem fio, atendendo a mais de nove milhões de clientes. Boost era anteriormente operado e de propriedade da Sprint. Após a fusão da Sprint e da T-Mobile, em abril de 2020, a DISH adquiriu a Boost Mobile. Em julho de 2019, a DISH anunciou uma série de acordos que alcançou com o DOJ e a FCC como parte da fusão entre a Sprint e a T-Mobile. A rede DISH obteve acesso à rede T-Mobile por sete anos, incluindo a capacidade de atender clientes DISH entre a próxima rede 5G autônoma da DISH e a rede nacional da T-Mobile, a primeira de seu tipo nos Estados Unidos. A DISH continuou a fazer progressos na implementação da sua rede 5G e anunciou a selecção da Fujitsu para unidades de rádio.

- Para garantir a continuidade dos negócios devido ao surto de COVID-19, as organizações empresariais, especialmente nos países profundamente afetados, permitem que os seus funcionários trabalhem a partir de casa (WFH). O aumento de pessoas que trabalham em casa levou a um aumento na procura de downloads, visualização de vídeos online e comunicação através de videoconferência, levando a um aumento do tráfego de rede e da utilização de dados. A T-Mobile multiplicou sua capacidade 4G de banda baixa em até seis vezes para apoiar o trabalho e a educação em casa. Isso continuará até o fim da pandemia. Assim, espera-se que os MVNOs, que utilizam redes da T-Mobile e outras redes semelhantes, desempenhem um papel crucial no apoio à infra-estrutura de rede dos EUA. Em março de 2020, a Cricket Wireless lançou um novo plano de US$ 15 com 2 GB de dados e conversas e textos ilimitados sem qualquer ativação devido ao impacto do COVID-19 por um período limitado que expirará em maio de 2020.

Tendências de mercado das operadoras de rede virtual móvel (MVNO) dos EUA

Espera-se que a crescente demanda por rede celular eficiente impulsione o mercado

- A crescente demanda por uma rede celular eficiente é um fator significativo que impulsiona a necessidade de MVNOs no mercado. A crescente penetração da Internet e dos smartphones e a necessidade de alta velocidade em todo o mundo estão forçando os clientes a optar pela operadora de rede mais eficiente. O crescente número de dispositivos conectados, comunicação máquina a máquina, nuvem, IoT, Indústria 4.0 e edge computing, entre outras, são algumas das tendências de mercado que tornam necessária a adoção de redes de alta velocidade e eficientes. Além disso, fatores como o uso crescente de dispositivos avançados e o aumento da velocidade da rede levaram a um grande crescimento no uso de aplicativos de dados, como streaming de vídeo e navegação na Internet, nos Estados Unidos.

- Devido à transformação digital nos Estados Unidos, espera-se que os MVNOs tenham como alvo a IoT, a conectividade máquina-a-máquina (M2M). Esses provedores ajudariam na expansão da conectividade pronta para uso, agrupada com dispositivos e outros serviços no mundo tudo conectado veículos, dispositivos médicos, wearables, equipamentos industriais, etc. Os dados transmitidos durante a conexão M2M são muito baixos devido para o qual os fornecedores de dispositivos IoT tendem a preferir operadoras que possam fornecer preços e pacotes atraentes. Os MVNOs, devido ao seu modelo de negócio, são os mais adequados para servir esta indústria e aumentarão ainda mais a sua penetração neste segmento no futuro.

- Os Estados Unidos estão testemunhando um aumento significativo no número de dispositivos conectados. Operadoras de rede como ATT e T Mobile em seus relatórios anuais mencionaram assinantes vitais para esses dispositivos. A ATT informou que 30% do total de seus assinantes em 2018 eram para dispositivos conectados. O país tem visto a maior penetração desses dispositivos conectados nos últimos anos e detém uma fatia considerável no mercado norte-americano em número de dispositivos IoT. De acordo com a GSMA, espera-se que o número de conexões IoT na América do Norte cresça para 5,9 bilhões até 2025. De acordo com a American Tower Corporation, em 2019, havia cerca de 815 milhões de dispositivos móveis conectados nos Estados Unidos.

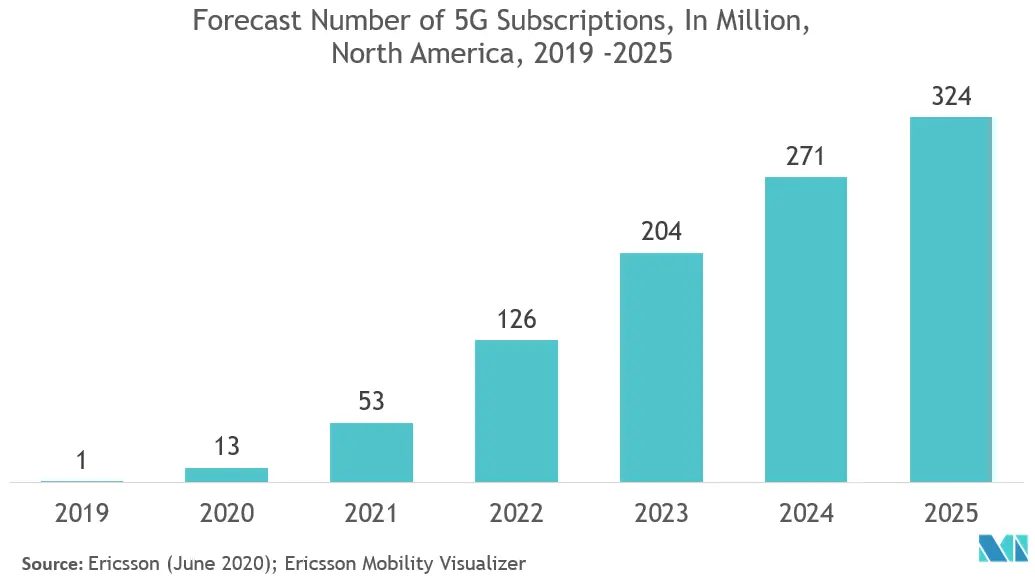

- Segundo a Ericsson, o número de assinaturas 5G na América do Norte deverá aumentar de 1 milhão em 2019 para 324 milhões em 2025. Baseado numa infraestrutura virtualizada, o 5G oferece a capacidade de fatiar a rede e atribuir a cada parte uma qualidade específica de serviço, para se adequar a um caso de uso. A crescente penetração da tecnologia 4G, 4G+ e 5G também transformará os modelos de negócios das operadoras móveis e MVNOs. Recursos como o fatiamento de rede permitirão que MNVOs executem minirredes para clientes em setores específicos. Isto oferece a capacidade de atingir vários mercados e aplicações verticais, abrindo oportunidades para MVNOs. Por exemplo, uma rede móvel de marca administrada por MVNO para jogos requer menor latência e maior largura de banda. O fatiamento da rede será benéfico para isso.

Espera-se que os revendedores detenham uma participação significativa

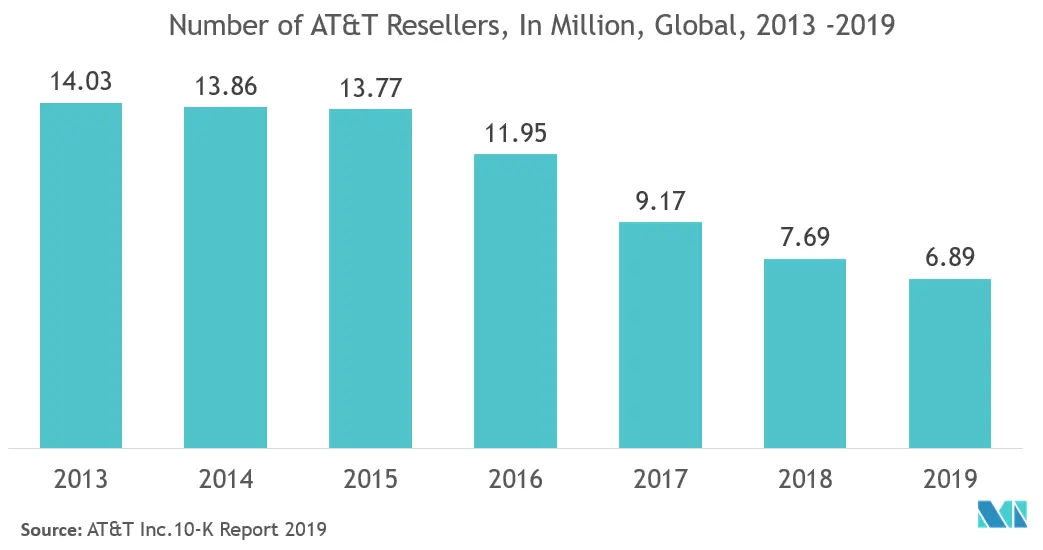

- Os revendedores são o acordo terceirizado, que vende os serviços de um provedor/operadora e aproveita um SLA de serviço padrão. Uma fatura é emitida através do provedor ou operadora geral de serviços. Um MVNO revendedor operará sob sua marca ou em parceria com o MNO. Principalmente, o revendedor da marca traz para a mesa canais de distribuição da marca ou uma grande base de clientes existente, a partir dos quais pode alavancar suas vendas. A escolha de um modelo operacional para os MVNOs é altamente influenciada pela disposição dos operadores para os riscos associados e o custo das operações. O processo de negócios torna o mercado MVNO mais um negócio com menos despesas de capital estimadas em cerca de 3,5 milhões de dólares e estimativas de pico de financiamento de projetos na faixa de 6 milhões a 8 milhões de dólares.

- Usando o modelo de revendedor, um MVNO pode potencialmente oferecer seus serviços de valor agregado (VAS). A responsabilidade limitada torna este segmento de mercado associado a menos riscos para o MVNO e limita a oportunidade de receitas, devido à falta de controlo sobre as operações. Neste modelo de negócio, as MVNOs não detêm ativos na parceria com as MNOs, ou seja, não possuem propriedade do cliente, da infraestrutura ou do SIM e não podem definir preços. O revendedor móvel destina-se àquelas empresas que pretendem disponibilizar um tarifário de comunicação móvel à medida da sua base de clientes. Ao mesmo tempo, o revendedor de marca destina-se a empresas que pretendem enriquecer a sua marca com serviços de comunicação móvel.

- O modelo de revendedor de marca permite que o MVNO colha os benefícios de operar sob sua marca ou, em alguns casos, em parceria com o MNO. O revendedor (de marca) é responsável pelos custos de marca, vendas e distribuição, e compartilha as receitas com o MNO parceiro. Os clientes deste mercado pertencem às MNO's. A margem de receita é estimada entre 10-15% para os revendedores. Branding, vendas e marketing estão sob o escopo do revendedor, e a capacidade operacional para lidar com os serviços de atendimento ao cliente pode estar parcialmente presente ou ausente dependendo do acordo comercial. Além disso, os revendedores levam menos tempo para chegar ao mercado e exigem baixos custos iniciais, uma vez que não é necessário nenhum investimento em infraestrutura MVNO porque a operadora de rede cuida da maior parte dela. O revendedor MVNO também é responsável pelos custos de marketing, vendas e distribuição.

- Com a crescente adoção da tecnologia 4G e 5G, espera-se que o modelo de revendedor tenha uma tremenda oportunidade durante o período de previsão. Por exemplo, em janeiro de 2020, um novo MVNO foi lançado ao público sob a Venn Mobile. O MVNO é administrado pela mesma organização do revendedor de planos de negócios da T-Mobile, Teltik. O plano custa US$ 30 por mês e vem com conversação, texto, dados ilimitados e 50 GB de hotspot móvel. A onda de transformação sem fio 5G continua. Ela impacta a indústria sem fio e também um número crescente de outros setores. Muitos players MVNO como Google Fi, Xfinity Mobile, Spectrum Mobile, Altice Mobile, Tracfone, StraightTalk e muitas empresas menores continuam com uso intenso, o que implica um crescimento significativo no futuro.

Visão geral da indústria das operadoras de rede virtual móvel dos EUA (MVNO)

A Operadora de Rede Virtual Móvel (MVNO) dos Estados Unidos está moderadamente fragmentada com a presença de participantes significativos, como Verizon Communications Inc., ATT Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation), etc. Devido à crescente concorrência e às pressões sobre os preços, as MVNOs estão inovando na proposta de valor e na estrutura de custos.

- Julho de 2020 – Cricket Wireless anunciou a data de lançamento do 5G wireless. No dia 21 de agosto, os clientes poderão ativar o serviço 5G na rede. O primeiro dispositivo 5G da Cricket disponível para compra será o Samsung Galaxy S20 + 5G. O plano de US$ 40 da Cricket obteve mais dados, e seu plano ilimitado de US$ 55 obteve um aumento de velocidade.

- Maio de 2020 – A Comcast lançou novos planos de dados com serviços 5G incluídos gratuitamente, independentemente de como os clientes optem por pagar pelos seus dados, sejam ilimitados ou por gig. A Comcast está oferecendo 5G em todos os seus planos Xfinity Mobile. Xfinity Mobile é o serviço de operadora de rede virtual móvel (MVNO) da Comcast que funciona na rede da Verizon.

Líderes de mercado de operadoras de redes virtuais móveis (MVNO) dos EUA

-

Verizon Communications Inc.

-

AT&T Corporation

-

T-Mobile USA, INC.

-

Cricket Wireless LLC.

-

Xfinity Mobile (Comcast Corporation)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de operadoras de rede virtual móvel (MVNO) dos EUA

.

Segmentação da indústria de operadoras de rede virtual móvel (MVNO) dos EUA

Operadores de redes virtuais móveis (MVNOs) são provedores de serviços sem fio que não possuem a infraestrutura de rede sem fio, mas em vez disso compram capacidade de rede de MNOs existentes para fornecer serviços aos seus usuários. Modelos Operacionais como Revendedor, Operador de Serviço, MVNO Completo e Outras modalidades são considerados no escopo. O estudo também oferece uma avaliação do impacto do COVID-19 na indústria.

| Revendedor |

| Operador de serviço |

| MVNO completo |

| Outros modelos operacionais |

| Negócios |

| Consumidor |

| Por modelo operacional | Revendedor |

| Operador de serviço | |

| MVNO completo | |

| Outros modelos operacionais | |

| Por assinante | Negócios |

| Consumidor |

Perguntas frequentes sobre pesquisa de mercado das operadoras de rede virtual móvel (MVNO) dos EUA

Qual é o tamanho do mercado de operadoras de rede virtual móvel (MVNO) dos Estados Unidos?

O tamanho do mercado da Operadora de Rede Virtual Móvel dos Estados Unidos (MVNO) deverá atingir US$ 13,72 bilhões em 2024 e crescer a um CAGR de 4,31% para atingir US$ 16,94 bilhões até 2029.

Qual é o tamanho atual do mercado de operadoras de rede virtual móvel (MVNO) dos Estados Unidos?

Em 2024, o tamanho do mercado da Operadora de Rede Virtual Móvel (MVNO) dos Estados Unidos deverá atingir US$ 13,72 bilhões.

Quem são os principais atores do mercado de operadora de rede virtual móvel (MVNO) dos Estados Unidos?

Verizon Communications Inc., AT&T Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation) são as principais empresas que operam no mercado de operadoras de rede virtual móvel (MVNO) dos Estados Unidos.

Que anos esse mercado de operadora de rede virtual móvel (MVNO) dos Estados Unidos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado da Operadora de Rede Virtual Móvel (MVNO) dos Estados Unidos foi estimado em US$ 13,15 bilhões. O relatório abrange o tamanho histórico do mercado de operadora de rede virtual móvel dos Estados Unidos (MVNO) para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de operadora de rede virtual móvel (MVNO) dos Estados Unidos para anos 2024 , 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria MVNO dos EUA

A indústria de operadoras de rede móvel virtual (MVNO) dos EUA está bem estabelecida e avançada, tendo visto as primeiras operadoras móveis virtuais iniciarem operações em 2024. O mercado experimentou um crescimento substancial devido ao programa Lifeline implementado pela FCC, que colaborou com numerosos MVNOs oferecerão serviços móveis e de banda larga a tarifas reduzidas. À medida que a assinatura de telefonia sem fio atinge o seu pico, a crescente inclinação do país para o uso de dados impulsiona o crescimento das operadoras de redes móveis. O mercado de operadores virtuais também está a passar por consolidações, com a DISH a assumir o controlo da Boost Mobile em 2029. O relatório enfatiza ainda a crescente procura de redes celulares eficazes e o potencial para os operadores de rede se concentrarem na IoT e na conectividade máquina-a-máquina. O relatório pode ser baixado como um PDF gratuito.