Tamanho do mercado de latas de metal nos EUA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

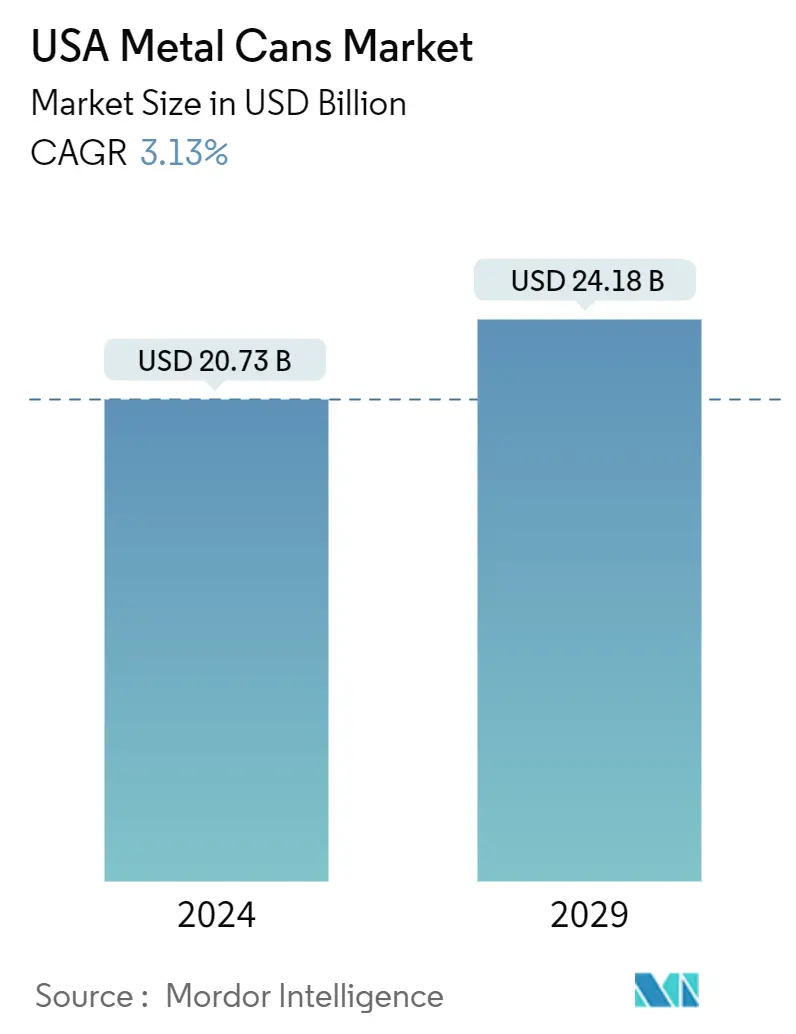

| Tamanho do mercado (2024) | USD 20.73 bilhões de dólares |

| Tamanho do mercado (2029) | USD 24.18 bilhões de dólares |

| CAGR(2024 - 2029) | 3.13 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de latas de metal nos EUA

O tamanho do mercado de latas metálicas dos EUA é estimado em US$ 20,73 bilhões em 2024, e deverá atingir US$ 24,18 bilhões até 2029, crescendo a um CAGR de 3,13% durante o período de previsão (2024-2029).

- A crescente popularidade das latas metálicas pode ser atribuída a vários factores, incluindo a sua sustentabilidade, durabilidade e facilidade de utilização, bem como o aumento do consumo fora do estabelecimento comercial e a preferência dos consumidores por novos formatos (alcoólicos e não alcoólicos), alimentos e aerossóis em quais latas são as embalagens preferidas.

- As latas de metal, especialmente as de alumínio, são as embalagens mais recicladas em todo o mundo. Eles podem ser reciclados no final do seu ciclo de vida sem degradação da qualidade, o que os torna o material de embalagem preferido para marcas de todos os setores, à frente de outros materiais, como plástico e papel. Nos Estados Unidos, 105.784 latas de alumínio são recicladas a cada minuto, levando a uma taxa global de reciclagem de quase 50%, a maior taxa de reciclagem para qualquer recipiente de bebida.

- Espera-se que a procura de latas de alumínio aumente significativamente até 2030, e prevê-se que a América do Norte, especificamente os Estados Unidos, contribua enormemente para esse crescimento da procura. Diversos alinhamentos verticais e horizontais ocorrem constantemente no país devido à imensa demanda por embalagens metálicas. Em maio de 2023, a Manna Capital colaborou com a Ball Corporation para expandir as instalações de fabricação e reciclagem de folhas de latas de alumínio nos Estados Unidos.

- Latas de metal são usadas para embalagens de alimentos para animais de estimação e têm desempenhado um papel significativo nas embalagens de alimentos para animais de estimação sem plástico. O aumento da demanda por alimentos para animais de estimação nos Estados Unidos está impulsionando o aumento da capacidade de produção de latas metálicas para embalagens de alimentos para animais de estimação. De acordo com um estudo da Pet Sustainability Coalition (PSC) publicado em julho de 2023, a indústria de rações e guloseimas para animais de estimação gera anualmente cerca de 300 milhões de libras de resíduos plásticos somente nos Estados Unidos. Este é um fator significativo devido ao qual alguns processadores estão se afastando das embalagens plásticas e gravitando mais em direção às latas de metal para alimentos para animais de estimação.

- As embalagens de latas metálicas enfrentam muita concorrência de outras soluções de embalagem. Alternativas como soluções de embalagens de plástico, papel ou vidro estão disponíveis. As embalagens plásticas continuam a ser o principal concorrente das embalagens metálicas. A indústria de alimentos e bebidas, principal usuária de latas metálicas, começou a adotar soluções de embalagens plásticas recicláveis. As latas plásticas são transparentes, o que ajuda as marcas a mostrarem a qualidade de seus alimentos.

- Além disso, melhorias incrementais nas embalagens plásticas representam uma ameaça ao mercado. Isto pode ser atribuído principalmente à popularidade dos plásticos, como o tereftalato de polietileno (PET), como substitutos. Os plásticos PET ameaçam substituir as soluções de embalagens de latas metálicas no setor de alimentos e bebidas.

- A pandemia COVID-19 impulsionou o crescimento da indústria de alimentos e bebidas, que tem grande participação no mercado de embalagens de latas metálicas, uma vez que a indústria se enquadra na commodity essencial. Os fabricantes de latas de bebidas reduziram o peso, reduzindo o calibre necessário para fabricar as latas. Latas de metal podem suportar a pressão de carbonatação necessária para embalar refrigerante. As latas de metal também resistem a forças de até 90 libras por polegada quadrada. Esse fator faz das latas a escolha preferida para embalagens na indústria de bebidas.

Tendências do mercado de latas de metal nos EUA

Alumínio para testemunhar o crescimento

- As latas de alumínio oferecem benefícios de preservação da qualidade dos alimentos a longo prazo e quase 100% de proteção contra luz, oxigênio, umidade e outros contaminantes. O material é resistente à ferrugem e à corrosão, proporcionando uma das vidas úteis mais prolongadas considerando qualquer embalagem. A crescente aplicação de latas de alumínio na indústria de alimentos e bebidas pode ser atribuída às suas propriedades protetoras, vantagens de sustentabilidade e conveniência. Espera-se que esta tendência continue à medida que tanto os fabricantes como os consumidores reconhecem os benefícios associados às embalagens de alumínio.

- Reduções significativas de peso são possíveis com a criação de novas ligas para latas de aerossol de alumínio, que são desenvolvidas em colaboração com fabricantes de balas. Isso promove uma sustentabilidade ainda maior. O mesmo se aplica às embalagens de transporte de camada completa, utilizadas com maior frequência no setor e beneficiam a logística e o meio ambiente.

- A participação de mercado das latas de aerossol de alumínio é impulsionada pelo aumento do uso dessas latas nas indústrias automotiva e de cuidados pessoais. Devido às suas opções práticas de embalagem, as latas de aerossol de alumínio de 100 a 250 ml estão se tornando cada vez mais utilizadas. Outros segmentos, incluindo 251 ml a 500 ml, menos de 100 ml e outros, estão obtendo melhores receitas no mercado global.

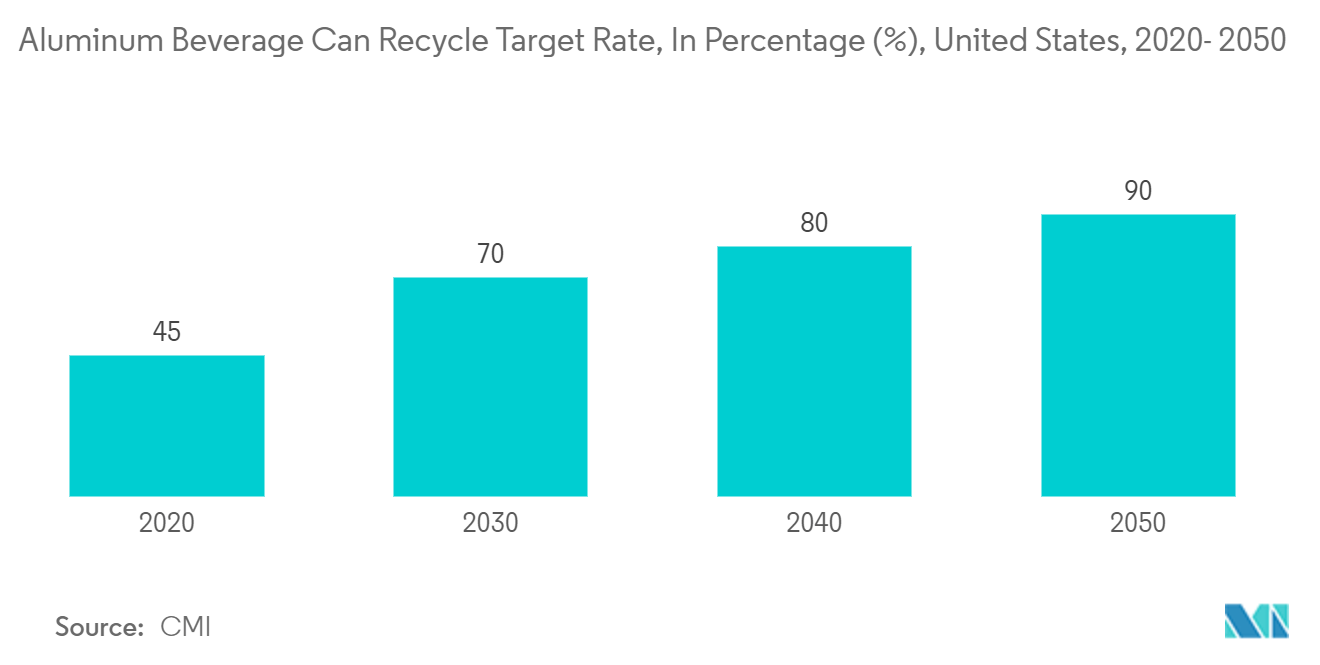

- As latas de alumínio têm uma taxa de reciclagem mais elevada e mais conteúdo reciclado do que os tipos de embalagens concorrentes. Segundo a Associação do Alumínio, é um dos materiais mais reciclados do mercado. Em abril de 2022, a Ball Corporation fez parceria com a Recycle Aerosol LLC para aumentar as taxas de reciclagem de latas de aerossol de alumínio nos Estados Unidos. A colaboração aumentaria a reciclagem de latas de aerossol e estabeleceria um sistema de circuito fechado no qual as latas usadas seriam recicladas em novas latas de aerossol.

- Segundo a Associação do Alumínio, a indústria do alumínio recicla mais de 40 bilhões de latas anualmente. Os Estados Unidos poupam até 800 milhões de dólares por ano ao reciclar a quantidade de alumínio que actualmente vai para os aterros.

- Recentemente, as latas de alumínio para bebidas tornaram-se os recipientes de bebidas mais recicláveis do país. Os membros da indústria de bebidas do Can Manufacturers Institute (CMI) têm a missão de elevar as taxas de reciclagem de alumínio nos EUA a novos níveis. O CMI publicou uma cartilha e um roteiro detalhados para explicar como as ambiciosas metas de taxa de reciclagem do CMI para 2020-2021 foram cumpridas. As novas metas de taxa de reciclagem de bebidas de alumínio, anunciadas pelos membros do CMI, visam atingir taxas de reciclagem de 70% até 2030, 80% até 2040 e 90% até 2050 nos Estados Unidos.

Bebidas não alcoólicas para testemunhar o crescimento

- A indústria de bebidas inclui uma variedade de bebidas, desde refrigerantes e sucos até café e chá. Destina-se a consumidores com gostos em constante mudança por bebidas refrescantes e indulgentes. As preocupações com a saúde e o bem-estar estão levando os consumidores a procurar bebidas mais saudáveis. Isto aumentou a procura por bebidas funcionais, como água fortificada, bebidas desportivas, bebidas fortificadas com vitaminas e minerais e probióticos. Os consumidores estão cada vez mais conscientes da sua ingestão de açúcar e do seu impacto na sua saúde e bem-estar. Como resultado, há uma necessidade crescente de bebidas naturais, orgânicas e sem açúcar. O cenário em evolução da indústria de bebidas tem sido um impulsionador chave para o crescimento do mercado de latas para bebidas não alcoólicas.

- O lançamento de novos produtos no setor de bebidas não alcoólicas contribuiu significativamente para o crescimento. Por exemplo, em janeiro de 2023, a PepsiCo lançou Starry, um refrigerante gaseificado com limão e lima com sabor crocante e refrescante. A bebida está disponível nas versões Regular e Zero Açúcar nas lojas dos Estados Unidos. Os refrigerantes carbonatados são tradicionalmente embalados em latas, e o lançamento do Starry pela PepsiCo acrescenta outro produto ao mercado que depende de latas para embalagem. Isso pode aumentar a demanda por latas de bebidas padrão e finas, comumente usadas para bebidas carbonatadas.

- De acordo com a Beverage Industry Magazine, a Red Bull foi a maior marca de bebidas energéticas dos Estados Unidos em 2022, com base em vendas de cerca de 6,85 mil milhões de dólares. As bebidas energéticas, incluindo o Red Bull, são normalmente embaladas em latas devido à sua conveniência, portabilidade e capacidade de preservar o frescor e a carbonatação do produto. À medida que as vendas da Red Bull crescem, isso contribui diretamente para o aumento da demanda por latas de bebidas como principal opção de embalagem para esta categoria de produto.

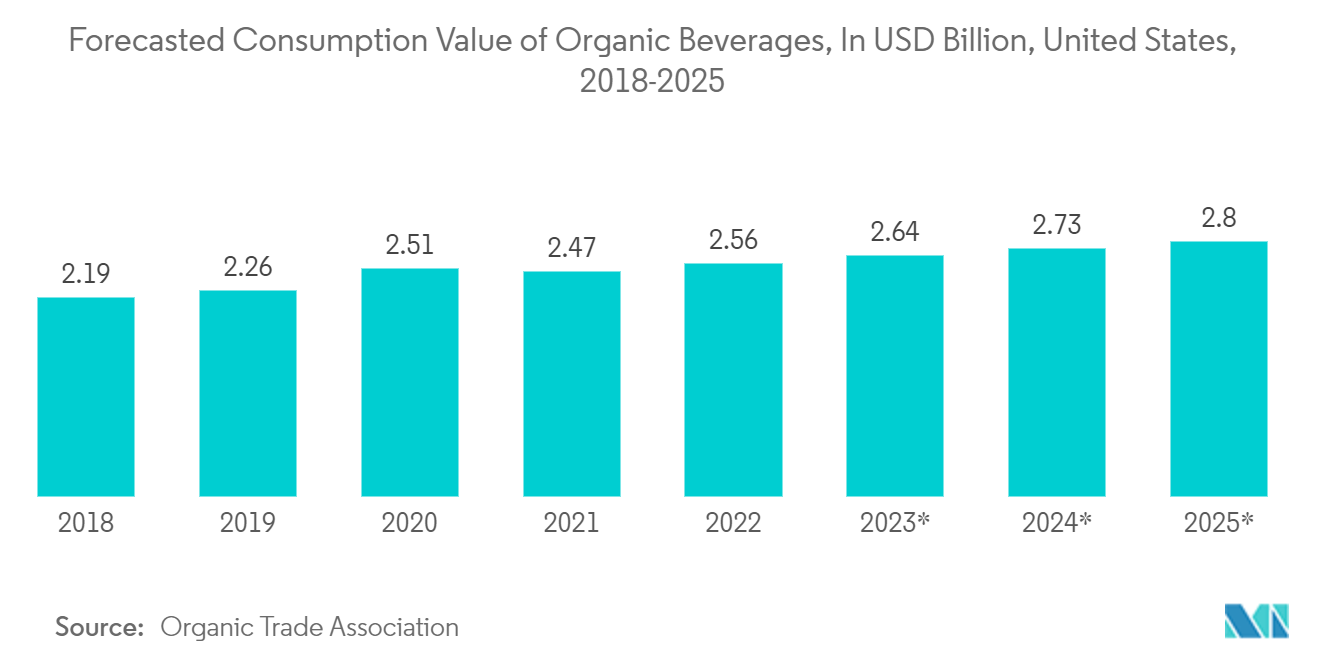

- De acordo com a Organic Trade Association, em 2022, o consumo de bebidas orgânicas nos EUA ascendeu a 2,5 mil milhões de dólares e prevê-se que atinja 2,8 mil milhões de dólares até 2025. As bebidas orgânicas, que muitas vezes incluem sumos orgânicos, chás e outras opções saudáveis, são normalmente embalados em recipientes ecológicos que se alinham aos princípios orgânicos e sustentáveis.

- As latas de alumínio são uma escolha adequada para bebidas orgânicas porque são recicláveis e estão alinhadas com o espírito de sustentabilidade do movimento orgânico. À medida que o consumo cresce, a procura por latas como opção de embalagem para bebidas orgânicas também pode aumentar.

Visão geral da indústria de latas de metal dos EUA

O mercado de latas metálicas dos EUA é competitivo por natureza. A identidade da marca desempenha um papel significativo no mercado devido à inclinação dos consumidores por uma marca mais bem identificada. A penetração no mercado está a crescer, com uma forte presença de grandes intervenientes em mercados estabelecidos, e as parcerias estratégicas intensificam ainda mais a concorrência. O mercado também conta com players significativos atuando no setor com participações mais elevadas. As barreiras à saída do mercado são elevadas, uma vez que os fabricantes de latas metálicas exigem um desinvestimento significativo de activos bastante especializados, o que tende a intensificar a rivalidade competitiva. Alguns dos principais players que operam na região incluem Crown Holdings Inc., Ball Corporation, Silgan Holdings Inc., Mauser Packaging Solutions (BwayHolding Corporation) e Ardagh Metal Packaging SA (Ardagh Group SA).

- Em setembro de 2023, a Novelis, fornecedora de soluções de alumínio sustentável, declarou que celebrou um acordo de cliente âncora com a Ball Corporation na América do Norte. O acordo estipula que a Novelis fornecerá chapas de alumínio para as instalações de fabricação de latas Ball na América do Norte, de acordo com os termos do contrato.

- Em maio de 2023, Ardagh Metal Packaging e Crown Holdings, produtores de latas de alumínio para bebidas, anunciaram seus planos de investir em uma nova iniciativa de subsídios como parte de seu apoio contínuo a iniciativas para incentivar a instalação de mais equipamentos de captura de latas de alumínio em instalações de recuperação de materiais, que se especializam na triagem de recicláveis de fluxo único.

Líderes de mercado de latas de metal nos EUA

-

Crown Holdings Inc.

-

Ball Corporation

-

Silgan Holdings Inc.

-

Mauser Packaging Solutions (Bway Holding Corporation)

-

Ardagh Metal Packaging S.A. (Ardagh Group SA)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de latas de metal nos EUA

- Janeiro de 2023 - Ardagh Metal Packaging (AMP) expandiu sua ampla oferta de produtos para clientes de marcas de bebidas com o lançamento de um novo produto de 19,2 onças (568ml). Espera-se que esse tamanho único de lata impulsione um crescimento significativo no canal de dose única. Esta foi a primeira vez que a empresa produziu um produto de 19,2 onças. (568 ml) lata de bebida nos Estados Unidos. Este novo produto oferece uma alternativa aos mais tradicionais 16 onças. para latas de 24 onças. Também apoia marcas que buscam crescer em categorias como cerveja, cidra, água com gás e água.

- Janeiro de 2023 – A Monster Energy revigorou sua parceria com o heptacampeão mundial de F1 Lewis Hamilton para lançar uma nova bebida energética sem açúcar. Este design marcante de lata foi criado em colaboração com CANPACK, aproveitando um relacionamento de longa data entre as duas marcas. A Monster normalmente lança seus produtos nos Estados Unidos antes de lançá-los na Europa.

Relatório de mercado de latas de metal dos EUA - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos fornecedores

4.3.2 Poder de barganha dos compradores

4.3.3 Ameaça de novos participantes

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Altas taxas de reciclabilidade de embalagens metálicas

5.1.2 Conveniência e menor preço oferecido por alimentos enlatados

5.2 Restrições de mercado

5.2.1 Presença de soluções alternativas de embalagem

6. SEGMENTAÇÃO DE MERCADO

6.1 Por tipo de material

6.1.1 Alumínio

6.1.2 Aço

6.2 Por tipo de lata

6.2.1 Comida

6.2.1.1 Vegetais

6.2.1.2 Frutas

6.2.1.3 Alimentos para animais de estimação

6.2.1.4 Sopas

6.2.1.5 Café

6.2.1.6 Outras comidas

6.2.2 Aerossóis

6.2.2.1 Cosméticos e Cuidados Pessoais

6.2.2.2 Doméstico

6.2.2.3 Farmacêutico/Veterinário

6.2.2.4 Tintas e Vernizes

6.2.2.5 Automotivo/Industrial

6.2.2.6 Outros aerossóis

6.2.3 Bebidas

6.2.3.1 Bebidas Alcoólicas

6.2.3.2 Bebidas não alcoólicas

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 Crown Holdings Inc.

7.1.2 Ball Corporation

7.1.3 Silgan Holdings Inc.

7.1.4 Mauser Packaging Solutions (Bway Holding Corporation)

7.1.5 Ardagh Metal Packaging S.A. (Ardagh Group SA)

7.1.6 DS Containers

7.1.7 CCL Container (CCL Industries Inc.)

7.1.8 Independent Can Company

7.1.9 Tecnocap Group

7.1.10 CAN-PACK Group (Giorgi Global Holdings Inc.)

7.1.11 Allstate Can Corporation

7.1.12 Envases Group (ABA Packaging Corporation)

8. ANÁLISE DE INVESTIMENTO

9. FUTURO DO MERCADO

Segmentação da indústria de latas de metal nos EUA

As latas de metal oferecem muitos benefícios, como rigidez, estabilidade e altas propriedades de barreira, por isso são utilizadas para armazenar mercadorias que têm vida útil mais longa e precisam ser transportadas por longas distâncias. O aço e o alumínio são escolhas preferidas, pois estes materiais possuem propriedades significativas, como serem mais macios e leves, permitindo aos fabricantes e indústrias economizar custos associados à logística.

O mercado de latas metálicas dos EUA é segmentado por tipo de material (alumínio e aço), por tipo de lata (alimentos (vegetais, frutas, rações para animais de estimação, sopas e café), aerossóis (cosméticos e cuidados pessoais, domésticos, farmacêuticos/veterinários, tintas e vernizes, automotivo/industrial), bebidas (bebidas alcoólicas e não alcoólicas)). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Por tipo de material | ||

| ||

|

| Por tipo de lata | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de latas de metal nos EUA

Qual é o tamanho do mercado de latas de metal nos Estados Unidos?

O tamanho do mercado de latas metálicas dos Estados Unidos deve atingir US$ 20,73 bilhões em 2024 e crescer a um CAGR de 3,13% para atingir US$ 24,18 bilhões até 2029.

Qual é o tamanho atual do mercado de latas de metal nos Estados Unidos?

Em 2024, o tamanho do mercado de latas metálicas dos Estados Unidos deverá atingir US$ 20,73 bilhões.

Quem são os principais atores do mercado de latas de metal dos Estados Unidos?

Crown Holdings Inc., Ball Corporation, Silgan Holdings Inc., Mauser Packaging Solutions (Bway Holding Corporation), Ardagh Metal Packaging S.A. (Ardagh Group SA) são as principais empresas que operam no mercado de latas de metal dos EUA.

Que anos esse mercado de latas de metal dos Estados Unidos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de latas metálicas dos Estados Unidos foi estimado em US$ 20,08 bilhões. O relatório abrange o tamanho histórico do mercado de latas de metal dos Estados Unidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de latas de metal dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Latas Metálicas dos Estados Unidos

Estatísticas para a participação de mercado de latas de metal nos EUA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise das latas de metal dos EUA inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.