Análise de mercado de máquinas-ferramentas nos EUA

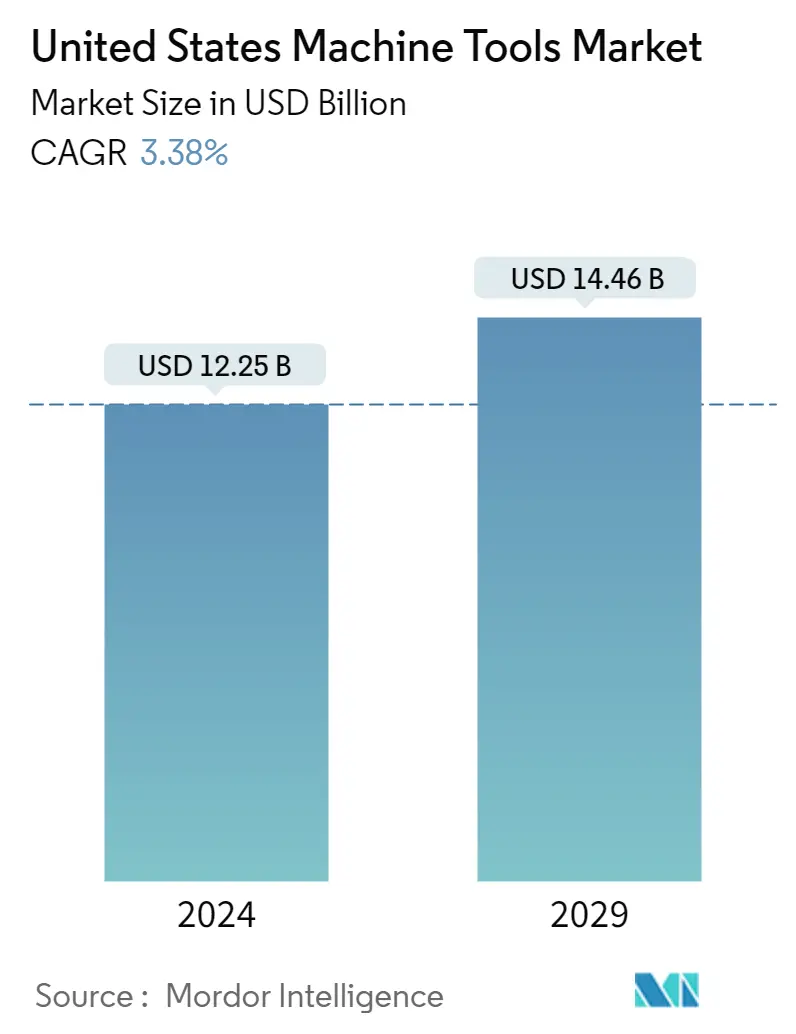

O tamanho do mercado de máquinas-ferramentas dos Estados Unidos é estimado em US$ 12,25 bilhões em 2024, e deverá atingir US$ 14,46 bilhões até 2029, crescendo a um CAGR de 3,38% durante o período de previsão (2024-2029).

- A indústria de máquinas-ferramenta nos Estados Unidos foi mais severamente afetada pela onda epidêmica, incluindo máquinas inteligentes e a Indústria 4.0, que continuarão a ser tendências de desenvolvimento significativas para fabricantes de máquinas-ferramenta nos próximos anos. O padrão de consumo de máquinas-ferramentas nos Estados Unidos impulsionou a participação do país na produção nacional nos últimos anos. Além dos produtos oferecidos pelos fabricantes nacionais americanos.

- O negócio está mudando de máquinas centralizadas para serviços centralizados e soluções integradas devido às tecnologias da Indústria 4.0. Em alguns setores, as empresas produzem atualmente 100% dos lucros e mais de 50% das vendas provenientes de serviços. Nos próximos anos, esta tendência irá espalhar-se por todo o sector e ganhar velocidade. As empresas venderão a maior parte dos equipamentos até 2030 como componentes de pacotes que incluem software e serviços, reduzindo a margem de lucro do setor de hardware.

- A fragilidade na indústria de máquinas-ferramenta pode ter um impacto significativo na segurança nacional em caso de emergência. O Departamento de Defesa quer garantir que poderá produzir tudo o que o país precisa. Trabalhar mais estreitamente com as principais empresas de fabricação e PD de máquinas-ferramentas de nossos parceiros estrangeiros também seria vantajoso para os EUA

- As máquinas-ferramentas ajudarão o país a adquirir as tecnologias de energia limpa de que necessitamos para enfrentar o problema climático e melhorar a defesa nacional. Posicionar os Estados Unidos como líder global na produção de energia renovável é uma prioridade para os departamentos de Energia e Defesa. As tecnologias críticas de energia limpa, incluindo painéis solares, turbinas eólicas e baterias de veículos elétricos, beneficiarão de uma capacidade e capacidades robustas de máquinas-ferramenta.

Tendências do mercado de máquinas-ferramentas nos EUA

Aumento da demanda por máquinas-ferramentas nacionais impulsionando o mercado

As SMBs (pequenas e médias empresas) constituem a maioria dos produtores de máquinas-ferramenta nos EUA. Embora estejam amplamente espalhadas por todo o país; eles estão concentrados nos centros industriais ao redor dos Grandes Lagos no Centro-Oeste, Califórnia e Texas. O Centro-Oeste é conhecido por sua produção industrial, que abrange nove estados e contribui com 44% da produção de máquinas-ferramenta do país.

Os mercados de construção, mineração, energia e outros estão incluídos na indústria de aplicação de máquinas-ferramenta dos EUA e em máquinas industriais, veículos e aeroespacial e defesa. As pequenas e médias empresas se beneficiam quando os fabricantes de máquinas-ferramentas se concentram em uma área específica de produtos, em vez de criarem inúmeras máquinas.

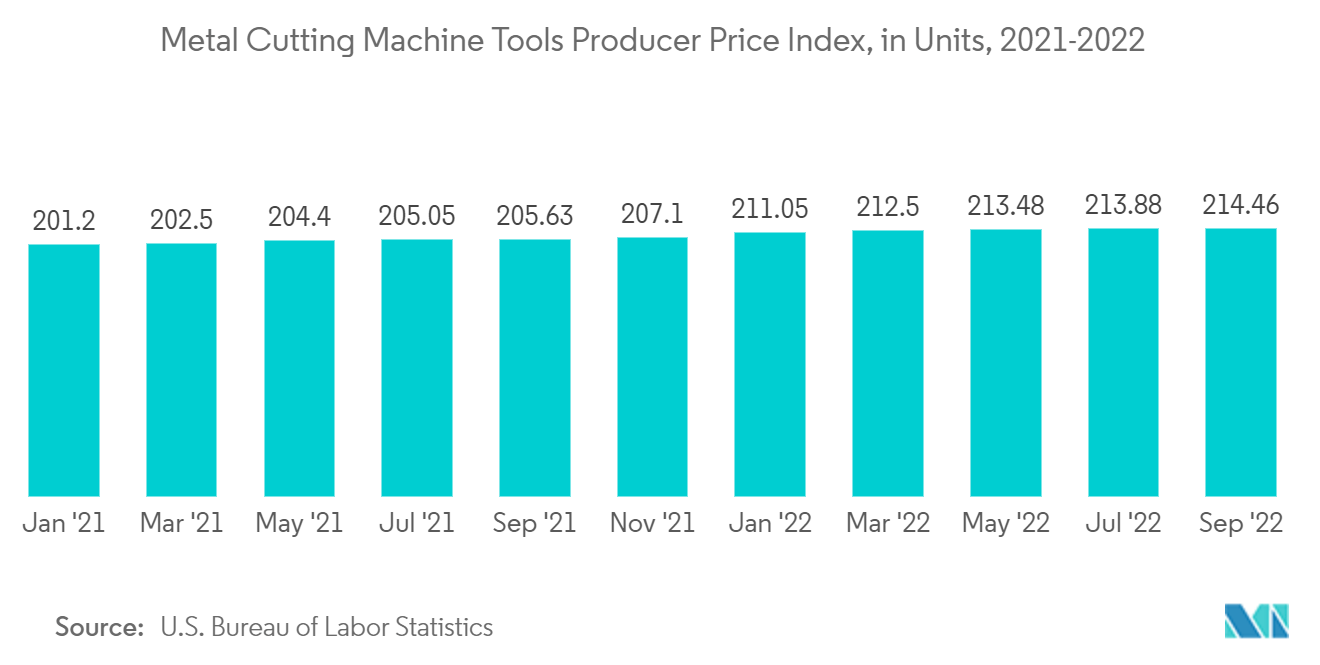

De acordo com as estatísticas da indústria, a quantidade de novos pedidos de equipamentos de capital feitos por oficinas mecânicas e outros fabricantes caiu para US$ 391,92 milhões em julho de 2022, uma redução de -6,1% em relação a junho de 2022 e uma queda de -14,3% em relação a julho de 2021, mas novos pedidos são ainda aumenta anualmente. Os totais de julho indicam o total mensal mais baixo em cada categoria para o ano civil atual e o quarto mês consecutivo de declínio nos totais de unidades de máquinas e nos valores gerais de pedidos.

Os pedidos de tecnologia industrial dos EUA estão ativos há sete meses. Com aproximadamente 14.700 máquinas-ferramenta encomendadas, atingiram um total de US$ 3,22 bilhões, 8,7% a mais que o total encomendado de janeiro a julho de 2021. A Assn. para o relatório mensal de Pedidos de Tecnologia de Fabricação dos EUA da Manufacturing Technology, um resumo de dados nacionais e regionais sobre vendas de máquinas de corte, conformação e fabricação de metal, fornece informações sobre novos pedidos de máquinas-ferramenta.

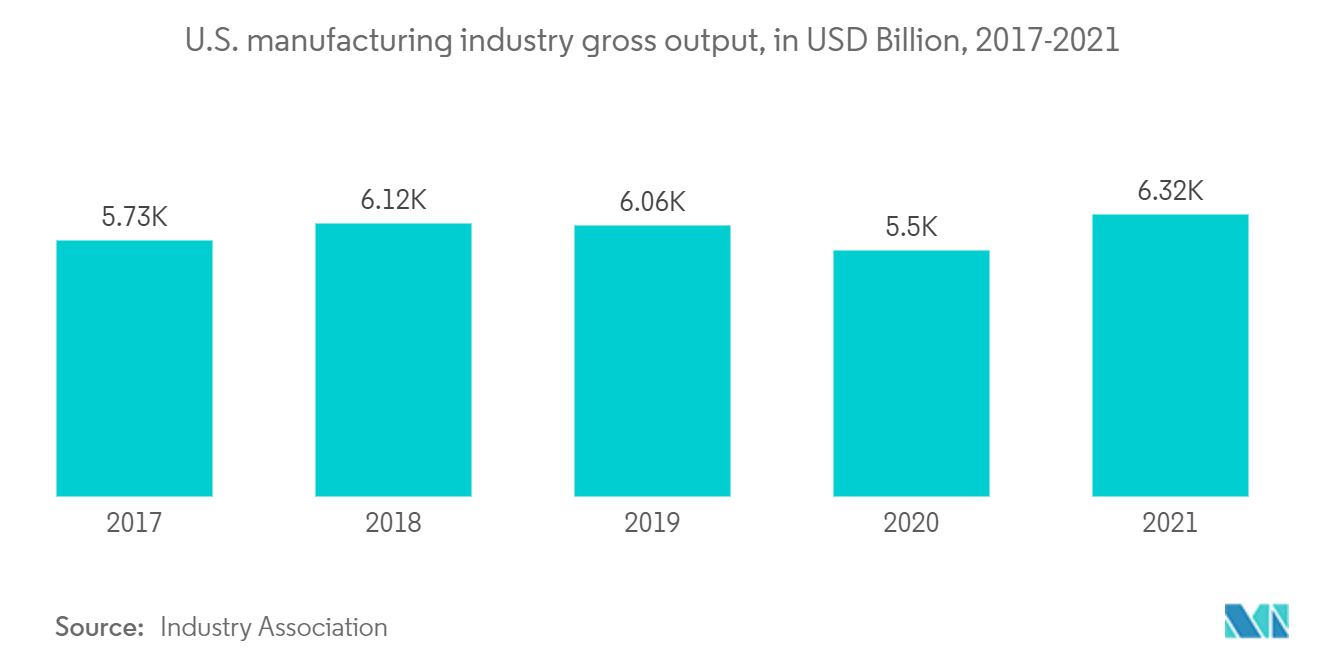

Crescimento do setor manufatureiro impulsionando o mercado

No início da pandemia, os problemas da cadeia de abastecimento, as infecções, o encerramento de instituições e empresas e outras repercussões socioeconómicas globais afectaram tanto as empresas como as pessoas. A indústria transformadora nos Estados Unidos sofreu um revés significativo no segundo trimestre de 2020, juntamente com o resto da economia, como resultado de uma paralisação nacional que levou a despedimentos em massa, logística ineficaz, declínio na produção e défices orçamentais.

A indústria manufatureira nos Estados Unidos passa por um período de rápido desenvolvimento e transição à medida que novas tecnologias e padrões internacionais são introduzidos no mercado. O sector enfrenta vários problemas, incluindo o envelhecimento da mão-de-obra, o declínio da produtividade e o aumento dos custos laborais, a concorrência crescente das economias emergentes e o envelhecimento das infra-estruturas industriais.

Os fabricantes procuram formas de aumentar a produtividade, reduzir custos e melhorar a eficácia das suas redes de cadeia de abastecimento em resposta a estas questões. Como resultado, eles estão usando a tecnologia para resolver esses problemas. Embora a automação seja um elemento crucial para o sucesso na indústria transformadora, uma recente análise de mercado da Inkxpert indicou que apenas 30% dos fabricantes sentem que seria um componente chave do plano futuro da sua empresa nos próximos cinco anos.

Visão geral da indústria de máquinas-ferramentas dos EUA

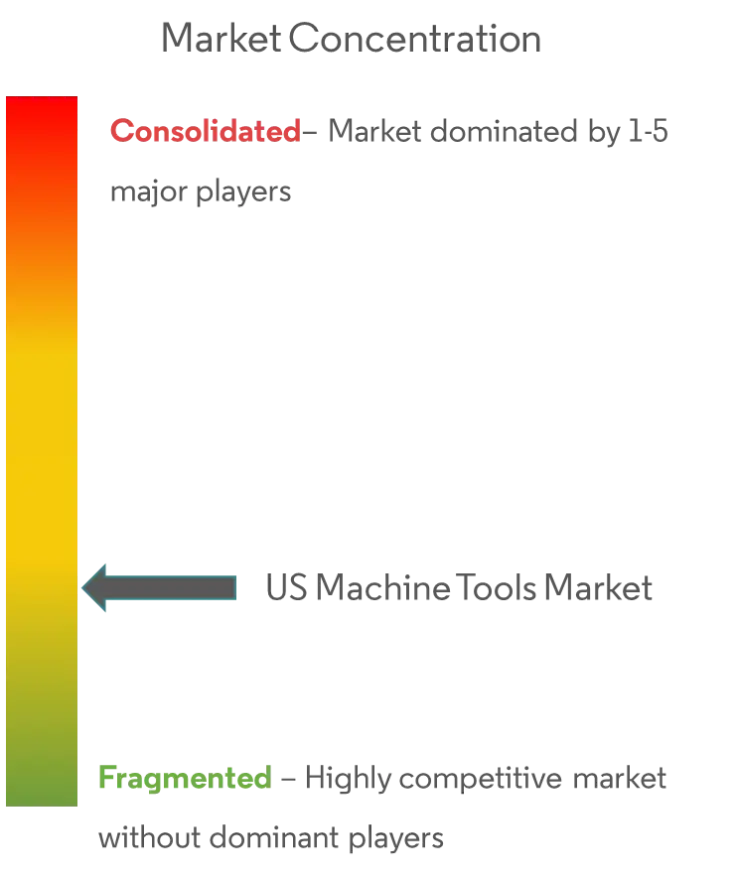

O mercado de máquinas-ferramentas dos Estados Unidos é moderadamente fragmentado, com muitos players nacionais e internacionais. Com suas instalações fabris, players estrangeiros têm boa presença no país, como Trumpf e Amada. Além disso, alguns dos principais intervenientes nacionais, como a Haas e a Lincoln Electric, são de pequena e média dimensão e estão envolvidos no fabrico de peças e componentes para máquinas-ferramentas. Assim, esses fatores tornam a indústria altamente competitiva. O setor também assiste à tendência de consolidação com fusões e aquisições. Essas estratégias ajudam as empresas a entrar em novas áreas de mercado e conquistar novos clientes.

Líderes de mercado de máquinas-ferramentas nos EUA

-

TRUMPF Inc.

-

Haas Automation Inc.

-

Amada Co. Ltd

-

Lincoln Electric Holdings Inc.

-

MC Machinery Systems Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de máquinas-ferramenta dos EUA

- Julho de 2022: Peterson Tool Company, Inc. (PTC), fornecedora líder de soluções de ferramentas de pastilhas personalizadas específicas para máquinas, anunciou anteriormente a aquisição finalizada de seus ativos pela Sandvik. As pastilhas personalizadas de metal duro fazem parte da linha de produtos e são usadas principalmente nas indústrias automotiva e de engenharia em geral para aplicações de torneamento e canal de alta produção. A operação será chamada de divisão GWS Tool da Walter, que faz parte da área de negócios Sandvik Manufacturing and Machining Solutions.

- Junho de 2022: A Doosan Machine Tools declarou que, a partir de 2 de junho de 2022, se tornaria DN Solutions e ressurgiria como fornecedora de soluções completas de fabricação. O novo nome da Doosan Machine Tools, DN Solutions, indica um novo começo após a sua fusão com a DN Automotive, que assumiu como empresa-mãe em janeiro de 2022. Juntas, a DN Solutions e a DN Automotive podem maximizar as capacidades de produção e encontrar novos motores de crescimento que tenham um efeito sinérgico.

Segmentação da indústria de máquinas-ferramentas nos EUA

A indústria de máquinas-ferramentas pode ser classificada em máquinas de corte de metal e máquinas de conformação de metal. Uma análise completa do mercado de máquinas-ferramentas dos Estados Unidos, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas , e o impacto da COVID-19 está incluído no relatório.

O mercado de máquinas-ferramentas dos Estados Unidos é segmentado por tipo (máquinas metalúrgicas, peças e acessórios e instalação, reparo e manutenção) e por usuário final (automotivo, fabricação e fabricação de máquinas industriais, marinha e aeroespacial e defesa, engenharia de precisão e Outros usuários finais). O relatório oferece os tamanhos de mercado e previsões para o mercado de máquinas-ferramentas dos Estados Unidos em valor (USD) para todos os segmentos acima.

| Máquinas Metalúrgicas |

| Peças e Acessórios |

| Instalação |

| Reparar |

| Manutenção |

| Automotivo |

| Fabricação e Fabricação de Máquinas Industriais |

| Marinha, Aeroespacial e Defesa |

| Engenharia de precisão |

| Outros usuários finais |

| Por tipo | Máquinas Metalúrgicas |

| Peças e Acessórios | |

| Instalação | |

| Reparar | |

| Manutenção | |

| Por usuário final | Automotivo |

| Fabricação e Fabricação de Máquinas Industriais | |

| Marinha, Aeroespacial e Defesa | |

| Engenharia de precisão | |

| Outros usuários finais |

Perguntas frequentes sobre pesquisa de mercado de máquinas-ferramentas nos EUA

Qual é o tamanho do mercado de máquinas-ferramentas dos Estados Unidos?

O tamanho do mercado de máquinas-ferramentas dos Estados Unidos deverá atingir US$ 12,25 bilhões em 2024 e crescer a um CAGR de 3,38% para atingir US$ 14,46 bilhões até 2029.

Qual é o tamanho atual do mercado de máquinas-ferramentas nos Estados Unidos?

Em 2024, o tamanho do mercado de máquinas-ferramentas dos Estados Unidos deverá atingir US$ 12,25 bilhões.

Quem são os principais atores do mercado de máquinas-ferramentas dos Estados Unidos?

TRUMPF Inc., Haas Automation Inc., Amada Co. Ltd, Lincoln Electric Holdings Inc., MC Machinery Systems Inc. são as principais empresas que operam no mercado de máquinas-ferramentas dos Estados Unidos.

Que anos esse mercado de máquinas-ferramentas dos Estados Unidos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de máquinas-ferramentas dos Estados Unidos foi estimado em US$ 11,85 bilhões. O relatório abrange o tamanho histórico do mercado de máquinas-ferramentas dos Estados Unidos para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ferramentas-ferramentas dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de máquinas-ferramentas dos EUA

Estatísticas para a participação de mercado de máquinas-ferramentas dos EUA em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de máquinas-ferramentas dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.