Tamanho do mercado de gás industrial dos Estados Unidos

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

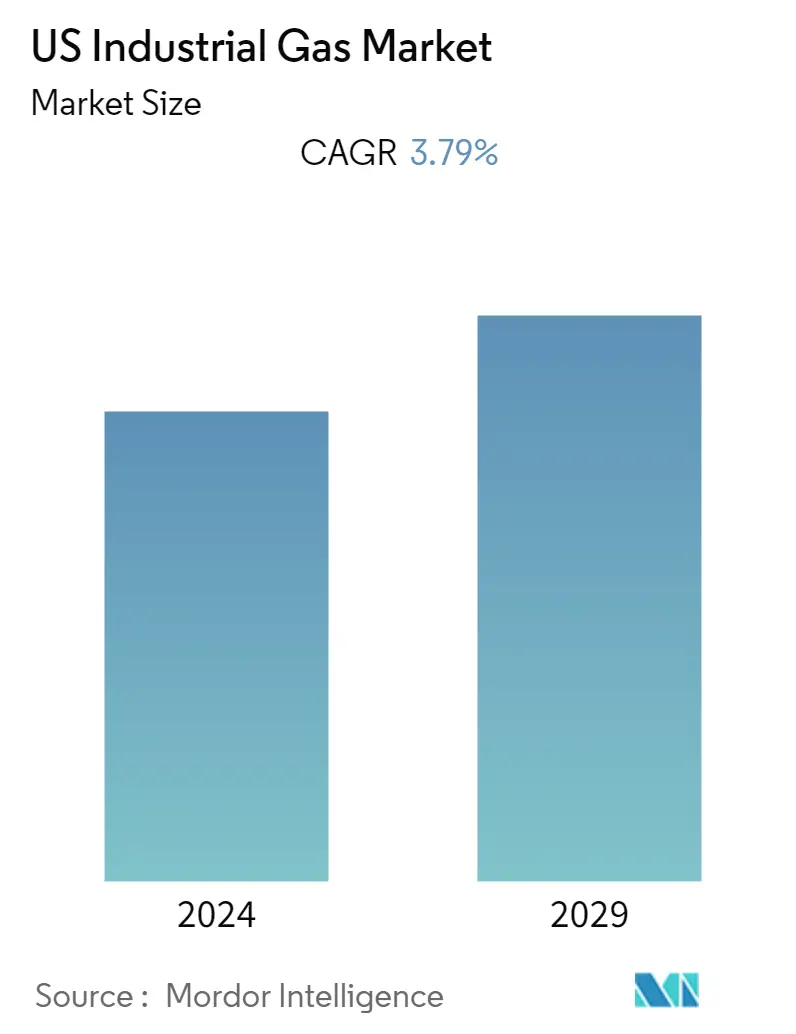

| CAGR | 3.79 % |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de gás industrial dos Estados Unidos

Espera-se que o tamanho do mercado de gás industrial dos Estados Unidos cresça de 363,72 milhões de toneladas em 2023 para 438,07 milhões de toneladas até 2028, com um CAGR de 3,79% durante o período de previsão (2023-2028).

O mercado foi impactado negativamente pela pandemia COVID-19 na região, incluindo diminuição da procura e produtividade, perturbações na cadeia de abastecimento e bloqueios regionais. No entanto, o mercado apresentou um crescimento significativo em 2021 e continuou a crescer em 2022.

- A demanda resiliente do setor de saúde e a crescente proeminência dos gases especiais têm impulsionado o crescimento do mercado.

- No entanto, as regulamentações ambientais e as questões de segurança e o surto da doença COVID-19 em todo o mundo provavelmente dificultarão o crescimento do mercado estudado.

- O aumento das indústrias químicas e petroquímicas na Costa do Golfo e no Texas provavelmente proporcionará oportunidades para o mercado de gás industrial dos Estados Unidos nos próximos cinco anos.

- O segmento de gás atmosférico é o segmento de tipo de gás mais dominante no mercado estudado.

Tendências do mercado de gás industrial dos Estados Unidos

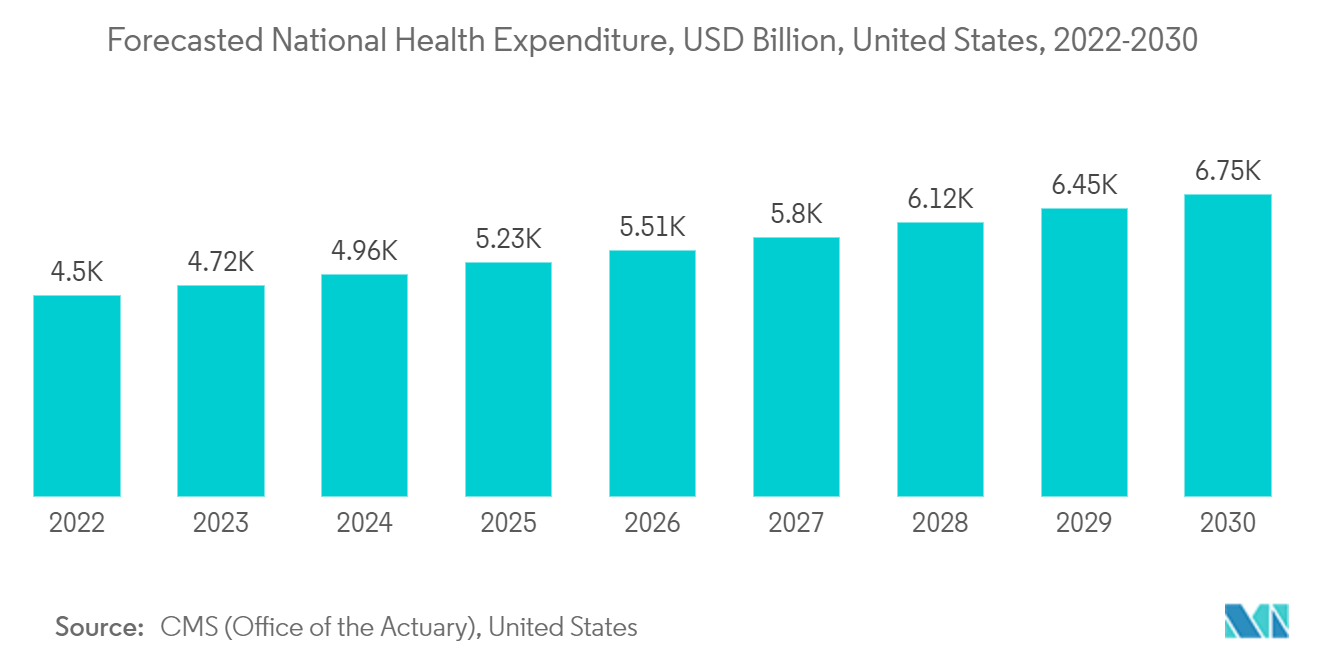

Demanda resiliente do setor de saúde

- Gases industriais de qualidade médica são utilizados na produção de medicamentos farmacêuticos. O crescimento do avanço da tecnologia no setor de saúde dá origem à demanda pela produção de gases industriais.

- Na indústria médica, o oxigênio a granel é frequentemente necessário para minimizar o risco de excesso de oxigênio nos pulmões ou nos tecidos do corpo durante cirurgias e para fornecer ventilação artificial. O nitrogênio é utilizado no diagnóstico pulmonar pré-voo para calcular a capacidade de uma pessoa de responder a um ambiente simulado de cabine de aeronave. O dióxido de carbono pode ser utilizado no momento da insuflação e pode ser infundido com oxigênio para estimulação da simulação respiratória.

- O novo coronavírus (COVID-19) tornou a necessidade de gases medicinais ainda mais aguda nos últimos tempos. Mais de um milhão de pacientes foram tratados com gases medicinais, como o oxigênio, todos os dias, sob prescrição de um profissional de saúde. Os gases medicinais são administrados em ambiente médico de emergência, em ambiente hospitalar, em ambiente ambulatorial e em domicílio.

- A América do Norte possui a maior indústria de dispositivos médicos do mundo, com os Estados Unidos na liderança. Atualmente, os Estados Unidos são a maior indústria de dispositivos médicos do mundo. De acordo com o SelectUSA, programa da Administração de Comércio Internacional (ITA), Departamento de Comércio dos EUA, o mercado de dispositivos médicos no país é o maior mercado de dispositivos médicos do mundo, avaliado em US$ 156 bilhões e estimado em atingir US$ 156 bilhões. 208 mil milhões até 2023. Todos estes fatores que retratam o crescimento estão a impor uma perspetiva de mercado positiva.

- De acordo com os Centros de Controle e Prevenção de Doenças (CDC), quase 64% dos pacientes gravemente enfermos tratados para COVID-19 receberam oxigenoterapia de alto fluxo e quase 71% dos pacientes receberam ventilação mecânica.

- De acordo com a Administração de Alimentos e Medicamentos dos Estados Unidos (FDA), os gases medicinais são fabricados em mais de 4.000 locais de fabricação nos Estados Unidos, a grande maioria dos quais são pequenas empresas. A fabricação de gases medicinais é distribuída por todos os 50 estados para garantir que os pacientes tenham acesso a gases medicinais críticos em ambientes de emergência, hospitais, clínicas ambulatoriais e em suas residências.

- Portanto, espera-se que todas essas tendências de mercado impulsionem a demanda pelo mercado de gás industrial dos Estados Unidos durante o período de previsão.

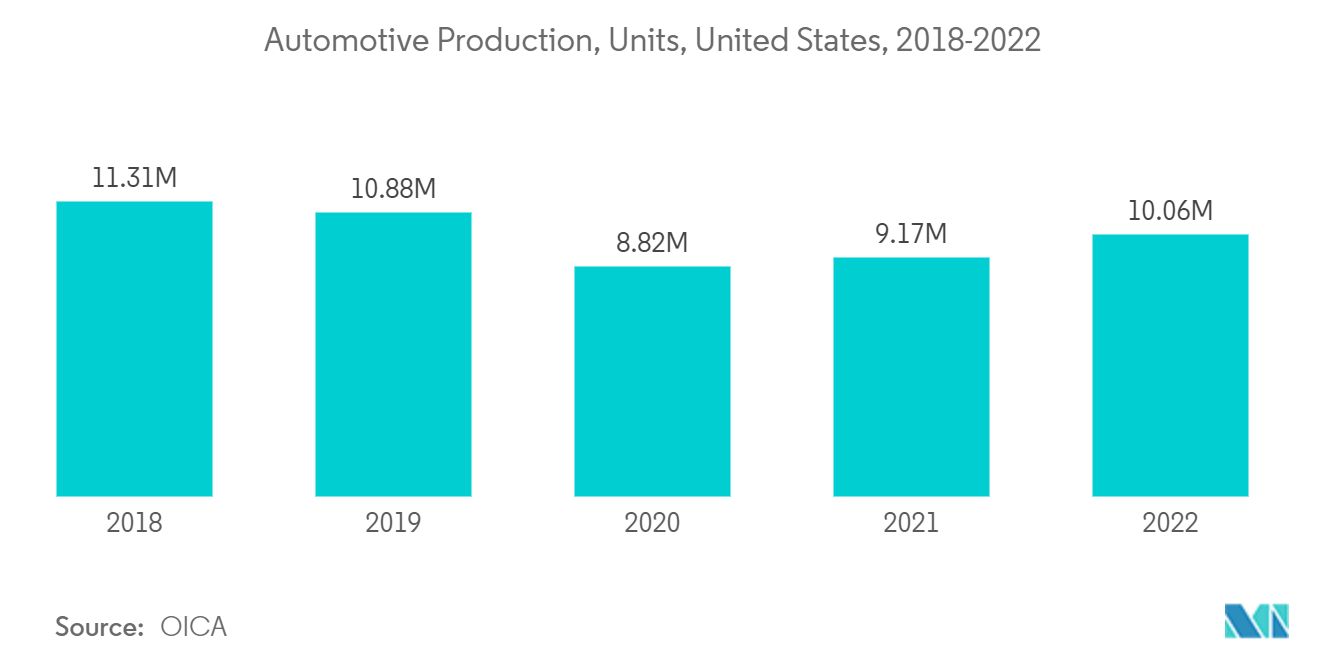

Aumento da demanda da indústria automotiva

- Sensores de gás oxigênio são comumente usados em escapamentos de automóveis para monitorar corretamente a quantidade de oxigênio que entra nos cilindros do carro. Este instrumento gerencia as emissões de motores a gasolina, diesel e gasolina.

- O argônio também é amplamente utilizado como gás multifuncional no setor manufatureiro da indústria automotiva. Devido à sua natureza inerte, pode ser usado em diversas aplicações, incluindo fabricação, fabricação e processamento de metais.

- A indústria automobilística nos Estados Unidos é a segunda maior do mundo, depois da China, e contribui significativamente para os mercados automobilísticos regionais e globais. O país abriga grandes montadoras que produzem e exportam veículos para outras economias nas Américas, Europa e Ásia-Pacífico.

- De acordo com a National Automobile Dealers Association (NADA), o valor total do mercado de automóveis e de fabricação de automóveis nos Estados Unidos foi de US$ 82,6 bilhões em 2021. A associação previu que as vendas de novos veículos leves nos EUA provavelmente aumentarão 3,4% para 15,5 milhões de unidades em 2022.

- De acordo com a Agência Internacional de Energia (AIE), nos Estados Unidos, o objetivo federal é que os veículos elétricos (VEs) representem 50% dos novos automóveis de passageiros e caminhões leves vendidos até 2030. Além disso, de acordo com o Conselho Internacional de Energia Limpa Transporte (ICCT), em 2020, o governo da Califórnia anunciou uma ordem executiva que orienta o estado a exigir que, até 2035, todos os novos carros e caminhões de passageiros vendidos na Califórnia sejam veículos com emissão zero, que incluem veículos elétricos a bateria (BEVs) e plug -em veículos elétricos híbridos (PHEVs) e outros.

- Espera-se que os fatores acima mencionados levem a um aumento na demanda por gases industriais no período de previsão.

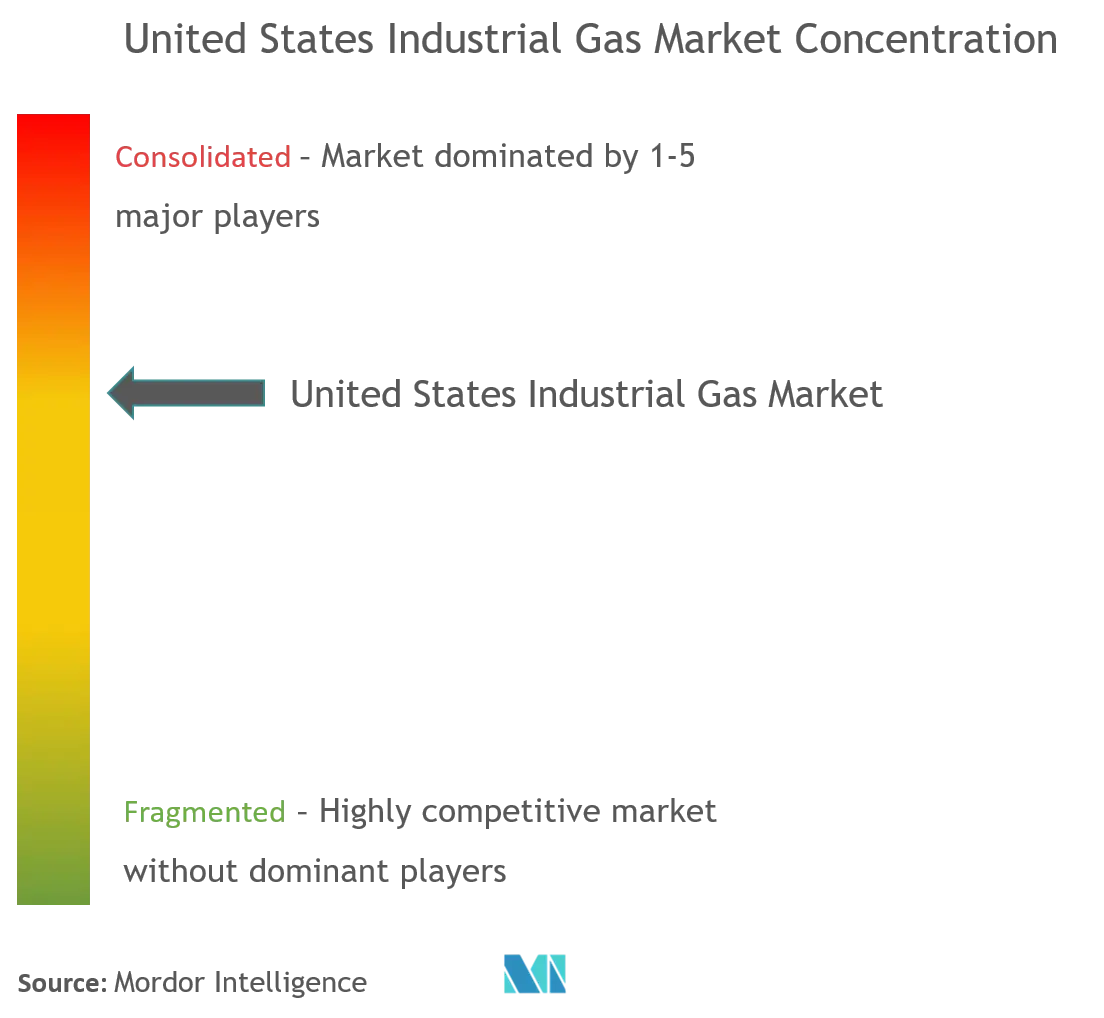

Visão geral da indústria de gás industrial dos Estados Unidos

O mercado de gás industrial dos Estados Unidos é consolidado por natureza. Algumas das principais empresas (sem nenhuma ordem específica) são Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc. e Messer North America, Inc., entre outras.

Líderes do mercado de gás industrial dos Estados Unidos

-

Air Liquide

-

Air Products and Chemicals Inc.

-

Linde PLC

-

Matheson Tri-Gas, Inc.

-

Messer North America, Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gás industrial dos Estados Unidos

- Janeiro de 2023 Iwatani Corporation of America, uma subsidiária integral da Iwatani Corporation, anunciou a aquisição da Aspen Air US, LLC, um fabricante e distribuidor líder de gases industriais líquidos a granel. Esta aquisição marca a entrada da Iwatani no setor de Gases Industriais dos Estados Unidos e destaca o foco de expansão da empresa neste segmento de negócios.

- Maio de 2022 A Air Liquide estabeleceu seu maior complexo de produção de hidrogênio líquido e infraestrutura logística em North Las Vegas, Nevada, para atender à crescente indústria de mobilidade de hidrogênio. Com um investimento de 250 milhões de dólares, a fábrica tem capacidade para fabricar 30 toneladas de hidrogénio líquido por dia, parte do qual é proveniente de gás natural renovável produzido utilizando a avançada tecnologia de membrana de separação da Air Liquide, incluindo gás natural renovável proveniente de aterros sanitários.

Relatório do Mercado de Gás Industrial dos Estados Unidos - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da demanda do setor de saúde

4.1.2 Aumento da demanda por alimentos congelados e armazenados

4.1.3 Necessidade crescente de fontes alternativas de energia

4.2 Restrições

4.2.1 Regulamentações Ambientais e Questões de Segurança

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Tipo de Produto

5.1.1 Azoto

5.1.2 Oxigênio

5.1.3 Dióxido de carbono

5.1.4 Hidrogênio

5.1.5 Hélio

5.1.6 Argônio

5.1.7 Amônia

5.1.8 Metano

5.1.9 Propano

5.1.10 Butano

5.1.11 Outros tipos de produtos

5.2 Indústria do usuário final

5.2.1 Óleo e gás

5.2.2 Energia e Potência

5.2.3 Fabricação Petroquímica e Química

5.2.4 Médica e Farmacêutica

5.2.5 Alimentos e Bebidas

5.2.6 Fabricação e Fabricação de Metal

5.2.7 Transporte

5.2.8 Outras indústrias de usuários finais (eletrônicos, papel e celulose, etc.)

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de Participação de Mercado (%)**/Análise de Classificação de Mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Air Liquide

6.4.2 Air Products and Chemicals Inc.

6.4.3 AIR WATER INC

6.4.4 BASF SE

6.4.5 Linde PLC

6.4.6 Iwatani Corporation

6.4.7 Matheson Tri-Gas, Inc.

6.4.8 Messer North America, Inc.

6.4.9 nexAir LLC.

6.4.10 NIPPON SANSO HOLDINGS CORPORATION

6.4.11 UIG

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumento das indústrias químicas e petroquímicas na Costa do Golfo e no Texas

7.2 Crescente demanda por gases de baixo carbono nos próximos anos

Segmentação da indústria de gás industrial dos Estados Unidos

Gases industriais são gases produzidos em quantidades relativamente grandes por empresas fabricantes de gás para uso em diversos processos de fabricação industrial. Esses gases são vendidos a outras empresas e indústrias, incluindo petróleo e gás, petroquímica, química, energia, mineração, siderurgia, metais, proteção ambiental, medicina, farmacêutica, biotecnologia, alimentos, água, fertilizantes, energia nuclear, eletrônica, etc.

O mercado de gás industrial dos Estados Unidos é segmentado por tipo de produto e indústria de usuário final. Por tipo de produto, o mercado é segmentado em nitrogênio, oxigênio, dióxido de carbono, hidrogênio, hélio, argônio, amônia, metano, propano, butano, entre outros tipos. A indústria de usuários finais segmenta o mercado em processamento e refino químico, eletrônicos, alimentos e bebidas, petróleo e gás, fabricação e fabricação de metais, medicina e farmacêutica, automotiva e transporte, energia e energia e outras indústrias de usuários finais.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (toneladas).

| Tipo de Produto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de gás industrial dos Estados Unidos

Qual é o tamanho atual do mercado de gás industrial dos EUA?

O mercado de gás industrial dos EUA deverá registrar um CAGR de 3,79% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de gás industrial dos EUA?

Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc., Messer North America, Inc. são as principais empresas que operam no mercado de gás industrial dos EUA.

Que anos este mercado de gás industrial dos EUA cobre?

O relatório abrange o tamanho histórico do mercado de gás industrial dos EUA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gás industrial dos EUA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Gás Industrial dos Estados Unidos

Estatísticas para a participação de mercado de gás industrial dos Estados Unidos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Gás Industrial dos Estados Unidos inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.