Tamanho do mercado de gelatina nos Estados Unidos

|

|

Período de Estudo | 2017 - 2029 |

|

|

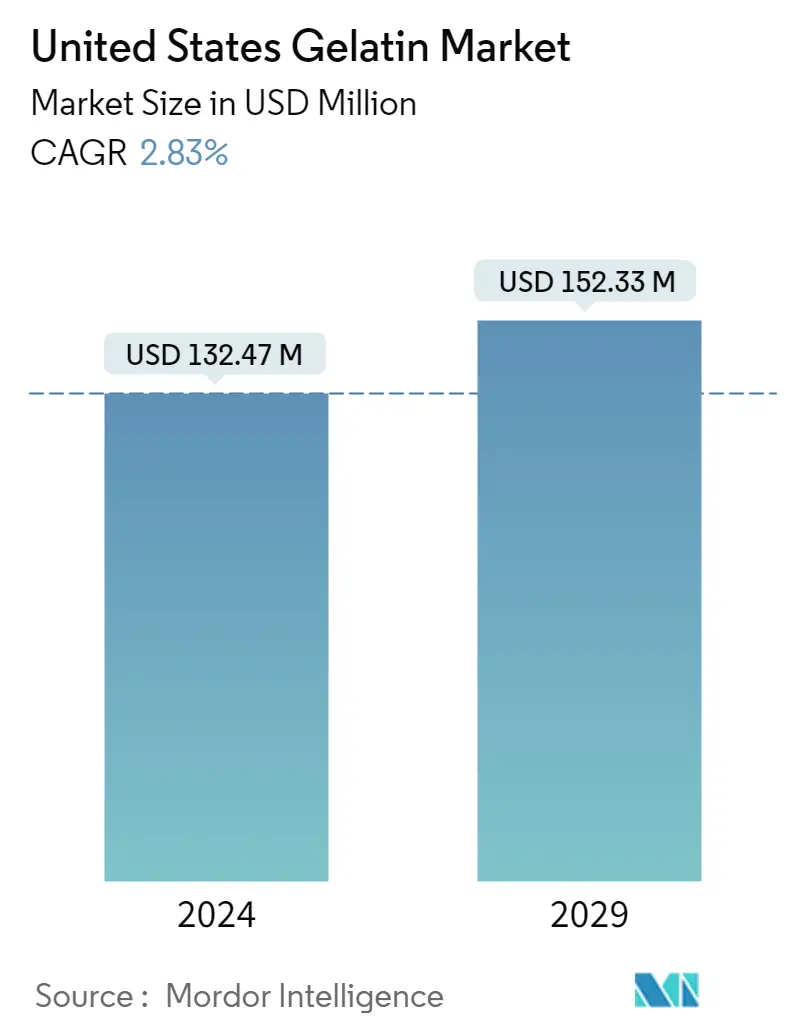

Tamanho do mercado (2024) | USD 132.47 milhões de dólares |

|

|

Tamanho do mercado (2029) | USD 152.33 milhões de dólares |

|

|

Concentração de Mercado | Alto |

|

|

Maior participação por usuário final | Alimentos e Bebidas |

|

|

CAGR(2024 - 2029) | 2.83 % |

|

|

Crescimento mais rápido por usuário final | Cuidados Pessoais e Cosméticos |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de gelatina nos Estados Unidos

O tamanho do mercado de gelatina dos Estados Unidos é estimado em US$ 132,47 milhões em 2024, e deverá atingir US$ 152,33 milhões até 2029, crescendo a um CAGR de 2,83% durante o período de previsão (2024-2029).

A mudança nas preferências de consumo para alimentos e bebidas com infusão de proteínas está influenciando o uso de gelatina

- O segmento de alimentos e bebidas é responsável pelo maior número de aplicações no mercado de gelatina. Isto se deve à adequação funcional da gelatina. O segmento de alimentos e bebidas observou um crescimento volumétrico global de 26,3% de 2016 a 2022. Em 2022, o subsegmento de panificação e bebidas representou a maior participação de mercado, cerca de 60%, no segmento de alimentos e bebidas. Isto deveu-se principalmente à mudança de preferência de bebidas carbonatadas e produtos de panificação convencionais para soluções mais baseadas em proteínas. Em 2021, 35% dos lares dos EUA seguiam uma dieta específica focada em proteínas, como rica em proteínas, paleo, pobre em carboidratos e orgânica.

- O mercado observou a maior taxa de crescimento anual de 10,54% em termos de volume em 2020, quase o triplo da taxa de crescimento de 2019. O volume de consumo doméstico de produtos alimentícios de conveniência aumentou para 26% em 2020 devido à COVID-19 pandemia. No entanto, a importância da saúde como escolha de estilo de vida influenciou os consumidores, o que, juntamente com a crescente consciencialização sobre os benefícios da gelatina, desencadeou a procura de gelatina no sector alimentar e de bebidas.

- Entre todos os segmentos, o segmento de cuidados pessoais e cosméticos é o setor que mais cresce. A projeção é registrar um valor CAGR de 6,49% durante o período de previsão. Isto é atribuído ao teor médio de proteína da gelatina, que é 5% maior do que outras proteínas lácteas, como soro de leite e proteínas do leite. As pessoas também preferem produtos cosméticos e de cuidados pessoais à base de gelatina devido às suas propriedades formadoras de filme que ajudam a curar o cabelo e a pele. A gelatina também garante uma absorção mais uniforme dos pigmentos nas tinturas e matizes de cabelo.

Tendências do mercado de gelatina nos Estados Unidos

- Comida para bebês testemunhará crescimento constante após pandemia

- A inovação é a chave para manter uma taxa de crescimento constante

- Tendências de embalagens sustentáveis e inovadoras para influenciar o mercado de cereais matinais

- As preferências dos consumidores mudam para condimentos e molhos premium, longe de sopas embaladas

- Principais atores para focar na fortificação e no enriquecimento nutricional

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Enfatizando a conscientização e a inovação; força motriz por trás do crescimento do mercado de nutrição para idosos

- Grandes oportunidades para produtos alternativos à carne

- O início eletrônico emergirá como um dos canais preferidos

- Principais participantes concentrando-se mais em ingredientes saudáveis após o COVID-19

- Nutrição esportiva/desempenho testemunhará um crescimento significativo durante o período de previsão

- Espera-se que o aumento das exportações e dos preços dos alimentos para animais nos EUA afecte a produção

- Indústria cosmética dos Estados Unidos será impulsionada pela sinergia de inovação e influência da mídia social

- O crescimento do consumo de proteína animal alimenta oportunidades para os principais intervenientes no setor de ingredientes

Visão geral da indústria de gelatina dos Estados Unidos

O Mercado de Gelatinas dos Estados Unidos está bastante consolidado, com as cinco maiores empresas ocupando 66,44%. Os principais players deste mercado são Ajinomoto Co. Inc., Darling Ingredients Inc., Gelatinas Weishardt SAS, GELITA AG e Nitta Gelatin Inc.

Líderes de mercado de gelatina nos Estados Unidos

Ajinomoto Co. Inc.

Darling Ingredients Inc.

Gelatines Weishardt SAS

GELITA AG

Nitta Gelatin Inc.

Other important companies include Baotou Dongbao Bio Tech Co. Ltd, Hangzhou Qunli Gelatin Chemical Co. Ltd, Italgelatine SpA, Lapi Gelatine SpA.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gelatina dos Estados Unidos

- Maio de 2021 A Darling Ingredients Inc. anunciou que sua marca Rousselot expandiu sua linha de gelatina purificada, de qualidade farmacêutica e modificada com o lançamento do X-Pure® GelDAT – Gelatina Desaminotirosina.

- Janeiro de 2021 Nitta Gelatin India lançou uma gelatina de qualidade fina de padrão internacional em seu negócio de Hotelaria/Restaurante/Catering (HoReCa). A gelatina de qualidade superior é produzida com tecnologia japonesa de acordo com as Boas Práticas de Fabricação (GMP) e o sistema de Análise de Perigos e Pontos Críticos de Controle (HACCP), em linha com os padrões de higiene do Regulamento Europeu (CE). Esta gelatina é derivada de fontes naturais que contêm todos os aminoácidos essenciais, exceto o triptofano.

- Novembro de 2020 A Rousselot lançou um novo formato de entrega, as cápsulas de goma, para ingredientes nutracêuticos e farmacêuticos de gelatina oferecidos sob sua marca SiMoGel, permitindo que os fabricantes aproveitem a crescente popularidade de mastigáveis e gomas. As cápsulas de goma combinam os benefícios de cápsulas, géis moles e gomas em um único formato de entrega. Criadas com SiMoGel em um processo de depósito sem amido, as cápsulas de goma podem ser usadas para fornecer uma ampla gama de ingredientes ativos em dosagens altamente precisas, desde soluções nutricionais até produtos OTC.

Relatório de mercado de gelatina dos Estados Unidos - Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do Estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Volume do mercado de usuários finais

2.1.1. Comida para Bebê e Fórmula Infantil

2.1.2. Padaria

2.1.3. Bebidas

2.1.4. Cereais do café da manhã

2.1.5. Condimentos/Molhos

2.1.6. Confeitaria

2.1.7. Laticínios e produtos alternativos ao leite

2.1.8. Nutrição de Idosos e Nutrição Médica

2.1.9. Produtos alternativos de carne/aves/frutos do mar e carne

2.1.10. Produtos alimentícios RTE/RTC

2.1.11. Lanches

2.1.12. Nutrição Esportiva/Desempenho

2.1.13. Alimentação animal

2.1.14. Cuidados Pessoais e Cosméticos

2.2. Tendências de consumo de proteínas

2.2.1. Animal

2.3. Tendências de Produção

2.3.1. Animal

2.4. Quadro regulamentar

2.4.1. Estados Unidos

2,5. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Forma

3.1.1. Baseado em animais

3.1.2. Baseado em Marinha

3.2. Usuário final

3.2.1. Alimentos e Bebidas

3.2.1.1. Por subusuário final

3.2.1.1.1. Padaria

3.2.1.1.2. Bebidas

3.2.1.1.3. Condimentos/Molhos

3.2.1.1.4. Confeitaria

3.2.1.1.5. Laticínios e produtos alternativos ao leite

3.2.1.1.6. Produtos alimentícios RTE/RTC

3.2.1.1.7. Lanches

3.2.2. Cuidados Pessoais e Cosméticos

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Ajinomoto Co. Inc.

4.4.2. Baotou Dongbao Bio Tech Co. Ltd

4.4.3. Darling Ingredients Inc.

4.4.4. Gelatines Weishardt SAS

4.4.5. GELITA AG

4.4.6. Hangzhou Qunli Gelatin Chemical Co. Ltd

4.4.7. Italgelatine SpA

4.4.8. Lapi Gelatine SpA

4.4.9. Nitta Gelatin Inc.

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- VOLUME DE MERCADO DE ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 2:

- VOLUME DO MERCADO DE PADARIA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 3:

- VOLUME DO MERCADO DE BEBIDAS, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 4:

- VOLUME DO MERCADO DE CEREAIS DE CAFÉ DA MANHÃ, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 5:

- VOLUME DE MERCADO DE CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 6:

- VOLUME DO MERCADO DE CONFEITARIA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 7:

- VOLUME DE LÁCTEOS E MERCADO DE PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 8:

- VOLUME DO MERCADO DE NUTRIÇÃO PARA IDOSOS E NUTRIÇÃO MÉDICA, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 9:

- VOLUME DE MERCADO DE CARNES/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 10:

- VOLUME DO MERCADO DE PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 11:

- VOLUME DO MERCADO DE SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 12:

- VOLUME DO MERCADO DE NUTRIÇÃO ESPORTIVA/DESEMPENHO, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 13:

- VOLUME DO MERCADO DE ALIMENTAÇÃO ANIMAL, TONELADA MÉTRICA, ESTADOS UNIDOS, 2017 - 2029

- Figura 14:

- VOLUME DE MERCADO DE CUIDADOS PESSOAIS E COSMÉTICOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 15:

- CONSUMO PER CAPITA DE PROTEÍNA ANIMAL, GRAM, ESTADOS UNIDOS, 2017 - 2029

- Figura 16:

- PRODUÇÃO DE CARNE, TONELADA MÉTRICA, ESTADOS UNIDOS, 2011 - 2018

- Figura 17:

- VOLUME DO MERCADO DE GELATINA, TONELADAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 18:

- VALOR DO MERCADO DE GELATINA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 19:

- VOLUME DE MERCADO DE GELATINA POR FORMA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 20:

- VALOR DO MERCADO DE GELATINA POR FORMULÁRIO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 21:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR FORMA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE GELATINA POR FORMA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUME DO MERCADO DE GELATINA, DE BASE ANIMAL, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO DE GELATINA, BASE ANIMAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR USUÁRIO FINAL, % BASEADO EM ANIMAIS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 26:

- VOLUME DE MERCADO DE GELATINA, BASE MARINHA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 27:

- VALOR DO MERCADO DE GELATINA, BASE MARINHA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 28:

- PARTE DE VALOR DO MERCADO DE GELATINA POR USUÁRIO FINAL, % DE BASE MARÍTIMA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 29:

- VOLUME DE MERCADO DE GELATINA POR USUÁRIO FINAL, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 30:

- VALOR DO MERCADO DE GELATINA POR USUÁRIO FINAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 31:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR USUÁRIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 32:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE GELATINA POR USUÁRIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 33:

- VOLUME DE MERCADO DE GELATINA, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 34:

- VALOR DO MERCADO DE GELATINA, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 35:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 36:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE GELATINA POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 37:

- VOLUME DE MERCADO DE GELATINA, PADARIA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 38:

- VALOR DO MERCADO DE GELATINA, PADARIA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 39:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR FORMA, % PADARIA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 40:

- VOLUME DO MERCADO DE GELATINA, BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 41:

- VALOR DO MERCADO DE GELATINA, BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 42:

- VALOR SHARE DO MERCADO DE GELATINA POR FORMA, % BEBIDAS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 43:

- VOLUME DE MERCADO DE GELATINA, CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 44:

- VALOR DE MERCADO DE GELATINA, CONDIMENTOS/MOLHOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 45:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR FORMA, % CONDIMENTOS/MOLHOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 46:

- VOLUME DE MERCADO DE GELATINA, CONFEITARIA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 47:

- VALOR DO MERCADO DE GELATINA, CONFEITARIA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 48:

- VALOR SHARE DO MERCADO DE GELATINA POR FORMA, % CONFEITARIA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 49:

- VOLUME DE MERCADO DE GELATINA, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 50:

- VALOR DO MERCADO DE GELATINA, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 51:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR FORMA, % LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 52:

- VOLUME DE MERCADO DE GELATINA, PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 53:

- VALOR DO MERCADO DE GELATINA, RTE/RTC FOOD PRODUCTS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 54:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR FORMA, % RTE/RTC FOOD PRODUCTS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 55:

- VOLUME DE MERCADO DE GELATINA, SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 56:

- VALOR DO MERCADO DE GELATINA, SNACKS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 57:

- VALOR SHARE DO MERCADO DE GELATINA POR FORMA, % SNACKS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 58:

- VOLUME DO MERCADO DE GELATINA, CUIDADOS PESSOAIS E COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 59:

- VALOR DO MERCADO DE GELATINA, CUIDADOS PESSOAIS E COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 60:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR FORMA, % CUIDADOS PESSOAIS E COSMÉTICOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 61:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, MERCADO DE GELATINA DOS ESTADOS UNIDOS, 2017 - 2022

- Figura 62:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ESTADOS UNIDOS, 2017 - 2022

- Figura 63:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, MERCADO DE GELATINA DOS ESTADOS UNIDOS, 2021

Segmentação da indústria de gelatina dos Estados Unidos

Baseado em Animais e Baseado em Marinha são cobertos como segmentos por Formulário. Alimentos e Bebidas, Cuidados Pessoais e Cosméticos são cobertos como segmentos por Usuário Final.

- O segmento de alimentos e bebidas é responsável pelo maior número de aplicações no mercado de gelatina. Isto se deve à adequação funcional da gelatina. O segmento de alimentos e bebidas observou um crescimento volumétrico global de 26,3% de 2016 a 2022. Em 2022, o subsegmento de panificação e bebidas representou a maior participação de mercado, cerca de 60%, no segmento de alimentos e bebidas. Isto deveu-se principalmente à mudança de preferência de bebidas carbonatadas e produtos de panificação convencionais para soluções mais baseadas em proteínas. Em 2021, 35% dos lares dos EUA seguiam uma dieta específica focada em proteínas, como rica em proteínas, paleo, pobre em carboidratos e orgânica.

- O mercado observou a maior taxa de crescimento anual de 10,54% em termos de volume em 2020, quase o triplo da taxa de crescimento de 2019. O volume de consumo doméstico de produtos alimentícios de conveniência aumentou para 26% em 2020 devido à COVID-19 pandemia. No entanto, a importância da saúde como escolha de estilo de vida influenciou os consumidores, o que, juntamente com a crescente consciencialização sobre os benefícios da gelatina, desencadeou a procura de gelatina no sector alimentar e de bebidas.

- Entre todos os segmentos, o segmento de cuidados pessoais e cosméticos é o setor que mais cresce. A projeção é registrar um valor CAGR de 6,49% durante o período de previsão. Isto é atribuído ao teor médio de proteína da gelatina, que é 5% maior do que outras proteínas lácteas, como soro de leite e proteínas do leite. As pessoas também preferem produtos cosméticos e de cuidados pessoais à base de gelatina devido às suas propriedades formadoras de filme que ajudam a curar o cabelo e a pele. A gelatina também garante uma absorção mais uniforme dos pigmentos nas tinturas e matizes de cabelo.

| Forma | |

| Baseado em animais | |

| Baseado em Marinha |

| Usuário final | |||||||||||

| |||||||||||

| Cuidados Pessoais e Cosméticos |

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A Taxa de Penetração é definida como a porcentagem do Volume do Mercado de Usuários Finais Fortificados com Proteínas no Volume Geral do Mercado de Usuários Finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.