Tamanho do mercado de dispositivos de radiologia digital dos EUA

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

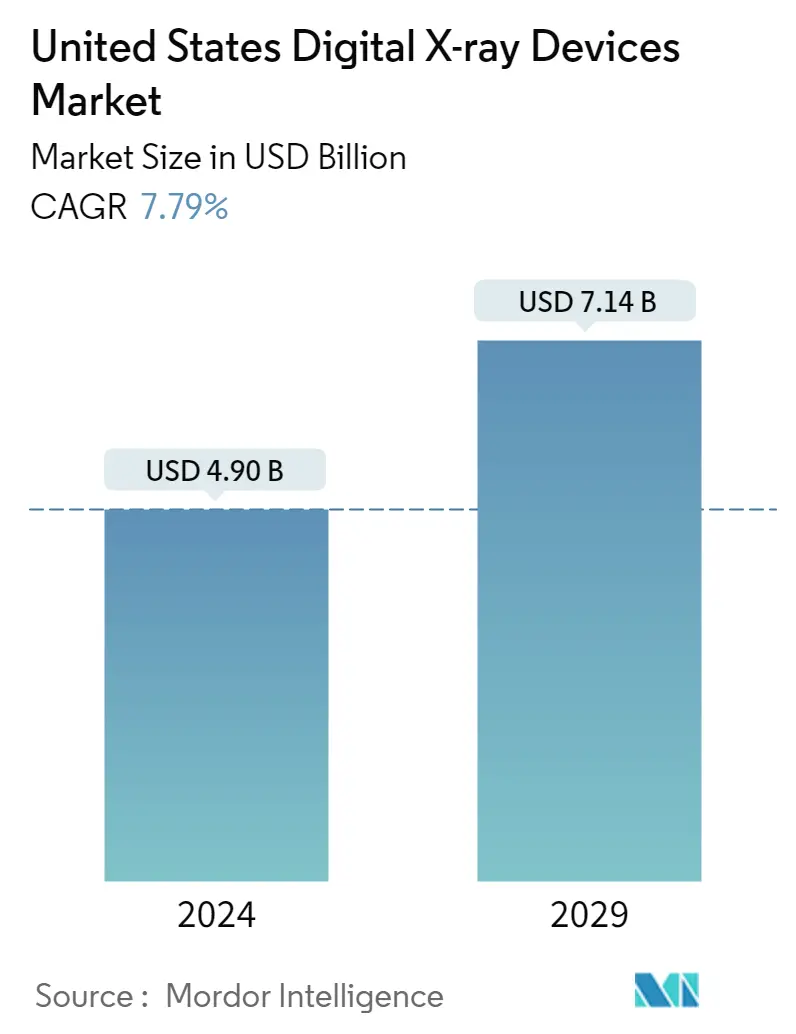

| Tamanho do mercado (2024) | USD 4.90 bilhões de dólares |

| Tamanho do mercado (2029) | USD 7.14 bilhões de dólares |

| CAGR(2024 - 2029) | 7.79 % |

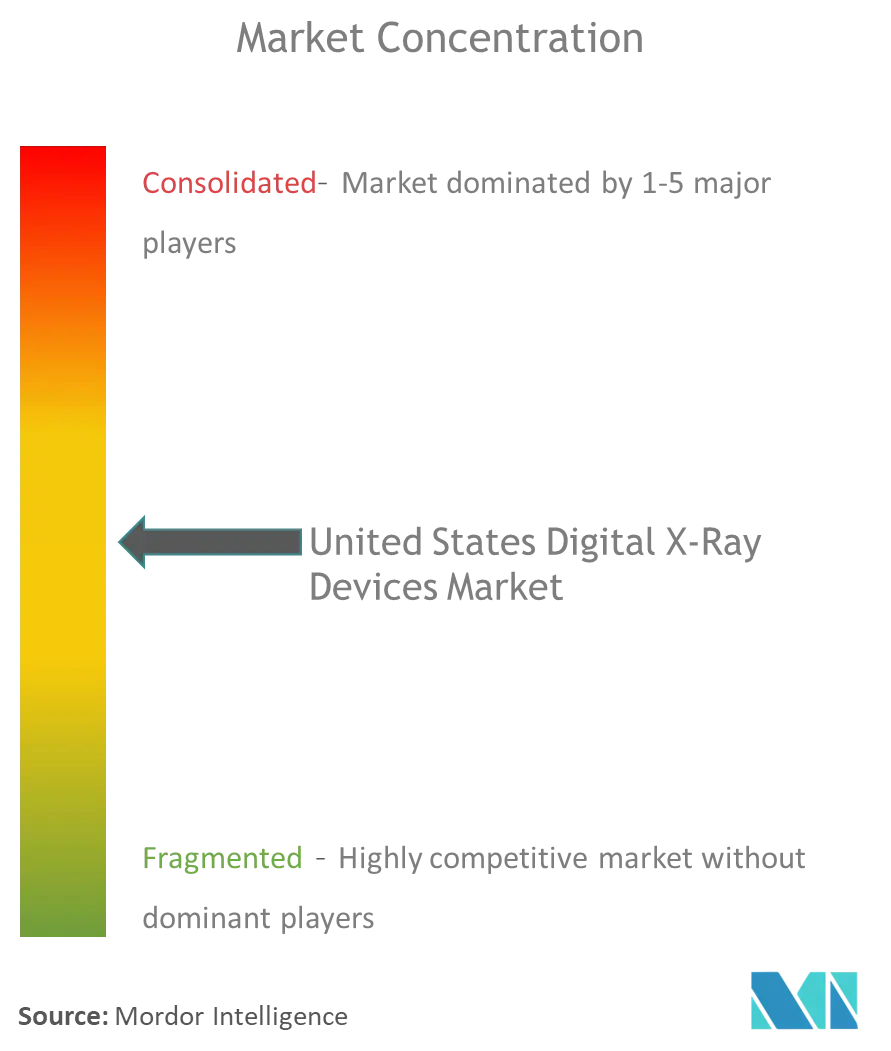

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de dispositivos de radiologia digital dos EUA

O tamanho do mercado de dispositivos de raios X digitais dos Estados Unidos é estimado em US$ 4,90 bilhões em 2024, e deverá atingir US$ 7,14 bilhões até 2029, crescendo a um CAGR de 7,79% durante o período de previsão (2024-2029).

A mudança da imagem convencional de raios X para a imagem digital de raios X é um processo rápido e espera-se que se torne o método de imagem mais utilizado nos Estados Unidos.

Espera-se que a pandemia COVID-19 impulsione o crescimento do mercado de dispositivos digitais de raios X tendo em vista a crescente demanda por radiografias de tórax. Além disso, os dispositivos digitais de raios X fornecem imagens digitais, o que é uma vantagem muito importante no meio da atual pandemia, uma vez que a manutenção dos filmes pode levar a um fluxo de trabalho tedioso. Além disso, muitos participantes estão ativamente envolvidos no desenvolvimento de soluções avançadas de imagens digitais de raios X para serem usadas no diagnóstico da COVID-19. Por exemplo, em maio de 2020, o FDA dos Estados Unidos aprovou o sistema portátil de raios X AiRTouch da Aspenstate para obter radiografias de tórax rápidas entre os pacientes infectados pelo vírus SARS-Cov-2. Assim, tendo em vista a pandemia em curso e o uso extensivo de soluções de imagem para o diagnóstico preciso e tratamento de infecções em pacientes, espera-se que o mercado de dispositivos digitais de raios X seja significativamente impactado.

Espera-se que a vantagem da exposição a uma menor dose de radiação pelos pacientes impulsione a adoção da imagem digital e, assim, auxilie no aumento do fluxo de trabalho e da eficiência, juntamente com o aumento da segurança dos pacientes. Atualmente, com o aumento dos custos dos medicamentos, reduzir o custo por procedimento e aumentar a segurança é importante para um melhor atendimento ao paciente.

A Lei de Dotações Consolidadas de 2016, que favorece a imagem digital em detrimento de outros métodos, reduz os pagamentos do Medicare em 20% para prestadores que utilizam estudos de raios X analógicos. Assim, para quem realiza estudos de imagem em equipamentos de radiografia computadorizada/digital, os pagamentos poderão ser reduzidos em 7% durante 2018-2022 e em 10% a partir de então. Este fator pode influenciar positivamente o crescimento do mercado de dispositivos digitais de raios X dos Estados Unidos.

Além disso, de acordo com o artigo de pesquisa intitulado 'Fraturas do colo do fêmur 2020', anualmente, haveria aproximadamente 300.000 casos de fraturas de quadril nos Estados Unidos até 2030. O fardo econômico das fraturas de quadril está entre os 20 diagnósticos mais caros, com aproximadamente USD 20 mil milhões gastos anualmente na gestão desta lesão.

Assim, a crescente prevalência de condições médicas que exigem imagens de raios X, o aumento das inovações tecnológicas e as políticas governamentais podem ajudar no crescimento do mercado de dispositivos digitais de raios X dos EUA durante o período de previsão.

Tendências de mercado de dispositivos de radiologia digital dos EUA

Espera-se que o segmento de radiografia direta testemunhe um alto CAGR durante o período de previsão

Prevê-se que a radiografia direta observe um crescimento significativo e detenha uma grande participação de mercado no mercado de dispositivos digitais de raios X dos EUA durante o período de previsão. Os principais factores que impulsionam o crescimento do segmento incluem as crescentes actividades de investigação e desenvolvimento realizadas pelos principais intervenientes para a inovação de novos produtos com características sofisticadas e os elevados padrões das instalações de saúde no país.

A radiografia digital direta (DDR) captura diretamente a imagem no detector sem necessidade de qualquer interface intermediária. Assim, auxilia em um fluxo de trabalho flexível e tranquilo. Conseqüentemente, os benefícios adicionais do aumento da eficiência e da produtividade da radiografia direta em relação a outras tecnologias de imagem de raios X estão impulsionando a demanda pelo maior desenvolvimento e lançamento de produtos baseados na tecnologia de radiografia direta. Por exemplo, em agosto de 2020, a Carestream Health, uma empresa de dispositivos médicos com sede nos Estados Unidos, lançou seu DRX -Compass X-ray System, uma unidade digital para hospitais de nível médio e centros de imagens médicas em todo o mundo que pode ser usada por centros de atendimento de urgência. , ortopedia e grandes consultórios de radiologia. Assim, pretendiam acelerar a comercialização da radiografia digital dinâmica no mercado de saúde dos EUA. Assim, dados os recursos avançados da radiografia direta e o foco crescente dos principais players nas atividades de PD, espera-se que o segmento testemunhe um enorme crescimento nos Estados Unidos durante o período de previsão.

Os sistemas DDR fornecem um fluxo de trabalho de alta velocidade para os tecnólogos e facilitam o gerenciamento acelerado dos pacientes, o que é especialmente importante em ambientes ambulatoriais, onde os pacientes precisam retornar para casa ou para o trabalho. É necessário menos de 1 minuto entre a exposição e a aquisição da imagem.

Visão geral da indústria de dispositivos de radiologia digital dos EUA

O mercado de dispositivos digitais de raios X é moderadamente competitivo e algumas empresas dominam atualmente o mercado. Essas empresas incluem GE Healthcare, MinXray Inc., Varex Imaging Corporation, Carestream Health e Fujifilm Holdings Corporation, entre outras. A concorrência no mercado baseia-se principalmente nos avanços tecnológicos e nos preços dos equipamentos digitais de raio X. Além disso, os principais intervenientes estiveram envolvidos em diversas alianças estratégicas, tais como aquisições e colaborações, juntamente com o lançamento de produtos avançados, para garantir posições-chave no mercado dos Estados Unidos.

Líderes de mercado de dispositivos de radiologia digital dos EUA

-

MinXray, Inc.

-

Carestream Health

-

General Electric Company (GE Healthcare)

-

Fujifilm Holdings Corporation

-

Canon Medical Systems Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos de radiologia digital dos EUA

- Em abril de 2022, a Boston Imaging, sede dos sistemas de radiografia digital e ultrassom da Samsung nos Estados Unidos, apresenta o GM85 Fit, uma nova configuração do AccE GM85 premium; um dispositivo de radiografia digital com design centrado no usuário que auxilia no atendimento eficiente e eficaz ao paciente.

- Em julho de 2022, a FUJIFILM Healthcare Americas Corporation anunciou o lançamento nos EUA do FDR Cross, uma solução híbrida inovadora de arco cirúrgico e raio X portátil desenvolvida para hospitais e centros de cirurgia ambulatorial (ASC).

Relatório de mercado de dispositivos de radiologia digital dos EUA – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Níveis crescentes de ocorrência de doenças ortopédicas e cânceres

4.2.2 Número crescente de lesões graves

4.2.3 Avanços tecnológicos e vantagens dos sistemas de raios X digitais em relação aos raios X convencionais

4.3 Restrições de mercado

4.3.1 Alto custo inicial de instalação

4.3.2 Novas vendas afetadas pelo uso crescente de dispositivos recondicionados

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado - Valor em milhões de dólares)

5.1 Por aplicativo

5.1.1 Ortopédico

5.1.2 Câncer

5.1.3 Dental

5.1.4 Cardiovascular

5.1.5 Outras aplicações

5.2 Por tecnologia

5.2.1 Radiografia Computadorizada

5.2.2 Radiografia Direta

5.3 Por Portabilidade

5.3.1 Sistemas Fixos

5.3.2 Sistemas Portáteis

5.4 Por usuário final

5.4.1 Hospitais

5.4.2 Centros de diagnóstico

5.4.3 Outros usuários finais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Carestream Health

6.1.2 Fujifilm Holdings Corporation

6.1.3 General Electric Company (GE Healthcare)

6.1.4 Hitachi Ltd

6.1.5 Hologic Inc.

6.1.6 Koninklinje Philips NV (Philips Healthcare)

6.1.7 Shimadzu Corporation

6.1.8 Siemens Healthineers

6.1.9 Canon Medical Systems Corporation

6.1.10 Samsung Electronics Co. Ltd (Samsung Medison)

6.1.11 Agfa-Gevaert NV

6.1.12 Konica Minolta Inc.

6.1.13 Toshiba Corporation

6.1.14 Varex Imaging Corporation

6.1.15 MinXray Inc.

6.1.16 KUB Technologies Inc.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de dispositivos de radiologia digital dos EUA

De acordo com o escopo deste relatório, o raio X digital ou radiografia digital é uma forma de imagem de raios X, na qual são usados sensores digitais de raios X em vez dos filmes fotográficos tradicionais. A imagem digital de raios X oferece vantagens adicionais de eficiência de tempo e capacidade de transferir imagens digitalmente, bem como aprimorá-las para melhor visibilidade. O mercado de dispositivos de raios X digitais dos Estados Unidos é segmentado por aplicação (ortopédica, câncer, odontológica, cardiovascular e outras aplicações), tecnologia (radiografia computadorizada e radiografia direta), portabilidade (sistemas fixos e sistemas portáteis), usuário final ( Hospitais, Centros de Diagnóstico, Outros Usuários Finais). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por aplicativo | ||

| ||

| ||

| ||

| ||

|

| Por tecnologia | ||

| ||

|

| Por Portabilidade | ||

| ||

|

| Por usuário final | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de dispositivos de radiologia digital dos EUA

Qual é o tamanho do mercado de dispositivos de raio-X digital dos Estados Unidos?

O tamanho do mercado de dispositivos de raios X digitais dos Estados Unidos deverá atingir US$ 4,90 bilhões em 2024 e crescer a um CAGR de 7,79% para atingir US$ 7,14 bilhões até 2029.

Qual é o tamanho atual do mercado de dispositivos de raios-X digitais dos Estados Unidos?

Em 2024, o tamanho do mercado de dispositivos de raios X digitais dos Estados Unidos deverá atingir US$ 4,90 bilhões.

Quem são os principais participantes do mercado de dispositivos de raios X digitais dos Estados Unidos?

MinXray, Inc., Carestream Health, General Electric Company (GE Healthcare), Fujifilm Holdings Corporation, Canon Medical Systems Corporation são as principais empresas que operam no mercado de dispositivos de raio-X digital dos Estados Unidos.

Que anos cobre esse mercado de dispositivos de raios X digitais dos Estados Unidos e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de dispositivos de raios X digitais dos Estados Unidos foi estimado em US$ 4,55 bilhões. O relatório abrange o tamanho histórico do mercado de dispositivos de raios-X digitais dos Estados Unidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos de raios-X digitais dos Estados Unidos para os anos 2024, 2025, 2026. , 2027, 2028 e 2029.

Relatório da indústria de dispositivos digitais de raios X dos EUA

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de dispositivos de raios X digitais dos EUA em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise dos dispositivos de raios X digitais dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.