Análise de mercado de imagens diagnósticas dos Estados Unidos

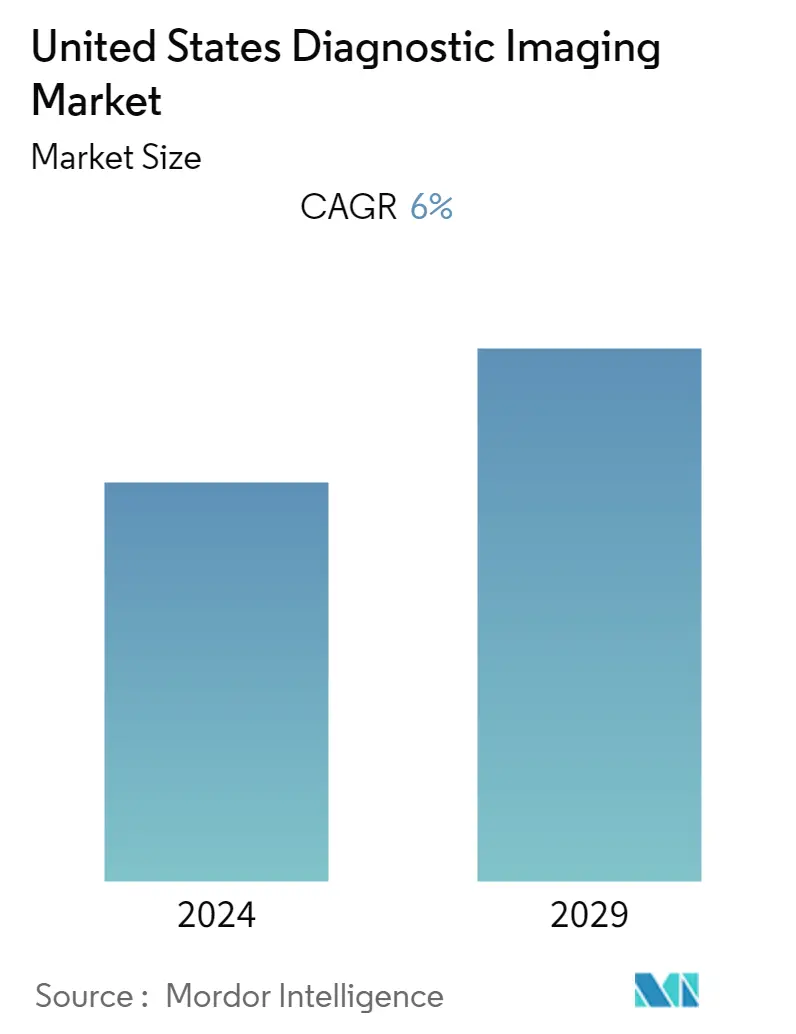

Espera-se que o mercado de imagens diagnósticas dos Estados Unidos registre um CAGR de quase 6,0% durante o período de previsão (2022-2027).

Espera-se que a pandemia COVID-19 tenha um impacto significativo no mercado de diagnóstico por imagem dos Estados Unidos devido ao declínio no número de procedimentos de imagem realizados no país devido à alta taxa de infecção do COVID-19 e ao declínio no número de passos em os hospitais e centros de diagnóstico. Por exemplo, de acordo com o relatório de agosto de 2020 do Departamento de Radiologia, a Langone Health da Universidade de Nova Iorque realizava mais de 2 milhões de exames de imagem por ano antes da pandemia da COVID-19, mas o número de procedimentos diminuiu significativamente durante a pandemia da COVID-19. pandemia. Além disso, em abril de 2020, o Colégio Americano de Radiologia (ACR) emitiu recomendações de orientação especificando que os radiologistas que diagnosticam pacientes com COVID-19 só deveriam usar equipamento de diagnóstico por imagem quando necessário. Além disso, a orientação recomendava que o uso de equipamentos, como ressonância magnética e tomografia computadorizada, fosse temporariamente interrompido para conter a contaminação pelo vírus por meio de equipamentos de diagnóstico. No entanto, com o potencial impacto negativo da COVID-19 nos pulmões e outras partes do corpo, o uso da tomografia computadorizada (TC) e da ressonância magnética (RM) aumentou posteriormente com algumas pesquisas e recomendações. Por exemplo, em abril de 2021, pesquisadores da Universidade Thomas Jefferson, na Filadélfia, afirmaram que a radiografia de tórax pode potencialmente ajudar os profissionais a se prepararem para o tipo de cuidado que um paciente necessitará no caso da COVID-19. Portanto, espera-se que o COVID-19 tenha um impacto significativo no mercado estudado durante o período de previsão.

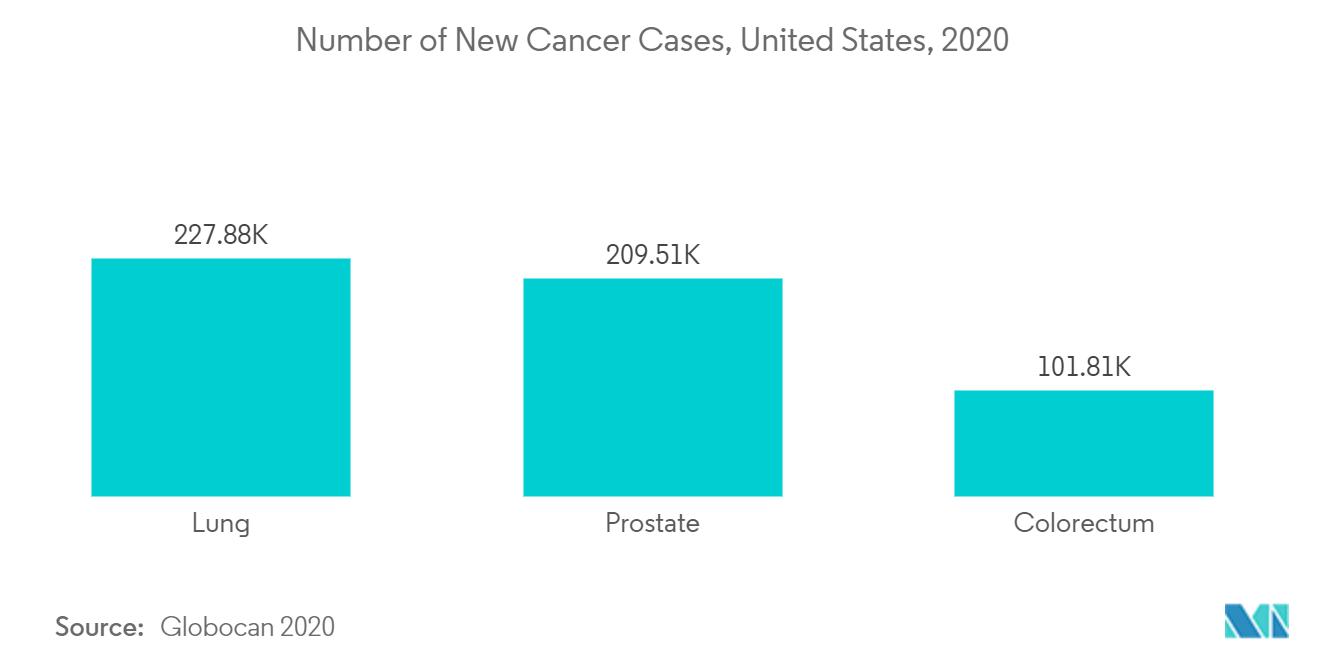

Os principais fatores que impulsionam o mercado de imagens diagnósticas dos Estados Unidos incluem o avanço tecnológico nas modalidades de imagem, a crescente conscientização em relação aos cuidados preventivos, o aumento do número de centros de diagnóstico por imagem, a crescente prevalência de doenças crônicas e o aumento da população geriátrica. Espera-se que os Estados Unidos experimentem uma taxa acelerada de envelhecimento da população, em comparação com muitos outros países desenvolvidos. Em janeiro de 2022, um artigo publicado intitulado A Economia de uma População Envelhecida afirmava que cerca de 54 milhões (16,5% da população total do país) de pessoas têm mais de 65 anos nos Estados Unidos e, até 2030, esse número deve ser projetado para atingir 74 milhões, sendo que o grupo que mais cresce é o dos maiores de 85 anos, e como a população geriátrica é mais propensa a diversas doenças crónicas, como doenças cardiovasculares, doenças músculo-esqueléticas e neurodegenerativas, cancro e outras doenças, espera-se que a procura por diagnóstico por imagem aumente aumento no país que deverá alimentar o crescimento do mercado de imagens de diagnóstico nos Estados Unidos durante o período de previsão. Além disso, de acordo com a actualização de Junho de 2022 dos Centros de Controlo e Prevenção de Doenças, uma ou mais doenças crónicas, como diabetes, cancro, doenças cardíacas e acidente vascular cerebral, afectam seis em cada dez americanos. Estas e outras doenças crónicas são os principais contribuintes para os custos dos cuidados de saúde, bem como as principais causas de morte e incapacidade nos Estados Unidos. Assim, espera-se que a alta carga de doenças crônicas e o aumento da população geriátrica desempenhem um papel significativo no crescimento do mercado estudado.

Além disso, os avanços tecnológicos em tecnologia de imagem pelos principais players do mercado na área, juntamente com o lançamento de novos produtos, fusões e aquisições, espera-se ainda que as colaborações desempenhem um papel crucial no crescimento do mercado de imagens diagnósticas nos Estados Unidos.. Por exemplo, em novembro de 2021, a FUJIFILM Healthcare Americas Corporation, uma subsidiária da FUJIFILM apresentou seu sistema Velocity MRI, que é um sistema aberto de ressonância magnética de alto campo, na conferência 2021 da Sociedade Radiológica da América do Norte (RSNA). Portanto, devido aos fatores acima mencionados, espera-se que o mercado de diagnóstico por imagem cresça durante o período de previsão do estudo. No entanto, espera-se que a falta de profissionais qualificados e a redução nas taxas de reembolso restrinjam o crescimento do mercado de diagnóstico por imagem dos Estados Unidos durante o período de previsão.

Tendências do mercado de imagens diagnósticas dos Estados Unidos

Espera-se que o segmento de imagem por ressonância magnética (MRI) responda pela maior participação de mercado durante o período de previsão

Espera-se que o segmento de ressonância magnética detenha uma participação significativa no mercado de imagens diagnósticas dos Estados Unidos durante o período de previsão. Os fatores que atribuem ao alto crescimento da ressonância magnética no país são os crescentes avanços tecnológicos na modalidade de ressonância magnética e a ampliação da aplicação da ressonância magnética na área médica. A ressonância magnética (MRI) é considerada um dos procedimentos de imagem médica mais seguros, pois não envolve o uso de quaisquer agentes de imagem nocivos.

Espera-se que o segmento de ressonância magnética tenha uma participação significativa no mercado de diagnóstico por imagem dos Estados Unidos, principalmente devido à alta carga de doenças crônicas no país, especialmente distúrbios neurodegenerativos onde a ressonância magnética é amplamente utilizada. Por exemplo, de acordo com o relatório de março de 2021 da Associação de Alzheimer, aproximadamente 6,2 milhões de pessoas com 65 anos ou mais vivem com demência relacionada com Alzheimer nos Estados Unidos, e prevê-se que este número aumente para 13,8 milhões de pessoas até 2060. Além disso, espera-se também que o avanço tecnológico na tecnologia de ressonância magnética e o lançamento de produtos novos e avançados impulsionem o crescimento no segmento estudado, uma vez que se espera que o lançamento de novos produtos aumente a adoção de sistemas de ressonância magnética. Por exemplo, em junho de 2022, a Memorial MRI and Diagnostic instalou o sistema uMR Omega 3T MRI da United Imaging em um centro de imagem ambulatorial em Katy e a primeira ressonância magnética 3T do Memorial na área de Houston. Portanto, devido aos fatores acima mencionados, espera-se que o segmento de imagens de ressonância magnética (MRI) detenha uma participação de mercado significativa no mercado de imagens de diagnóstico dos Estados Unidos durante o período de previsão.

Visão geral da indústria de diagnóstico por imagem nos Estados Unidos

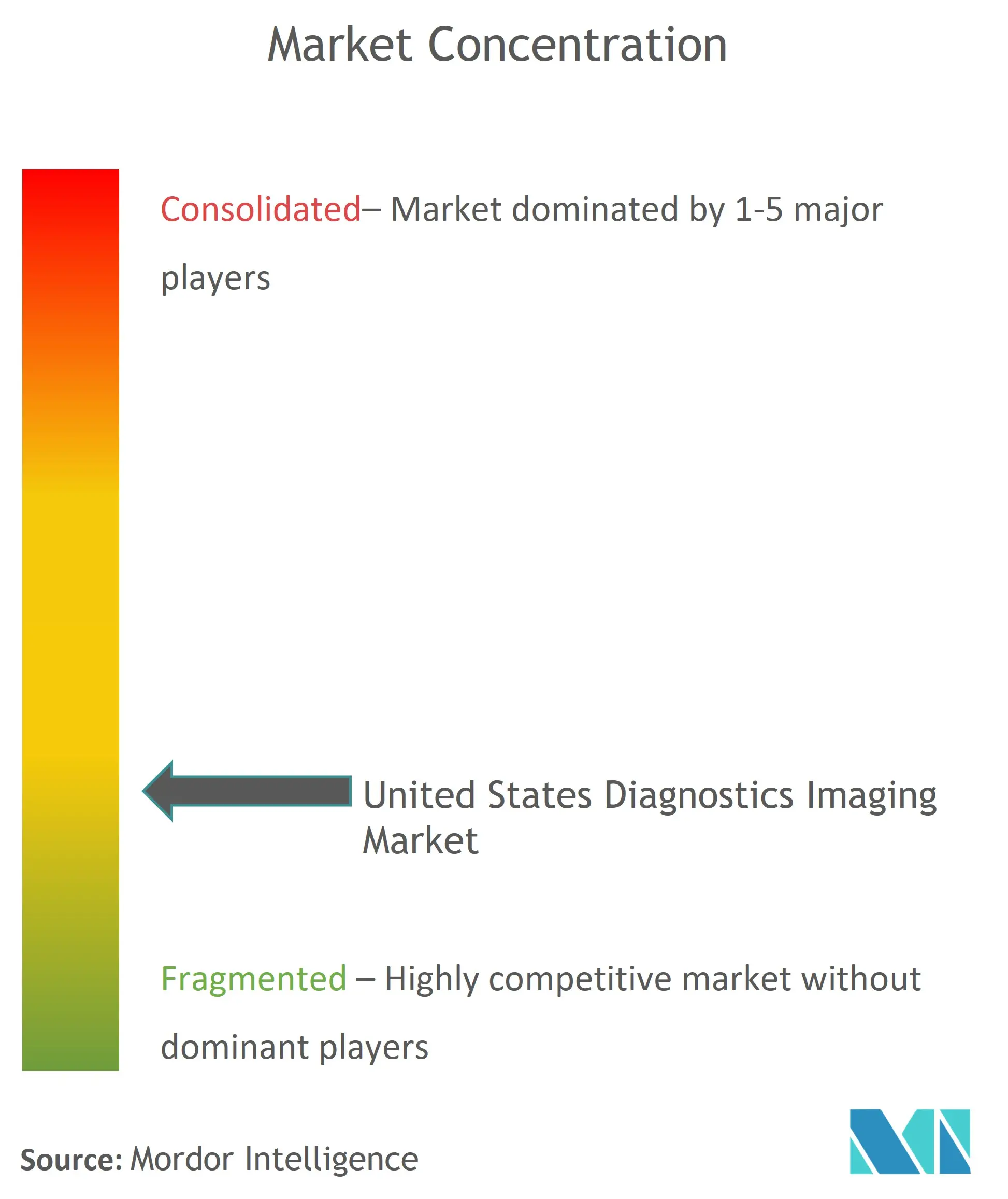

O mercado de imagens diagnósticas dos Estados Unidos é bastante competitivo, devido à presença de muitos participantes importantes. Os players do mercado estão se concentrando em PD para desenvolver produtos tecnologicamente avançados para reduzir os custos e os efeitos colaterais associados aos produtos. As barreiras para os novos participantes são elevadas nesta indústria e, portanto, poucos grandes intervenientes no mercado detêm a quota máxima de mercado. Os principais players incluem GE Healthcare, Siemens Medical Solutions USA, Inc. (Siemens Healthineers), Hologic, Inc., Koninklijke Philips NV e FUJIFILM Holdings Corporation.

Líderes de mercado de diagnóstico por imagem nos Estados Unidos

FUJIFILM Holdings Corporation

GE Healthcare

Koninklijke Philips NV

Hologic, Inc.

Siemens Healthineers

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de imagens diagnósticas dos Estados Unidos

- Em junho de 2022, a Promaxo Inc. vendeu seu sistema de ressonância magnética de consultório para o East Valley Urology Center. É uma ressonância magnética unilateral com um sistema de imagem baseado em IA, aprovado pela FDA para uso em consultórios e capacita consultórios e hospitais a orientar com precisão e perfeição as intervenções da próstata sob o scanner Promaxo.

- Em maio de 2022, o Baptist MD Anderson Cancer Center lançou o Buddy Bus, uma unidade móvel de mamografia na Flórida.

Segmentação da indústria de diagnóstico por imagem nos Estados Unidos

De acordo com o escopo do relatório, o mercado de imagens diagnósticas dos Estados Unidos abrange imagens diagnósticas usadas para tirar imagens da estrutura interna do corpo humano usando radiação eletromagnética, para um diagnóstico preciso do paciente. Tem vastas aplicações em uma variedade de campos oncológicos, ortopédicos, gastro e ginecológicos. O mercado de imagens diagnósticas dos Estados Unidos é segmentado por produto (raios X, ultrassom, ressonância magnética (MRI), tomografia computadorizada, medicina nuclear, fluoroscópio e mamografia), aplicação (cardiologia, oncologia, neurologia, ortopedia, gastroenterologia, ginecologia, e Outras Aplicações) e Usuário Final (Hospitais, Centros de Diagnóstico e Outros Usuários Finais). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Raio X |

| Ultrassom |

| Imagem por ressonância magnética (MRI) |

| Tomografia Computadorizada |

| Medicina nuclear |

| Fluoroscópio |

| Mamografia |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopédico |

| Gastroenterologia |

| Ginecologia |

| Outras aplicações |

| Hospitais |

| Centros de diagnóstico |

| Outros usuários finais |

| Por produto | Raio X |

| Ultrassom | |

| Imagem por ressonância magnética (MRI) | |

| Tomografia Computadorizada | |

| Medicina nuclear | |

| Fluoroscópio | |

| Mamografia | |

| Por aplicativo | Cardiologia |

| Oncologia | |

| Neurologia | |

| Ortopédico | |

| Gastroenterologia | |

| Ginecologia | |

| Outras aplicações | |

| Por usuário final | Hospitais |

| Centros de diagnóstico | |

| Outros usuários finais |

Perguntas frequentes sobre pesquisa de mercado de diagnóstico por imagem nos Estados Unidos

Qual é o tamanho atual do mercado de diagnóstico por imagem nos Estados Unidos?

O mercado de imagens diagnósticas dos Estados Unidos deverá registrar um CAGR de 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de diagnóstico por imagem dos Estados Unidos?

FUJIFILM Holdings Corporation, GE Healthcare, Koninklijke Philips NV, Hologic, Inc., Siemens Healthineers são as principais empresas que operam no mercado de diagnóstico por imagem dos Estados Unidos.

Que anos esse mercado de diagnóstico por imagem dos Estados Unidos cobre?

O relatório abrange o tamanho histórico do mercado de imagens de diagnóstico dos Estados Unidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de imagens de diagnóstico dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de serviços de diagnóstico por imagem dos EUA

Estatísticas para a participação de mercado de serviços de diagnóstico por imagem dos EUA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Serviços de Diagnóstico por Imagem dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.