Tamanho do mercado de seguro odontológico dos EUA

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

| CAGR | > 6.00 % |

| Concentração de Mercado | Média |

Principais Players

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado de Seguros Odontológicos dos EUA

O seguro odontológico nos Estados Unidos ultrapassou US$ 80 bilhões em 2021 e cresceu a um ritmo significativo. 30% dos adultos dos Estados Unidos não têm seguro odontológico. Destes, quase 6 milhões relataram que perderam seu seguro odontológico devido a mudanças de benefícios COVID-19 ou perdas de emprego, e a cobertura patrocinada pelo empregador diminuiu 0,2 pontos percentuais a cada semana durante a pandemia COVID-19.

Pandemia desacelerou uso de atendimento odontológico. Em março e abril de 2020, todos os estados tiveram queda na utilização de serviços odontológicos quando comparados aos mesmos meses de 2019. No entanto, o uso de assistência odontológica entre os pacientes com seguro privado se recuperou totalmente em agosto de 2020, e seu uso permaneceu abaixo do nível pré-pandemia em 7,54% entre a população segurada pública.

A implementação de tecnologias ajuda os clientes com serviços de valor agregado e oferece às operadoras de planos odontológicos inúmeras oportunidades. Ele pode ajudar as seguradoras a impulsionar o processo de sinistro sem problemas e evitar processos manuais de liquidação de sinistros, evitar fraudes de seguro e obter erros de diagnóstico e diagnóstico excessivos.

Tendências do mercado de seguros odontológicos dos EUA

Iniciativas governamentais impulsionam o mercado de seguros odontológicos nos Estados Unidos

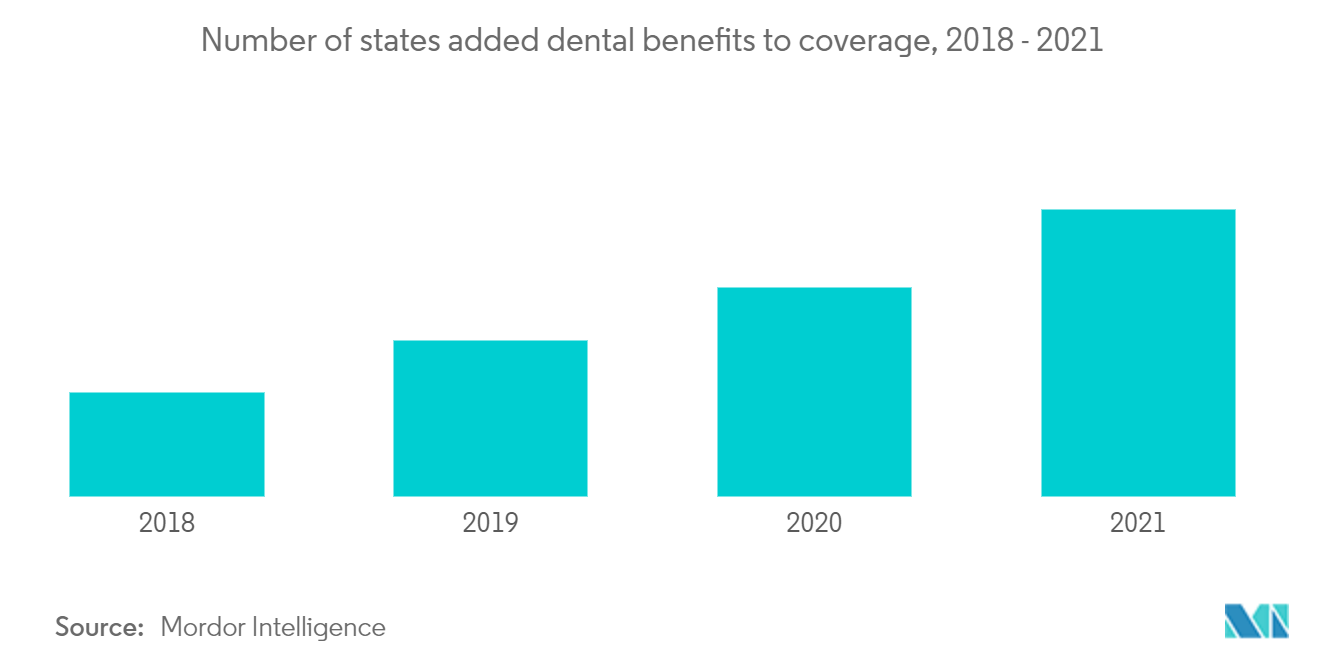

Biden anunciou um plano Build back better, que fornece cobertura odontológica para aqueles no Medicare, quase metade dos quais não visitou um dentista em 2018, bem antes da pandemia pausar as consultas odontológicas para muitas pessoas. As taxas foram ainda maiores para negros (68%), hispânicos (61%) e idosos de baixa renda (73%). Muitos estados adicionaram benefícios odontológicos à sua cobertura do Medicaid para residentes de baixa renda nos últimos anos. Idaho começou a cobertura em 2018, e Delaware começou no final de 2020.

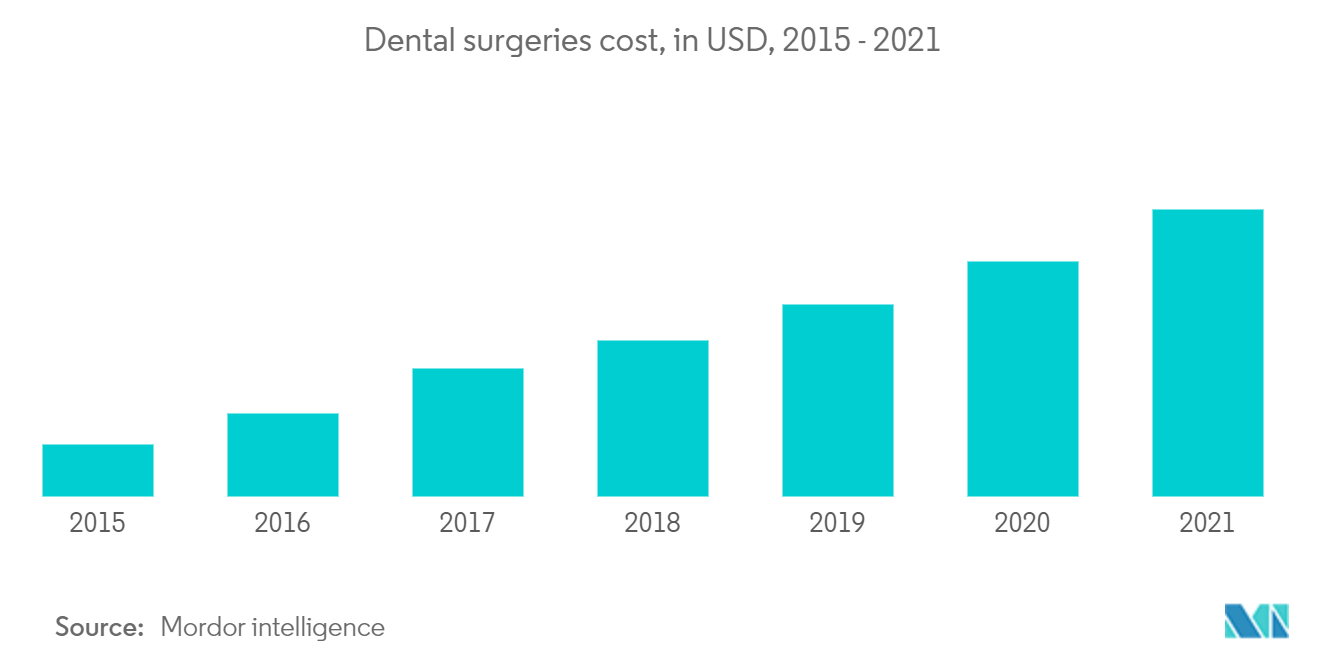

Aumento do custo das cirurgias dentárias nos Estados Unidos impulsiona o mercado

O custo odontológico nos Estados Unidos é muito caro, e os preços estão aumentando a cada ano. 60% dos americanos disseram que não visitaram um dentista nos últimos 12 meses devido ao alto custo. O preço médio não segurado dos raios-X é de USD 187, e o preenchimento para apenas uma superfície é de USD 250, enquanto um canal radicular para um dente da frente pode custar cerca de USD 1100. Assim, ter um seguro odontológico pode cobrir de USD 1000 a 1500 para um paciente.

De acordo com um estudo realizado pela Associação Nacional de Planos Odontológicos, 68% das pessoas que não possuem plano odontológico consultaram o atendimento odontológico, enquanto 88% das pessoas que possuem plano odontológico utilizaram seus benefícios odontológicos. Portanto, o seguro odontológico é um investimento digno, e o número de pessoas que fazem seguro pode aumentar no futuro.

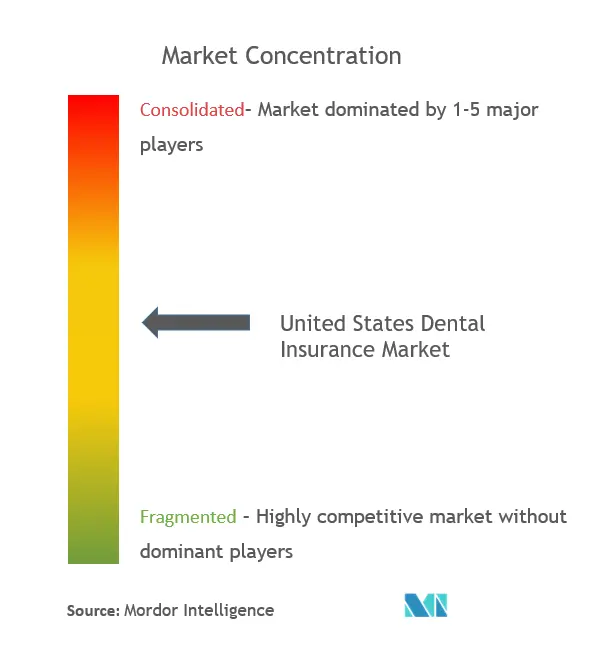

Visão Geral do Setor de Seguro Odontológico dos EUA

O relatório cobre os principais participantes que operam no mercado de seguro odontológico dos Estados Unidos. Em termos de participação de mercado, poucos dos principais players dominam o mercado atualmente. No entanto, com o avanço tecnológico e a inovação de serviços, as empresas nacionais e internacionais estão aumentando sua presença no mercado, garantindo novos contratos e explorando novos mercados. Tem grandes players, incluindo Aetna, AFLAC, Allianz, Delta Dental Plans Association e United Healthcare Services.

Líderes do mercado de seguros odontológicos dos EUA

-

Aetna

-

AFLAC inc

-

Ameritas

-

Cigna

-

Delta dental plans association

-

United healthcare service

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Seguros Odontológicos dos EUA

- Em 9 de fevereiro de 2022, a UnitedHealthcare colaborou com a Quip, uma empresa de software, e lançou recursos digitais, que incluem benefícios aprimorados de atendimento odontológico virtual.

- Em 4 de maio de 2022, a MetLife aprovou uma nova autorização de US$ 3 bilhões para a empresa recomprar suas ações ordinárias.

Relatório de mercado de seguro odontológico dos EUA - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA E INSIGHTS DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Insights sobre vários cenários regulatórios

4.5 Insights sobre o impacto da tecnologia e inovação no mercado

4.6 Atratividade da Indústria – Análise das Cinco Forças de Porters

4.6.1 Ameaça de novos participantes

4.6.2 Poder de barganha dos compradores

4.6.3 Poder de barganha dos fornecedores

4.6.4 Ameaça de substitutos

4.6.5 Intensidade da rivalidade competitiva

4.7 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por cobertura

5.1.1 Organizações de manutenção de saúde bucal

5.1.2 Organizações de fornecedores preferenciais odontológicos

5.1.3 Planos de indenização odontológica

5.1.4 Organizações de fornecedores exclusivos odontológicos

5.1.5 Ponto de atendimento odontológico

5.2 Por procedimento

5.2.1 Preventivo

5.2.2 Principal

5.2.3 Básico

5.3 Por Indústrias

5.3.1 Produtos químicos

5.3.2 Refinarias

5.3.3 Metal e mineração

5.3.4 Alimentos e bebidas

5.3.5 Outros

5.4 Por dados demográficos

5.4.1 idosos

5.4.2 adultos

5.4.3 menores

6. CENÁRIO COMPETITIVO

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa

6.2.1 Aetna

6.2.2 AFLAC Inc.

6.2.3 Ameritas

6.2.4 Cigna

6.2.5 Delta Dental Plans Association

6.2.6 United Healthcare Service

6.2.7 Metlife Services & Solutions

6.2.8 Allianz

6.2.9 AXA

6.2.10 United concordia

6.2.11 Humana

6.2.12 Renaissance Dental*

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. AVISO LEGAL E SOBRE NÓS

Segmentação da indústria de seguros odontológicos dos EUA

O seguro odontológico é uma cobertura de proteção para tratamentos odontológicos. O mercado de seguros odontológicos dos Estados Unidos é segmentado por Cobertura (Organizações de manutenção de saúde odontológica (DHMO), Organizações de provedores preferenciais odontológicos (DPPO), Planos de indenização odontológica (DIP), organizações de provedores exclusivos odontológicos (DEPO) e ponto de serviço odontológico (DPS)), por procedimento (preventivo, principal e básico), por usuários finais (indivíduos e empresas), por indústrias (produtos químicos, refinarias, metal e mineração, alimentos e bebidas, e outros) e por dados demográficos (idosos, adultos e menores).

| Por cobertura | ||

| ||

| ||

| ||

| ||

|

| Por procedimento | ||

| ||

| ||

|

| Por Indústrias | ||

| ||

| ||

| ||

| ||

|

| Por dados demográficos | ||

| ||

| ||

|

Perguntas frequentes sobre a pesquisa de mercado de seguros odontológicos dos EUA

Qual é o tamanho atual do mercado Estados Unidos Dental Insurance?

Prevê-se que o mercado Seguro odontológico dos Estados Unidos registre um CAGR de mais de 6% durante o período de previsão (2024-2029)

Quem são os chave chave players no mercado Estados Unidos Dental Insurance?

Aetna, AFLAC inc, Ameritas, Cigna, Delta dental plans association, United healthcare service são as principais empresas que operam no mercado de seguros odontológicos dos Estados Unidos.

Que anos este mercado de seguro odontológico dos Estados Unidos cobre?

O relatório cobre o tamanho histórico do mercado Seguro odontológico dos Estados Unidos por anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Seguro odontológico dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Seguro Odontológico dos EUA

Estatísticas para a participação de mercado de Seguro Odontológico dos EUA de 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da US Dental Insurance inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.