Tamanho do mercado Servidor de Data Center dos Estados Unidos

| Período de Estudo | 2019 - 2030 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2030 |

| Período de Dados Históricos | 2019 - 2022 |

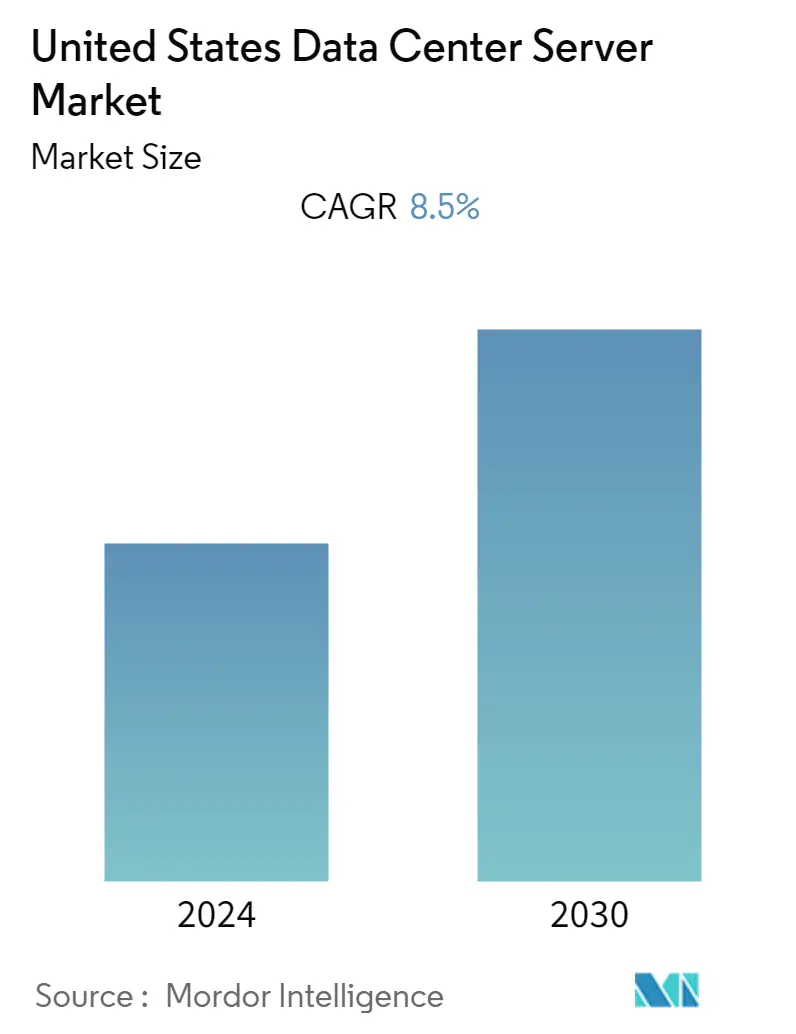

| CAGR | 8.50 % |

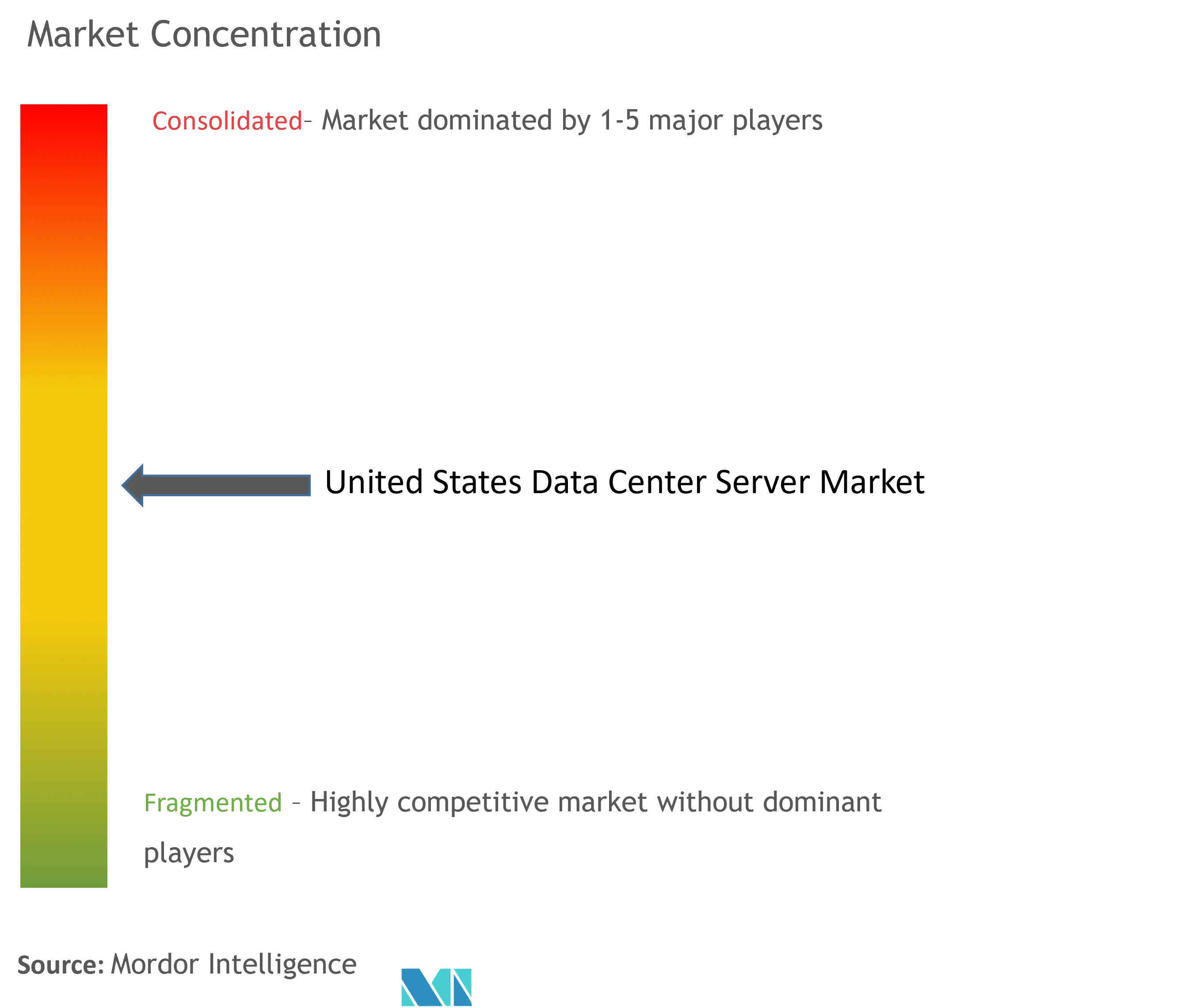

| Concentração de Mercado | Média |

Principais Players

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado de Servidor de Data Center dos Estados Unidos

O mercado de servidores de data center dos Estados Unidos atingiu um valor de USD 24.5 bilhões no ano anterior, e é projetado para registrar um CAGR de 8.5% durante o período de previsão. A crescente demanda por computação em nuvem entre (pequenas e médias empresas)PMEs, regulamentações governamentais para segurança de dados locais e o crescente investimento de players domésticos são alguns dos principais fatores que impulsionam a demanda por data centers no país.

Capacidade de carga de TI em construção A próxima capacidade de carga de TI do mercado de racks de data center dos Estados Unidos deve atingir 24.000 MW até 2029.

Em construção Espaço elevado do piso A construção de área elevada no país deve aumentar para 80 milhões de pés quadrados até 2029.

Racks planejados O número total de racks a serem instalados no país deve chegar a 4.035.000 unidades até 2029. Espera-se que o norte da Virgínia abrigue o número máximo de racks até 2029.

Cabos submarinos planejados Existem mais de 80 sistemas de cabos submarinos conectando os Estados Unidos, e muitos estão em construção.

Tendências do mercado de servidores de data center dos Estados Unidos

Telecomunicações é o maior mercado do país

- A pandemia de COVID-19 impactou o impacto econômico dos primeiros participantes na transformação digital, oferecendo produtos e serviços digitais ou usando processos digitais mais do que seus concorrentes engajados na transformação digital.

- Dos tomadores de decisão de infraestrutura corporativa dos EUA, 94% têm pelo menos uma implantação em nuvem, com soluções híbridas ou multinuvem mais comuns. Quase 74% dos tomadores de decisão de infraestrutura dos EUA dizem que suas organizações estão adotando contêineres como uma plataforma como serviço (PaaS) em ambientes locais ou de nuvem pública. Espera-se que as nuvens aumentem significativamente.

- Os provedores de nuvem dos EUA incluem AWS, Microsoft e Google. Entre os tomadores de decisão de infraestrutura corporativa, 94% usam pelo menos um tipo de implantação de nuvem, sendo a maioria híbrida ou multinuvem.

- Nos Estados Unidos, o armazenamento em nuvem está crescendo devido à crescente demanda por backup, armazenamento e backup de dados econômicos em todas as empresas e à necessidade de gerenciar os dados gerados pelo uso crescente de telefones celulares.

- Com a ascensão da economia digital e o aumento do uso da Internet nos Estados Unidos, a necessidade de armazenamento e processamento de dados aumentou. A proliferação de provedores de serviços de nuvem híbrida aumentou a demanda por serviços de colocation e aumentou a utilização de racks.

Servidores blade crescerão em um ritmo mais rápido nos próximos anos

- Os servidores blade são frequentemente usados para processamento de dados enormes, mas também produzem muito calor. Eles tendem a ser mais caros do que servidores de rack ou torre e exigem infraestrutura adequada de umidade e resfriamento para funcionar de forma eficiente sem danificar o hardware.

- Os servidores blade são instalados em compartimentos de servidores, não em racks. Essa estrutura permite que mais servidores sejam instalados em uma área menor. Por exemplo, um rack pode conter apenas 10 servidores de rack, mas um compartimento blade pode conter 20 servidores blade. O chassi blade ainda pode ser montado em rack, mas mais servidores blade podem caber no mesmo espaço em comparação com servidores de rack.

- Em agosto de 2023, a Mercury Systems, Inc., uma empresa com sede nos Estados Unidos que fornece poder de computação para as missões aeroespaciais e de defesa mais exigentes, anunciou o Common Module System (CMS) X08, a primeira arquitetura robusta de servidor blade baseada em padrões abertos do setor. Este é um modelo de infraestrutura de jogo e jogo para plataformas táticas que operam no mar, terra e ar.

- Para atender às necessidades do usuário final, as principais empresas estão se concentrando em servidores blade em data centers. A crescente adoção de tecnologias como computação em nuvem, inteligência artificial (IA) e serviços de TI pelas empresas está impulsionando o uso de servidores em data centers.

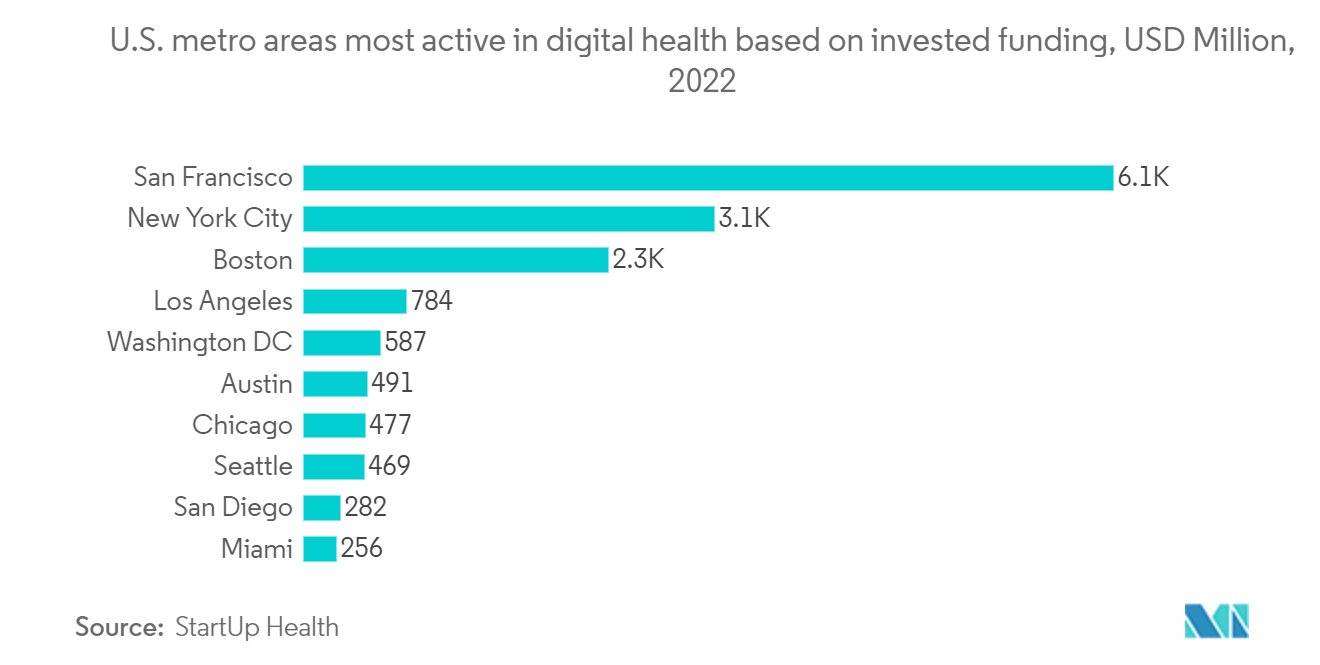

- No futuro próximo, a evolução dos cuidados de saúde se concentrará na reengenharia de cuidados clínicos e operações em torno da saúde digital e no uso generalizado e em tempo real de dados e análises avançadas para atingir esses objetivos. Tais conquistas exigiriam uma grande quantidade de dados a serem armazenados, o que impulsionaria a necessidade de servidores blade de data center durante o período de previsão.

Visão geral do setor de servidores de data center dos Estados Unidos

O mercado de servidores de data center dos Estados Unidos é moderadamente competitivo e ganhou uma vantagem competitiva nos últimos anos. Em termos de participação de mercado, alguns players importantes, como Dell Inc., International Business Machines (IBM) Corporation, Hewlett Packard Enterprise (HPE), Lenovo Group Limited e Cisco Systems Inc., atualmente dominam o mercado.

Em agosto de 2023, a Dell, a Intel e a VMware ofereceram uma solução atualizada de infraestrutura ReadyNode chamada vSAN 8.0 com ESA (Express Storage Architecture, arquitetura de armazenamento expresso). Esta versão inclui melhorias de desempenho e eficiência para atender às necessidades em evolução do data center dos clientes.

Em agosto de 2023, a Hewlett Packard Enterprise anunciou que o provedor global de serviços de TI phoenixNAP está expandindo sua plataforma de nuvem bare metal com servidores HPE ProLiant RL300 Gen11 nativos da nuvem alimentados por processadores energeticamente eficientes da Ampere Computing.

Líderes do mercado de servidores de data center dos Estados Unidos

-

Dell Inc.

-

International Business Machines (IBM) Corporation

-

Hewlett Packard Enterprise (HPE)

-

Lenovo Group Limited

-

Cisco Systems Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Servidores de Data Center dos Estados Unidos

- Maio de 2023 Ao combinar a plataforma de gerenciamento de infraestrutura Intersight com servidores Unified Computing System (UCS) X-Series, a Cisco diz que pode reduzir o consumo de energia do data center em até 52% em uma taxa de consolidação de servidor de quatro para um (4:1).

- Março de 2023 A Supermicro lançou um novo servidor que usa um sistema de resfriamento líquido autônomo e é projetado como uma plataforma para desenvolver e executar software de IA. O servidor SYS-751GE-TNRT-NV1 está superaquecendo. Ele possui quatro GPUs NVIDIA A100 consumindo 300 W cada e é refrigerado a líquido por um sistema autônomo.

Table of Contents

1. INTRODUÇÃO

1.1 Suposição do estudo e definição de mercado

1.2 Escopo do estudo

2. Metodologia de Pesquisa

3. Sumário executivo

4. Dinâmica de Mercado

4.1 Visão geral do mercado

4.2 Drivers de mercado

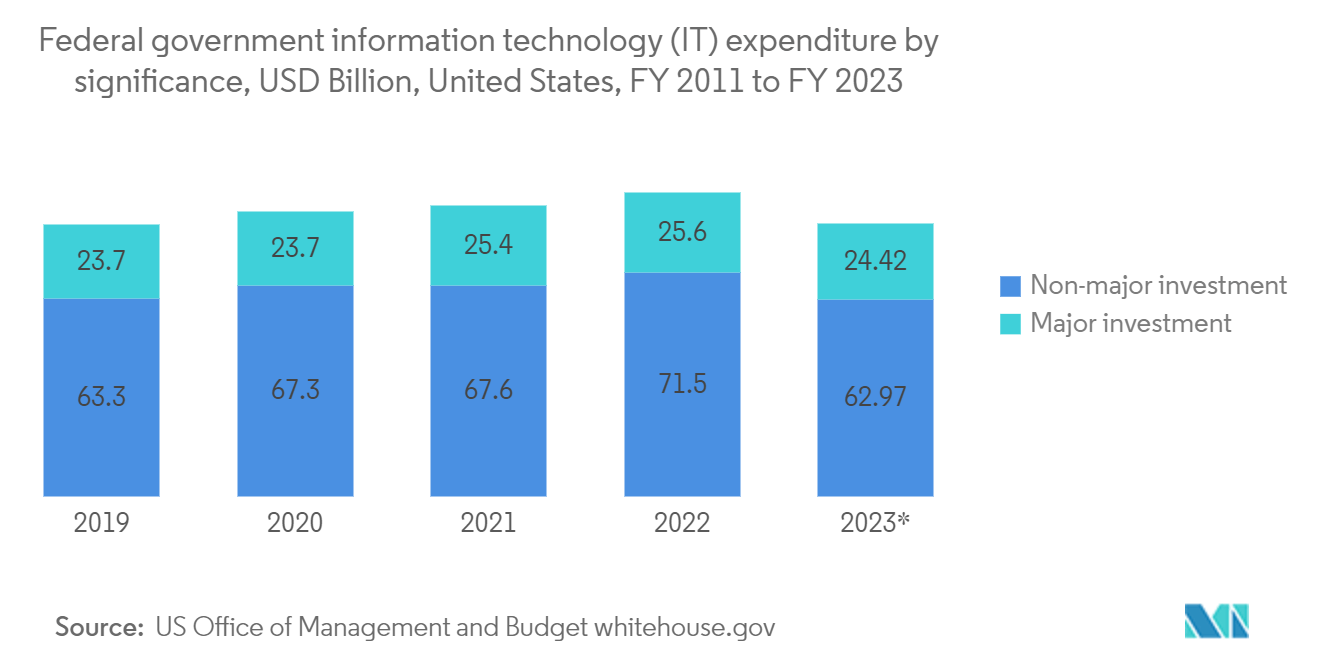

4.2.1 Investimento significativo em infraestrutura de TI

4.2.2 Digitalização no setor de saúde

4.3 Restrições de mercado

4.3.1 Número crescente de violações de segurança de dados

4.4 Cadeia de Valor/Análise da Cadeia de Suprimentos

4.5 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.5.1 Ameaça de novos participantes

4.5.2 Poder de barganha dos compradores/consumidores

4.5.3 Poder de barganha dos fornecedores

4.5.4 Ameaça de produtos substitutos

4.5.5 Intensidade da rivalidade competitiva

4.6 Avaliação do impacto da COVID-19

5. SEGMENTAÇÃO DE MERCADO

5.1 Fator de forma

5.1.1 Servidor Lâmina

5.1.2 Servidor de rack

5.1.3 Servidor Torre

5.2 Usuário final

5.2.1 TI e Telecomunicações

5.2.2 BFSI

5.2.3 Governo

5.2.4 Mídia e entretenimento

5.2.5 Outro usuário final

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Dell Inc.

6.1.2 Hewlett Packard Enterprise

6.1.3 International Business Machines (IBM) Corporation

6.1.4 Lenovo Group Limited

6.1.5 Cisco Systems Inc.

6.1.6 Kingston Technology Company Inc.

6.1.7 Quanta Computer Inc.

6.1.8 Super Micro Computer Inc.

6.1.9 Huawei Technologies Co. Ltd.

6.1.10 Inspur Group

7. ANÁLISE DE INVESTIMENTO

8. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de servidores de data center dos Estados Unidos

Um servidor de data center é basicamente um computador de alta capacidade sem periféricos como monitores e teclados. É uma unidade de hardware instalada dentro de um rack, com uma unidade central de processamento (CPU), armazenamento e outros equipamentos elétricos e de rede, tornando-os computadores poderosos que fornecem aplicativos, serviços e dados para dispositivos de usuário final.

O mercado de servidores de data center dos Estados Unidos é segmentado por fator de forma (servidor blade, servidor de rack e servidor de torre) e por usuário final (TI e telecomunicações, BFSI, governo, mídia e entretenimento e outros usuários finais). Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Fator de forma | ||

| ||

| ||

|

| Usuário final | ||

| ||

| ||

| ||

| ||

|

Frequently Asked Questions

Qual é o tamanho atual do mercado Servidor de Data Center dos Estados Unidos?

Prevê-se que o mercado Servidor de Data Center dos Estados Unidos registre um CAGR de 8.5% durante o período de previsão (2024-2030)

Quem são os chave players no mercado Servidor de Data Center dos Estados Unidos?

Dell Inc., International Business Machines (IBM) Corporation, Hewlett Packard Enterprise (HPE), Lenovo Group Limited, Cisco Systems Inc. são as principais empresas que operam no mercado de servidores de data center dos Estados Unidos.

Em que anos este mercado Servidor de Data Center dos Estados Unidos cobre?

O relatório cobre o tamanho histórico do mercado Servidor de Data Center dos Estados Unidos por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Servidor de Data Center dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028, 2029 e 2030.

United States Data Center Server Industry Report

Estatísticas para a participação de mercado de 2024 dos Estados Unidos Data Center Server, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Servidor de Data Center dos Estados Unidos inclui uma previsão de mercado para 2024 a 2030 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.