Tamanho do mercado de óleos para motores automotivos nos EUA

|

|

Período de Estudo | 2015 - 2026 |

|

|

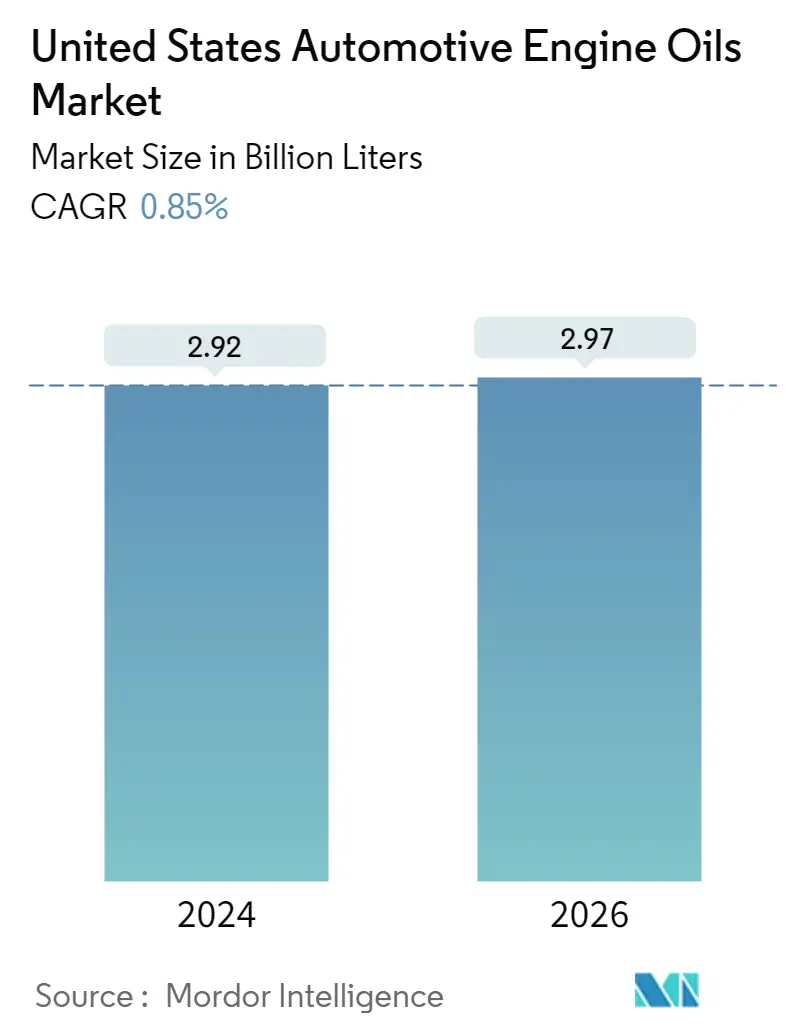

Volume do Mercado (2024) | 2.12 Bilhões de litros |

|

|

Volume do Mercado (2026) | 1.95 Bilhões de litros |

|

|

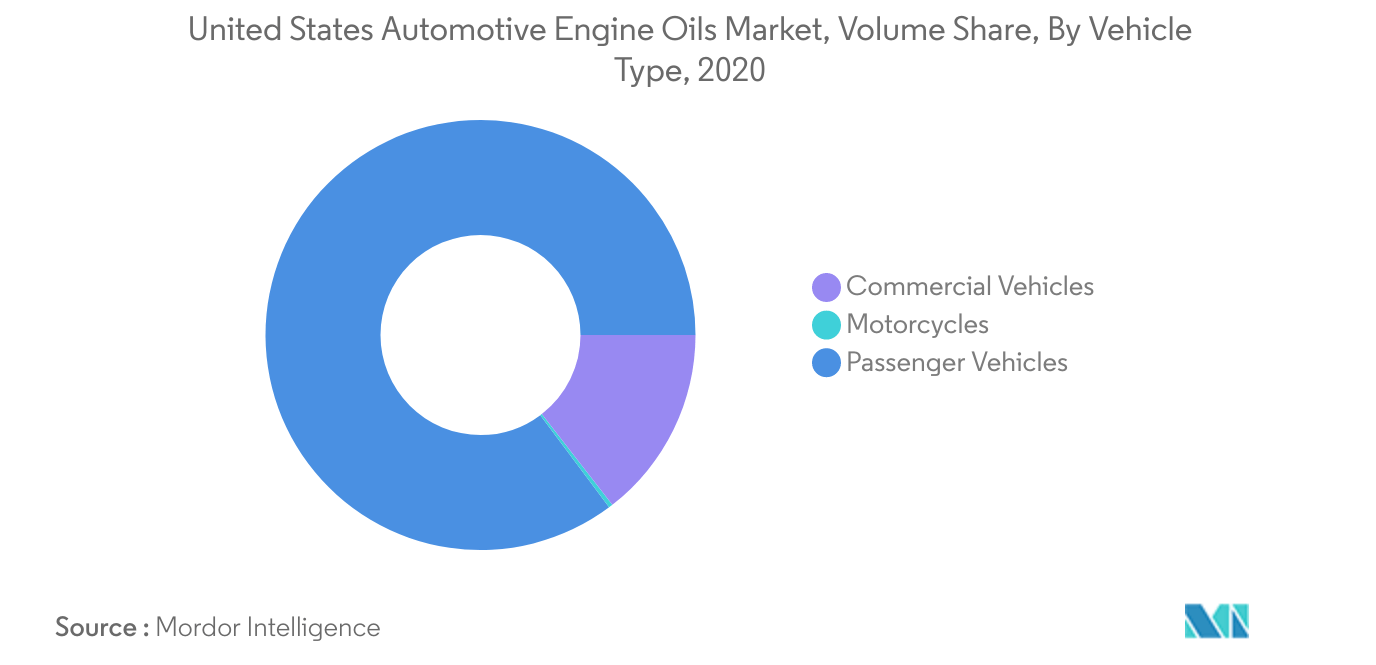

Maior participação por tipo de veículo | Veículos de passageiros |

|

|

CAGR (2024 - 2026) | 0.85 % |

|

|

Crescimento mais rápido por tipo de veículo | Veículos de passageiros |

|

|

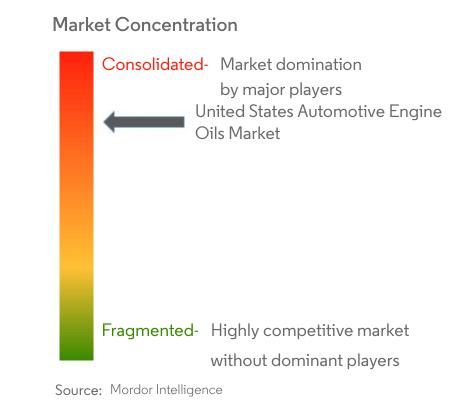

Concentração do Mercado | Alto |

Principais jogadores |

||

|

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de óleos para motores automotivos nos EUA

O tamanho do mercado de óleos para motores automotivos dos Estados Unidos é estimado em 2,92 bilhões de litros em 2024, e deve atingir 2,97 bilhões de litros até 2026, crescendo a um CAGR de 0,85% durante o período de previsão (2024-2026).

- Maior Segmento por Tipo de Veículo – Veículos de Passageiros A maior proporção da população de veículos de passageiros nos Estados Unidos é atribuída ao maior consumo de óleo de motor no segmento de veículos de passageiros.

- Segmento mais rápido por tipo de veículo - Veículos de passageiros À medida que as medidas de distanciamento social estão sendo lentamente flexibilizadas no país, é provável que o uso de veículos de passageiros aumente, aumentando assim o consumo de óleo do motor.

Maior segmento por tipo de veículo veículos de passageiros

- Durante 2015-2020, o consumo de óleo de motor no país registou uma tendência flutuante e registou um CAGR negativo de 3,95%.

- A maioria dos óleos de motor usados nos Estados Unidos atendem aos mais recentes padrões estabelecidos pelo Comitê Consultivo Internacional de Especificação de Lubrificantes (ILSAC) e pelo American Petroleum Institute (API). Embora essas qualidades sintéticas tenham margens de lucro mais altas por galão, elas também suportam intervalos de troca mais longos. Assim, a maior penetração de óleos de motor sintéticos restringiu significativamente o crescimento deste tipo de produto, em termos de volume, durante 2015-2020.

- Após o surto de COVID-19, os requisitos de troca de óleo do motor dos veículos diminuíram ainda mais. A utilização da frota automotiva existente está aumentando gradativamente o consumo do volume de óleo do motor, que deverá se recuperar a um CAGR de 2,99% durante o período de previsão.

Visão geral da indústria de óleos para motores automotivos dos EUA

O mercado de óleos para motores automotivos dos Estados Unidos está bastante consolidado, com as cinco principais empresas ocupando 74,66%. Os principais players deste mercado são BP PLC (Castrol), ExxonMobil Corporation, Phillips 66 Lubricants, Royal Dutch Shell Plc e Valvoline Inc.

Líderes de mercado de óleos para motores automotivos nos EUA

BP PLC (Castrol)

ExxonMobil Corporation

Phillips 66 Lubricants

Royal Dutch Shell Plc

Valvoline Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de óleos para motores automotivos dos EUA

- Janeiro de 2022 A partir de 1º de abril, a ExxonMobil Corporation foi organizada em três linhas de negócios - ExxonMobil Upstream Company, ExxonMobil Product Solutions e ExxonMobil Low Carbon Solutions.

- Outubro de 2021 Valvoline e Cummins estenderam seu acordo de colaboração de marketing e tecnologia de longa data por mais cinco anos. A Cummins endossará e promoverá o óleo de motor Premium Blue da Valvoline para seus motores e geradores a diesel para serviços pesados e distribuirá os produtos Valvoline através de suas redes de distribuição globais.

- Julho de 2021 A Mighty Distributing System (Mighty Auto Parts), pioneira em bens e serviços de reposição automotiva, anunciou um novo relacionamento com a Total Specialties USA. Teria como alvo as subfaixas Quartz Ineo e Quartz 9000, voltadas para automóveis leves e que atenderiam aos critérios mais rigorosos dos OEMs europeus.

Relatório de mercado de óleos de motor automotivo dos EUA – Índice

1. Resumo executivo e principais conclusões

2. Introdução

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do estudo

- 2.3 Metodologia de Pesquisa

3. Principais tendências do setor

- 3.1 Tendências da indústria automotiva

- 3.2 Quadro regulamentar

- 3.3 Análise da cadeia de valor e canal de distribuição

4. Segmentação de mercado

-

4.1 Por tipo de veículo

- 4.1.1 Veículos comerciais

- 4.1.2 Motocicletas

- 4.1.3 Veículos de passageiros

- 4.2 Por categoria de produto

5. Cenário competitivo

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

-

5.3 Perfis de empresa

- 5.3.1 BP PLC (Castrol)

- 5.3.2 Chevron Corporation

- 5.3.3 CITGO

- 5.3.4 ExxonMobil Corporation

- 5.3.5 MOTOREX

- 5.3.6 Motul

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. Apêndice

- 6.1 Referências do Apêndice 1

- 6.2 Apêndice-2 Lista de Tabelas e Figuras

7. Principais questões estratégicas para CEOs de lubrificantes

Segmentação da indústria de óleos para motores automotivos nos EUA

| Veículos comerciais |

| Motocicletas |

| Veículos de passageiros |

| Por tipo de veículo | Veículos comerciais |

| Motocicletas | |

| Veículos de passageiros |

Definição de mercado

- Tipos de veículos - Veículos de passageiros, veículos comerciais e motocicletas são considerados no mercado de óleos para motores automotivos.

- Tipos de produtos - Para efeitos deste estudo, os óleos de motor são levados em consideração.

- Recarga de serviço - O reabastecimento de serviço/manutenção é considerado contabilizando o consumo de óleo do motor para cada tipo de veículo, em estudo.

- Preenchimento de fábrica - Os primeiros abastecimentos de lubrificante para veículos recém-produzidos são considerados no estudo.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.