Tamanho do mercado de proteína animal do Reino Unido

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 273.9 Milhões de dólares | |

| Tamanho do Mercado (2029) | 376.1 Milhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 6.06 % | |

| Crescimento mais rápido por usuário final | Suplementos | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteína animal do Reino Unido

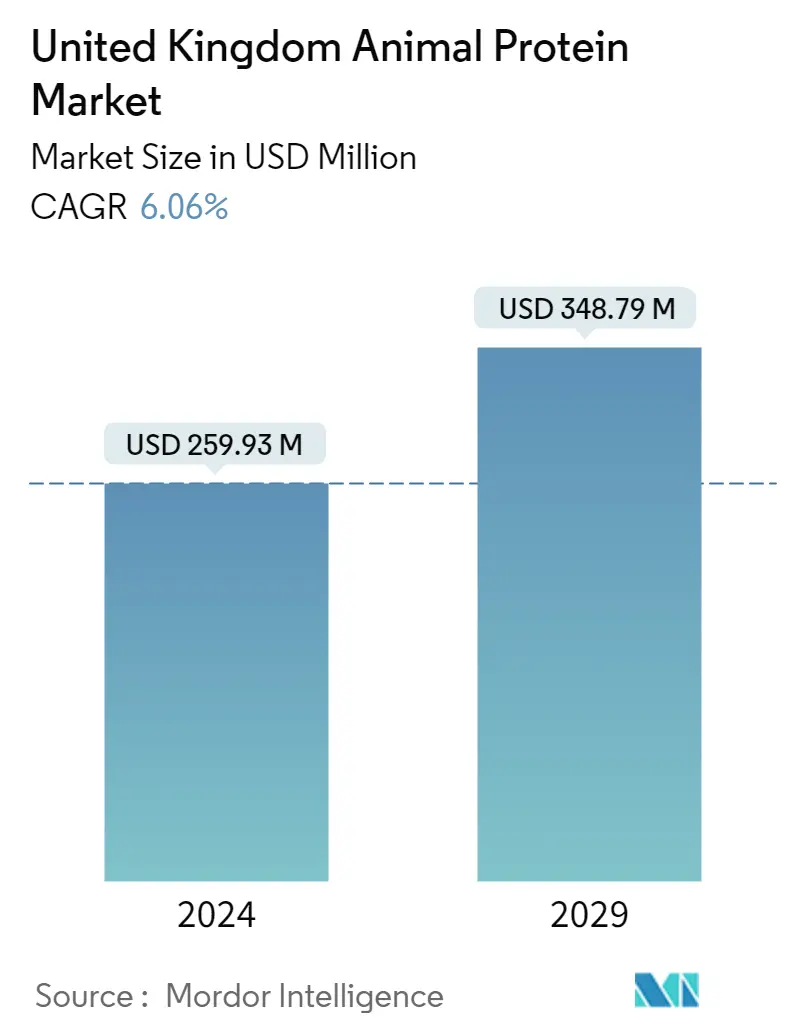

O tamanho do mercado de proteína animal do Reino Unido é estimado em US$ 259,93 milhões em 2024, e deverá atingir US$ 348,79 milhões até 2029, crescendo a um CAGR de 6,06% durante o período de previsão (2024-2029).

Com a estratégia dos fabricantes de inovar produtos como proteínas animais sem lactose, como gelatina, colágeno e proteínas de insetos, levou o setor de alimentos e bebidas a liderar o mercado

- Por aplicação, a indústria de alimentos e bebidas é o principal segmento de usuários finais no mercado de proteína animal do Reino Unido, seguida por suplementos. O subsegmento de produtos de panificação responde pelo maior volume no segmento de alimentos e bebidas, seguido pelo subsegmento de lanches. O segmento de alimentos e bebidas provavelmente superará o crescimento de outras aplicações em termos de valor e registrará um CAGR de 6,79% durante o período de previsão (2023-2029). Cerca de 4.000 padeiros no país estão continuamente inovando e desenvolvendo produtos como proteínas animais sem lactose, como gelatina, colágeno e proteínas de insetos, porque a população intolerante à lactose está aumentando no Reino Unido.

- O segmento de suplementos é responsável pela segunda maior participação do mercado de proteína animal do Reino Unido, liderado pela indústria de nutrição esportiva/desempenho, que deverá registrar um valor CAGR de 6,67% durante o período de previsão. Dentre todas as proteínas animais, a proteína de inseto tem vantagem de preço no mercado porque custa 40% menos que outras proteínas animais conhecidas, como as proteínas do leite. O número de entusiastas do desporto e do fitness aumentou para cerca de 180.000 em 2021, aumentando assim a procura por suplementos.

- O mercado observou um aumento de 0,91% em termos de valor em termos homólogos de 2018 a 2020. Devido às restrições relacionadas com a pandemia de COVID-19 e às normas de trabalho a partir de casa, o mercado de snacks cresceu cerca de 2 milhões de dólares, de 2019 a 2020. Esta situação impactou positivamente o crescimento do mercado de proteína animal no Reino Unido. Por exemplo, cerca de 5,6 milhões de pessoas trabalhavam a partir de casa em 2020 e 2021, o que aumentou significativamente o consumo de snacks, bebidas e produtos de panificação.

Tendências do mercado de proteína animal no Reino Unido

- A maturação do mercado e o declínio das taxas de natalidade são responsáveis pela lenta taxa de crescimento

- Artesanal e sem glúten apoiando a indústria de panificação

- Bebidas funcionais desempenharão papel fundamental no crescimento futuro do mercado

- Crescimento mais forte do varejo à medida que mais consumidores tomam café da manhã em casa

- Cozinhar molhos para testemunhar a maior demanda no mercado do Reino Unido

- Programas de redução de açúcar para impedir o crescimento segmental no período de previsão

- Alternativa láctea para impulsionar o crescimento do mercado

- Mudando a demografia para inclinar-se para suplementos de saúde

- Alternativas à carne testemunharão uma taxa de crescimento significativa

- O mercado de alimentos embalados prontos para consumo à base de plantas deverá crescer durante o período de previsão

- Aumentou a demanda por salgadinhos no Reino Unido

- A inclinação dos Millennials para o fitness emergiu como o principal impulsionador do mercado

- Aumento da demanda por produtos de origem animal

- Tendência de skinimalismo em alta demanda no Reino Unido

Visão geral da indústria de proteína animal do Reino Unido

O mercado de proteína animal do Reino Unido está fragmentado, com as cinco principais empresas ocupando 31,43%. Os principais players deste mercado são Arla Foods AmbA, Darling Ingredients Inc., Glanbia PLC, Kerry Group PLC e Koninklijke FrieslandCampina NV (classificados em ordem alfabética).

Líderes de mercado de proteína animal no Reino Unido

Arla Foods AmbA

Darling Ingredients Inc.

Glanbia PLC

Kerry Group PLC

Koninklijke FrieslandCampina NV

Other important companies include Agrial Enterprise, Carbery Food Ingredients Limited, Insect Technology Group Holdings UK Limited, Jellice Pioneer Private Limited.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína animal do Reino Unido

- Janeiro de 2021 Rousselot, uma marca Darling Ingredients que produz soluções à base de colágeno, lançou um peptídeo de colágeno marinho certificado pelo MSC, conhecido como Peptan®, na Conferência virtual de Formulação de Beleza e Cuidados com a Pele em 2021. Este ingrediente é proveniente de 100% de origem selvagem. pescado peixe branco marinho, certificado pelo Marine Stewardship Council (MSC), e é usado principalmente em nutricosméticos premium e suplementos dietéticos. O ingrediente é produzido nas instalações da Rousselot na França, mas está disponível em todo o mundo. O principal fator impulsionador deste lançamento é o crescente desenvolvimento de produtos com colágeno proveniente de peixes oceânicos capturados na natureza e a crescente demanda por produtos de beleza e suplementos dietéticos à base de colágeno de peixe.

- Janeiro de 2021 A Darling Ingredients adquiriu os 50% restantes da participação na empresa de proteínas de insetos, EnviroFlight.

- Novembro de 2020 A Rousselot lançou cápsulas de goma, um novo formato de entrega para ingredientes nutracêuticos e farmacêuticos de gelatina, oferecido sob sua marca SiMoGel, permitindo assim que os fabricantes aproveitem a crescente popularidade de mastigáveis e gomas. As cápsulas de goma combinam os benefícios de cápsulas, géis moles e gomas em um único formato de entrega. Criadas com SiMoGel em um processo de depósito sem amido, as cápsulas de goma podem ser usadas para fornecer uma ampla gama de ingredientes ativos em dosagens altamente precisas, desde soluções nutricionais até produtos OTC.

Relatório de mercado de proteína animal do Reino Unido – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de Produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 Reino Unido

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Caseína e Caseinatos

- 4.1.2 Colágeno

- 4.1.3 Proteína de Ovo

- 4.1.4 Gelatina

- 4.1.5 Proteína de Inseto

- 4.1.6 Proteína do leite

- 4.1.7 Proteína de soro

- 4.1.8 Outras proteínas animais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alimentícios RTE/RTC

- 4.2.2.1.8 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods AmbA

- 5.4.3 Carbery Food Ingredients Limited

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Glanbia PLC

- 5.4.6 Insect Technology Group Holdings UK Limited

- 5.4.7 Jellice Pioneer Private Limited

- 5.4.8 Kerry Group PLC

- 5.4.9 Koninklijke FrieslandCampina NV

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína animal do Reino Unido

Caseína e Caseinatos, Colágeno, Proteína de Ovo, Gelatina, Proteína de Inseto, Proteína de Leite, Proteína de Soro de Leite são cobertos como segmentos por Tipo de Proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final.

- Por aplicação, a indústria de alimentos e bebidas é o principal segmento de usuários finais no mercado de proteína animal do Reino Unido, seguida por suplementos. O subsegmento de produtos de panificação responde pelo maior volume no segmento de alimentos e bebidas, seguido pelo subsegmento de lanches. O segmento de alimentos e bebidas provavelmente superará o crescimento de outras aplicações em termos de valor e registrará um CAGR de 6,79% durante o período de previsão (2023-2029). Cerca de 4.000 padeiros no país estão continuamente inovando e desenvolvendo produtos como proteínas animais sem lactose, como gelatina, colágeno e proteínas de insetos, porque a população intolerante à lactose está aumentando no Reino Unido.

- O segmento de suplementos é responsável pela segunda maior participação do mercado de proteína animal do Reino Unido, liderado pela indústria de nutrição esportiva/desempenho, que deverá registrar um valor CAGR de 6,67% durante o período de previsão. Dentre todas as proteínas animais, a proteína de inseto tem vantagem de preço no mercado porque custa 40% menos que outras proteínas animais conhecidas, como as proteínas do leite. O número de entusiastas do desporto e do fitness aumentou para cerca de 180.000 em 2021, aumentando assim a procura por suplementos.

- O mercado observou um aumento de 0,91% em termos de valor em termos homólogos de 2018 a 2020. Devido às restrições relacionadas com a pandemia de COVID-19 e às normas de trabalho a partir de casa, o mercado de snacks cresceu cerca de 2 milhões de dólares, de 2019 a 2020. Esta situação impactou positivamente o crescimento do mercado de proteína animal no Reino Unido. Por exemplo, cerca de 5,6 milhões de pessoas trabalhavam a partir de casa em 2020 e 2021, o que aumentou significativamente o consumo de snacks, bebidas e produtos de panificação.

| Caseína e Caseinatos |

| Colágeno |

| Proteína de Ovo |

| Gelatina |

| Proteína de Inseto |

| Proteína do leite |

| Proteína de soro |

| Outras proteínas animais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Tipo de proteína | Caseína e Caseinatos | ||

| Colágeno | |||

| Proteína de Ovo | |||

| Gelatina | |||

| Proteína de Inseto | |||

| Proteína do leite | |||

| Proteína de soro | |||

| Outras proteínas animais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A Taxa de Penetração é definida como a porcentagem do Volume do Mercado de Usuários Finais Fortificados com Proteínas no Volume Geral do Mercado de Usuários Finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.