Tamanho e Participação do Mercado de Diagnósticos In-Vitro dos Emirados Árabes Unidos

Análise do Mercado de Diagnósticos In-Vitro dos Emirados Árabes Unidos pela Mordor Intelligence

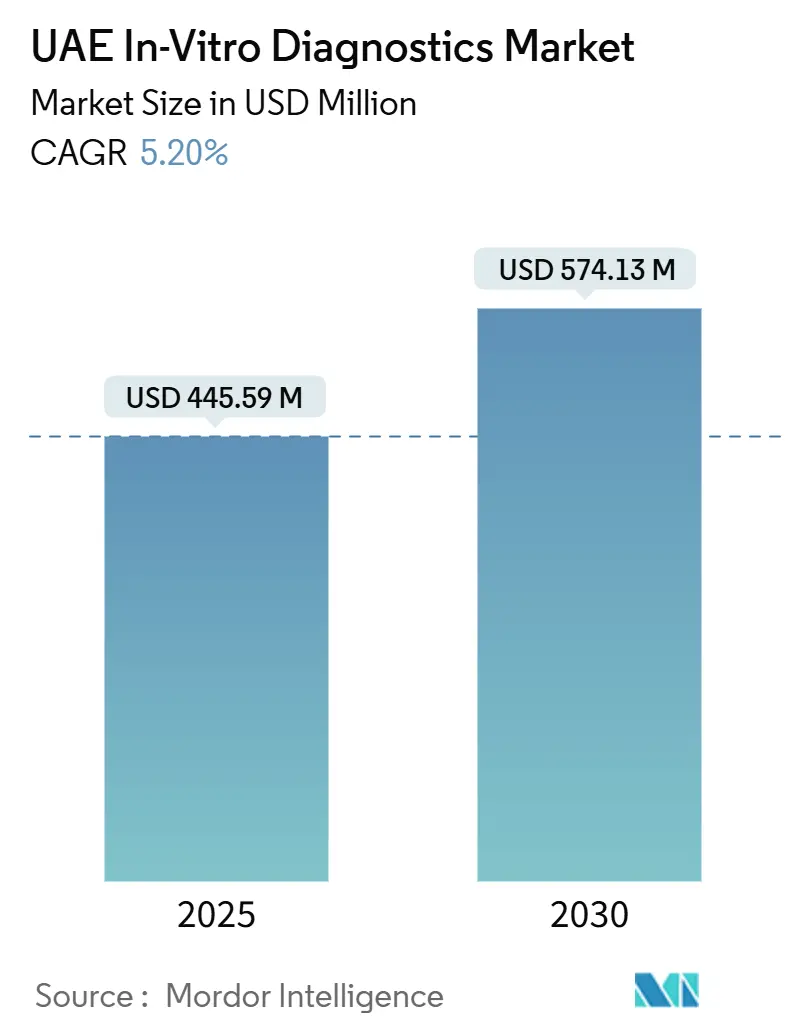

O tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos situa-se em USD 445,59 milhões em 2025 e está projetado para atingir USD 574,13 milhões até 2030, traduzindo-se numa TCAC de 5,20%. Gastos públicos saudáveis, o programa genômico populacional mais abrangente do mundo e aprovações regulamentares aceleradas mantêm o mercado de diagnósticos in vitro dos Emirados Árabes Unidos numa tendência ascendente constante. Abu Dhabi e Dubai canalizam capital sustentado para automação laboratorial habilitada por IA, enquanto mandatos federais de rastreio garantem altos volumes de testes em categorias de doenças crônicas e infecciosas. Empresas capazes de alinhar-se com regras de localização de dados e aproveitar o pipeline do Programa Genômico Emiradense obtêm acesso privilegiado a grandes conjuntos de dados específicos da população que sustentam a medicina de precisão. Ao mesmo tempo, a maior taxa de obesidade global prevista alimenta a demanda por testes metabólicos, e a prevalência de doenças cardiovasculares impulsiona o monitoramento rotineiro de biomarcadores. Fornecedores internacionais que localizam parte da cadeia de valor mitigam a pressão de preços impulsionada por importações e fortalecem a elegibilidade para compras públicas, consolidando o mercado de diagnósticos in vitro dos Emirados Árabes Unidos como um benchmark do Golfo para inovação.

Principais Conclusões do Relatório

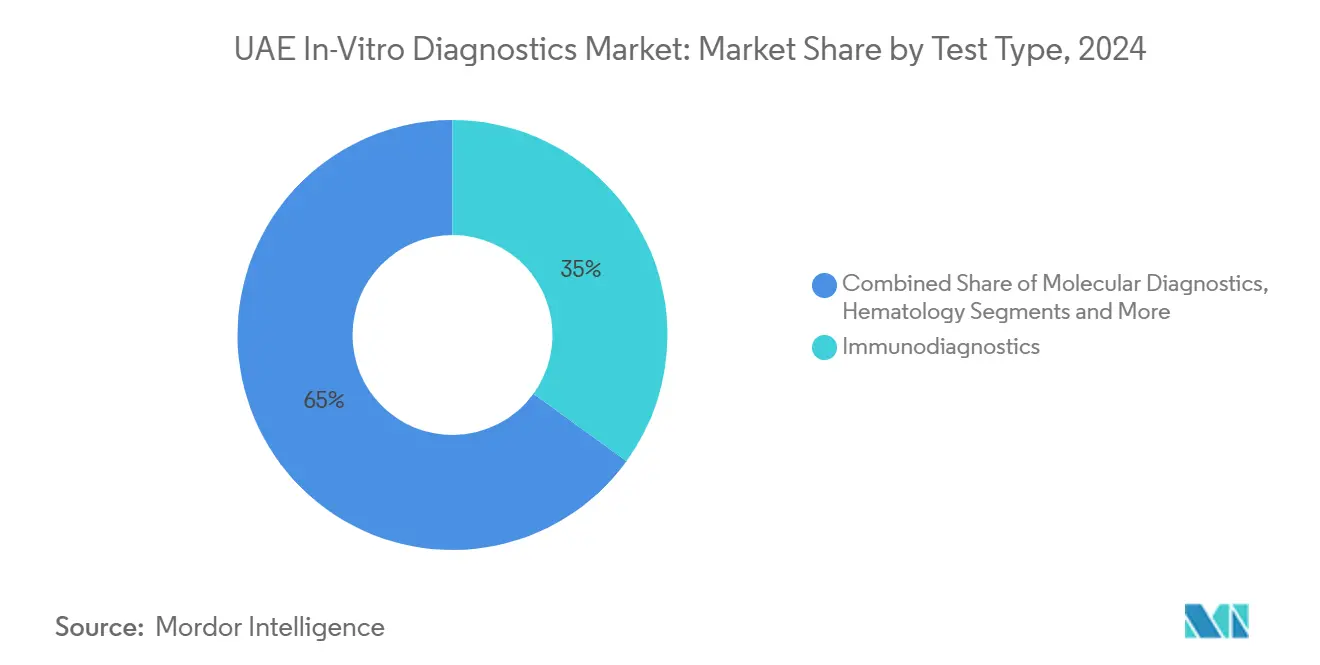

- Por tipo de teste, os imunodiagnósticos lideraram com 35,05% da participação do mercado de diagnósticos in vitro dos Emirados Árabes Unidos em 2024, enquanto os diagnósticos moleculares prevê-se expandir a uma TCAC de 7,59% até 2030.

- Por categoria de produto, reagentes e consumíveis representaram 52,35% do tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos em 2024; o segmento de software e serviços apresenta a TCAC mais rápida de 9,35%.

- Por usabilidade, dispositivos reutilizáveis comandaram 65,73% da participação de receita em 2024, enquanto dispositivos descartáveis registram a TCAC mais alta de 8,56% até 2030.

- Por aplicação, testes de doenças infecciosas capturaram 45,52% do tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos em 2024; testes oncológicos aceleram a uma TCAC de 8,06%.

- Por usuário final, hospitais e clínicas detiveram 40,52% da participação de receita em 2024; laboratórios independentes registram a TCAC mais rápida de 7,36%.

Tendências e Insights do Mercado de Diagnósticos In-Vitro dos Emirados Árabes Unidos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta prevalência de doenças crônicas e infecciosas | +1.2% | Dubai e Abu Dhabi | Longo prazo (≥ 4 anos) |

| Financiamento governamental e mandatos de rastreio | +0.8% | Nacional | Médio prazo (2-4 anos) |

| Atualizações tecnológicas rápidas (IA, automação, multiplexação) | +1.0% | Nacional | Médio prazo (2-4 anos) |

| Programa Genômico Emiradense alimentando demanda por diagnósticos de precisão | +0.7% | Nacional | Longo prazo (≥ 4 anos) |

| Plataformas EHR nacionais impulsionando volumes de testes | +0.5% | Abu Dhabi e Dubai | Curto prazo (≤ 2 anos) |

| Aprovações aceleradas do MOHAP atraindo start-ups de testes rápidos | +0.3% | Nacional | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Alta Prevalência de Doenças Crônicas e Infecciosas

As doenças cardiovasculares já representam 40% da mortalidade emiradense e registram a maior prevalência padronizada por idade do mundo em 11.066,8 por 100.000, promovendo testes contínuos de biomarcadores cardíacos e lipídicos[1]Fatima Mezhal, "The Interrelationship and Accumulation of Cardiometabolic Risk Factors Amongst Young Adults in the United Arab Emirates," Diabetology & Metabolic Syndrome, biomedcentral.com. Casos não diagnosticados de hepatite B situam-se perto de dois terços de um pool estimado de 18.000 pacientes, estimulando a demanda por ensaios confirmatórios moleculares. Notificações de tuberculose, embora baixas, reforçam testes de painel respiratório em meio a fluxos de viagens globais. Hospitais também enfrentam surtos de Enterobacter multirresistente que requerem perfil de resistência genotípica rápida. Juntos, esses fardos impulsionam compras recorrentes de kits de PCR multiplex e reagentes serológicos em todo o mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Financiamento Governamental e Mandatos de Rastreio (MOHAP, DHA)

Regras federais de rastreio tornam verificações pré-emprego, residência e específicas de doenças uma parte intrínseca da prática clínica. O modelo baseado em valor Ejadah de Dubai vincula o reembolso do fornecedor aos resultados de detecção precoce, ancorando o crescimento de pedidos de testes. Abu Dhabi co-financia programas de mamografia e cancro do cólon, fortalecendo painéis oncológicos[2]Abu Dhabi Department of Health, "Malaffi," doh.gov.ae. A Estratégia de Saúde de Inovação do MOHAP destina diagnósticos de IA como prioridade nacional, apoiando pools de subsídios e pilotos sandbox que canalizam capital para o mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Atualizações Tecnológicas Rápidas (IA, Automação, Multiplexação)

Grupos de laboratório implementam algoritmos de IA que sinalizam TB em raios-X do tórax em segundos, reduzindo a carga de radiologia manual. Chatbots de enfermeiros virtuais fazem triagem de pacientes usando bases de dados de 10.000 diagnósticos, simplificando caminhos clínicos de front-end. Entretanto, analisadores automatizados com capacidade de imunoensaio multiplex consolidam fluxos de trabalho redundantes, aumentando a produtividade sem pessoal extra. Tais atualizações reforçam o mercado de diagnósticos in vitro dos Emirados Árabes Unidos como campo de testes para tecnologia laboratorial emergente.

Programa Genômico Emiradense Alimentando Demanda por Diagnósticos de Precisão

Meio milhão de genomas já sequenciados alimentam bases de dados de variantes que sustentam painéis farmacogenômicos adaptados a haplótipos árabes[3]UAE Government, "The Emirati Genome Programme," u.ae. À medida que o programa escala para 10 milhões de cidadãos, laboratórios locais requerem NGS de alto rendimento e pipelines bioinformáticos. Descobertas precoces sobre alelos HLA ligados à hipersensibilidade a medicamentos provocam adoção clínica de testes companheiros. O ativo de dados também atrai grandes IVD globais procurando co-desenvolver ensaios com parceiros emiradenses, sustentando crescimento premium no mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações rigorosas de fabricação e marketing | -0.6% | Nacional | Médio prazo (2-4 anos) |

| Pressão de preços impulsionada por importações | -0.4% | Nacional | Curto prazo (≤ 2 anos) |

| Escassez de tecnólogos moleculares qualificados | -0.3% | Nacional | Médio prazo (2-4 anos) |

| Custos de conformidade com localização de dados | -0.5% | Centrado em Abu Dhabi | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Rigorosas de Fabricação e Marketing

O Decreto-Lei Federal No. 38 de 2024 eleva regras de código de barras, vigilância pós-mercado e publicidade, elevando orçamentos de conformidade para multinacionais. Mandatos de Representante Autorizado Local adicionam camadas administrativas, enquanto a nova Corporação de Medicamentos dos Emirados centraliza revisões de dossiês, prolongando cronogramas de lançamento. O mercado de diagnósticos in vitro dos Emirados Árabes Unidos, portanto, favorece empresas com equipes regulamentares estabelecidas e capital para absorver submissões iterativas.

Pressão de Preços Impulsionada por Importações

Quase todos os instrumentos e reagentes de alto valor ainda chegam via licenças de importação que exigem documentação extensa, depósitos de segurança e mark-ups de agentes locais. Flutuações cambiais contra EUR e CNY comprimem margens ex-fábrica. Compradores públicos alavancam licitações agrupadas para reduzir preços unitários, forçando fornecedores a diferenciarem-se através de contratos de serviço e pacotes de treinamento no mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Análise de Segmento

Por Tipo de Teste: Diagnósticos Moleculares Aceleram Medicina de Precisão

Os imunodiagnósticos detiveram a liderança de 35,05% da participação do mercado de diagnósticos in vitro dos Emirados Árabes Unidos em 2024 com base em painéis endócrinos e autoimunes de rotina. Embora os volumes permaneçam altos, o crescimento modera porque os protocolos estão maduros e o reembolso estável. Os diagnósticos moleculares crescem a uma TCAC de 7,59%, tornando-se o motor principal da receita incremental dentro do tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos para laboratórios investindo em sequenciamento de próxima geração. Surtos bacterianos resistentes e o Programa Genômico Emiradense convergem para desbloquear orçamentos para painéis sindrômicos e ensaios de genotipagem. A química clínica permanece essencial devido aos mandatos de monitorização da diabetes, mas sua contribuição de receita aumenta lentamente. Instrumentos de hematologia e coagulação asseguram ciclos de atualização à medida que centros terciários mudam para analisadores de alto rendimento que reduzem a carga de trabalho dos técnicos.

Orquestração de fluxo de trabalho alimentada por IA emparelha com PCR multiplex para entregar ID de patógenos e perfis de resistência em uma hora, uma melhoria marcante sobre cultura em lote. O programa de subsídios da M42 com SomaLogic canaliza financiamento para assinaturas proteômicas que diferenciam risco cardiometabólico. Unidades de microbiologia adaptam-se a patógenos emergentes, incluindo Mycobacterium riyadhense, necessitando conjuntos de primers validados para espécies nicho. À medida que o turismo médico se recupera, hospitais adicionam menus de testes relacionados a viagens, sustentando um pipeline de ensaios diversificado que estabiliza o mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Produto: Integração de Software Impulsiona Crescimento de Serviços

Reagentes e consumíveis representaram 52,35% do tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos em 2024, refletindo alto rendimento de testes e ciclos contínuos de reposição. Mega-laboratórios locais processaram 12,7 milhões de testes numa janela de seis meses, bloqueando acordos de subscrição de reagentes. Instrumentos representam a espinha dorsal instalada, mas a substituição acontece gradualmente porque ciclos de capex dependem de alocações de orçamento público. O segmento de software e serviços desfruta de uma TCAC de 9,35%, a mais rápida no mercado de diagnósticos in vitro dos Emirados Árabes Unidos, impulsionada por interoperabilidade obrigatória com Malaffi e Nabidh mais camadas de análise de IA valorizadas pelos clínicos. Soluções de middleware que auto-verificam resultados e sinalizam valores críticos comandam preços premium à medida que as instalações perseguem acreditação sob ISO 15189:2022.

Cláusulas de localização de dados transformam servidores locais em item obrigatório, impulsionando pedidos para hospedagem doméstica e pacotes de cibersegurança. Fornecedores diferenciam-se através de plataformas agnósticas de nuvem que permitem aprendizado de máquina federado sem exportar dados de pacientes, aliviando risco legal. Contratos de serviço agrupados cobrindo calibração, material de controle de qualidade e retreinamento de pessoal fornecem receita previsível e aprofundam parcerias fabricante-fornecedor em todo o mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Por Usabilidade: Dispositivos Descartáveis Ganham Tração

Plataformas reutilizáveis permanecem dominantes com 65,73% de participação de receita porque hospitais terciários dependem de laboratórios centrais consolidados funcionando 24/7. Suas pistas automatizadas processam milhares de tubos diariamente, justificando gastos de capital em analisadores de serviço pesado. No entanto, dispositivos descartáveis registram uma TCAC de 8,56%, refletindo uma mudança para configurações de ponto de cuidado (POC), frotas de ambulâncias e programas de cuidados domiciliares. A tecnologia de microcoleta capilar da BD entrega resultados de qualidade venosa a partir de uma picada no dedo, apoiando painéis metabólicos rápidos para pacientes remotos. Plataformas de teleconsulta integram esses resultados POC em EHRs, encurtando caminhos diagnósticos e elevando expectativas para respostas imediatas dentro do mercado mais amplo de diagnósticos in vitro dos Emirados Árabes Unidos.

Clínicas do setor público adotam infraestrutura COVID-19 de uso único para temporadas de gripe e RSV, impulsionando demanda constante por cartuchos. O turismo médico adiciona outro catalisador: visitantes frequentemente preferem kits descartáveis que minimizam risco de infeção e encurtam visitas clínicas. Com o tempo, emerge uma mistura equilibrada de analisadores duráveis e consumíveis plug-and-play, alinhando-se com caminhos de cuidados diversificados através de emirados urbanos e rurais dentro do mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Por Aplicação: Testes Oncológicos Aceleram Crescimento

Painéis de doenças infecciosas constituíram 45,52% do tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos em 2024, apoiados por rastreio obrigatório de vistos e vigilância proativa de surtos em grandes aeroportos. Apesar da liderança em volume, o crescimento estabiliza à medida que patógenos de rotina atingem saturação diagnóstica. Ensaios oncológicos, em contraste, expandem a uma TCAC de 8,06%, impulsionados por iniciativas governamentais de cancro e parcerias de diagnóstico companheiro farmacêutico. O rastreio de cancro do cólon baseado em sangue da Guardant Health com o Centro de Saúde Pública de Abu Dhabi ilustra apetite por opções não invasivas que se adequam a preferências culturais e aumentam a conformidade.

Testes de diabetes permanecem indispensáveis porque MENA tem a maior prevalência global, e seguradoras locais reembolsam HbA1c a taxas generosas. Biomarcadores cardiovasculares crescem em paralelo com campanhas nacionais de saúde cardíaca. Painéis de doenças raras e farmacogenômicos ganham visibilidade à medida que o Programa Genômico Emiradense revela variantes de alta frequência únicas às populações do Golfo, abrindo nichos de espaço branco no mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Laboratórios Independentes Expandem Rapidamente

Hospitais e clínicas capturaram 40,52% da receita em 2024, refletindo volumes hospitalares e ambulatoriais entrincheirados. Redes de entrega integradas subsidiam cruzadamente operações de laboratório, alavancando contratos de seguro para fluxos de caixa previsíveis. Laboratórios de referência independentes, no entanto, registram uma TCAC de 7,36%, aproveitando tendências de terceirização entre instalações menores que evitam capex de instrumentos. Cadeias multi-emirados como PureHealth beneficiam-se de escala em aquisições e logística, permitindo resultados durante a noite a nível nacional.

O aumento de kits de coleta de amostras domiciliares e serviços móveis de flebotomia canaliza espécimes para laboratórios centrais, adicionando receita incremental. Institutos de pesquisa também escalam pedidos de testes para estudos ômicos ligados ao Programa Genômico Emiradense. Caminhos de acreditação flexíveis permitem que laboratórios adicionem suporte a ensaios clínicos, ampliando a mistura de serviços e reforçando momentum de crescimento em todo o mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Análise Geográfica

Abu Dhabi ancora o mercado de diagnósticos in vitro dos Emirados Árabes Unidos através de investimento público pesado em infraestrutura de medicina de precisão e pesquisa genômica. A autoridade de saúde do emirado liga cada instalação licenciada ao Malaffi, garantindo fluxo de dados sem costura que aumenta a frequência de pedidos e apoia modelos de reembolso baseados em valor. Com sedes para PureHealth e M42 localizadas na capital, aquisições agrupam-se em torno de fornecedores locais, comprimindo tempos de entrega para reposições de reagentes e manutenção de instrumentos.

Dubai complementa esse foco de pesquisa com uma orientação comercial. O modelo baseado em valor Ejadah da Autoridade de Saúde de Dubai vincula desempenho laboratorial a métricas de resultado, incentivando painéis multi-marcadores que predizem complicações precocemente. A zona franca Dubai Healthcare City hospeda mais de 300 fornecedores licenciados, muitos atendendo turistas médicos internacionais que esperam resultados POC rápidos. Alto tráfego aeroportuário amplifica demanda por rastreio de doenças infecciosas, mantendo o mercado de diagnósticos in vitro dos Emirados Árabes Unidos vibrante em todo o emirado.

Emirados do norte como Sharjah e Ajman integram financiamento federal com prioridades de saúde comunitária. Clínicas de cuidados preventivos de Sharjah executam rastreios metabólicos e de saúde das mulheres regulares, enquanto Ajman usa programas de saúde ocupacional para conter prevalência de doenças não transmissíveis entre trabalhadores de saúde. Pacientes transfronteiriços de Omã e Arábia Saudita adicionam volumes de spillover, particularmente para testes complexos de oncologia e genética indisponíveis em mercados domésticos. Coordenação federal através do MOHAP garante qualidade de ensaio unificada, mas estratégias específicas de emirado permitem abordagens de mercado sob medida, reforçando um padrão de crescimento multi-nó dentro do mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Panorama Competitivo

Grandes globais-Abbott, Roche, Siemens Healthineers e bioMérieux-mantêm bases instaladas líderes através de menus amplos e contratos de serviço de longo prazo. Eles adotam cada vez mais formatos de joint venture com jogadores locais para atender cotas de localização de dados e Emiratização, sustentando relevância dentro do mercado de diagnósticos in vitro dos Emirados Árabes Unidos. PureHealth alavanca sua escala de 143 laboratórios e um compromisso de aquisições locais de USD 2,72 bilhões para negociar acordos de fornecimento preferenciais que bloqueiam rivais com adição de valor limitada no país.

A compra multibilionária de dirhams da Diaverum pela M42 marcou a maior aquisição de saúde da região e fornece uma plataforma para caminhos integrados de diagnósticos renais em 26 países. A empresa posiciona insights genômicos e proteômicos como diferenciadores, oferecendo orientação de tratamento orientada por IA apoiada por conjuntos de dados do Programa Genômico Emiradense. Competidores de nicho como Guardant Health e Biomerica visam casos de uso oncológicos de alto crescimento, garantindo vantagem de primeiro movimento via faixas de revisão acelerada do MOHAP.

Mudanças regulamentares também remodelam rivalidade. A lei farmacêutica de 2025 recompensa empresas que localizam produção; portanto, multinacionais exploram fabricação contratual ou montagem de kits em KIZAD ou Dubai Science Park para baixar tarifas. Importações paralelas exercem pressão de preço descendente em reagentes commoditizados, compelindo marcas premium a argumentar qualidade e eficiência de fluxo de trabalho. À medida que a medicina personalizada se expande, propriedade de dados e capacidades bioinformáticas tornam-se ativos estratégicos centrais, intensificando colaboração entre empresas de diagnóstico e firmas de IA dentro do mercado de diagnósticos in vitro dos Emirados Árabes Unidos.

Líderes da Indústria de Diagnósticos In-Vitro dos Emirados Árabes Unidos

-

Abbott Laboratories

-

F Hoffmann-La Roche Ltd

-

Siemens Healthineers AG

-

QIAGEN N.V.

-

bioMerieux SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Biomerica recebeu aprovação do Ministério da Saúde dos Emirados Árabes Unidos para seu teste de detecção de cancro da próstata, abrindo um novo nicho em diagnósticos oncológicos especializados.

- Janeiro de 2025: Os Emirados Árabes Unidos promulgaram uma nova lei de produtos médicos para acelerar a inovação de dispositivos médicos e apertar a supervisão de segurança.

- Janeiro de 2025: Guardant Health fez parceria com o Centro de Saúde Pública de Abu Dhabi para implementar seu rastreio de cancro coloretal baseado em sangue Shield a nível nacional.

Âmbito do Relatório do Mercado de Diagnósticos In-Vitro dos Emirados Árabes Unidos

Conforme o âmbito do estudo, diagnósticos in-vitro envolvem dispositivos médicos e consumíveis que são utilizados para realizar testes in-vitro em várias amostras biológicas. Eles são usados para o diagnóstico de várias condições médicas, como doenças crônicas e infecciosas. O mercado de diagnósticos in-vitro dos Emirados Árabes Unidos é segmentado por tipo de teste (química clínica, imunodiagnósticos, diagnósticos moleculares, hematologia e outros tipos de teste), produto (instrumento, reagente e outros produtos), usabilidade (dispositivos IVD descartáveis e dispositivos IVD reutilizáveis), aplicação (doença infecciosa, diabetes, oncologia, cardiologia, doença autoimune, nefrologia e outras aplicações) e usuário final (laboratórios de diagnóstico, hospitais e clínicas e outros usuários finais). O relatório oferece o valor (em USD) para os segmentos acima.

| Química Clínica |

| Imunodiagnósticos |

| Diagnósticos Moleculares |

| Hematologia |

| Microbiologia |

| Coagulação |

| Outros |

| Instrumentos |

| Reagentes e Consumíveis |

| Software e Serviços |

| Dispositivos IVD Descartáveis |

| Dispositivos IVD Reutilizáveis |

| Doenças Infecciosas |

| Diabetes |

| Oncologia |

| Cardiologia |

| Autoimune e Inflamatória |

| Testes Genéticos e Pré-Natais |

| Outros |

| Hospitais e Clínicas |

| Laboratórios Independentes e de Referência |

| Ambientes de Cuidados Domiciliares |

| Institutos Acadêmicos e de Pesquisa |

| Por Tipo de Teste | Química Clínica |

| Imunodiagnósticos | |

| Diagnósticos Moleculares | |

| Hematologia | |

| Microbiologia | |

| Coagulação | |

| Outros | |

| Por Produto | Instrumentos |

| Reagentes e Consumíveis | |

| Software e Serviços | |

| Por Usabilidade | Dispositivos IVD Descartáveis |

| Dispositivos IVD Reutilizáveis | |

| Por Aplicação | Doenças Infecciosas |

| Diabetes | |

| Oncologia | |

| Cardiologia | |

| Autoimune e Inflamatória | |

| Testes Genéticos e Pré-Natais | |

| Outros | |

| Por Usuário Final | Hospitais e Clínicas |

| Laboratórios Independentes e de Referência | |

| Ambientes de Cuidados Domiciliares | |

| Institutos Acadêmicos e de Pesquisa |

Questões Principais Respondidas no Relatório

Qual é o tamanho atual do mercado de diagnósticos in vitro dos Emirados Árabes Unidos?

O tamanho do mercado de diagnósticos in vitro dos Emirados Árabes Unidos é de USD 445,59 milhões em 2025.

Qual tipo de teste está crescendo mais rapidamente no mercado de diagnósticos in vitro dos Emirados Árabes Unidos?

Os diagnósticos moleculares estão avançando a uma TCAC de 7,59% até 2030 com base na demanda por medicina genômica.

Como a política governamental afetará o crescimento futuro?

Programas de rastreio obrigatórios, aprovações aceleradas do MOHAP e regras de localização de dados coletivamente elevam volumes de mercado enquanto elevam obstáculos de conformidade.

Por que os dispositivos descartáveis estão ganhando participação?

Expansão de ponto de cuidado, adoção de cuidados domiciliares e demanda de turismo médico por resultados rápidos impulsionam uma TCAC de 8,56% para dispositivos IVD descartáveis.

Qual emirado lidera gastos em diagnósticos de precisão?

Abu Dhabi investe o máximo, hospedando o Programa Genômico Emiradense e financiando infraestrutura laboratorial habilitada por IA.

Página atualizada pela última vez em: