Tamanho do mercado de Courier Express e Parcel (CEP) da Turquia

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

| CAGR | > 7.00 % |

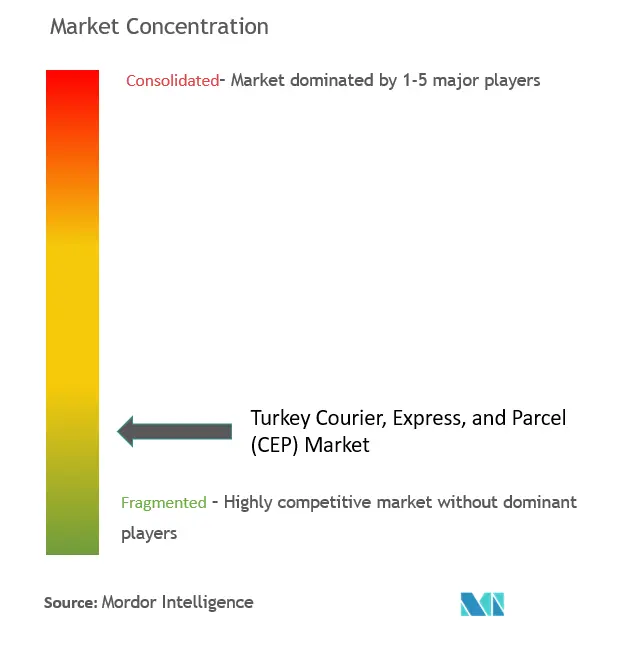

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado da Turquia Courier Express e Parcel (CEP)

Espera-se que o mercado de correio, expresso e encomendas (CEP) da Turquia registre um CAGR de mais de 7% durante o período de previsão.

- A pandemia da COVID-19 impactou os serviços de correio expresso doméstico e internacional do país devido a restrições e bloqueios. A indústria está a recuperar, ajustando-se às mudanças nos comportamentos dos consumidores durante a pandemia. As empresas de logística aumentaram as suas capacidades de entrega online para responder à procura criada durante a pandemia.

- Em 2022, o governo turco lançou o programa Transport Vision 2053 para reforçar o desenvolvimento de todos os modos de transporte no país. Ao abrigo deste plano de 30 anos, o país investirá mais de 197 mil milhões de dólares nos transportes e comunicações ferroviários, rodoviários, marítimos e aéreos. Prevê-se que estes investimentos contribuam com mais de 1 bilião de dólares para o PIB e 1,36 biliões de dólares para a produção. Este plano concentra-se principalmente no aumento do transporte ferroviário de carga de 5,08% em 2023 para 21,93% em 2053.

- Entretanto, em Janeiro de 2023, o gigante chinês do comércio electrónico Alibaba Group Holding Ltd planeou investir mais de mil milhões de dólares na criação de um centro logístico no Aeroporto de Istambul e de um centro de dados perto da capital turca, Ancara. Além disso, o mercado CEP no país é impulsionado pelo aumento das vendas no comércio eletrônico. Em 2022, os volumes de comércio eletrónico no país registaram um forte crescimento de 116% em relação ao ano anterior. De acordo com o Ministério do Comércio, de Janeiro a Junho de 2022, as encomendas online aumentaram 38% em comparação com o mesmo período de 2021. Assim, espera-se que o crescente sector do comércio electrónico impulsione os serviços de correio, expresso e encomendas turcos.

Tendências de mercado da Turquia Courier Express e Parcel (CEP)

Iniciativas Governamentais para Desenvolver Infraestrutura Logística

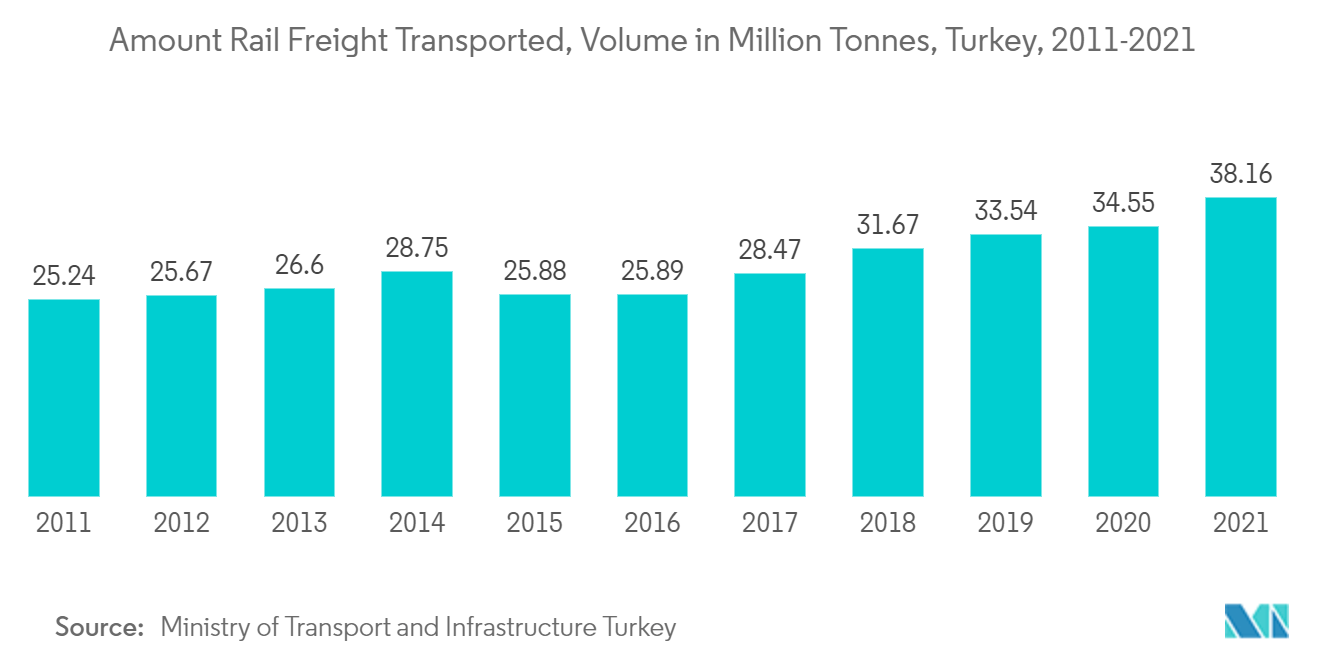

Em 2022, o governo turco pretendia estabelecer o país como uma superpotência logística como parte da sua visão para 2053. A Turquia faz parte do triângulo comercial Europa-Ásia-África, que oferece grandes oportunidades para o país, especialmente na área de transporte e logística. Além disso, para alavancar esta vantagem, o país já investiu mais de 172 mil milhões de dólares em cinco principais sectores de transporte. O país também está investindo em redes ferroviárias para impulsionar a carga ferroviária. Em 2022, a rede ferroviária foi ampliada de 10.959 km para 13.022 km, que será ampliada para 28.590 km até 2053.

Em 2022, o país planeou melhorar o nível de serviço rodoviário com novos investimentos. Planeia expandir a rede rodoviária dividida de 28.650 km para 38.000 km e a rede rodoviária de 3.633 km para 8.325 km até ao final de 2053. Além disso, o país está a investir em infra-estruturas como o projecto do Canal Istambul e a aumentar aeroportos de 56 para 61 nos próximos anos para abastecer os serviços de correio expresso.

Entretanto, em 2022, o Ministro dos Transportes e Infraestruturas da Turquia anunciou um Plano Diretor de Transportes e Logística para atingir as metas de infraestruturas de transportes e comunicações do país, com foco nas ferrovias. Em 2021, o volume de transporte ferroviário de mercadorias do país registou uma taxa de crescimento de 10%, para 33,6 milhões de toneladas. Assim, o crescente volume de carga ferroviária está a chamar a atenção dos investidores para o sector ferroviário.

Crescente demanda por logística com temperatura controlada

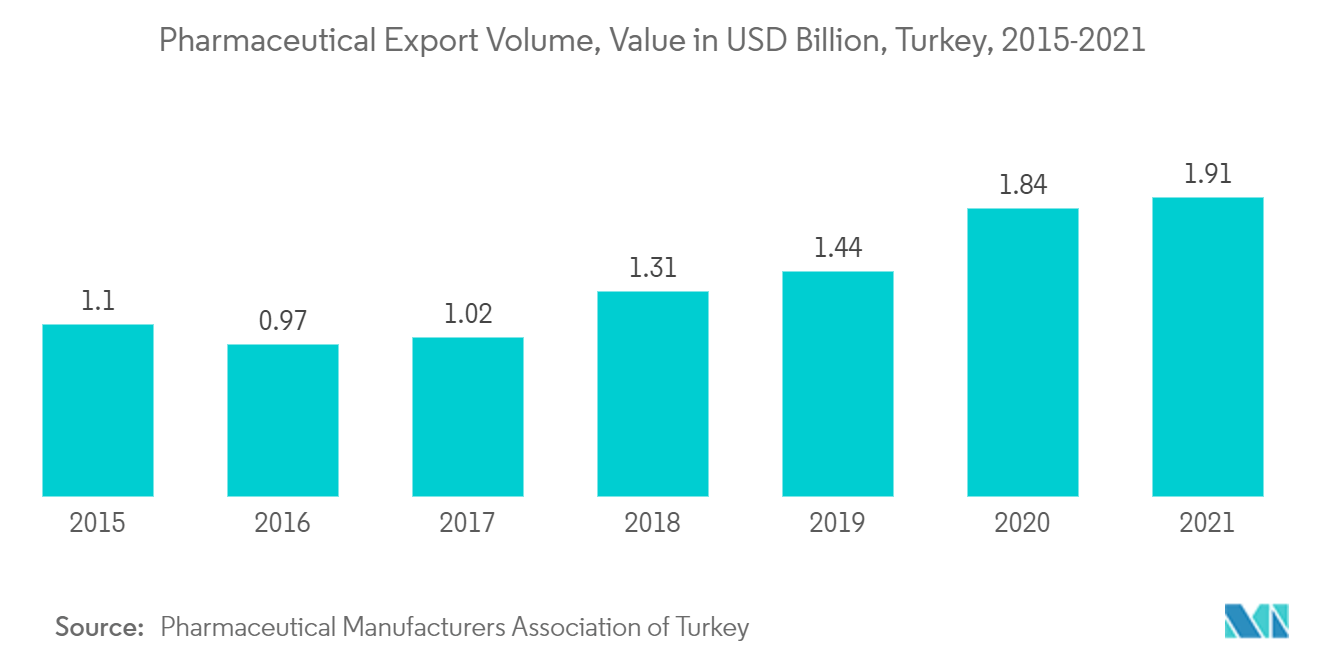

A Turquia é um dos países que mais cresce na indústria farmacêutica. O país também regista um aumento exponencial na procura de alimentos refrigerados e congelados. Estes factores, apoiados pela nova infra-estrutura e pela expansão das empresas existentes na região oriental do país, estão a ajudar o crescimento do mercado da cadeia de frio da Turquia.

A posição geográfica na região mediterrânica permite ao país ser um importante elo entre os continentes europeu e asiático. O aumento do comércio entre estes continentes pode afectar directamente o crescimento do sector da cadeia de frio do país. O número crescente de supermercados, estabelecimentos de serviços alimentares e outros pontos de venda no país está a conduzir ao crescimento do sector a curto prazo, enquanto o desenvolvimento infra-estrutural no país pode apoiar a indústria da cadeia de frio a longo prazo.

A indústria farmacêutica turca exporta para quase 180 destinos e o país planeia emergir como um centro farmacêutico global com uma forte rede de exportação. De acordo com a Associação de Fabricantes Farmacêuticos da Turquia (IEIS), o país possui 100 fábricas farmacêuticas e 11 fábricas de produção de matérias-primas, 680 empresas, 33 centros de PD e 40.000 funcionários, e a indústria farmacêutica produz mais de 12.000 produtos anualmente. De acordo com o IEIS, em 2021, a indústria farmacêutica do país exportou mais de 1,9 mil milhões de dólares em medicamentos, um aumento de 4% em relação ao ano anterior. Assim, a forte indústria farmacêutica do país reforça os serviços relacionados com a cadeia de frio.

Visão geral da indústria de Courier Express e Parcel (CEP) da Turquia

O relatório abrange os principais players que operam no mercado turco de CEP. O mercado é altamente competitivo, com alguns players ocupando uma fatia importante do mercado internacional de CEP. O mercado está fragmentado e deverá crescer durante a previsão. Os principais players do mercado CEP turco são TNT International Express, CEVA Logistik, UPS, DSV, etc.

Líderes de mercado da Turquia Courier Express e Parcel (CEP)

-

TNT International Express

-

CEVA Logistik

-

UPS Hizli Kargo

-

DSV

-

DHL Worldwide Express

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado Turkey Courier Express and Parcel (CEP)

Outubro de 2022: DFDS, um operador ro-ro e logístico dinamarquês, adquiriu o negócio de transporte rodoviário internacional da Ekol Logistics, um grupo de transporte turco. Esta aquisição poderá melhorar o portfólio de transporte rodoviário da empresa DFDS.

Março de 2022: DHL Express MENA, uma empresa de logística global, lançou um voo direto do Bahrein para Istambul, após a assinatura de um contrato de arrendamento com a Texel Air. Esta medida irá provavelmente melhorar as operações da empresa no Médio Oriente. Além disso, o novo voo Bahrein-Istambul-Bahrein será operado seis vezes por semana e reduzirá significativamente os tempos de trânsito em 24 horas para remessas com tempo definido entre a Turquia e o Oriente Médio.

Relatório de mercado da Turkey Courier Express and Parcel (CEP) - Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

2.1 Metodologia de Análise

2.2 Fases de Pesquisa

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Insights sobre tendências tecnológicas

4.3 Insights sobre regulamentações governamentais

4.4 Análise da Cadeia de Valor/Cadeia de Suprimentos

4.5 Visão geral do mercado de logística e armazenamento na China

4.6 Demanda de outros segmentos, como entrega de última milha, logística de cadeia de frio, etc.

4.7 Insights sobre negócios de comércio eletrônico

4.8 Resumo sobre taxas de correio

4.9 Insights sobre logística reversa e mercado de entrega no mesmo dia

4.10 Impacto do COVID-19 no Mercado CEP

5. DINÂMICA DE MERCADO

5.1 Motoristas

5.2 Restrições

5.3 Oportunidades

5.4 Análise das Cinco Forças de Porter

5.4.1 Poder de barganha dos fornecedores

5.4.2 Poder de barganha dos consumidores/compradores

5.4.3 Ameaça de novos participantes

5.4.4 Ameaça de produtos substitutos

5.4.5 Intensidade da rivalidade competitiva

6. SEGMENTAÇÃO DE MERCADO

6.1 Por destino

6.1.1 Doméstico

6.1.2 Internacional

6.2 Por canal de distribuição

6.2.1 B2B (empresa para empresa)

6.2.2 B2C (empresa para consumidor)

6.3 Por indústria de usuário final

6.3.1 BFSI (Bancos, Serviços Financeiros e Seguros), etc.)

6.3.2 Comércio atacadista e varejista (comércio eletrônico)

6.3.3 Ciências da Vida/Saúde

6.3.4 Manufaturação industrial

6.3.5 Outras indústrias de usuários finais

7. CENÁRIO COMPETITIVO

7.1 Visão geral da concentração de mercado

7.2 Perfis de empresa

7.2.1 TNT International Express

7.2.2 CEVA Logistik Limited

7.2.3 UPS Hizli Kargo

7.2.4 DSV

7.2.5 DHL Worldwide Express

7.2.6 Ekol Logistics

7.2.7 ATA Freight Line Limited

7.2.8 ASE ASYA Afrika Hizli Kargo

7.2.9 Reysas Lojistik

7.2.10 Turkon Logistic Group

7.2.11 Asgard Transport & Logistics

7.2.12 SkyNet Worldwide Express

7.2.13 BL Global Lojistik*

8. FUTURO DO MERCADO

9. APÊNDICE

Segmentação da indústria de Courier Express e Parcel (CEP) da Turquia

CEP é uma abreviatura de serviços de correio, expresso e encomendas que oferecem serviços de logística em áreas. Os serviços oferecidos diferem na rapidez, peso e volume das embalagens e na forma de realizar o envio da mercadoria. Principalmente, as regulamentações relativas a peso e volume permitem uma padronização vital e grande potencial de automatização do serviço. O relatório oferece uma análise completa do mercado turco de correio, expresso e encomendas (CEP), incluindo a visão geral do mercado, estimativa do tamanho do mercado para segmentos críticos, tendências emergentes por segmento e dinâmica do mercado. O relatório também oferece o impacto do COVID-19 no mercado.

O mercado de correio, expresso e encomendas (CEP) da Turquia é segmentado por negócios (B2B (business-to-business) e B2C (business-to-consumer)), destino (doméstico e internacional) e indústria de usuário final (serviços (BFSI (bancos, serviços financeiros e seguros), etc.), comércio atacadista e varejista (comércio eletrônico), ciências biológicas/saúde, manufatura industrial e outras indústrias de usuários finais. O relatório oferece tamanho de mercado e valores de previsão em bilhões de dólares para todos os segmentos acima.

| Por destino | ||

| ||

|

| Por canal de distribuição | ||

| ||

|

| Por indústria de usuário final | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado da Turkey Courier Express and Parcel (CEP)

Qual é o tamanho atual do mercado de Courier, Express e Parcel da Turquia?

O mercado de Courier, Express e Parcel da Turquia deverá registrar um CAGR superior a 7% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de Courier, Express e Parcel da Turquia?

TNT International Express, CEVA Logistik, UPS Hizli Kargo, DSV, DHL Worldwide Express são as principais empresas que operam no mercado de correio, expresso e encomendas da Turquia.

Que anos este mercado de correio, expresso e encomendas da Turquia cobre?

O relatório abrange o tamanho histórico do mercado de Courier, Express e Parcel da Turquia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Courier, Express e Parcel da Turquia para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Relatório da indústria de encomendas e Courier Express da Turquia

Estatísticas para a participação de mercado da Turquia Courier Express e Parcel em 2023, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise Turkey Courier Express and Parcel inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.