Análise do mercado de tratores

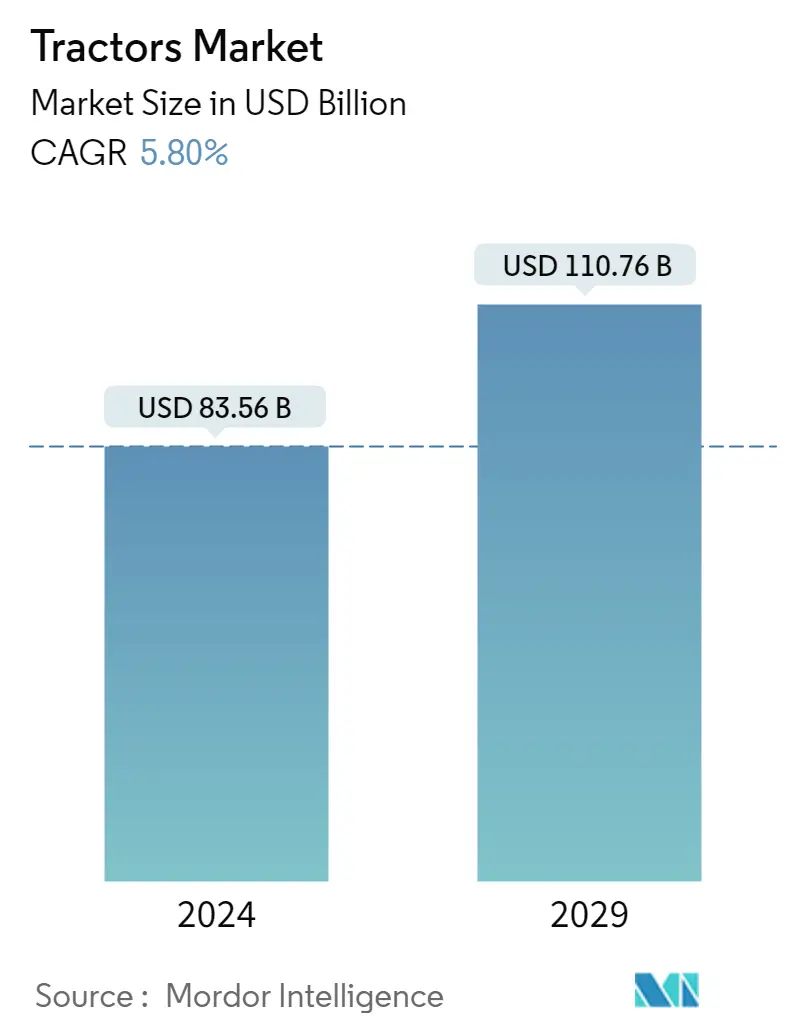

O tamanho do mercado de tratores é estimado em US$ 83,56 bilhões em 2024, e deverá atingir US$ 110,76 bilhões até 2029, crescendo a um CAGR de 5,80% durante o período de previsão (2024-2029).

O mercado de tratores foi impactado negativamente pelo surto de COVID-19, à medida que os bloqueios em várias partes do mundo interromperam a cadeia de abastecimento durante o segundo trimestre de 2020, o que impactou a produção e vendas de tratores globalmente. No entanto, à medida que as economias reabrem, o mercado está a recuperar a um ritmo elevado, juntamente com o desenvolvimento e lançamento de novos produtos. A crescente demanda por tratores também está contribuindo para o crescimento do mercado.

A longo prazo, os principais factores que contribuem para o aumento das vendas mundiais de tractores são o aumento das taxas de mecanização agrícola, especialmente nos países em desenvolvimento, o aumento dos custos da mão-de-obra agrícola, a escassez sazonal de mão-de-obra e os ciclos mais curtos de substituição dos tractores. No entanto, alguns dos players proeminentes do setor estão se concentrando em fusões e aquisições e no desenvolvimento de novos produtos no mercado. Por exemplo,.

- Em outubro de 2022, no Kubota Connect, o fabricante deu aos revendedores uma prévia dos novos produtos. Série M7 Geração 4 Os Kubota M7 são os maiores tratores da empresa, destinados aos produtores de gado e forragem.

- Em setembro de 2021, a TAFE lançou as novas versões Massey Ferguson 244 e 246 Dynatrack de tratores especificamente para os estados de Bengala Ocidental e Odisha, na Índia. Esses tratores são caracterizados por alta utilidade, tecnologia avançada e alta potência.

Os governos dos mercados emergentes também estão a incentivar os agricultores nos seus países e a fornecer equipamento agrícola a taxas subsidiadas e a taxas de juro baixas. Espera-se que a demanda por equipamentos agrícolas e tratores cresça a um ritmo saudável. Por exemplo,.

- De acordo com o orçamento do USDA para 2021, 3,3 mil milhões de dólares são atribuídos para apoiar a investigação para aumentar a competitividade da agricultura dos EUA e promover a segurança alimentar. O orçamento também apoia cerca de 35.000 agricultores e pecuaristas, financiando despesas operacionais e proporcionando oportunidades de aquisição de uma exploração agrícola ou de manutenção de uma já existente.

Tendências do mercado de tratores

Espera-se que o crescimento do segmento de tratores abaixo de 40 HP seja reforçado nos próximos cinco anos

A tendência da indústria para tratores de maior potência continua a crescer em todo o mundo, devido ao maior desempenho em terrenos difíceis e à versatilidade em aplicações agrícolas e não agrícolas. Os principais mercados de tratores, como a Índia e a China, estão a registar um crescimento positivo em menos de 40 segmentos HP nos últimos anos.

Tratores com menos de 40 HP são frequentemente sinônimos do termo tratores compactos. Com cilindrada não superior a 1.500 cc, esses tratores ocupam menos espaço e podem ser alinhados com grande flexibilidade. Eles são usados principalmente para cortar grama, mas podem realizar outras tarefas agrícolas básicas, como manuseio de esterco.

No entanto, devido à volatilidade significativa que causou o mercado mundial durante a pandemia de COVID-19, a procura de tratores compactos caiu drasticamente no primeiro trimestre de 2020. A imposição de confinamentos em diversas regiões limitou a mobilidade e resultou no encerramento de pontos de venda. Isto resultou num atraso do mercado, o que, por sua vez, reduziu significativamente as vendas.

Com a maioria dos países que têm uma enorme actividade agrícola, as regiões da Ásia-Pacífico e de África registam uma elevada procura de tractores com menos de 40 HP, principalmente para actividades agrícolas, uma vez que o baixo custo destes tractores aumentou a taxa de acessibilidade entre as pequenas populações altamente povoadas. agricultores em escala. Vários players do mercado estudado estão lançando produtos mais recentes para ganhar participação de mercado. Por exemplo,.

- Em agosto de 2021, a Kubota apresentou a sua nova Série LX, uma gama de tratores compactos multifuncionais com menos de 40 CV com dois modelos diferentes, nomeadamente o ROPS traseiro LX-351 de 35 CV e a cabina LX-351. O novo trator LX possui motor Stage V com CRS, EGR e DPF e está disponível em quatro modelos diferentes. O LX-351 ROPS traseiro e cabine LX-351, com 35 cv e transmissão HST de 3 marchas, e o LX-401 ROPS traseiro e cabine LX-401, com 40 cv e transmissão HST de 3 marchas.

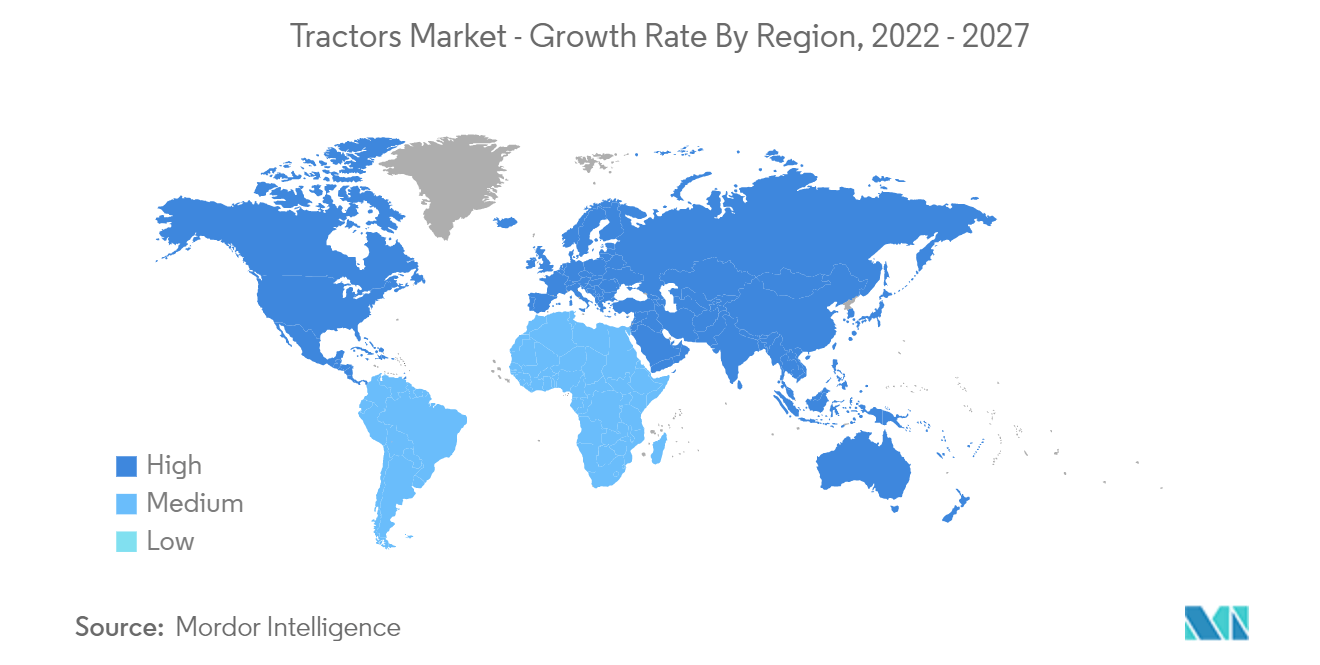

Região Ásia-Pacífico deverá liderar o mercado durante o período de previsão

Espera-se que o mercado de tratores seja dominado pela Ásia-Pacífico e prevê-se que a região se desenvolva ao ritmo mais elevado nos próximos anos. Prevê-se que a crescente preferência pela mecanização agrícola e um aumento no número de políticas financiadas pelo governo promovam o crescimento do mercado nos próximos anos. Por exemplo,.

- Em outubro de 2021, o governo indiano anunciou um subsídio de até 50% na compra de tratores no âmbito do PM Kisan Tractor Scheme. Os agricultores que compram um trator ao abrigo do regime podem usufruir dos benefícios e pagar metade do valor.

Vários organismos reguladores regionais, como a Associação de Mecanização da Indústria Agrícola da China, promovem a mecanização agrícola educando as cooperativas e os agricultores individuais sobre os benefícios da utilização de tratores de alta potência em áreas agrícolas maiores. A mudança para os VE também é apoiada pelo governo, que está a ajudar as empresas a desenvolver produtos sustentáveis. Por exemplo,.

- Monarch Tractor é o fabricante do trator autônomo totalmente elétrico do setor. Em novembro de 2021, a empresa e os seus parceiros do Consórcio de Eletrificação Agrícola receberam uma doação no valor de 3 milhões de dólares da Comissão de Energia da Califórnia (CEC) para acelerar a eletrificação de equipamentos agrícolas, incluindo tratores, e para demonstrar a capacidade das baterias em equipamentos agrícolas. para manter cargas elétricas críticas funcionando durante cortes de energia causados por incêndios florestais. Monarch Tractor, Gridtractor, Rhombus Energy Solutions, Current Ways e Polaris Energy Services compõem o consórcio.

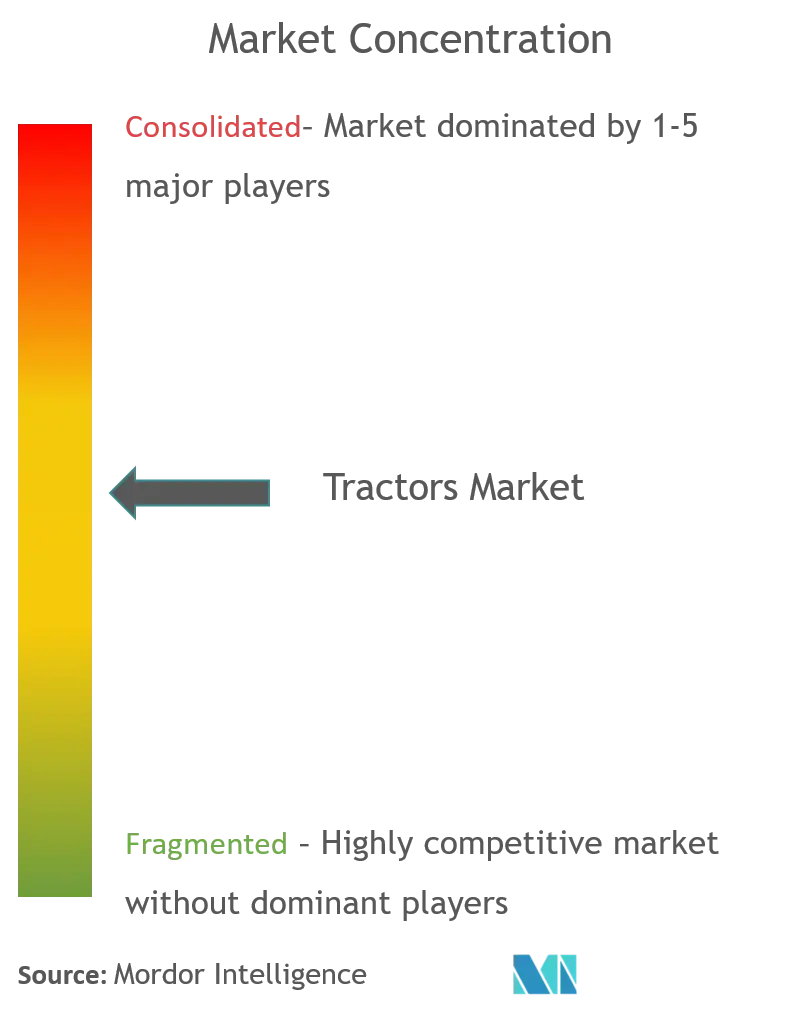

Visão geral da indústria de tratores

O mercado de tratores está moderadamente consolidado, pois testemunha o envolvimento ativo de vários players globais e regionais. Grandes players como Mahindra Mahindra, Tractor, Kubota Corporation, Farm Equipment Limited e HMT Limited estão adotando acordos e lançamentos de produtos como estratégias de desenvolvimento chave para melhorar o portfólio de produtos de tratores. Por exemplo,.

- Em novembro de 2022, na SIMA 2022, a New Holland estreou o trator T8 com Raven Autonomy, um aplicativo de colheita de grãos sem motorista. Incorpora OMNiDRIVE, a primeira tecnologia agrícola sem motorista do mundo para colheita de grãos. A pilha de tecnologia de ponta permite ao agricultor monitorar, sincronizar e operar um trator sem motorista a partir da cabine da colheitadeira.

- Em outubro de 2021, a Mahindra lançou três novos tratores YuvoTech+ que vêm equipados com a tecnologia avançada da nova era com o mais alto torque e eficiência de combustível. Os tratores estão disponíveis em três modelos, nomeadamente Yuvo Tech+ 275 (27,6 kW-37 HP), Yuvo Tech+ 405 (29,1 kW 39 HP) e Yuvo Tech+ 415 (31,33 kW-42 HP).

- Em agosto de 2021, a John Deere apresentou o novo trator 6155MH que oferece todo o desempenho comprovado em campo e confiabilidade, eficaz para cultivar, gradar ou puxar reboques de colheitadeira.

Líderes do mercado de tratores

-

Deere and Company

-

Kubota Corporation

-

Mahindra Tractors

-

CNH Industrial

-

AGCO Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tratores

- Setembro de 2022: KAMAZ PJSC anunciou seus planos para expandir a gama de modelos de veículos a gás. A KAMAZ continuou a executar planos para o desenvolvimento de veículos movidos a gás. Isso inclui a conclusão da produção de veículos da geração K4, a modernização dos veículos da geração K3 usando uma base de componentes alternativa e o desenvolvimento e desenvolvimento de veículos da geração K5. Os planos da empresa incluem trazer ao mercado os tratores de longo curso KAMAZ-54901 movidos a GNL mais populares, bem como veículos de transporte movidos a GNV.

- Agosto de 2022: Hon Hai Technology Group (Foxconn) assinou um contrato de fabricação com a Zimeno Inc. (dba Monarch Tractor) para fabricar tratores autônomos e baterias de próxima geração nas instalações da Foxconn Ohio em Lordstown.

- Julho de 2022: No segmento de tratores 4x2, a Ashok Leyland apresentou o AVTR 4220 com 41,5T GCW e o AVTR 4420 com 43,5T GCW. Esses tratores possuem motor H6 - um motor de 6 cilindros com tecnologia i-Gen6, opções GCW de 41,5T e 43,5T e um reboque de dois eixos adequado.

- Outubro de 2021: O fabricante italiano de implementos para tratores ROC Srl foi adquirido pela empresa do Grupo Kubota para fortalecer os produtos de implementos de feno e forragem da Kubota e aumentar o poder da marca em toda a região europeia.

Segmentação da Indústria de Tratores

Um trator é um veículo normalmente disponível com uma ou duas rodas pequenas na frente e duas rodas grandes atrás. É usado em aplicações agrícolas, de construção e de logística para mover implementos acoplados, como rotavadores, arar, cultivar, semear, cultivar e colher.

O mercado de tratores é segmentado por potência (abaixo de 40 HP, 40 HP - 100 HP e acima de 100 HP), por tipo de tração (tração nas duas rodas e tração nas quatro rodas/tração nas quatro rodas) e por geografia (América do Norte). , Europa, Ásia-Pacífico e Resto do Mundo). Para cada segmento, o dimensionamento e a previsão do mercado são dados com base no valor em bilhões de dólares.

| Abaixo de 40 HP |

| 40 CV - 100 CV |

| Acima de 100 HP |

| Tração nas duas rodas |

| Tração nas quatro rodas/tração nas quatro rodas |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Resto do mundo | América do Sul |

| Oriente Médio e África |

| Por cavalo-vapor | Abaixo de 40 HP | |

| 40 CV - 100 CV | ||

| Acima de 100 HP | ||

| Por tipo de unidade | Tração nas duas rodas | |

| Tração nas quatro rodas/tração nas quatro rodas | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | América do Sul | |

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de tratores

Qual é o tamanho do mercado de tratores?

O tamanho do mercado de tratores deverá atingir US$ 83,56 bilhões em 2024 e crescer a um CAGR de 5,80% para atingir US$ 110,76 bilhões até 2029.

Qual é o tamanho atual do mercado de tratores?

Em 2024, o tamanho do mercado de tratores deverá atingir US$ 83,56 bilhões.

Quem são os principais atores do mercado de tratores?

Deere and Company, Kubota Corporation, Mahindra Tractors, CNH Industrial, AGCO Corporation são as principais empresas que atuam no mercado de tratores.

Qual é a região que mais cresce no mercado de tratores?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de tratores?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Tratores.

Que anos esse mercado de tratores cobre e qual era o tamanho do mercado em 2023?

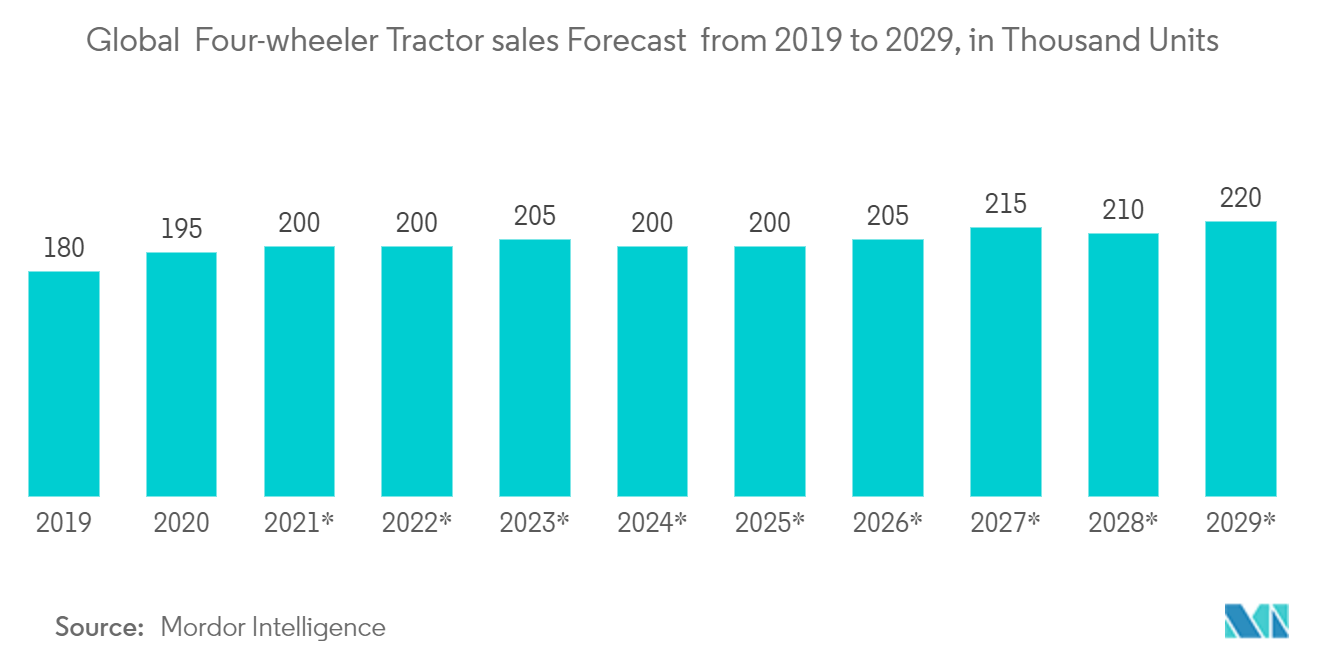

Em 2023, o tamanho do mercado de tratores foi estimado em US$ 78,98 bilhões. O relatório abrange o tamanho histórico do mercado de tratores para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tratores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Tratores

Estatísticas para a participação de mercado de Tratores em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de tratores inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.