Análise de mercado de produtos para cuidados com o banheiro

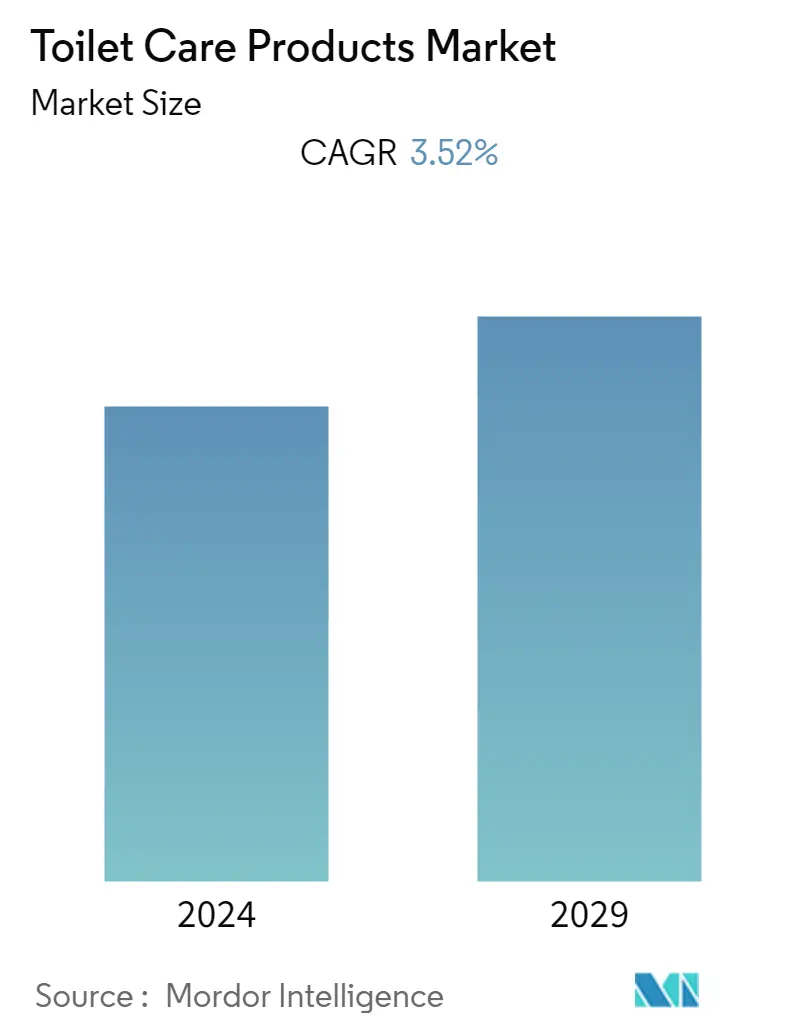

O mercado de produtos de higiene pessoal deverá registrar um CAGR de 3,52% nos próximos cinco anos.

A crise do COVID-19 afetou significativamente o mercado de produtos de higiene. Os consumidores mudaram seu interesse para manter casas, banheiros e outras áreas limpas. Este comportamento deveu-se principalmente à crescente consciência da necessidade de higiene para reduzir germes e infecções. Os consumidores preferiram os websites de comércio eletrónico para adquirir estes produtos domésticos devido ao encerramento de lojas de retalho, hipermercados/supermercados, etc.

O mercado está se expandindo devido às mudanças nas percepções dos clientes em relação aos produtos de higiene. O aumento da penetração das redes sociais levou a conversas progressivas sobre produtos de higiene e saúde entre os consumidores, melhorando as suas vidas de forma positiva. Por exemplo, de acordo com o Fórum Económico Mundial, a percentagem de adultos nos EUA que utilizam pelo menos um site de redes sociais em 2021 foi de 72%. O mercado de produtos de higiene pessoal também é impulsionado pela crescente prevalência de programas de higiene íntima, pela valorização dos produtos, pelo poder de compra dos consumidores, pela urbanização e pela melhoria dos estilos de vida da classe média. Por exemplo, uma iniciativa do ODS 6 no âmbito da campanha Dettol Clean Naija, Dettol (Reckitt Benckiser Group PLC) Nigéria, anunciou planos para iniciar o seu Programa de Educação em Higiene Escolar Dettol 2021. O programa tem como objetivo conscientizar, educar e motivar os alunos do ensino fundamental a incorporar práticas de higiene em seu dia a dia.

Tendências de mercado de produtos para cuidados com o banheiro

Adoção de um estilo de vida mais saudável

A importância crescente de um estilo de vida mais saudável devido às preocupações crescentes entre os indivíduos sobre uma vida saudável e higiénica e um ambiente livre de poeira e sujidade levou ao aumento dos gastos per capita em produtos de higiene. Devido a esse fator, os fornecedores estão introduzindo produtos de limpeza inovadores para vasos sanitários e superfícies em termos de embalagem, agrupamento de produtos, qualidade, preço e fragrância. A crescente demanda por produtos de limpeza de banheiros convenientes e fáceis de usar/aplicar contribuiu para a evolução de novos produtos de cuidado de banheiros. A fragrância tem desempenhado um papel vital em produtos de limpeza de banheiros nos últimos anos. Os consumidores buscam cada vez mais produtos que ofereçam odor agradável, fazendo com que os vendedores diferenciem seus produtos. À medida que mais pessoas entendem a importância de manter a higiene do banheiro, o mercado de produtos para cuidados com o banheiro está se expandindo.

Além disso, a geração millennials aumentou os gastos mensais com produtos de cuidados pessoais e de higiene. De acordo com o Bureau of Labor Statistics, nos Estados Unidos (2021), cada consumidor gastou em média cerca de 385 dólares por ano em serviços de cuidados pessoais, valor superior ao de 2020. De acordo com as informações mais recentes disponibilizadas pela AdEx India, filial da TAM Media Research, a quantidade de publicidade televisiva do setor de cuidados pessoais e higiene aumentou 16% em 2021 em relação a 2019. Segundo a pesquisa, as três principais categorias representaram mais de 50% dos anúncios televisivos do indústria de cuidados pessoais e higiene. Com quase um quarto do volume de publicidade televisiva, a Hindustan Unilever manteve a sua posição como o maior anunciante.

Ásia-Pacífico é o mercado que mais cresce

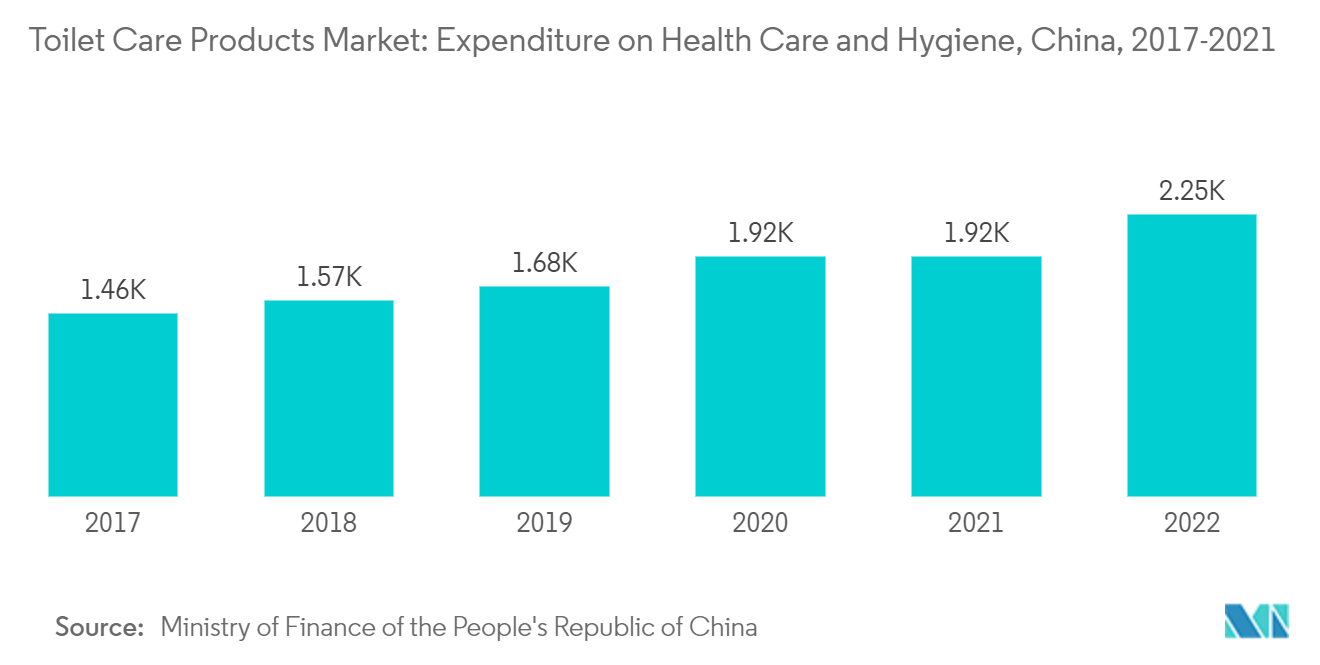

A Ásia-Pacífico é o mercado que mais cresce. A crescente consciência sanitária entre os consumidores relativamente à prevalência de doenças prejudiciais que podem ser transmitidas através de sanitas sujas levou ao aumento das vendas de produtos de higiene na região. Os consumidores de toda a região preferem produtos de higiene pessoal ecológicos com fragrâncias naturais e refrescantes. O aumento dos gastos per capita em bens domésticos (incluindo artigos de higiene pessoal) em países em desenvolvimento como a China pode ser atribuído ao conhecimento crescente das pessoas sobre os benefícios de levar um estilo de vida mais saudável para um estilo de vida limpo e higiénico. De acordo com o Ministério das Finanças da República Popular da China, a despesa pública total com higiene/cuidados pessoais e cuidados de saúde em 2021 para a China foi estimada em 1,92 biliões de CNY.

A Índia tem uma população considerável, o que a torna um mercado lucrativo para produtos de higiene pessoal, e a sensibilização para a higiene aumentou significativamente no país. Além disso, governos de vários países estão a tomar diversas iniciativas para sanitários limpos, aumentando assim as vendas do mercado durante o período de previsão. Por exemplo, o Governo da Índia gere o programa de saneamento Índia Limpa, Índia Verde (Swachh Bharat) e construiu mais de 80 milhões de casas de banho. À medida que os indivíduos se tornam cada vez mais conscientes dos riscos associados aos produtos químicos utilizados nos produtos de higiene íntima, a procura por parte dos consumidores de componentes orgânicos aumenta. Devido a esta crescente consciencialização, os principais intervenientes estão a desenvolver soluções inovadoras, mais confortáveis e inovadoras. Por exemplo, em 2020, a Better India lançou os primeiros kits de assinatura da Índia numa gama de produtos de limpeza domésticos não tóxicos, incluindo produtos de limpeza para casas de banho.

Visão geral da indústria de produtos para cuidados com o banheiro

O mercado de produtos de higiene pessoal é altamente competitivo. A maior parte das ações é detida pelos principais players, incluindo Procter Gamble, Unilever, Church Dwight, Reckitt Benckiser Group e The Clorox Company. Os principais players estão se concentrando em canais de distribuição online para marketing e branding online para expandir seu alcance geográfico e aumentar sua base de clientes. Os principais fabricantes do mercado de produtos de higiene pessoal estão a concentrar-se em aproveitar as oportunidades apresentadas pelos mercados emergentes da Ásia-Pacífico, como a China e a Índia, para expandir a sua base de receitas. As principais marcas estão a embarcar em fusões e aquisições, no desenvolvimento de novos produtos com a mais recente tecnologia que tem menos efeito no ambiente envolvente e em campanhas publicitárias inovadoras para alcançar a consolidação.

Líderes de mercado de produtos para cuidados com o banheiro

Henkel AG & Co. KGaA

Procter & Gamble

Reckitt Benckiser Group PLC

Church & Dwight Inc.

Unilever PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de produtos para cuidados com o banheiro

- Em fevereiro de 2022, o Reckitt Benckiser Group PLC lançou uma nova versão de seu produto de higiene pessoal, Harpic. A embalagem do Harpic terá um código QR para permitir ao consumidor acompanhar o processo de fabricação do produto. A principal estratégia deste lançamento é manter a fidelidade à marca entre os consumidores, já que muitos produtos artificiais se parecem com Harpic. A estratégia também ajudará a empresa a registrar crescimento de vendas, oferecendo aos consumidores produtos originais. Também ajudará a empresa a manter sua padronização globalmente.

- Em março de 2021, a marca de papel higiênico da Procter Gamble, Presidente, lançou papéis higiênicos não fungíveis (NFT). A estratégia do lançamento do produto foi garantir a conscientização sobre higiene dos consumidores. Essa estratégia também ajudará a empresa a expandir seu portfólio de produtos e negócios.

- Em fevereiro de 2021, a Henkel AG Co. KGaA lançou novas embalagens para sua seção de produtos de limpeza para banheiros. A empresa sublinha o seu compromisso com embalagens sustentáveis e com a promoção de uma economia circular. Segundo a empresa, a quantidade de polietileno reciclado (PE) nas embalagens de géis para limpeza de banheiros aumentou significativamente, chegando a 50% para produtos de limpeza para banheiros da linha padrão.

Segmentação da indústria de produtos para cuidados com o banheiro

Os produtos para cuidados com o banheiro são usados para manter a higiene dos banheiros. Por exemplo, o limpador de vaso sanitário é borrifado ao redor da borda e no vaso sanitário antes de ser esfregado com uma escova de vaso sanitário.

O mercado de produtos para cuidados com o banheiro é segmentado por tipo de produto (limpadores de piso/azulejo, limpadores de torneiras, limpadores de bacia, limpadores de banheira, limpadores automáticos de vasos sanitários, papel higiênico e outros tipos de produtos), canal de distribuição (supermercados/hipermercados, lojas de conveniência, lojas de varejo on-line e outros canais de distribuição) e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África). O relatório oferece tamanho de mercado e previsões em valor (milhões de dólares) para todos os segmentos acima.

| Limpadores de piso/azulejo de banheiro |

| Limpadores de torneiras |

| Limpadores de bacia |

| Limpadores de banheira |

| Limpadores automáticos de vasos sanitários |

| Papel higiênico |

| Outros tipos de produtos |

| Supermercados/Hipermercados |

| Lojas de conveniência |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Espanha |

| Reino Unido | |

| Alemanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Emirados Árabes Unidos | |

| Resto do Médio Oriente e África |

| Tipo de Produto | Limpadores de piso/azulejo de banheiro | |

| Limpadores de torneiras | ||

| Limpadores de bacia | ||

| Limpadores de banheira | ||

| Limpadores automáticos de vasos sanitários | ||

| Papel higiênico | ||

| Outros tipos de produtos | ||

| Canal de distribuição | Supermercados/Hipermercados | |

| Lojas de conveniência | ||

| Lojas de varejo on-line | ||

| Outros canais de distribuição | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Espanha | |

| Reino Unido | ||

| Alemanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de produtos para cuidados com o banheiro

Qual é o tamanho atual do mercado de produtos para cuidados com o banheiro?

O Mercado de Produtos de Cuidados Higiênicos deverá registrar um CAGR de 3,52% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de produtos de cuidados higiênicos?

Henkel AG & Co. KGaA, Procter & Gamble, Reckitt Benckiser Group PLC, Church & Dwight Inc., Unilever PLC são as principais empresas que atuam no mercado de produtos para cuidados com o banheiro.

Qual é a região que mais cresce no mercado de produtos para cuidados com o banheiro?

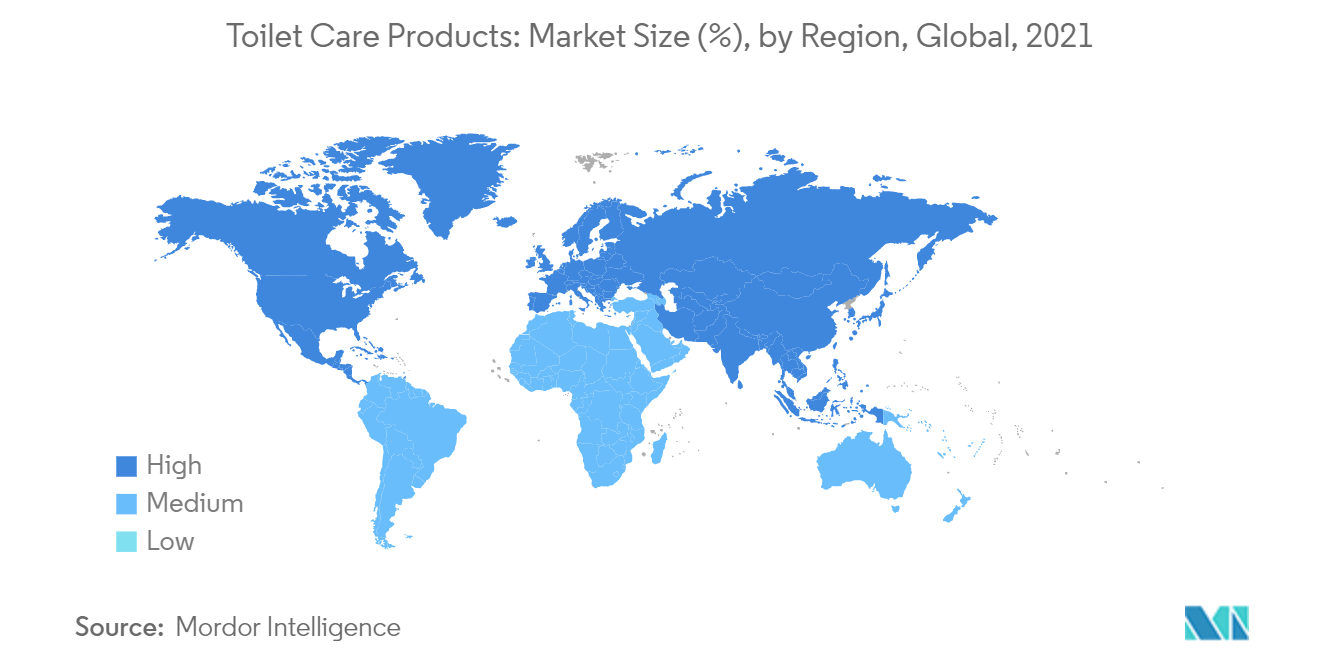

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de produtos de cuidados higiênicos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Produtos de Cuidados Higiênicos.

Que anos esse mercado de produtos para cuidados com o banheiro cobre?

O relatório abrange o tamanho histórico do mercado de produtos de cuidados sanitários para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de produtos de cuidados sanitários para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de produtos para cuidados com o banheiro

Estatísticas para participação de mercado, tamanho e taxa de crescimento de receita de Produtos de Cuidados Higiênicos em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise de Produtos de Cuidados Higiênicos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.