Análise do mercado de estanho

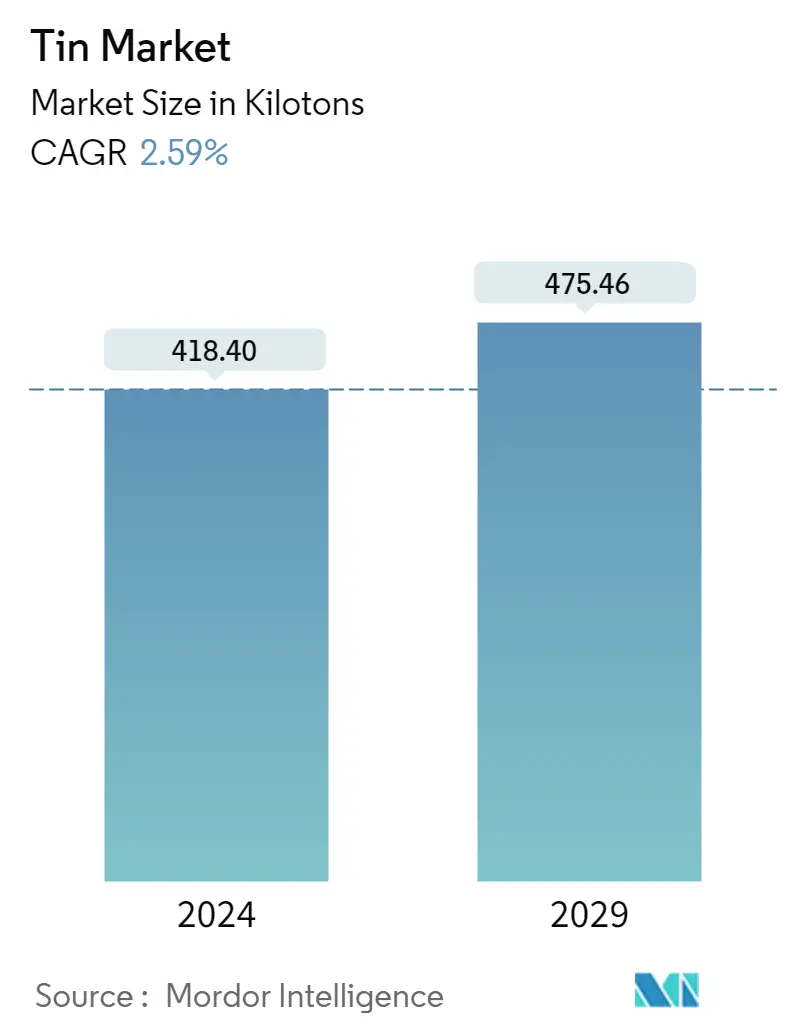

O tamanho do mercado de estanho é estimado em 418,40 quilotons em 2024, e deverá atingir 475,46 quilotons até 2029, crescendo a um CAGR de 2,59% durante o período de previsão (2024-2029).

O mercado foi afetado negativamente devido ao COVID-19 em 2020, afetando assim o crescimento do mercado. No entanto, a indústria do estanho recuperou o surto de COVID-19, com as importações de concentrado de estanho a regressarem aos níveis normais. Assim, conduzindo o mercado durante o período de previsão,.

- No médio prazo, espera-se que o aumento da demanda do mercado de veículos elétricos e o aumento das aplicações na indústria elétrica e eletrônica impulsionem o mercado durante o período de previsão.

- A disponibilidade de substitutos como o alumínio e o aço sem estanho para a produção de produtos metálicos como recipientes está dificultando o crescimento do mercado.

- Espera-se que a mudança de foco para a reciclagem do estanho crie oportunidades para o mercado nos próximos anos.

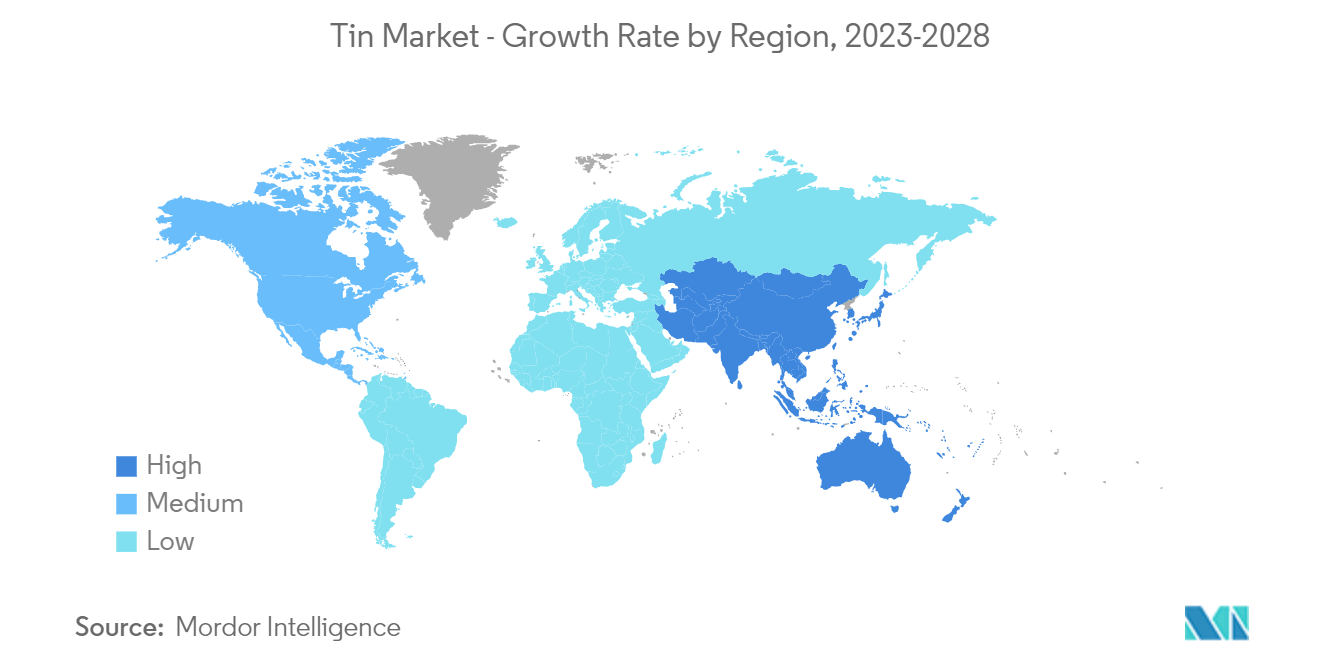

- Espera-se que a região Ásia-Pacífico domine o mercado e também testemunhe o maior CAGR durante o período de previsão.

Tendências do mercado de estanho

Segmento Eletrônico para Dominar o Crescimento do Mercado

- O estanho é usado na indústria eletrônica como solda e é frequentemente usado em várias purezas e ligas, geralmente com chumbo e índio. Cerca de 50-70% do estanho total produzido é usado na indústria eletrônica e elétrica em vários produtos, como celulares, tablets, computadores, relógios e outros dispositivos eletrônicos de consumo.

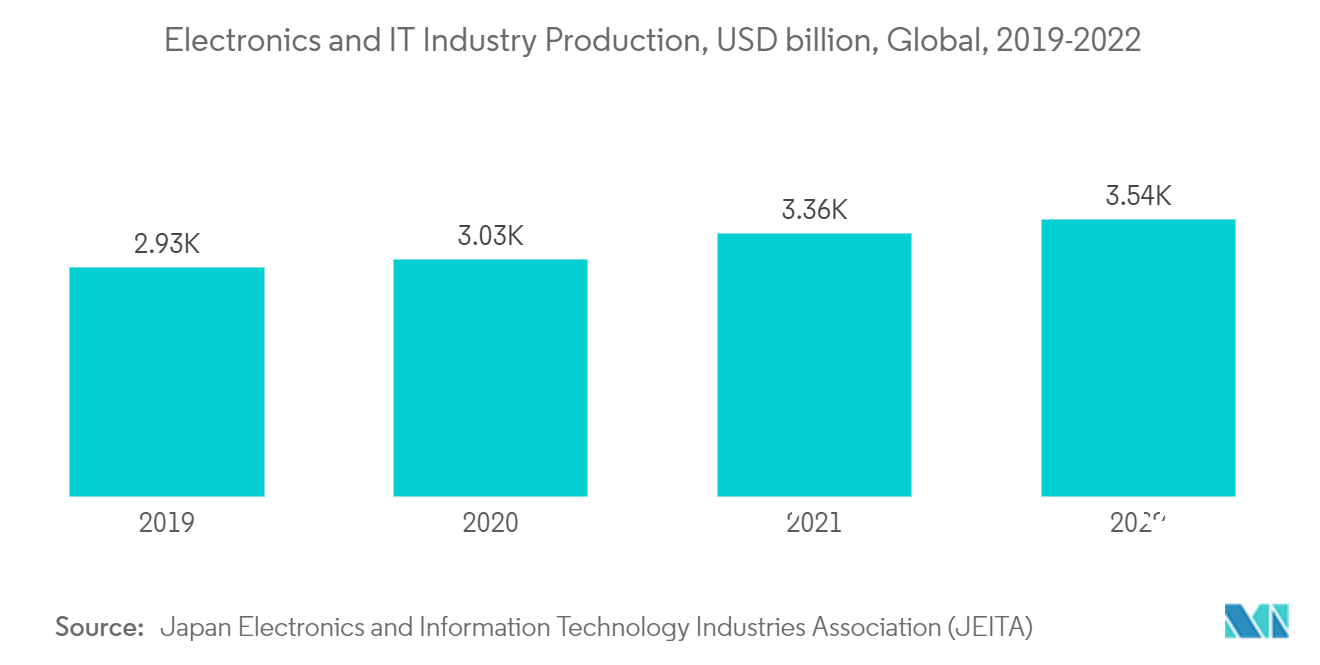

- Por exemplo, de acordo com a Associação Japonesa das Indústrias de Eletrónica e Tecnologia da Informação (JEITA), a produção da indústria global de eletrónica e TI foi estimada em 3.536,6 mil milhões de dólares em 2022, registando uma taxa de crescimento de 5% ano a ano, em comparação com 3.360,2 dólares. bilhão em 2021.

- Globalmente, a procura por smartphones está a aumentar a um ritmo significativo. De acordo com a TelefonaktiebolagetLM Ericsson, as assinaturas de smartphones representaram 6.259 milhões em 2021 a nível mundial, em comparação com 5.924 milhões em 2020. Além disso, a assinatura deverá atingir 7.690 milhões até 2027, aumentando o consumo de estanho em aplicações electrónicas.

- Além disso, a procura de produtos eletrónicos na região Ásia-Pacífico provém principalmente da China, da Índia e do Japão. Além disso, a China é um mercado robusto e favorável para os produtores de electrónica, devido ao baixo custo laboral e às políticas flexíveis do país. De acordo com o Gabinete Nacional de Estatísticas da China, a taxa de crescimento anual do valor acrescentado na indústria de produção eletrónica do país foi de 15,7% em 2021, em comparação com 7,7% no ano anterior.

- Na Europa, a indústria eletrónica alemã é a maior da região. De acordo com o ZVEI, o volume de negócios da indústria eletro e digital da Alemanha representou 199,8 mil milhões de euros (236,39 mil milhões de dólares) no ano de 2021, testemunhando uma taxa de crescimento de 9,8% em comparação com 2020. Além disso, em termos de produção, a indústria eletro e digital a indústria registrou uma taxa de crescimento de 8,8% em 2021 em relação a 2020.

- Assim, devido aos fatores mencionados acima, o uso de estanho está aumentando na indústria eletrônica.

Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico dominou o mercado de estanho. A China é um dos maiores produtores e consumidores de estanho em todo o mundo.

- A indústria automóvel, um dos principais contribuintes para o mercado de estanho e para o sector automóvel, tem vindo a preparar-se para a evolução dos produtos, com a China a concentrar-se no fabrico de produtos para garantir a economia de combustível e minimizar as emissões devido às crescentes preocupações ambientais devido à crescente poluição em o país.

- O estanho, junto com outros metais, é usado em inúmeras aplicações automotivas, incluindo tanques de combustível, selantes, fiação, radiador, almofadas de assento, costuras e soldas, fixadores, parafusos, porcas, pernos e telhados.

- A região Ásia-Pacífico é conhecida como o lar de alguns dos fabricantes de veículos mais valiosos do mundo. Países em desenvolvimento como a China, a Índia, o Japão e a Coreia do Sul têm trabalhado arduamente para fortalecer a base industrial e desenvolver cadeias de abastecimento eficientes para uma maior rentabilidade.

- A China continua a ser o maior mercado automotivo do mundo, tanto em vendas anuais quanto em produção industrial. Segundo a OICA, a produção de veículos na China atingiu um total de 26,09 milhões de unidades em 2021, o que representa um aumento de 3% em relação a 2020 no mesmo período.

- Além disso, na Índia, de acordo com a Sociedade de Fabricantes de Automóveis Indianos (SIAM), durante o ano fiscal de 2021-22 (abril de 2021 a março de 2022), a indústria automotiva do país produziu um total de 22.933.230 veículos em comparação com 22.655.609 unidades durante abril de 2020 a março de 2021..

- Além disso, as outras principais indústrias de consumo final de estanho incluem embalagens elétricas e eletrônicas e engenharia pesada. O setor de tecnologia de informação e comunicação (TIC) da China cresceu a um ritmo rápido na última década, devido ao apoio do governo chinês e aos planos e políticas de digitalização favoráveis.

- No entanto, devido a todos esses fatores, espera-se que o mercado de estanho na região tenha um crescimento constante durante o período de previsão.

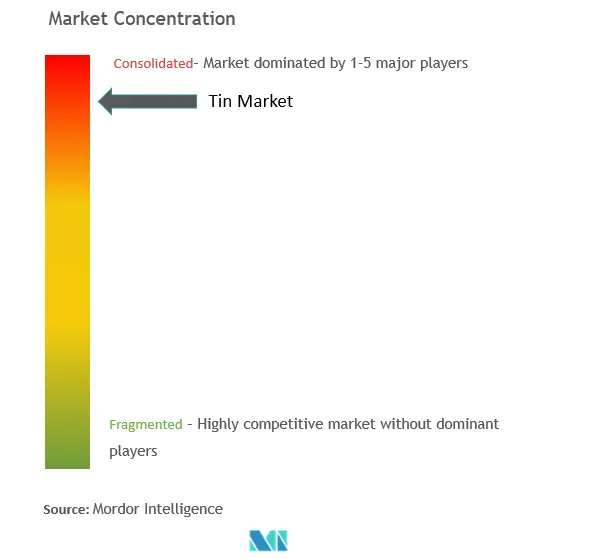

Visão geral da indústria de estanho

O mercado de estanho está altamente consolidado, com os cinco principais produtores respondendo por mais de 60% do mercado global. Alguns dos principais players do mercado (sem ordem específica) incluem Yunnan Tin Industry Group (Holdings) Co., Ltd., Timah, MINSUR, Malaysia Smelting Corporation Berhad e Yunnan Chengfeng Nonferrous Metals Co.

Líderes do mercado de estanho

Yunnan Tin Industry Group (Holdings) Co., Ltd.

Timah

MINSUR

Malaysia Smelting Corporation Berhad

Yunnan Chengfeng Non-ferrous Metals Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de estanho

- Dezembro de 2022 A Aurubis começou a construir uma fábrica de reciclagem de última geração na Bélgica. O novo processo da planta permitirá recuperar mais rapidamente o estanho da lama anódica e extrair outros metais preciosos, como ouro e prata.

- Junho de 2022 unidade Malaysia Smelting Corp adquirirá arrendatário vizinho de mineração de estanho. De acordo com protocolo da MSC feito na bolsa de valores, a operação de compra será na forma de 272.250 ações, ou 20% do capital social ampliado da RHT.

Segmentação da Indústria de Estanho

O estanho é um metal macio, flexível, branco prateado, com características de maleabilidade e ductilidade. É derivado principalmente da cassiterita, que contém cerca de 80%. O mercado é segmentado por tipo de produto estanho. O mercado de estanho é segmentado por tipo de produto, aplicação, indústria de usuário final e geografia. Por tipo de produto, o mercado é segmentado em metal, liga e compostos. O mercado é segmentado por solda, estanhagem, produtos químicos e outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em indústrias automotivas, eletrônicas, embalagens, vidros e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de estanho em 16 países e o cenário de produção para 10 países em várias regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Metal |

| Liga |

| Compostos |

| Solda |

| Revestimento de estanho |

| Produtos químicos |

| Outras aplicações (ligas especializadas, baterias de chumbo-ácido e outras) |

| Automotivo |

| Eletrônicos |

| Embalagem (Alimentos e Bebidas) |

| Vidro |

| Outras indústrias de usuários finais |

| Análise de Produção | Austrália | |

| Bolívia | ||

| Brasil | ||

| Birmânia | ||

| China | ||

| Congo (Kinshasa) | ||

| Indonésia | ||

| Malásia | ||

| Peru | ||

| Vietnã | ||

| Outros países | ||

| Análise de Consumo | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| México | ||

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Áustria | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente e África | ||

| Tipo de Produto | Metal | ||

| Liga | |||

| Compostos | |||

| Aplicativo | Solda | ||

| Revestimento de estanho | |||

| Produtos químicos | |||

| Outras aplicações (ligas especializadas, baterias de chumbo-ácido e outras) | |||

| Indústria do usuário final | Automotivo | ||

| Eletrônicos | |||

| Embalagem (Alimentos e Bebidas) | |||

| Vidro | |||

| Outras indústrias de usuários finais | |||

| Geografia | Análise de Produção | Austrália | |

| Bolívia | |||

| Brasil | |||

| Birmânia | |||

| China | |||

| Congo (Kinshasa) | |||

| Indonésia | |||

| Malásia | |||

| Peru | |||

| Vietnã | |||

| Outros países | |||

| Análise de Consumo | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| México | |||

| Canadá | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Áustria | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | África do Sul | ||

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de estanho

Qual é o tamanho do mercado de estanho?

Espera-se que o tamanho do mercado de estanho atinja 418,40 quilotons em 2024 e cresça a um CAGR de 2,59% para atingir 475,46 quilotons até 2029.

Qual é o tamanho atual do mercado de estanho?

Em 2024, o tamanho do mercado de estanho deverá atingir 418,40 quilotons.

Quem são os principais atores do mercado de estanho?

Yunnan Tin Industry Group (Holdings) Co., Ltd., Timah, MINSUR, Malaysia Smelting Corporation Berhad, Yunnan Chengfeng Non-ferrous Metals Co. Ltd são as principais empresas que operam no Mercado de Estanho.

Qual é a região que mais cresce no mercado de estanho?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de estanho?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de estanho.

Que anos esse mercado de estanho cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de estanho foi estimado em 407,84 quilotons. O relatório abrange o tamanho histórico do mercado de estanho para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de estanho para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de estanho

Estatísticas para a participação de mercado de estanho em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do estanho inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.