Análise do mercado de spray térmico

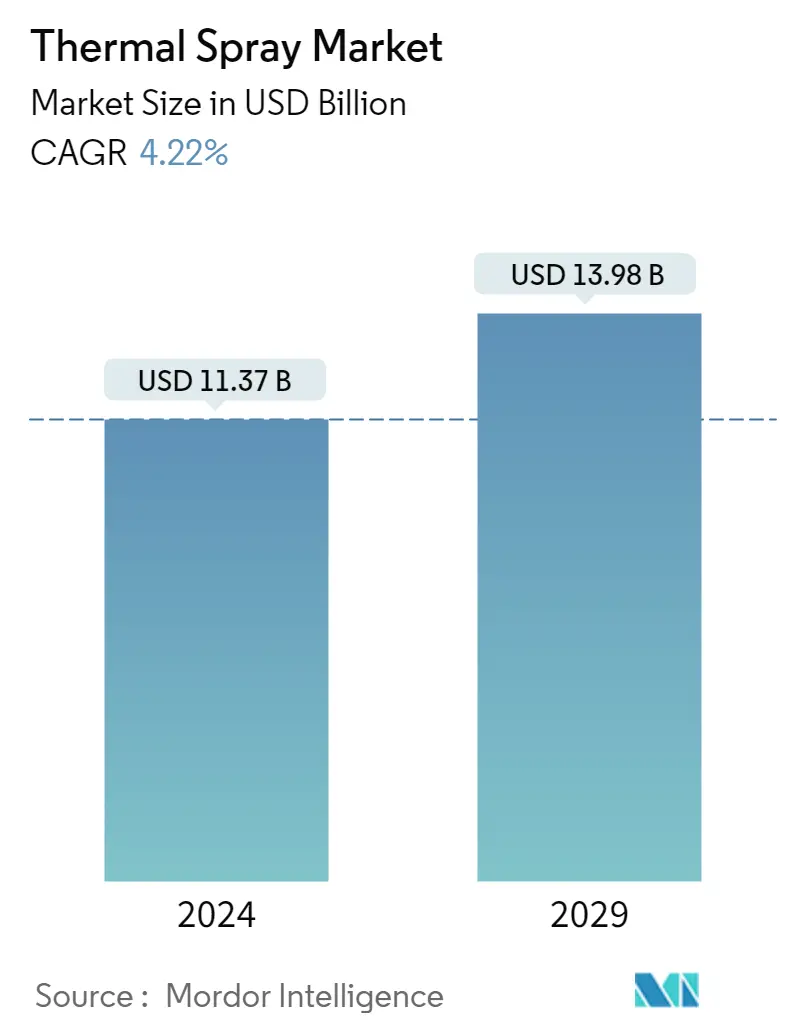

O tamanho do mercado de spray térmico é estimado em US$ 11,37 bilhões em 2024, e deverá atingir US$ 13,98 bilhões até 2029, crescendo a um CAGR de 4,22% durante o período de previsão (2024-2029).

O mercado foi afetado negativamente pela pandemia da COVID-19 em 2020. O confinamento perturbou as atividades de produção e as cadeias de abastecimento, e muitos projetos programados foram alterados ou adiados. No entanto, o sector tem vindo a recuperar desde que as restrições foram levantadas devido à crescente procura de várias indústrias de utilização final, tais como aeroespacial, turbinas, automóvel, electrónica, petróleo e gás, dispositivos médicos, etc.

- No curto prazo, o aumento do uso de revestimentos térmicos em dispositivos médicos, a crescente popularidade dos revestimentos cerâmicos térmicos, a substituição de revestimentos de cromo duro e o aumento do uso de revestimentos térmicos na indústria aeroespacial são alguns fatores que impulsionam o mercado. demanda.

- No entanto, questões relativas à confiabilidade e consistência do processo e ao surgimento de revestimentos de cromo trivalente duro nos últimos anos podem dificultar o crescimento do mercado.

- Os avanços na tecnologia de pulverização (processo de pulverização a frio), a reciclagem de materiais de processamento de pulverização térmica e o aumento da demanda da indústria de petróleo e gás provavelmente criarão oportunidades lucrativas de crescimento para o mercado nos próximos anos.

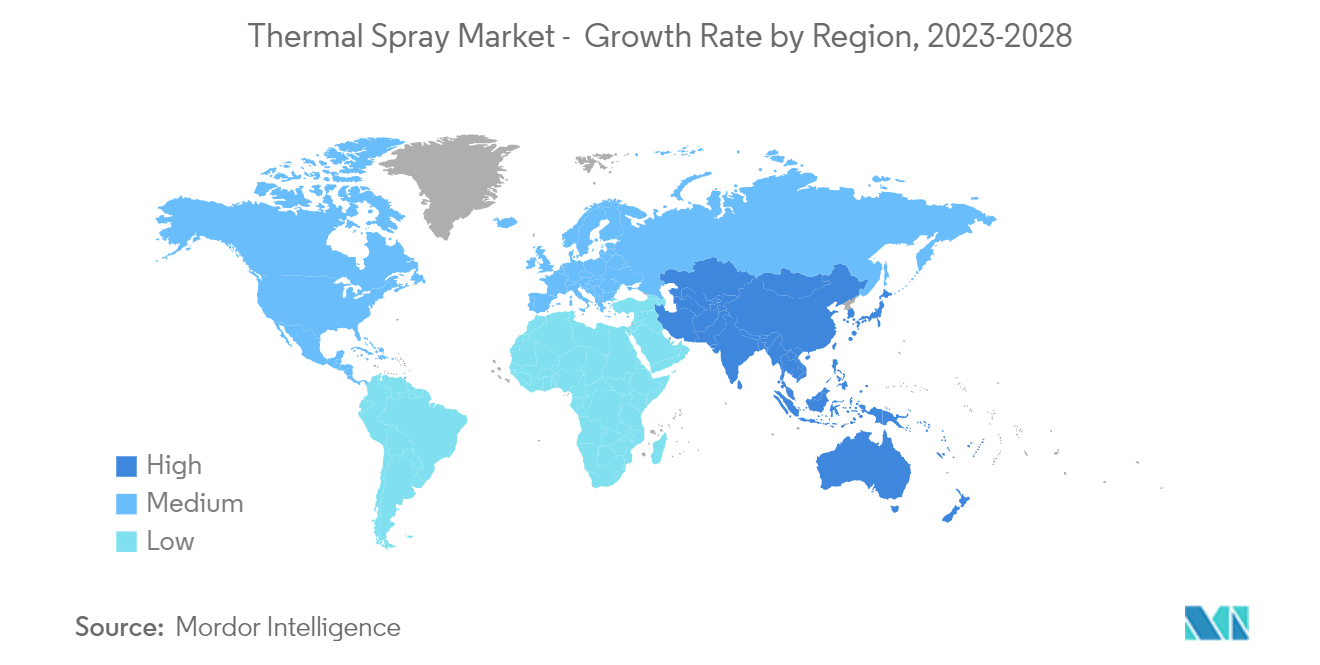

- Espera-se que a região Ásia-Pacífico domine o mercado e também provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências do mercado de spray térmico

Aumento do uso na indústria aeroespacial

- A indústria aeroespacial é o maior usuário final do mercado de materiais de pulverização térmica. Os revestimentos de spray térmico são usados na indústria aeroespacial para proteger componentes de temperaturas e pressões extremas durante o voo.

- Além de proporcionarem alta resistência térmica e longevidade, são projetados para proteger as pás das turbinas dos motores e os sistemas de atuação. Os sprays térmicos são empregados principalmente em componentes de motores a jato, como virabrequins, anéis de pistão, cilindros, válvulas, etc. Além disso, são usados no revestimento de trens de pouso (rolamentos e eixos dentro do trem de pouso) para suportar forças durante o pouso e a decolagem.

- Além da maior vida útil, os revestimentos de pulverização térmica oferecem melhor eficiência de combustível, custos de manutenção reduzidos e maior velocidade em motores de aeronaves e helicópteros e componentes relacionados.

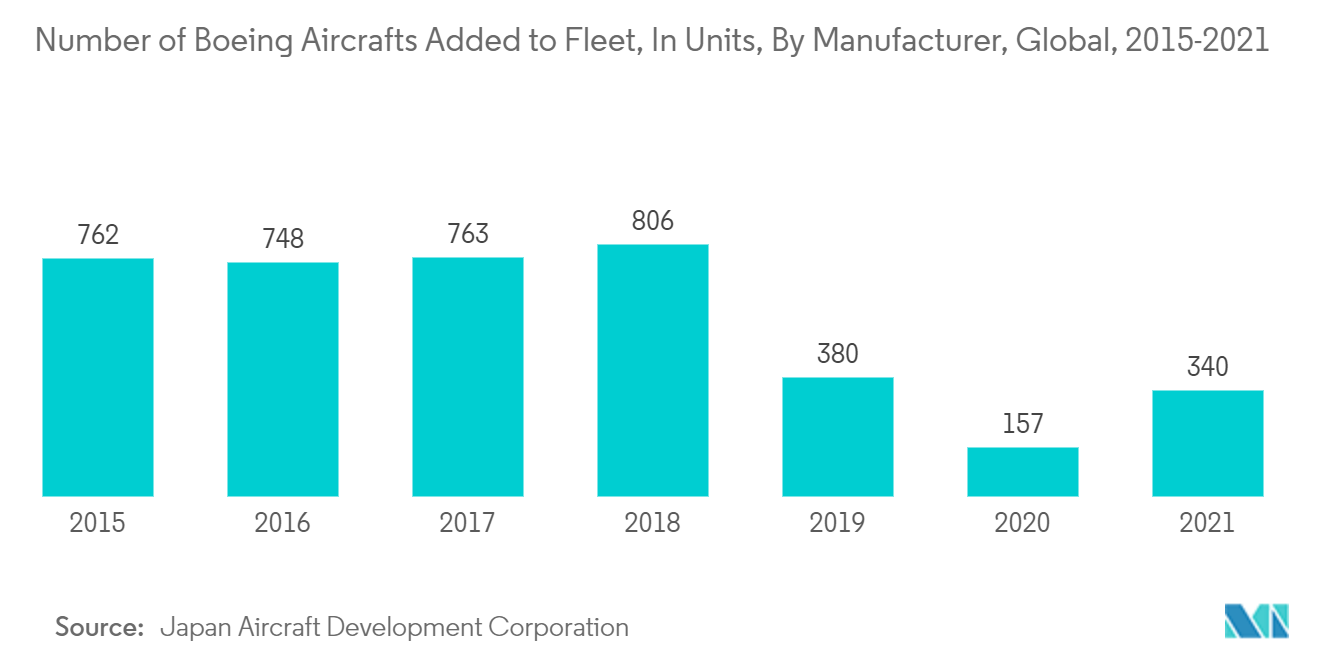

- De acordo com os dados da Japan Aircraft Development Corporation, o número de aeronaves Boeing adicionadas à frota global de aeronaves foi de 340 unidades em 2021, em comparação com 157 unidades em 2020.

- Na região Ásia-Pacífico (excluindo a China), de acordo com o Boeing Commercial Outlook 2021-2040, cerca de 8.945 novas entregas poderão ser feitas até 2040, com um valor de serviço de mercado de 1.945 mil milhões de dólares. Além disso, cerca de 8.700 novas entregas poderão ser feitas só na China até 2040, com um valor de serviço de mercado de 1.800 mil milhões de dólares.

- Além disso, a Coreia do Sul é um dos maiores mercados para a indústria aeroespacial dos EUA. O governo coreano planeia investir 17 mil milhões de dólares no programa KF-X até 2025. Em Novembro de 2018, a companhia aérea doméstica, Jeju Air, encomendou quarenta aviões 737 MAX 8 no valor de 4,4 mil milhões de dólares. Os pedidos estão projetados para serem concluídos entre 2022 e 2026.

- De acordo com a Administração Federal de Aviação (FAA), a frota total de aeronaves comerciais dos Estados Unidos deverá atingir 8.270 em 2037 devido ao crescimento da carga aérea. Além disso, espera-se que a frota de transporte principal dos Estados Unidos cresça a uma taxa de 54 aeronaves por ano devido à idade da frota existente.

- A indústria aeroespacial alemã inclui mais de 2.300 empresas em todo o país, com o norte da Alemanha registando a maior concentração de empresas. O país abriga muitas bases de produção de componentes e materiais para interiores de aeronaves, principalmente na Baviera, Bremen, Baden-Württemberg e Mecklenburg-Vorpommern.

- Espera-se que os fatores acima apoiem o consumo de pulverização térmica na indústria aeroespacial durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Na região Ásia-Pacífico, a China é a maior economia em termos de PIB. A China e a Índia estão entre as economias que mais crescem no mundo.

- De acordo com a Administração de Aviação Civil da China (CAAC), a China é um dos maiores fabricantes de aeronaves e mercados para passageiros aéreos domésticos. Além disso, o setor de fabricação de peças e montagens de aeronaves tem crescido rapidamente, com mais de 200 pequenos fabricantes de peças de aeronaves. Além disso, as companhias aéreas chinesas planeiam comprar cerca de 7.690 novas aeronaves nos próximos 20 anos, avaliadas em aproximadamente 1,2 biliões de dólares, o que deverá aumentar ainda mais a procura do mercado de pulverização térmica.

- A China é a maior base de produção de eletrônicos do mundo. A China está ativamente envolvida na fabricação de produtos eletrônicos, como smartphones, TVs, fios, cabos, dispositivos de computação portáteis, sistemas de jogos e outros dispositivos eletrônicos pessoais. Em 2021, registou-se um aumento de quase 11,4% no valor das exportações de produtos eletrónicos chineses em relação ao ano anterior. As receitas dos principais fabricantes cresceram 16,2% em relação ao ano anterior devido à demanda consistente do mercado internacional.

- A China é o maior produtor mundial de aço bruto. Segundo a World Steel Association, em 2021, a China foi responsável por mais de 50% da produção global. Em 2021, a capacidade anual de produção de aço bruto do país situou-se em 1.032,8 milhões de toneladas, diminuindo 3% em comparação com 1.064,7 milhões de toneladas produzidas em 2020 devido a algumas mudanças políticas. o país ainda é o maior produtor de aço do mundo.

- A indústria automóvel na Índia é um indicador importante do desempenho da economia indiana, uma vez que este sector desempenha um papel vital tanto nos avanços tecnológicos como na expansão macroeconómica. Em 2021, o mercado indiano de automóveis de passageiros foi avaliado em 32,70 mil milhões de dólares, e é provável que atinja um valor de 54,84 mil milhões de dólares até 2027, registando uma CAGR de mais de 9% entre 2022-2027, de acordo com o IBEF (Indian Brand Equity Fundação).

- A indústria elétrica e eletrônica no Japão é uma das indústrias líderes mundiais. O país é líder mundial na produção de computadores, estações de jogos, telefones celulares e vários outros componentes importantes de computadores. A electrónica de consumo representa um terço da produção económica japonesa. De acordo com os dados divulgados pela Associação das Indústrias de Eletrônica e Tecnologia da Informação do Japão (JEITA), em 2021, o valor total da produção da indústria eletrônica no Japão foi de cerca de 10.954.346 milhões de ienes, apresentando um aumento de quase 10% em relação ao ano anterior.

- Devido ao aumento dessas indústrias de usuários finais nos Estados Unidos e no Canadá, projeta-se que a América do Norte domine o mercado durante o período de previsão.

Visão geral da indústria de pulverização térmica

O mercado global de pulverização térmica é fragmentado por natureza. Alguns dos principais players do mercado incluem OC Oerlikon Management AG, Linde plc, Chromalloy Gas Turbine LLC, Bodycote e Kennametal Inc., entre outros (não em nenhuma ordem específica).

Líderes de mercado de spray térmico

-

Linde plc

-

OC Oerlikon Management AG

-

Kennametal Inc.

-

Chromalloy Gas Turbine LLC

-

Bodycote

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de spray térmico

- Em fevereiro de 2022, a OC Oerlikon Management AG expandiu o seu serviço de encomendas online em países europeus através do site de comércio eletrónico da Oerlikon Metco, após uma resposta positiva dos clientes dos Estados Unidos. O site online oferece diversos serviços, incluindo spray térmico. Esse tipo de expansão ajuda a empresa a conquistar a atração do consumidor no mercado.

- Em janeiro de 2022, a OC Oerlikon Management AG expandiu sua capacidade de produção introduzindo um novo centro de revestimento a laser em Huntersville, Carolina do Norte.

- Em agosto de 2021, a Lincotek Equipment e a Uniquecoat Technologies LLC formaram uma parceria para promover o crescimento dos revestimentos HVAF em todo o mercado europeu. A Uniquecoat Technologies LLC está focada no desenvolvimento de processos térmicos e fabrica uma ampla gama de sistemas de pulverização térmica e equipamentos de suporte.

Segmentação da indústria de pulverização térmica

A pulverização térmica é um processo de revestimento industrial que aplica um consumível como um spray de gotículas fundidas ou semifundidas finamente divididas para produzir revestimentos e depositá-los em uma superfície. É uma tecnologia que melhora ou restaura a superfície de um material sólido. O processo pode aplicar revestimentos a vários materiais e componentes para resistir ao desgaste, corrosão, cavitação, abrasão ou calor. O mercado de pulverização térmica é segmentado por tipo de produto, revestimentos e acabamentos de pulverização térmica, indústria de usuário final e geografia. O mercado é segmentado por tipo de produto revestimentos, materiais e equipamentos de pulverização térmica. Por revestimentos e acabamentos por spray térmico, o mercado é segmentado em combustão e energia elétrica. O mercado é segmentado pela indústria de usuários finais aeroespacial, turbinas a gás industriais, automotiva, eletrônica, petróleo e gás, dispositivos médicos, energia e energia, siderurgia, têxtil, impressão e papel. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de pulverização térmica em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Revestimentos | |||

| Materiais | Material de revestimento | Pós | Cerâmica |

| Metal | |||

| Polímeros e outros pós | |||

| Fios/Hastes | |||

| Outros materiais de revestimento (líquidos) | |||

| Materiais Suplementares (Material Auxiliar) | |||

| Equipamento de pulverização térmica | Sistema de revestimento por pulverização térmica | ||

| Equipamento de coleta de poeira | |||

| Pistola de pulverização e bico | |||

| Equipamento Alimentador | |||

| Peças de reposição | |||

| Gabinetes redutores de ruído | |||

| Outros equipamentos de pulverização térmica | |||

| Combustão |

| Energia elétrica |

| Aeroespacial |

| Turbinas a Gás Industriais |

| Automotivo |

| Eletrônicos |

| Óleo e gás |

| Dispositivos médicos |

| Energia e Potência |

| Fabricação de aço |

| Têxtil |

| Impressão e Papel |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | África do Sul |

| Arábia Saudita | |

| Resto do Médio Oriente e África |

| Tipo de Produto | Revestimentos | |||

| Materiais | Material de revestimento | Pós | Cerâmica | |

| Metal | ||||

| Polímeros e outros pós | ||||

| Fios/Hastes | ||||

| Outros materiais de revestimento (líquidos) | ||||

| Materiais Suplementares (Material Auxiliar) | ||||

| Equipamento de pulverização térmica | Sistema de revestimento por pulverização térmica | |||

| Equipamento de coleta de poeira | ||||

| Pistola de pulverização e bico | ||||

| Equipamento Alimentador | ||||

| Peças de reposição | ||||

| Gabinetes redutores de ruído | ||||

| Outros equipamentos de pulverização térmica | ||||

| Revestimentos e Acabamentos por Pulverização Térmica | Combustão | |||

| Energia elétrica | ||||

| Indústria do usuário final | Aeroespacial | |||

| Turbinas a Gás Industriais | ||||

| Automotivo | ||||

| Eletrônicos | ||||

| Óleo e gás | ||||

| Dispositivos médicos | ||||

| Energia e Potência | ||||

| Fabricação de aço | ||||

| Têxtil | ||||

| Impressão e Papel | ||||

| Geografia | Ásia-Pacífico | China | ||

| Índia | ||||

| Japão | ||||

| Coreia do Sul | ||||

| Países da ASEAN | ||||

| Resto da Ásia-Pacífico | ||||

| América do Norte | Estados Unidos | |||

| Canadá | ||||

| México | ||||

| Europa | Alemanha | |||

| Reino Unido | ||||

| França | ||||

| Itália | ||||

| Resto da Europa | ||||

| América do Sul | Brasil | |||

| Argentina | ||||

| Resto da América do Sul | ||||

| Médio Oriente e África | África do Sul | |||

| Arábia Saudita | ||||

| Resto do Médio Oriente e África | ||||

Perguntas frequentes sobre pesquisa de mercado de spray térmico

Qual é o tamanho do mercado de spray térmico?

O tamanho do mercado de spray térmico deve atingir US$ 11,37 bilhões em 2024 e crescer a um CAGR de 4,22% para atingir US$ 13,98 bilhões até 2029.

Qual é o tamanho atual do mercado de spray térmico?

Em 2024, o tamanho do mercado de spray térmico deverá atingir US$ 11,37 bilhões.

Quem são os principais atores do mercado de spray térmico?

Linde plc, OC Oerlikon Management AG, Kennametal Inc., Chromalloy Gas Turbine LLC, Bodycote são as principais empresas que atuam no mercado de spray térmico.

Qual é a região que mais cresce no mercado de spray térmico?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de spray térmico?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de spray térmico.

Que anos esse mercado de spray térmico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de spray térmico foi estimado em US$ 10,91 bilhões. O relatório abrange o tamanho histórico do mercado de spray térmico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de spray térmico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de pulverização térmica

Estatísticas para a participação de mercado de spray térmico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de spray térmico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.