Tamanho do mercado de frete e logística do Texas

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

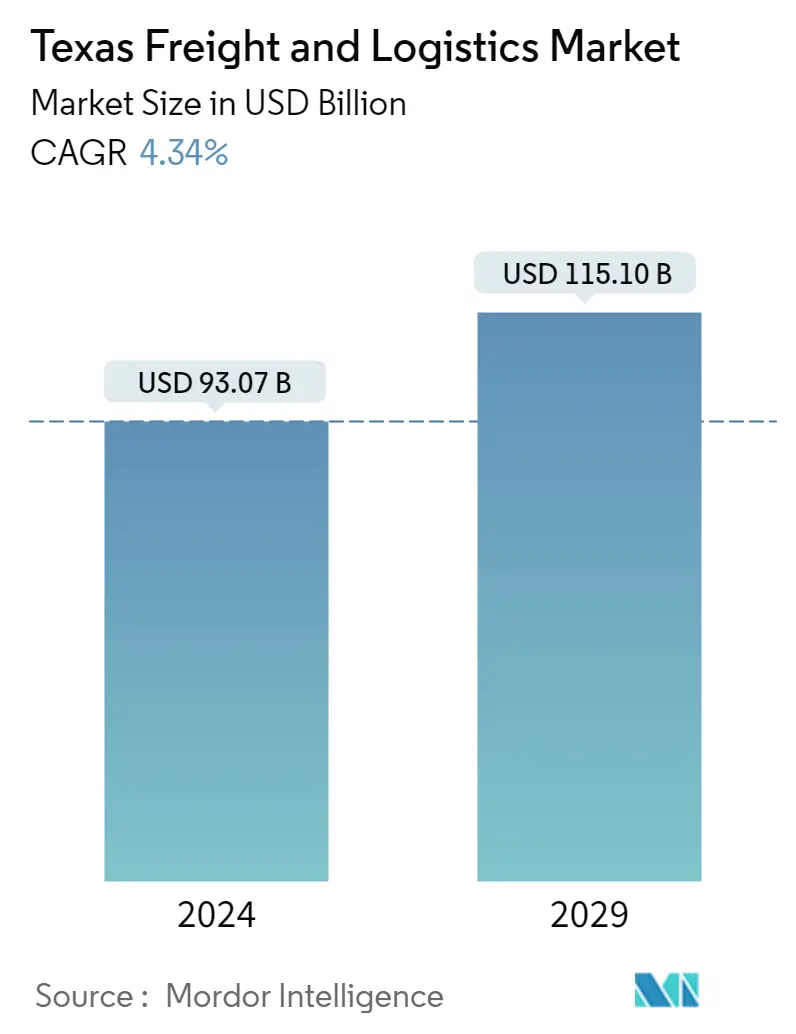

| Tamanho do mercado (2024) | USD 93.07 bilhões de dólares |

| Tamanho do mercado (2029) | USD 115.10 bilhões de dólares |

| CAGR(2024 - 2029) | 4.34 % |

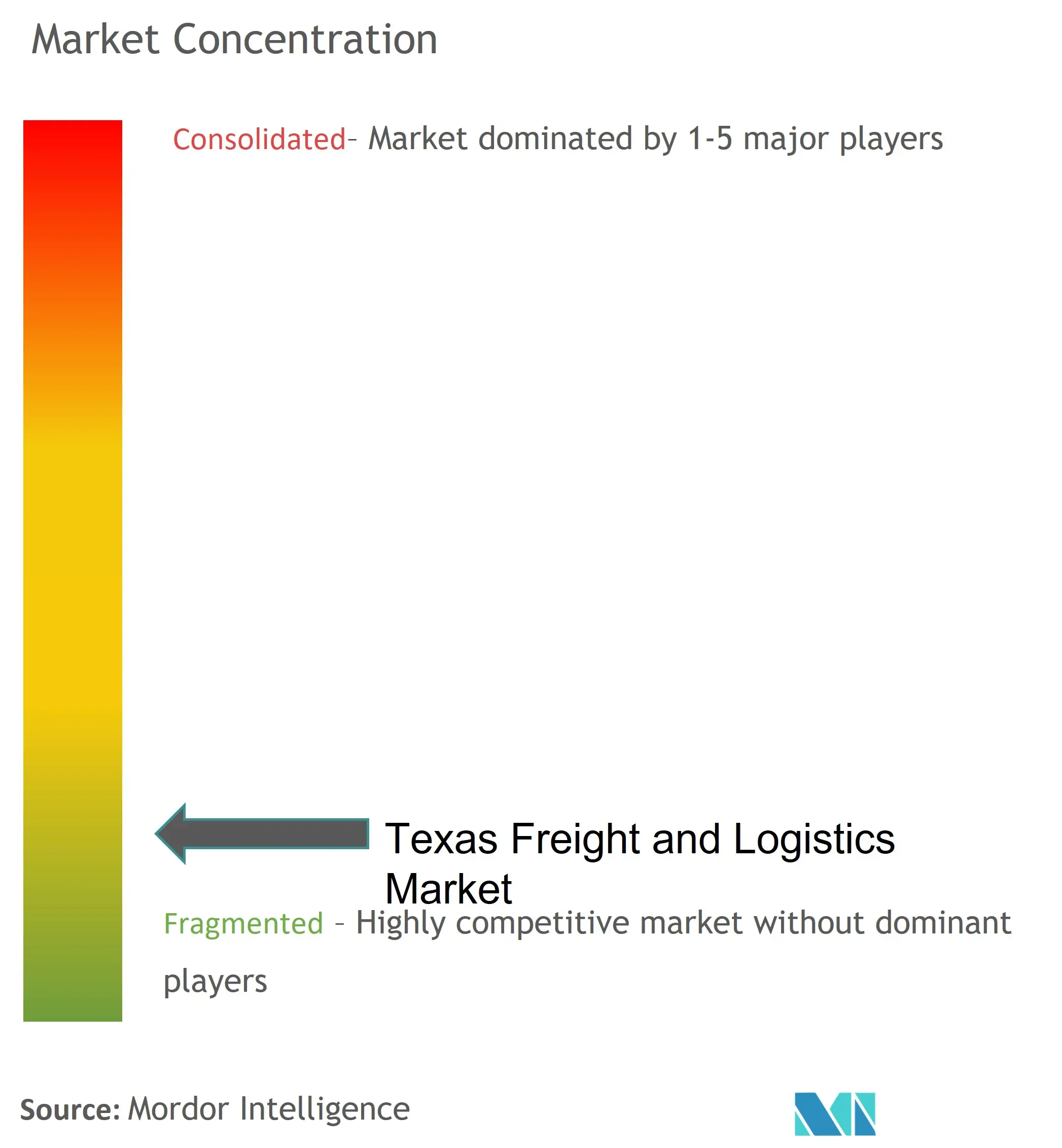

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de frete e logística do Texas

O tamanho do mercado de frete e logística do Texas é estimado em US$ 93,07 bilhões em 2024, e deverá atingir US$ 115,10 bilhões até 2029, crescendo a um CAGR de 4,34% durante o período de previsão (2024-2029).

O mercado é impulsionado pela localização geográfica do estado e pelo enorme transporte de mercadorias dentro e fora do país que acontece via Texas. Além disso, o mercado também é impulsionado por um grande número de portos presentes no Texas.

- O enorme tamanho do Texas é um fato bem conhecido do qual os texanos de todo o mundo se orgulham. Apenas o estado do Alasca é fisicamente maior, com 268.597 milhas quadradas. Mas o Texas pode reivindicar algo que nem o Alasca pode é um importante centro de transporte marítimo internacional. O estado tem 29 portos de entrada, incluindo portos marítimos (Beaumont, Corpus Christi, Freeport, Galveston, Houston e Port Arthur), dois aeroportos internacionais (Dallas/Fort Worth e George Bush), três portos terrestres (El Paso, Hidalgo e Laredo) e portos intermodais (Beaumont, Corpus Christi, Freeport, Galveston, Houston e Port Arthur). Os portos do Texas apoiam quase 450 mil milhões de dólares em actividade económica no estado e 1 bilião de dólares em actividade económica nacional como centros de comércio internacional.

- O Texas faz fronteira com o México, o segundo maior parceiro comercial da América. O Texas está melhor posicionado para o comércio asiático após a expansão do Canal do Panamá, especialmente devido aos gargalos nos portos da Costa Oeste. A rede multimodal de transporte de carga apoia a agricultura, energia, manufatura, defesa, construção, distribuição e outras indústrias importantes em todo o Texas. A rede multimodal conecta as empresas do Texas a suprimentos, instalações e mercados nacionais e internacionais. Espera-se que o setor de frete e logística do Texas tenha uma perspectiva brilhante em 2022, com várias novas tendências dominando o setor.

- O Texas lidera os 50 estados em milhas totais de pistas e tem quatro das oito principais cidades em termos de milhas per capita. A política rodoviária do Texas é repleta de inovações, desde estradas privadas com pedágio bem projetadas até pesquisadores estaduais que experimentam um sistema de transporte de carga no qual os caminhões são movidos ao longo de canteiros centrais separados do tráfego regular. Os sistemas de transporte e logística do Texas são inovadores e com visão de futuro, e pode-se esperar que o estado continue a liderar o caminho no apoio logístico e marítimo para os mercados de comércio electrónico asiáticos, hispânicos e europeus. Considerando que o Texas é o estado mais importante para o comércio internacional, consiste numa vasta rede de armazéns, fábricas, estradas, ferrovias, portos e outras infra-estruturas. Enquanto o Texas continuar a ser uma economia aberta e a crescer, e enquanto os Estados Unidos se comprometerem com o comércio livre, o estado será o marco zero para a logística avançada.

Tendências do mercado de frete e logística do Texas

Aumento dos serviços de valor agregado no país impulsionando o mercado

- A maioria dos canais de vendas continua a incluir operações presenciais, mas os retalhistas devem adaptar as suas estratégias de vendas à medida que os consumidores migram cada vez mais para a esfera digital. Especificamente, estão a expandir a sua plataforma de compras online e a capitalizar a nova tendência de vendas nas redes sociais, conhecida como comércio social. A combinação de capacidades de vendas em espaços virtuais e físicos e outros canais de vendas alternativos eleva as vendas omnicanal a um novo nível. No entanto, ao expandir os canais de vendas, os fornecedores também devem considerar se os seus actuais processos logísticos e de abastecimento são apropriados para os seus novos canais de vendas e fazer os ajustes necessários. Como resultado, a gestão do armazém, do centro de distribuição e da logística de atendimento deve ser modificada para acomodar procedimentos logísticos multicanal e omnicanal, que apresentam desafios mais complexos quando comparados à separação linear nas vendas convencionais de canal único.

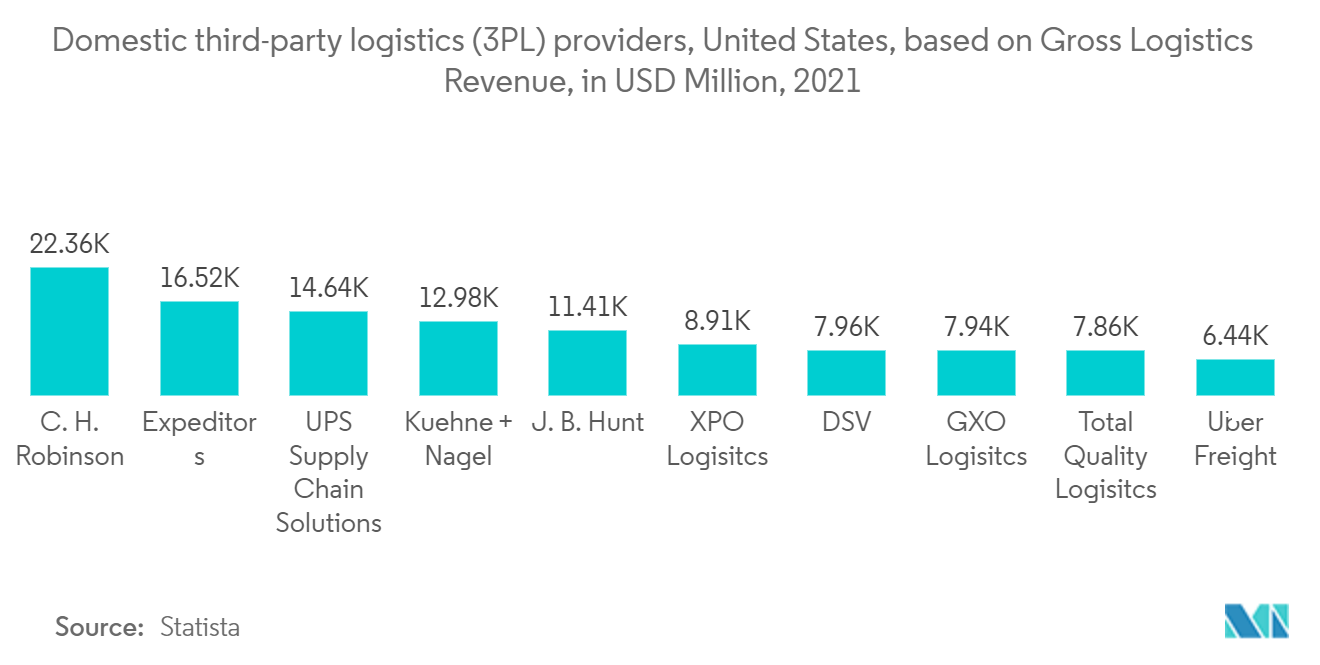

- A forte procura dos consumidores, os contínuos estrangulamentos na cadeia de abastecimento e a capacidade limitada das transportadoras levaram as taxas de transporte aéreo, terrestre e marítimo a máximos históricos em 2021, uma vez que os expedidores dependiam de fornecedores de logística terceiros para reabastecer os inventários e evitar rupturas de stock de produtos. Embora muitos 3PLs ainda não tenham nos fornecido resultados financeiros para 2021, as estimativas atuais da Armstrong Associates mostram que as receitas brutas do mercado 3PL dos EUA aumentaram impressionantes 50,3%, elevando o mercado total de 3PL dos EUA para 347,9 mil milhões de dólares. Para atender à demanda, os 3PLs ITM e DTM usaram cada vez mais o mercado spot para encontrar transportadoras que cobrissem as remessas. Embora a forte demanda tenha impulsionado o crescimento em todo o mercado 3PL, os verdadeiros líderes eram 3PLs com fortes habilidades de gerenciamento de transportadoras que inovaram tecnologicamente, permitindo-lhes explorar relacionamentos de longa data com transportadoras para cobrir a demanda dos expedidores, em vez de dependerem excessivamente do uso de plataformas de carga ou meios tradicionais para comprar. capacidade a taxas do mercado spot.

- À medida que mais 3PLs criam integrações de API (interface de programa de aplicação) em sistemas de gerenciamento de transporte (TMS) de grandes transportadores para cotação de taxas de mercado spot de carga de caminhão e licitação e reserva automatizada de carga, a digitalização contínua do DTM transacional de carga de caminhão/corretagem de frete continua em um ritmo rápido. Várias dezenas de 3PLs estão utilizando essas interfaces TMS para fornecer aos transportadores cotações instantâneas de taxas spot e a capacidade de concluir a licitação e reserva de carga por meio das APIs do sistema. Esse processo automatiza as funções tradicionais de vendas de corretagem de frete no mercado spot e incentiva os transportadores a usar preços spot com mais frequência, em vez de preços contratuais. As vendas de caminhões no mercado spot estão sendo automatizadas junto com as funções de vendas (compras) da transportadora dentro dos corretores de carga, que estão usando sistemas inteligentes de gerenciamento de capacidade para combinar digitalmente as cargas dos remetentes com as transportadoras com base em dados históricos e em tempo real da capacidade da transportadora, analisados por meio de aprendizado de máquina/inteligência artificial algoritmos.

Aumento do frete rodoviário transfronteiriço impulsionando o crescimento do mercado

- A importância económica do transporte rodoviário não pode ser exagerada, dado que cerca de 80% das comunidades americanas dependem exclusivamente do transporte rodoviário para serviços de carga. O transporte rodoviário é especialmente importante no extenso Texas, que é ao mesmo tempo o maior dos 48 estados contíguos geograficamente e local de um grande boom econômico. Espera-se que a área de Dallas/Fort Worth adicione 294.700 empregos no ano que termina em maio de 2022, o que é quase três vezes o ganho médio anual antes da pandemia de Covid-19. Enquanto isso, a indústria de transporte rodoviário está evoluindo. Antes considerada uma ocupação quase exclusivamente masculina, emprega agora um número recorde e um número crescente de mulheres.

- O ano terminou em alta, com US$ 60,6 bilhões em travessias de carga entre o Canadá e os Estados Unidos em dezembro de 2021, um aumento de 27,4% em relação ao mesmo mês de 2020 e um aumento de 21,9% em relação a dezembro de 2019. Os caminhões transportaram US$ 30,8 bilhões em frete através da fronteira Canadá-EUA em dezembro de 2021, representando 50,9% do valor total do frete que cruza a fronteira norte. As travessias em Windsor, Ontário, representaram 9,2 mil milhões de dólares em frete transfronteiriço de camiões, enquanto Sarnia, Ontário, movimentou outros 5,5 mil milhões de dólares. Apenas o porto EUA-México em Laredo, Texas, registou mais carga de camiões do que os dois portos Canadá-EUA combinados, com 16,8 mil milhões de dólares em carga de camiões.

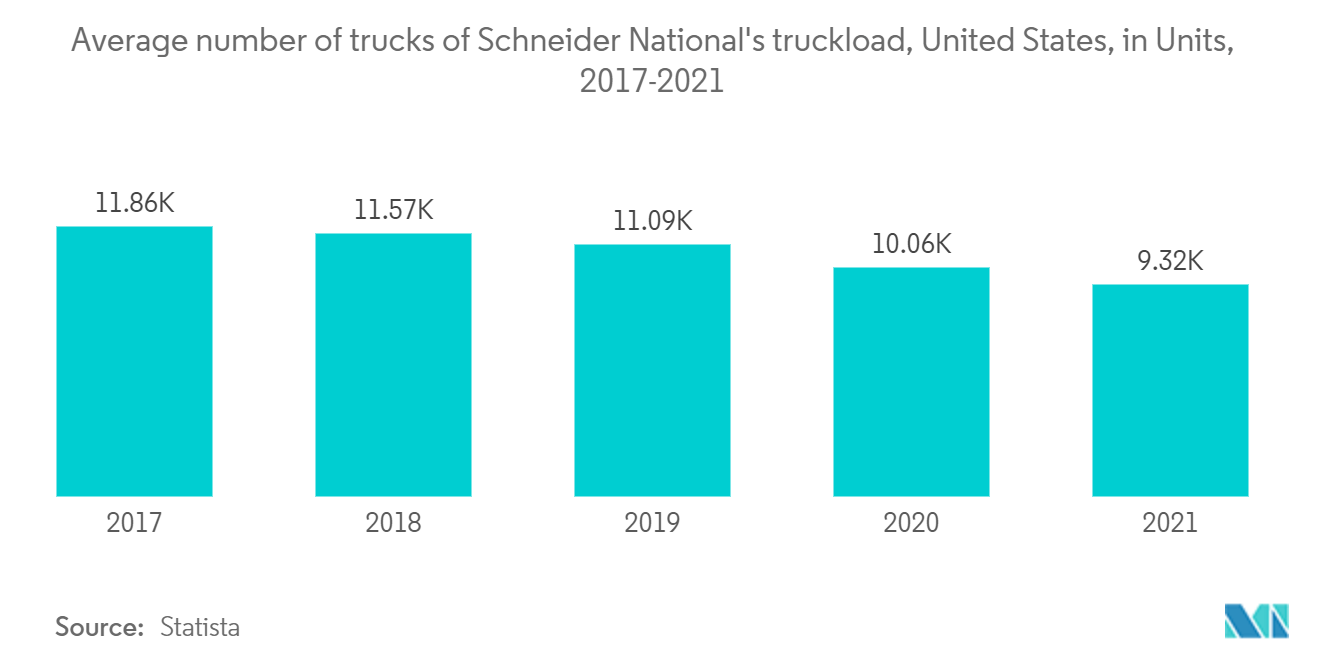

- A quantidade de formação e educação necessária para ingressar na profissão está a aumentar e a escala salarial está a aumentar significativamente. É uma das áreas mais bem remuneradas disponíveis para graduados não universitários e é uma área aberta a todos, com remuneração igual para trabalho igual. Não há disparidade salarial no transporte rodoviário. De acordo com a American Trucking Association, faltam 80.000 caminhoneiros para os Estados Unidos, e um especialista do setor de transporte rodoviário acredita que isso tem muito a ver com o envelhecimento da força de trabalho. Nos Estados Unidos, o caminhoneiro médio tem mais de 50 anos. À medida que mais pessoas se preparam para se aposentar, espera-se que a diminuição da população de motoristas aumente ainda mais a inflação.

Visão geral da indústria de frete e logística do Texas

O mercado de frete e logística do Texas é fragmentado, com um grande número de players locais. Os principais players são Ceva Logistics, XPO Logistics Inc, CH Robinson Worldwide, Americold Logistics e Kintetsu World Express, entre muitos outros. Espera-se que os principais players internacionais (como Ceva, XPO e UPS) presentes na região tentem consolidar o mercado para ganhar uma maior participação de mercado. Espera-se que o aumento da tonelagem de carga pelas rodovias e portos do país crie mais oportunidades no mercado. Além disso, as empresas que prestam melhores serviços superarão outros players do mercado.

Líderes do mercado de frete e logística do Texas

-

Ceva Logistics

-

XPO Logistics Inc

-

C H Robinson Worldwide

-

Americold Logistics

-

Kintetsu World Express

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de frete e logística do Texas

- Novembro de 2022 - Quantix, uma empresa do portfólio da Wind Point Partners em Chicago, adquiriu cinco empresas Dobbins Enterprises, CS Express, Chancelor Transportation, TK Chancelor Enterprises e Templet Transit. A Quantix também anunciou a adição de um novo agente, LD McCloud Transportation, à sua divisão de transporte de líquidos e plásticos, acrescentando mais de 140 caminhões e equipamentos auxiliares. Os clientes serão atendidos pelos novos caminhões ao longo de toda a Costa do Golfo, incluindo Houston, Baton Rouge e Port Allen, Louisiana, e Meridian, Mississippi.

- Outubro de 2022- E2open Parent Holdings, Inc., a maior plataforma SaaS de cadeia de suprimentos conectada em rede multiempresarial, anuncia que expandiu sua parceria com Uber Freight para fornecer uma solução de classificação em tempo real dentro do aplicativo Transportation Management System (TMS) da e2open. A inovação Carrier Highlight é um novo recurso central possibilitado pelo ambiente multilocatário do e2open que fornece a todos os remetentes uma comparação instantânea das opções de taxas de transporte em tempo real com as taxas contratuais e spot atualmente disponíveis em sua rede.

Relatório de mercado de frete e logística do Texas – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

2.1 Método de Análise

2.2 Fases de Pesquisa

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE INSIGHTS DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Visão geral do mercado

4.3 Dinâmica de Mercado

4.3.1 Motoristas

4.3.2 Restrições

4.3.3 Oportunidades

4.4 Cadeia de Valor/Análise da Cadeia de Suprimentos

4.5 Porter Cinco Forças

4.5.1 Ameaça de novos participantes

4.5.2 Poder de barganha dos compradores/consumidores

4.5.3 Poder de barganha dos fornecedores

4.5.4 Ameaça de produtos substitutos

4.5.5 Intensidade da rivalidade competitiva

4.6 Regulamentações e iniciativas governamentais

4.7 Insights sobre taxas de frete

4.8 Insights sobre o impacto do comércio eletrônico

4.9 Insights sobre os principais portos

4.10 Insights sobre a rede multimodal de frete

4.11 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por função

5.1.1 Transporte de mercadorias

5.1.1.1 Estrada

5.1.1.2 Trilho

5.1.1.3 Mar e Interior

5.1.1.4 Ar

5.1.2 Encaminhamento de frete

5.1.3 Armazenagem

5.1.4 Serviços de valor acrescentado

5.2 Por usuário final

5.2.1 Construção

5.2.2 Petróleo e Gás e Pedreiras

5.2.3 Agricultura, Pesca e Silvicultura

5.2.4 Manufatura e Automotivo

5.2.5 Comércio Distributivo

5.2.6 Outros usuários finais

6. CENÁRIO COMPETITIVO

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa

6.2.1 Ceva Logistics

6.2.2 Kintetsu World Express

6.2.3 DSV Air & Sea Inc.

6.2.4 Bollore Logistics

6.2.5 XPO Logistics Inc.

6.2.6 CH Robinson Worldwide

6.2.7 DHL Global Forwarding

6.2.8 FedEx Corporation

6.2.9 Americold Logistics

6.2.10 Expeditors International of Washington*

7. FUTURO DO MERCADO

8. APÊNDICE

9. ISENÇÃO DE RESPONSABILIDADE

Segmentação da indústria de frete e logística do Texas

Frete e logística referem-se ao transporte de mercadorias nos mercados doméstico e internacional por meio de diversos modais, incluindo aéreo, ferroviário e rodoviário. Uma análise completa do mercado de frete e logística do Texas, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas , e o impacto da COVID-19 está incluído neste relatório.

O mercado de frete e logística do Texas é segmentado por função (transporte de frete, agenciamento de carga, armazenamento e serviços de valor agregado) e por usuário final (construção, petróleo e gás e pedreiras, agricultura, pesca e silvicultura, manufatura e automotiva, distribuição Comércio e outros usuários finais). O relatório oferece tamanho de mercado e valores previstos (bilhões de dólares) para todos os segmentos acima.

| Por função | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de frete e logística no Texas

Qual é o tamanho do mercado de frete e logística do Texas?

O tamanho do mercado de frete e logística do Texas deverá atingir US$ 93,07 bilhões em 2024 e crescer a um CAGR de 4,34% para atingir US$ 115,10 bilhões até 2029.

Qual é o tamanho atual do mercado de frete e logística do Texas?

Em 2024, o tamanho do mercado de frete e logística do Texas deverá atingir US$ 93,07 bilhões.

Quem são os principais atores do mercado de frete e logística do Texas?

Ceva Logistics, XPO Logistics Inc, C H Robinson Worldwide, Americold Logistics, Kintetsu World Express são as principais empresas que operam no mercado de frete e logística do Texas.

Que anos esse mercado de frete e logística do Texas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de frete e logística do Texas foi estimado em US$ 89,20 bilhões. O relatório cobre o tamanho histórico do mercado de frete e logística do Texas para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o frete e logística do Texas Tamanho do mercado por anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de frete e logística do Texas

Estatísticas para a participação de mercado de frete e logística do Texas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Texas Freight And Logistics inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.