Análise de mercado de testes, inspeção e certificação

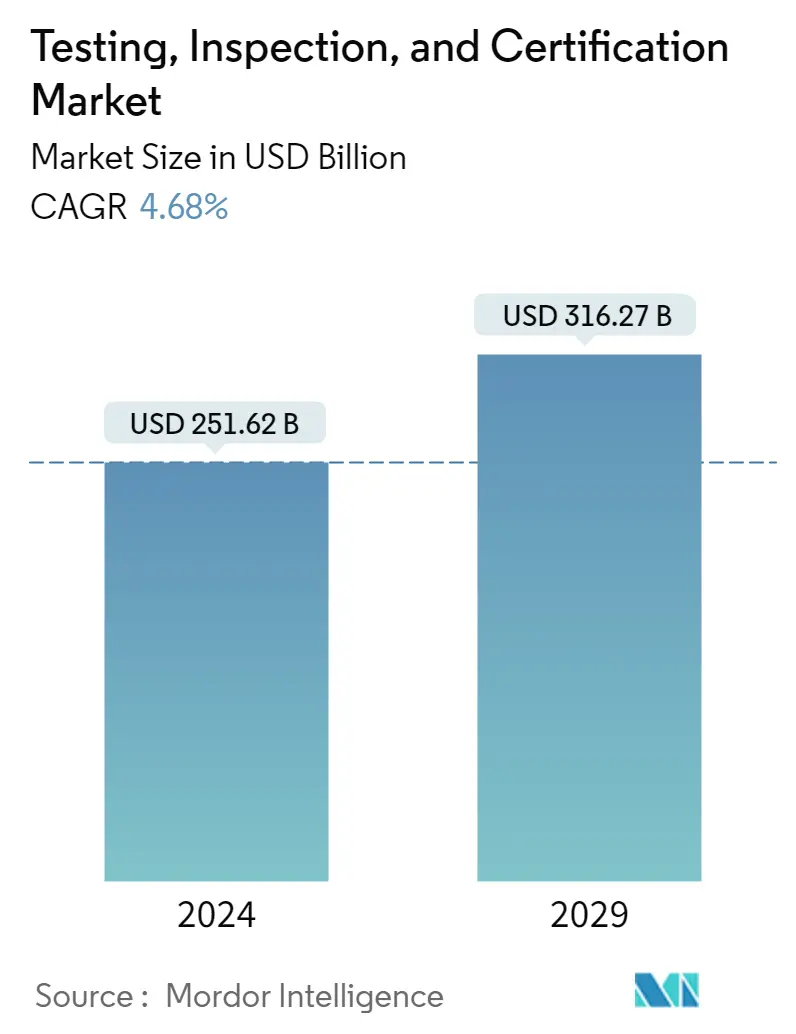

O tamanho do mercado de testes, inspeção e certificação é estimado em US$ 251,62 bilhões em 2024, e deverá atingir US$ 316,27 bilhões até 2029, crescendo a um CAGR de 4,68% durante o período de previsão (2024-2029).

- A indústria de testes, inspeção e certificação contribui significativamente para a economia global, pois ajuda a melhorar a qualidade dos produtos utilizados em todas as indústrias por vários utilizadores finais. Além disso, os serviços TIC ajudam a reduzir as recolhas de rendimento e a manter a conformidade com as autoridades reguladoras e as normas que regem diferentes setores.

- A introdução de tecnologias avançadas em vários sectores intensificou ainda mais a necessidade de serviços TIC, uma vez que promovem o desenvolvimento seguro e a adopção de tecnologias, mantendo ao mesmo tempo a conformidade. Os serviços TIC também fornecem as certificações exigidas, pois indústrias específicas, incluindo saúde e farmacêutica, alimentos e bebidas, automotiva e manufatura industrial, exigem produtos e tecnologias certificados internacionalmente.

- Testes, inspeção e certificação (TIC) desempenham um papel significativo para garantir que a infraestrutura, os serviços e os produtos atendam aos padrões e regulamentos de segurança e qualidade. Devido à elevada procura de inspecção e testes em intervalos regulares em algumas indústrias, como a do petróleo e do gás, espera-se que o mercado de TIC testemunhe um crescimento, independentemente da sazonalidade industrial.

- Regulamentações rigorosas de órgãos governamentais e reguladores, especialmente em certificação de alimentos e eficiência energética na construção, estão obrigando as organizações a aproveitar os serviços de teste, inspeção e certificação (TIC).

- Para padronizar a qualidade, espera-se que os serviços de testes e inspeção na indústria alimentícia da Índia cresçam significativamente. A Autoridade Reguladora de Alimentos, Segurança e Padrões Alimentares da Índia (FSSAI) pode trazer transparência à inspeção e amostragem de segurança alimentar, implementando uma plataforma online nacional.

- A globalização do comércio leva a uma cadeia de abastecimento complexa que pode afetar a qualidade do produto. Portanto, os serviços TIC são necessários em todas as fases da cadeia de abastecimento para mantê-los. Devido à rápida globalização, à privatização de laboratórios estatais e ao aumento dos padrões de eficiência do utilizador final, cadeias de abastecimento complexas colocaram desafios significativos ao mercado de TIC.

- De acordo com o TIC Council, a federação comercial global que representa a indústria independente de testes, inspeções e certificação (TIC) de terceiros, a pandemia da COVID-19 impediu as empresas de realizar atividades de testes, avaliações e certificação, viajando e realizando atividades no local. atividades, o que foi atribuído principalmente às restrições de viagens impostas para impedir que a pandemia se espalhasse ainda mais. Além disso, as empresas desencorajaram visitas presenciais por precaução com os seus trabalhadores. Isto levou a um declínio geral nas receitas geradas pelo sector.

Tendências de mercado de testes, inspeção e certificação

Espera-se que a Alimentação e a Agricultura detenham uma quota de mercado significativa

- Os componentes mais importantes do controle de qualidade em uma variedade de indústrias, incluindo a indústria alimentícia, são testes, inspeção e certificação (TIC). A manutenção dos padrões de segurança e qualidade alimentar depende do TIC. A criação de soluções novas e inventivas (tais como inspeções virtuais e auditorias remotas) para resolver o enigma da COVID-19 e a utilização de tecnologia de ponta na indústria alimentar contribuem para a expansão do setor das TIC. Utilizando os serviços TIC, as empresas podem aumentar a produtividade, reduzir os riscos e melhorar a qualidade, a conformidade e a segurança dos seus produtos e serviços, mantendo ao mesmo tempo a conformidade com os padrões globais.

- Nos últimos anos, a sensibilização dos consumidores para os problemas de qualidade e segurança dos alimentos aumentou, principalmente como resultado de debates em torno de recentes recolhas de alimentos e da crescente preocupação da pandemia com a limpeza e segurança. Nos sectores alimentares públicos e comerciais, isto facilitou a criação de vários padrões de segurança e qualidade alimentar.

- Devido ao aumento da incidência de adulteração e mistura de substâncias em produtos alimentares, tais como óleos e leite, é necessário um sistema TIC fiável. Além disso, os consumidores estão cada vez mais informados sobre perigos e fraudes. Os procedimentos para testar, certificar e inspecionar produtos garantem sua qualidade, segurança e confiança.

- O mercado de testes, inspeção e certificação de alimentos está crescendo e tem um potencial de crescimento considerável nos próximos anos. O aumento da prevalência de doenças transmitidas por alimentos, os avanços tecnológicos em testes, a globalização do fornecimento de alimentos e os rigorosos padrões internacionais de segurança alimentar são os principais fatores que impulsionam o crescimento do mercado de testes, inspeção e certificação de alimentos.

- Em todos os pontos da cadeia de valor, desde a colheita até ao fabrico e ao consumo, os contaminantes e os produtos químicos têm o potencial de contaminar os alimentos. Portanto, a gestão da qualidade dos alimentos é necessária, uma vez que a contaminação pode ser uma causa grave de intoxicação alimentar. A necessidade de serviços de testes de segurança alimentar na área aumentou devido a leis rigorosas que impõem padrões de segurança alimentar nos Estados Unidos e no Canadá. A adopção da Lei de Modernização da Segurança Alimentar (FSMA) dos EUA assinala um aumento na necessidade de testes de segurança alimentar à escala global.

- Além disso, a Organização Mundial da Saúde (OMS) apresentou a sua Estratégia Global para a Segurança Alimentar 2022-2030, aceite em 17 de outubro de 2022. Ao reforçar os sistemas de segurança alimentar e ao incentivar a colaboração internacional, a estratégia orientará e apoiará os Estados-Membros da OMS nas suas esforços para priorizar, planejar, executar, monitorar e revisar rotineiramente medidas para minimizar as doenças transmitidas por alimentos.

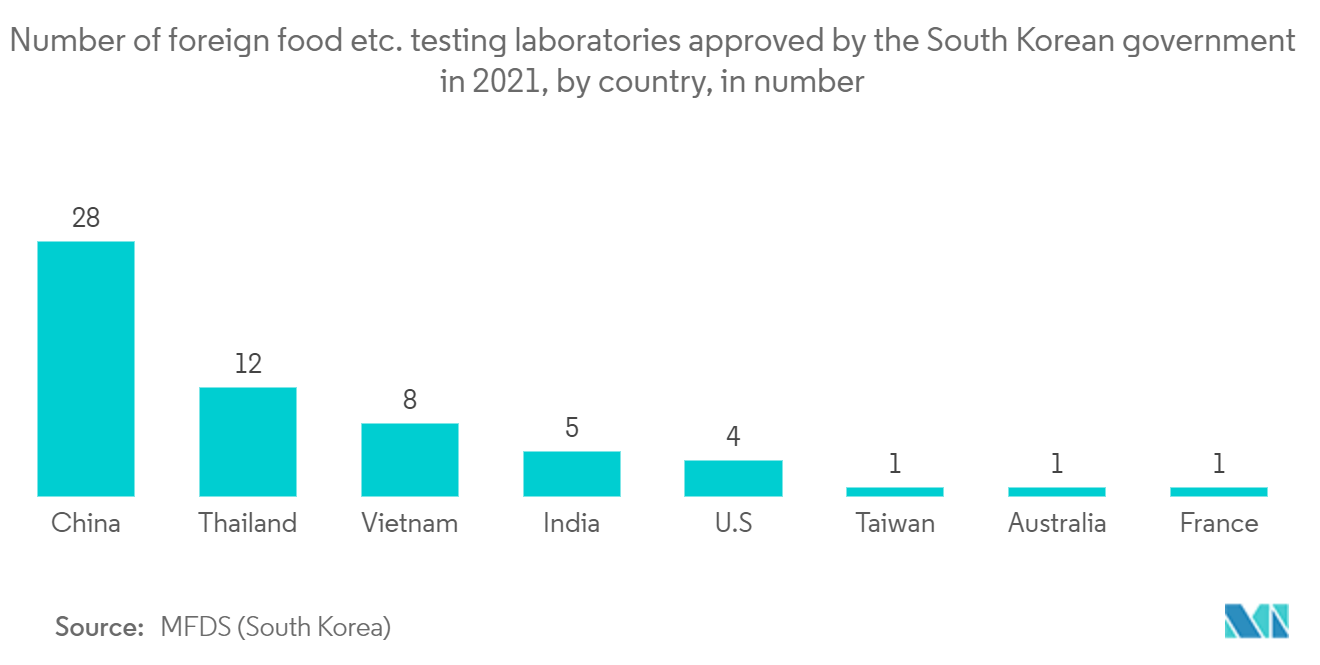

- De acordo com o MFDS, na Coreia do Sul, cerca de metade de todas as instalações estrangeiras de testes de alimentos autorizadas pelo governo sul-coreano estavam localizadas na China em 2021. A fonte afirma que havia um total de 60 desses laboratórios internacionais.

Ásia-Pacífico detém a maior participação de mercado

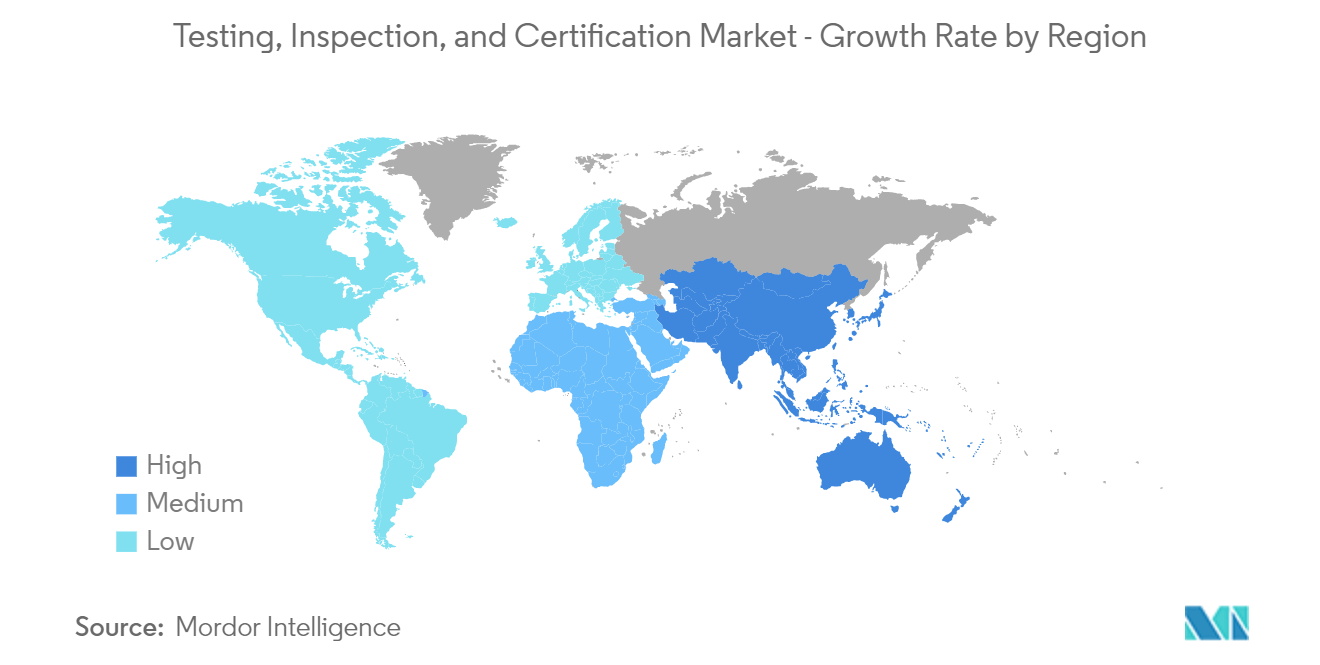

- Prevê-se que a região Ásia-Pacífico detenha uma quota de mercado significativa devido aos mercados emergentes em países como a China, a Índia, o Japão e a Coreia do Sul, que se tornaram atraentes através do desenvolvimento de indústrias indígenas e da subsequente aceleração das exportações, da introdução de padrões rigorosos e rápida urbanização.

- Os mercados emergentes, como a China, tornaram-se locais atraentes através do desenvolvimento de indústrias locais e da subsequente aceleração das exportações, da introdução de normas rigorosas e da rápida urbanização.

- A iniciativa Made in China 2025 da China identificou o 5G como uma indústria emergente. Oferece oportunidades para as empresas chinesas se tornarem mais competitivas e inovadoras no mercado global e evitarem a entrada de produtos falsificados e de baixa qualidade no mercado, o que a obtenção de certificações específicas de domínio pode alcançar.

- Tal como outros países importantes da Ásia-Pacífico, o Japão atua no setor downstream do petróleo e do gás. Após o acidente na central de Fukushima, o encerramento de múltiplas centrais nucleares por motivos de segurança no país tornou o Japão largamente dependente dos combustíveis fósseis para todas as suas necessidades energéticas.

- Devido à baixa produção interna do país, o governo japonês incentivou as suas empresas de energia a aumentarem os projectos de exploração e desenvolvimento a nível mundial para garantir um fornecimento estável de petróleo e gás natural. Estas iniciativas fazem do Japão um dos principais exportadores de equipamento de capital para o sector energético e fazem da indústria um dos adoptantes significativos de serviços TIC no país.

- Na frente da produção, o governo sul-coreano planeia transformar a tecnologia robótica do país numa indústria de 25 milhões de dólares, concentrando-se em tornar-se o quarto maior interveniente até ao final de 2023. Isto está a promover o surgimento de empresas robóticas. No entanto, as empresas devem adquirir certificação de segurança de produtos de robôs industriais com base em padrões internacionais e locais para trazer tais robôs para o setor de produção e serviços.

Visão geral do setor de testes, inspeção e certificação

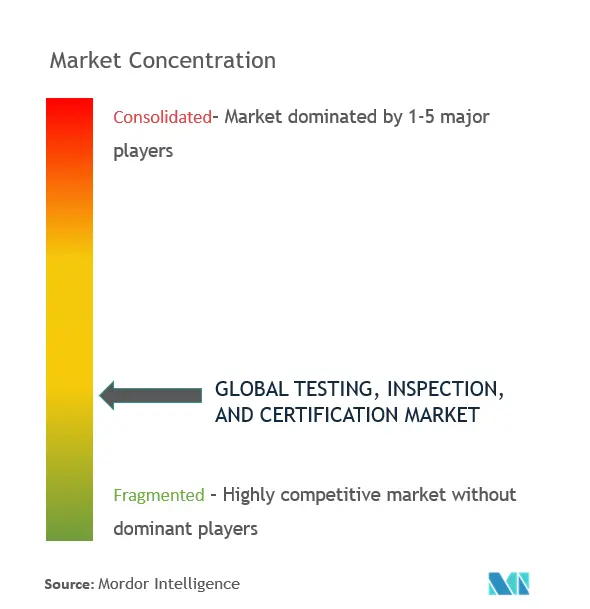

O mercado de testes, inspeção e certificação testemunhará intensa rivalidade competitiva. Com a expectativa de alta consolidação nos próximos anos, espera-se que a rivalidade competitiva no mercado aumente ainda mais. As empresas desenvolvem novos produtos, colaborações e aquisições para permanecerem competitivas. Os principais players que operam no mercado são Intertek Group PLC, SGS SA, Bureau Veritas SA, Underwriters Laboratories (UL) e DNV GL.

- Maio de 2023 – Os testes de certificação de produtos de host e dispositivos Thunderbolt 3 e 4 agora podem ser realizados nas instalações da UL Solutions em Taipei, Taiwan, pioneira mundial em ciência de segurança aplicada. Os produtos host Thunderbolt 3 e 4, incluindo laptops, desktops, monitores e estações de acoplamento, foram testados elétrica e funcionalmente no laboratório da UL Solutions em Taipei.

- Abril de 2023 – Para trabalhar juntos na avaliação de segurança e desempenho e no acesso ao mercado mundial de carregadores de veículos elétricos (EV), a UL Solutions e o Korea Testing Certification Institute (KTC) assinaram um memorando de entendimento (MoU) em Washington, DC. À medida que a utilização de veículos eléctricos aumenta nos EUA, a aliança abre caminho para os fabricantes coreanos satisfazerem a necessidade crescente de carregadores de veículos eléctricos.

Líderes de mercado em testes, inspeção e certificação

-

Intertek Group PLC

-

SGS SA

-

Bureau Veritas SA

-

Underwriters Laboratories (UL)

-

DNV GL

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de testes, inspeção e certificação

- Maio de 2023 – A UL Solutions inaugurou um novo escritório em Riad para melhor atender clientes na Arábia Saudita e no Oriente Médio. Os clientes obterão serviços de segurança contra incêndio, proteção e sustentabilidade desta instalação devido ao acesso a dados vitais e produtos de software, teorias testadas e ciência testada. Cumprir a exigência da Arábia Saudita de que todas as empresas estrangeiras tenham uma presença local para conduzir negócios com o Reino e ajudar as aspirações do país de construir Riade como um importante centro de negócios internacional.

- Janeiro de 2022 - O Bureau Veritas anunciou a aquisição da PreScience, líder em serviços de gerenciamento de projetos/gestão de construção com sede nos EUA para projetos de infraestrutura de transporte. A oferta de serviços da PreScience expandirá o portfólio de serviços existente de Edifícios e Infraestrutura do Bureau Veritas na América do Norte.

Segmentação da indústria de testes, inspeção e certificação

A indústria de testes, inspeção e certificação (TIC) compreende organizações de avaliação de conformidade que oferecem serviços, incluindo auditoria, inspeção, testes, verificação, garantia de qualidade e certificação. O setor inclui serviços internos e externos.

O mercado de testes, inspeção e certificação é segmentado por tipo de serviço (serviço de testes e inspeção e serviço de certificação), tipo de fornecimento (terceirizado e interno), vertical de usuário final (bens de consumo e varejo, alimentos e agricultura, petróleo e gás , Construção e Engenharia, Energia e Produtos Químicos, Fabricação de Bens Industriais, Transporte (Ferroviário e Aeroespacial), Industrial e Automotivo e Outros Verticais de Usuário Final) e Geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor em milhões de dólares para todos os segmentos acima.

| Serviço de Teste e Inspeção |

| Serviço de Certificação |

| Terceirizado |

| Interno |

| Bens de Consumo e Varejo |

| Alimentação e Agricultura |

| Óleo e gás |

| Construção e Engenharia |

| Energia e Produtos Químicos |

| Fabricação de bens industriais |

| Transporte (ferroviário e aeroespacial) |

| Industrial e Automotivo |

| Outras verticais de usuário final |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Noruega | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| México | |

| Resto da América Latina | |

| Médio Oriente e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Catar | |

| Peru | |

| Nigéria | |

| Resto do Médio Oriente e África |

| Por tipo de serviço | Serviço de Teste e Inspeção | |

| Serviço de Certificação | ||

| Por tipo de fornecimento | Terceirizado | |

| Interno | ||

| Por vertical do usuário final | Bens de Consumo e Varejo | |

| Alimentação e Agricultura | ||

| Óleo e gás | ||

| Construção e Engenharia | ||

| Energia e Produtos Químicos | ||

| Fabricação de bens industriais | ||

| Transporte (ferroviário e aeroespacial) | ||

| Industrial e Automotivo | ||

| Outras verticais de usuário final | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Noruega | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| México | ||

| Resto da América Latina | ||

| Médio Oriente e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Catar | ||

| Peru | ||

| Nigéria | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado sobre testes, inspeção e certificação

Qual é o tamanho do mercado de testes, inspeção e certificação?

O tamanho do mercado de testes, inspeção e certificação deverá atingir US$ 251,62 bilhões em 2024 e crescer a um CAGR de 4,68% para atingir US$ 316,27 bilhões até 2029.

Qual é o tamanho atual do mercado de testes, inspeção e certificação?

Em 2024, o tamanho do mercado de testes, inspeção e certificação deverá atingir US$ 251,62 bilhões.

Quem são os principais atores do mercado de testes, inspeção e certificação?

Intertek Group PLC, SGS SA, Bureau Veritas SA, Underwriters Laboratories (UL), DNV GL são as principais empresas que atuam no mercado de testes, inspeção e certificação.

Qual é a região que mais cresce no mercado de testes, inspeção e certificação?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de testes, inspeção e certificação?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de testes, inspeção e certificação.

Que anos esse mercado de testes, inspeção e certificação cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de testes, inspeção e certificação foi estimado em US$ 240,37 bilhões. O relatório abrange o tamanho histórico do mercado de testes, inspeção e certificação para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de testes, inspeção e certificação para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de TIC

Estatísticas para a participação de mercado de testes, inspeção e certificação de 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de testes, inspeção e certificação inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.