Tamanho e Participação do Mercado de Ácido Tereftálico Purificado

Análise do Mercado de Ácido Tereftálico Purificado pela Mordor Intelligence

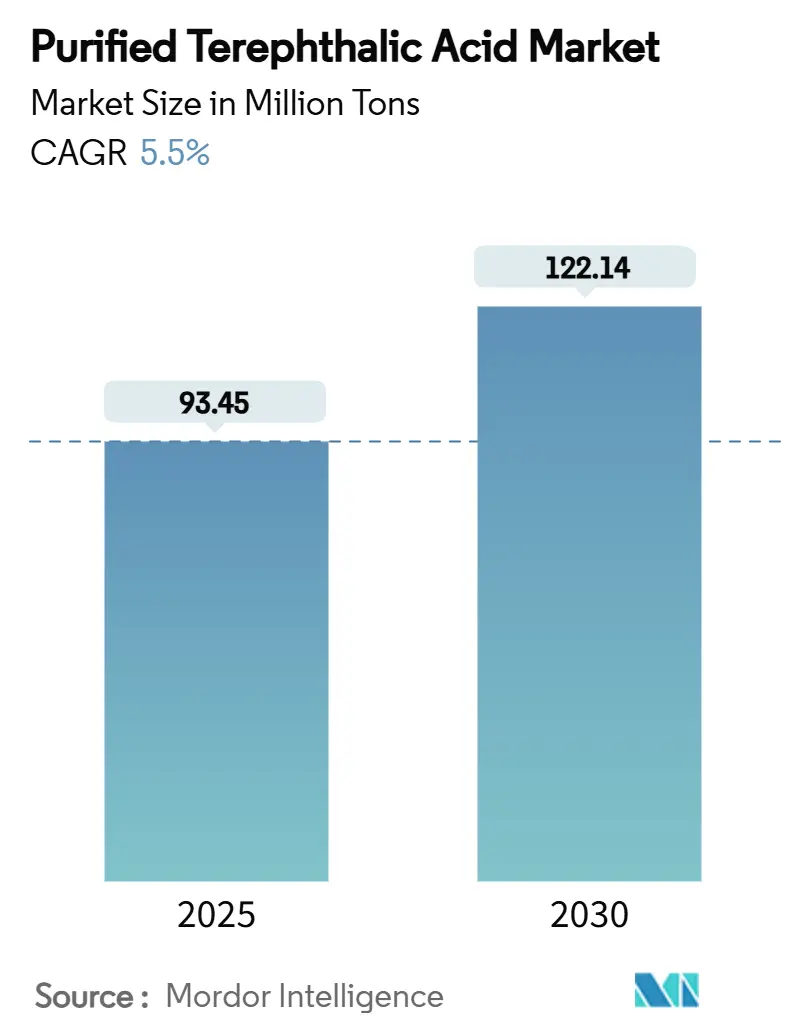

O tamanho do Mercado de Ácido Tereftálico Purificado está estimado em 93,45 Milhões de toneladas em 2025, e espera-se que atinja 122,14 Milhões de toneladas até 2030, a uma TCAC de 5,5% durante o período de previsão (2025-2030). A forte demanda por politereftalato de etileno (PET) em aplicações de embalagens, têxteis e emergentes automotivas sustenta esta expansão, mesmo enquanto regiões maduras reestruturam capacidade. A integração das cadeias petroquímicas na China e Índia está reforçando a liderança em custos, enquanto tecnologias de reciclagem química estão desbloqueando novas fontes de matéria-prima e pools de preços premium. A volatilidade das matérias-primas está reduzindo margens para produtores independentes, promovendo uma mudança visível em direção à integração vertical e eficiências operacionais. Pressões regulatórias por maior conteúdo reciclado em embalagens PET, especialmente na União Europeia, estão reformulando estratégias de aquisição e estimulando investimento em sistemas de ciclo fechado.

Principais Conclusões do Relatório

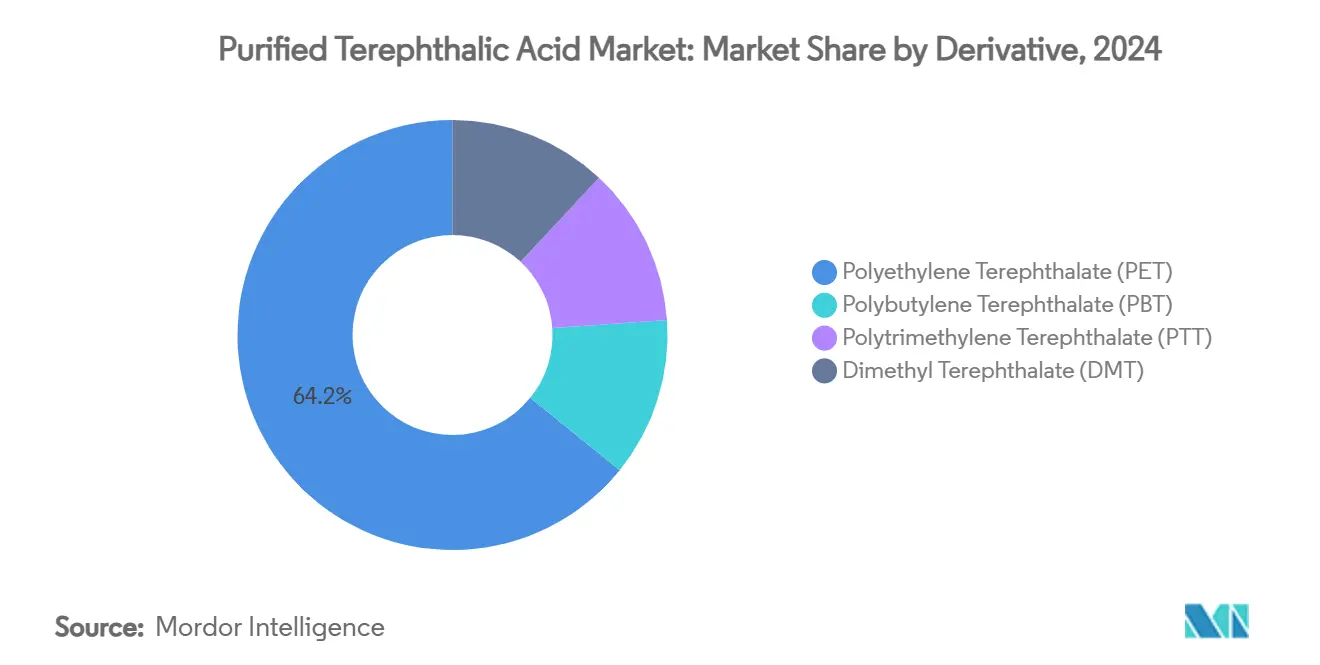

- Por derivado, o politereftalato de etileno deteve 64,18% da participação do mercado de ácido tereftálico purificado em 2024 e tem previsão de expansão a uma TCAC de 6,56% até 2030.

- Por tecnologia, a oxidação PX convencional manteve 91,15% de participação em 2024, contudo o PTA de base biológica é a tecnologia de crescimento mais rápido a 6,82% TCAC até 2030.

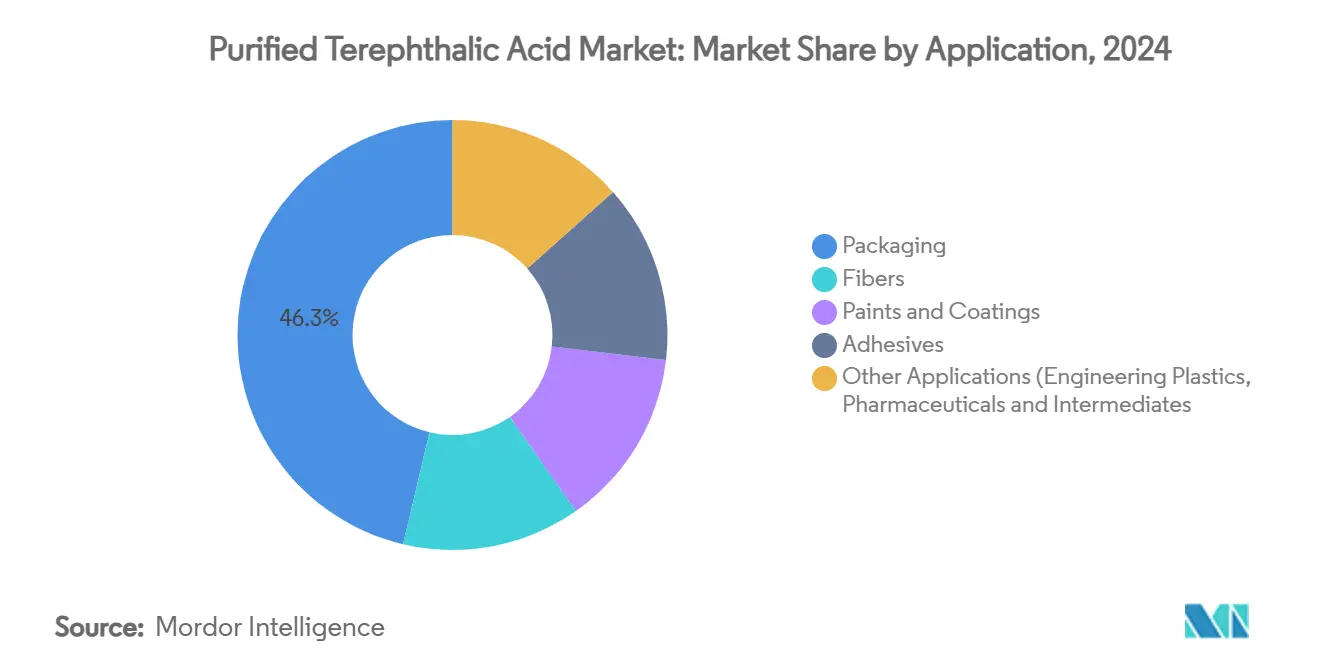

- Por aplicação, o segmento de embalagens representou 46,29% da participação do tamanho do mercado de ácido tereftálico purificado em 2024 e está avançando a uma TCAC de 6,28% até 2030.

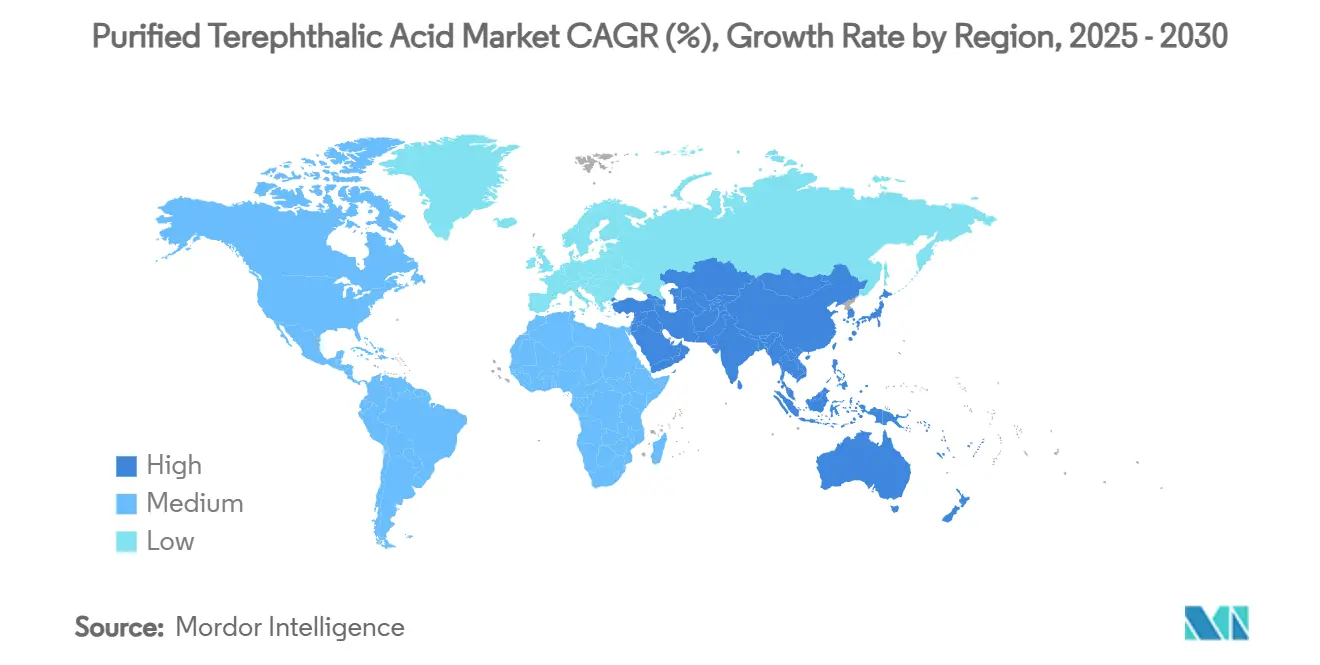

- Por geografia, a Ásia-Pacífico liderou com 53,62% de participação em receita em 2024 e está crescendo a uma TCAC de 7,18% até 2030.

Tendências e Insights do Mercado Global de Ácido Tereftálico Purificado

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Forte demanda por embalagens PET do setor de e-commerce | +1.2% | Global, pronunciado na América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente produção de fibra de poliéster | +1.8% | Núcleo Ásia-Pacífico, transbordamento para América do Sul | Longo prazo (≥ 4 anos) |

| Crescente utilização de PET da indústria automotiva | +0.7% | América do Norte e UE, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Mandatos de circuito PET reciclado | +0.9% | UE primário, América do Norte secundário | Médio prazo (2-4 anos) |

| Crescente uso de PTA grau separador de bateria | +0.4% | Núcleo Ásia-Pacífico, transferência de tecnologia global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Forte Demanda por Embalagens PET do Setor de E-commerce

Os formatos de envio de e-commerce agora favorecem recipientes PET leves que resistem à classificação automatizada e longos ciclos de trânsito, impulsionando maior captação de PTA de alto grau. Marcas na Índia e Sudeste Asiático estão adotando garrafas com barreira aprimorada que preservam carbonatação e sabor durante picos de entrega direta ao consumidor. Promoções trimestrais como Dia dos Solteiros e Diwali geram chamadas súbitas de PTA, mantendo estoques regionais apertados e sustentando prêmios à vista. Fornecedores de alimentos e bebidas norte-americanos também estão redesenhando embalagens para transportadoras de encomendas, elevando especificações de PTA para resistência a rachaduras por tensão. Estas mudanças de design convertem volumes de vidro e metal para PET, ampliando o mercado de ácido tereftálico purificado em termos de volume e valor. Picos sazonais incentivam contratos de fornecimento com precificação baseada em fórmula que protegem conversores de oscilações de preço PX.

Crescente Produção de Fibra de Poliéster

Os parques integrados PTA-para-fibra da China alavancam sinergias de utilidades e logística no local para entregar fibra econômica em escala, ancorando demanda de longo prazo por PTA. Refinadoras indianas estão seguindo o exemplo; a IndianOil está elevando a capacidade PTA de 553.000 toneladas para 700.000 toneladas em Panipat e adicionando uma linha de 1,2 milhão de toneladas em Paradip até meados de 2026, consolidando o papel da Índia como fornecedor de equilíbrio[1]Indian Oil Corporation, "Panipat and Paradip Expansion Investor Presentation," iocl.com. Não-tecidos automotivos, geotêxteis e vestuário funcional continuam a diversificar usos finais para fibras de poliéster, cada um exigindo janelas estreitas de impureza PTA que comandam um modesto prêmio de preço. Os 60.000 toneladas incrementais de politereftalato de butileno da Sinopec Yizheng ilustram migração estratégica para polímeros de engenharia que amortecem contra ciclicidade do PET. A orientação de bens duráveis dessas fibras suporta volumes mais estáveis do mercado de ácido tereftálico purificado comparado com ciclos de moda.

Crescente Utilização de PET da Indústria Automotiva

Plataformas de veículos elétricos estão substituindo metal por compósitos PET reforçados em invólucros de bateria, escudos de subchassi e painéis interiores para reduzir peso do veículo. Testes usando PET reciclado espumado quimicamente registraram reduções de massa de 15-20% enquanto atendem padrões de colisão. Tais aplicações exigem PTA com impureza de ácido para-toluico muito baixa, promovendo adoção das atualizações do processo T10 da Invista em plantas existentes. Diretivas da União Europeia sobre veículos em fim de vida estão incentivando OEMs a adquirir materiais que são quimicamente recicláveis de volta para PTA, incorporando circularidade em contratos de fornecimento[2]European Commission, "Directive 2023/2683 on Recycled Content in PET Bottles," europa.eu. À medida que essas especificações se tornam mais rigorosas, produtores de PTA oferecendo certificações de grau automotivo ganham acesso preferencial e elevação de preço, apoiando crescimento do mercado de ácido tereftálico purificado em nichos de alta margem.

Mandatos de Circuito PET Reciclado

A legislação da UE exige 25% de conteúdo reciclado em garrafas PET até 2025 e 30% até 2030, levando empresas de bebidas a assegurar acordos de fornecimento de PTA quimicamente reciclado. Esquemas paralelos de retorno de depósito elevaram as taxas de coleta de garrafas portuguesas para 68,7%, elevando o fornecimento de matéria-prima para plantas de despolimerização. Estudos acadêmicos americanos mostram que programas nacionais de resgate poderiam elevar a reciclagem de PET de 24% para 82%, sinalizando um fluxo futuro considerável equivalente a PTA para produtores norte-americanos. Metanólise avançada usando gama-valerolactona agora atinge 97,8% de rendimento de tereftalato de dimetilo, provando prontidão comercial. Estes desenvolvimentos reforçam o mercado de ácido tereftálico purificado como pedra angular da circularidade plástica e abrem níveis de precificação diferenciados para PTA de origem reciclada.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações toxicológicas | -0.3% | UE primário, transbordamento regulatório para América do Norte | Curto prazo (≤ 2 anos) |

| Preços voláteis de PX e petróleo | -1.1% | Global, agudo em regiões sensíveis à margem | Curto prazo (≤ 2 anos) |

| Ascensão de PEF e outros bio-polímeros | -0.6% | UE e América do Norte adoção precoce, Ásia-Pacífico seguindo | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações Toxicológicas

Dossiês de registro da ECHA classificam o ácido tereftálico na faixa de produção de 1-10 milhões de toneladas dentro da Área Econômica Europeia, provocando escrutínio elevado sobre exposições de águas residuais e poeira[3]European Chemicals Agency, "Terephthalic Acid Registration Dossier," echa.europa.eu. Embora valores de DL50 oral excedam 5.000 mg/kg, estudos reprodutivos mais recentes levaram reguladores a propor monitoramento mais rigoroso de efluentes de plantas. Produtores pequenos e médios que carecem de sistemas de tratamento avançados enfrentam gastos de capital ou possíveis fechamentos, reduzindo capacidade de curto prazo do mercado de ácido tereftálico purificado na Europa. Custos de conformidade também aumentam sob o Regulamento Geral de Segurança de Produtos da UE, exigindo que fabricantes documentem a segurança de produtos acabados derivados de PTA antes da entrada no mercado.

Preços Voláteis de PX e Petróleo

O paraxileno exibe forte correlação com a demanda de gasolina, especialmente em mercados à vista americanos, levando a spreads PTA-PX imprevisíveis. As operações recordes de petróleo bruto da China de 14,8 milhões de barris por dia em 2024 inundaram o mercado com PX, contudo margens de refinaria encolheram à medida que a demanda downstream ficou atrás das adições de capacidade. Disputas no Mar do Sul da China ameaçam ainda mais rotas marítimas que carregam um terço do comércio global, adicionando prêmios de risco de frete. Estes fatores comprimem margens PTA, forçando produtores a fazer hedge da exposição à matéria-prima ou garantir integração em refino de aromáticos, assim salvaguardando a lucratividade do mercado de ácido tereftálico purificado.

Análise de Segmento

Por Derivado: Dominância PET Reforçada pela Integração

O politereftalato de etileno representou 64,18% do consumo global de derivados em 2024, traduzindo-se na maior parte da demanda do mercado de ácido tereftálico purificado. Players integrados convertem PTA em PET no local, garantindo margens de conversão e economias logísticas que reforçam barreiras competitivas. A TCAC antecipada do segmento de 6,56% reflete tanto crescimento de volume quanto resinas de maior valor para embalagens de enchimento a quente, reutilizáveis e com barreira aprimorada. O politereftalato de butileno permanece um derivado especializado com maior resistência ao calor, e a expansão de 80.000 toneladas da Sinopec Yizheng ressalta as perspectivas automotivas e eletrônicas do material. O politereftalato de trimetileno está esculpindo um nicho em roupas esportivas funcionais, beneficiando-se de sua recuperação elástica e suavidade.

Análises econômicas agora favorecem esterificação direta de PTA sobre tereftalato de dimetilo (DMT). O fechamento da unidade DMT alemã da Oxxynova em 2022 sublinhou desvantagens estruturais de custo. Não obstante, processos catalíticos alcançando 99,9% de rendimentos DMT de resíduos PET demonstram um caminho para fluxos DMT circulares se incentivos políticos se materializarem. No geral, estratégias de integração PET continuam a ancorar o mercado de ácido tereftálico purificado, enquanto derivados de maior margem diversificam receita contra ciclos de preço PET.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia: Disrupção de Base Biológica Acelera

A oxidação PX convencional ainda representou 91,15% da produção em 2024, ancorando o mercado de ácido tereftálico purificado com economias de escala comprovadas. Contudo, o PTA de base biológica está definido para registrar uma TCAC de 6,82%, impulsionado pela rota de nafta de biomassa da Idemitsu Kosan em Taiwan e colaborações Neste-Suntory-ENEOS que demonstram integração completa de bio-PX. Tecnologias de reciclagem química, particularmente metanólise e glicólise, estão se movendo de escala piloto para comercial à medida que esquemas de depósito elevam a disponibilidade de PET pós-consumo. A Koch Technology Solutions licencia cerca de dois terços da capacidade global de PTA e está implementando reatores de fluxo único energeticamente eficientes de até 1,6 milhão de toneladas, cortando emissões unitárias e facilitando integração de alimentação reciclada complementar.

Sinais políticos favorecem rotas de menor carbono. Estudos de ciclo de vida mostram que PTA baseado em biomassa ou resíduos corta pegadas de gases de efeito estufa em 30-45% versus PTA fóssil, uma vantagem crescentemente monetizada através de precificação de carbono. Produtores capazes de alternar entre alimentações fósseis, de biomassa e recicladas ganharão flexibilidade para atender metas de sustentabilidade de clientes em mudança dentro do mercado de ácido tereftálico purificado.

Por Aplicação: Liderança de Embalagens em Meio à Diversificação

Embalagens consumiram 46,29% de PTA em 2024 e tem projeção de crescer 6,28% anualmente até 2030, consolidando seu status como a maior aplicação do mercado de ácido tereftálico purificado. Programas de garrafas leves para e-commerce, tampas amarradas mandatadas pela UE e limiares de conteúdo reciclado mais altos todos elevam tonelagem PTA por recipiente acabado. Aplicações de fibra, abrangendo vestuário, têxteis domésticos e não-tecidos industriais, continuam a gerar demanda estável ligada ao crescimento populacional e projetos de infraestrutura. Tintas e revestimentos alavancam a resistência às intempéries do PTA, comandando precificação premium em segmentos arquitetônicos através de regiões em rápida urbanização.

Adesivos e selantes usam polióis baseados em PTA em colagem estrutural, enquanto saídas de nicho como intermediários farmacêuticos capturam graus de alta pureza. A adoção automotiva de painéis PET espumados para invólucros de bateria e acabamento interior adiciona uma nova atração, embora de uma base pequena, apoiando diversificação do mercado de ácido tereftálico purificado através de setores de uso final.

Análise Geográfica

A Ásia-Pacífico manteve 53,62% de participação do consumo global de PTA em 2024 e está definida para crescer 7,18% anualmente, refletindo investimentos integrados aromáticos-para-poliéster na China e Índia. O throughput recorde de petróleo bruto da China de 14,8 milhões de barris por dia permite alimentação PX abundante, enquanto a planta PTA de trem único de 3 milhões de toneladas da Sinopec em Jiangsu epitomiza economias de escala. A Índia está emergindo como fornecedor de equilíbrio; as expansões da IndianOil em Panipat e Paradip elevarão a produção nacional de PTA em 1,35 milhão de toneladas antes de meados de 2026. Coreia do Sul e Japão focam em resinas de alto valor e licenciamento de processos, enquanto produtores do Sudeste Asiático exploram proximidade a fontes de matéria-prima e demanda doméstica crescente. Essas dinâmicas cimentam o status da Ásia-Pacífico como sala de máquinas do mercado de ácido tereftálico purificado.

O mercado de ácido tereftálico purificado da América do Norte se beneficia de alimentação competitiva de líquidos de gás natural e infraestrutura de reciclagem estabelecida. Demanda de gigantes de refrigerantes carbonatados e crescente uso automotivo de PET mantêm taxas de utilização, contudo nova capacidade grassroots permanece limitada à medida que investidores favorecem debottlenecking e integração com unidades de paraxileno. A Europa confronta ventos contrários estruturais de altos custos de energia e esquemas de emissões apertados. Racionalizações de instalações, como a revisão das operações de Rotterdam da Indorama, sinalizam uma pivotagem em direção a graus especializados e matéria-prima reciclada ao invés de adições PTA greenfield. Direitos antidumping sobre importações asiáticas de PET oferecem alívio temporário mas não compensam a desvantagem de matéria-prima da região.

América do Sul e Oriente Médio & África apresentam avenidas emergentes de crescimento. A cadeia de poliéster do Brasil atrai atenção de players multinacionais visando participações na Braskem para garantir acesso ao mercado doméstico. No Oriente Médio, o complexo Fujian de USD 6,4 bilhões da SABIC e o projeto Amiral de USD 11 bilhões da TotalEnergies ilustram uma estratégia de integrar unidades de refino, PX e PTA, então canalizar produção para mercados asiáticos de alto crescimento. Estes investimentos de ciclo longo gradualmente ampliarão a pegada geográfica do mercado de ácido tereftálico purificado, equilibrando clusters de demanda contra disponibilidade de matéria-prima.

Cenário Competitivo

O mercado de ácido tereftálico purificado é moderadamente fragmentado, com os cinco principais produtores detendo 45-50% da capacidade global. Players-chave estão adotando integração vertical, diversificação downstream, e expansão geográfica para mitigar volatilidade PX. Inovações como a linha Jiangsu da Sinopec e o complexo Fujian da SABIC destacam tendências de eficiência e investimento regional. Na Europa, Indorama Ventures e LyondellBasell estão otimizando portfólios, enquanto avanços em PTA de base biológica e reciclado, como a cadeia de fornecimento de biomassa da Idemitsu Kosan, estão ganhando tração. Produtores focando em graus PTA de valor agregado e otimização digital estão posicionados para atender metas de emissão Escopo 3 e capturar segmentos de mercado premium.

Líderes da Indústria de Ácido Tereftálico Purificado

-

Alpek S.A.B. de C.V.

-

China Petroleum & Chemical Corporation.

-

HENGLI PETROCHEMICAL ( DALIAN ) CHEMICAL CO., LTD.

-

Indorama Ventures Public Company Limited.

-

Reliance Industries Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Indian Oil Corporation Limited (IOCL) anunciou um aumento no preço do Ácido Tereftálico Purificado (PTA) no mercado doméstico da Índia, efetivo em 08 de fevereiro de 2025. Este ajuste de preço reflete a resposta da empresa às dinâmicas de mercado em evolução e fatores de custo impactando a produção de PTA.

- Dezembro de 2023: Idemitsu Kosan Co., Ltd., Oriental Petrochemical (Taiwan) Co., Ltd. ("OPTC"), e Marubeni Corporation anunciaram planos para estabelecer uma cadeia de fornecimento para Ácido Tereftálico Purificado (PTA) derivado de biomassa em Taiwan, com produção definida para começar em 2024. A Idemitsu Kosan produzirá Paraxileno (PX) de biomassa a partir de nafta de biomassa, que a OPTC converterá em PTA de biomassa.

Escopo do Relatório Global do Mercado de Ácido Tereftálico Purificado

O Ácido Tereftálico, quimicamente conhecido como ácido Benzeno-1,4-dicarboxílico, é um polímero de condensação e um precursor aromático industrial essencial para politereftalato de etileno (PET). Esses outros derivados petroquímicos encontram uso em indústrias diversas como embalagens, têxtil, etc. O ácido tereftálico bruto obtido da reação de oxidação do p-xileno contém impurezas como 4-carboxi benzaldeído e vários poliaromáticos coloridos. Portanto, o ácido tereftálico é primeiro submetido à purificação antes de explorá-lo como intermediário na indústria petroquímica. O mercado de ácido tereftálico é segmentado por derivado, aplicação, e geografia. Por derivado, o mercado é segmentado em politereftalato de etileno (PET), politereftalato de butileno (PBT), politereftalato de trimetileno (PTT), e tereftalato de dimetilo. Por aplicação, o mercado é segmentado em embalagens, fibras, tintas e revestimentos, adesivos, e outras aplicações. O relatório também cobre o tamanho e previsões para o mercado de ácido tereftálico em 15 países através de grandes regiões. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no volume (quilotoneladas).

| Politereftalato de Etileno (PET) |

| Politereftalato de Butileno (PBT) |

| Politereftalato de Trimetileno (PTT) |

| Tereftalato de Dimetilo (DMT) |

| Oxidação PX (Convencional) |

| PTA de Base Biológica |

| PTA Baseado em Reciclagem Química |

| Embalagens |

| Fibras |

| Tintas e Revestimentos |

| Adesivos |

| Outras Aplicações (Plásticos de Engenharia, Farmacêuticos e Intermediários, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Derivado | Politereftalato de Etileno (PET) | |

| Politereftalato de Butileno (PBT) | ||

| Politereftalato de Trimetileno (PTT) | ||

| Tereftalato de Dimetilo (DMT) | ||

| Por Tecnologia | Oxidação PX (Convencional) | |

| PTA de Base Biológica | ||

| PTA Baseado em Reciclagem Química | ||

| Por Aplicação | Embalagens | |

| Fibras | ||

| Tintas e Revestimentos | ||

| Adesivos | ||

| Outras Aplicações (Plásticos de Engenharia, Farmacêuticos e Intermediários, etc.) | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do Mercado de Ácido Tereftálico?

O tamanho do mercado de ácido tereftálico purificado atingiu 93,45 milhões de toneladas em 2025 e tem previsão de subir para 122,14 milhões de toneladas até 2030 a uma TCAC de 5,5%.

Qual região lidera a demanda global?

A Ásia-Pacífico domina com 53,62% do volume global em 2024, apoiada por grandes complexos integrados e consumo downstream estável.

Que participação as embalagens detêm dentro das aplicações PTA?

Embalagens representaram 46,29% da demanda PTA em 2024 e está avançando a 6,28% anualmente devido a tendências de e-commerce e aliviamento de peso.

Como os mandatos de reciclagem da UE influenciarão a demanda PTA?

Regras da UE exigindo 30% de conteúdo reciclado em garrafas PET até 2030 estão acelerando investimento em reciclagem química, criando demanda premium para PTA de origem reciclada.

Página atualizada pela última vez em: