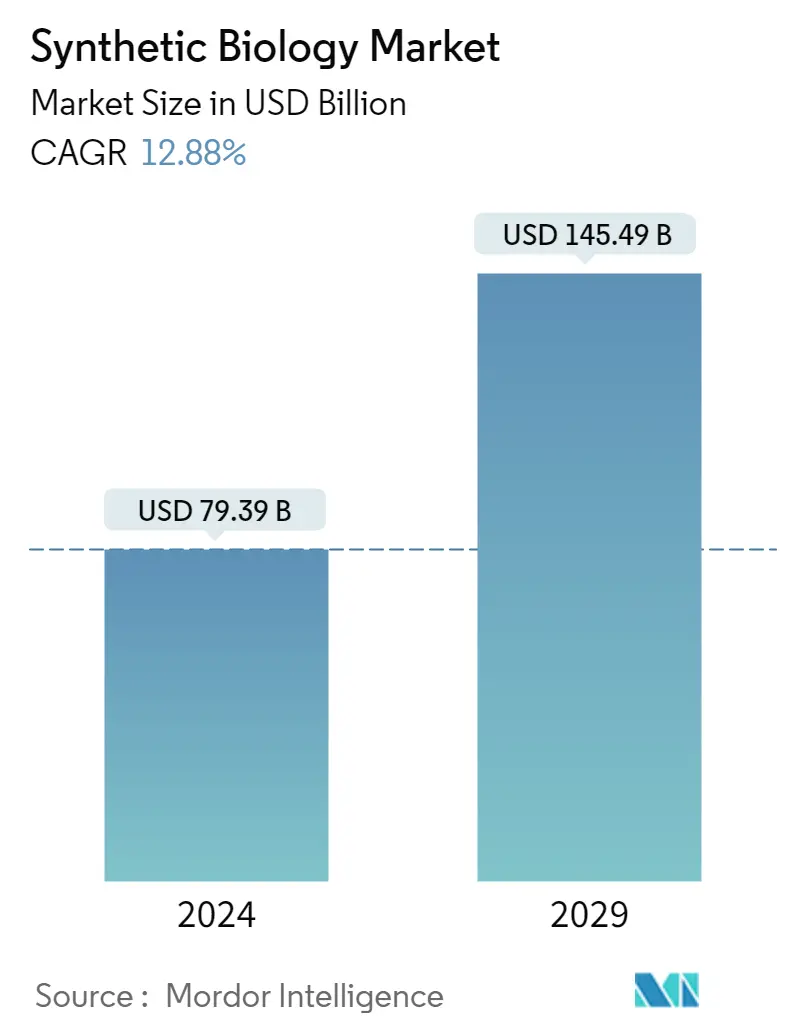

Tamanho do mercado de biologia sintética

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 79.39 bilhões de dólares |

| Tamanho do mercado (2029) | USD 145.49 bilhões de dólares |

| CAGR(2024 - 2029) | 12.88 % |

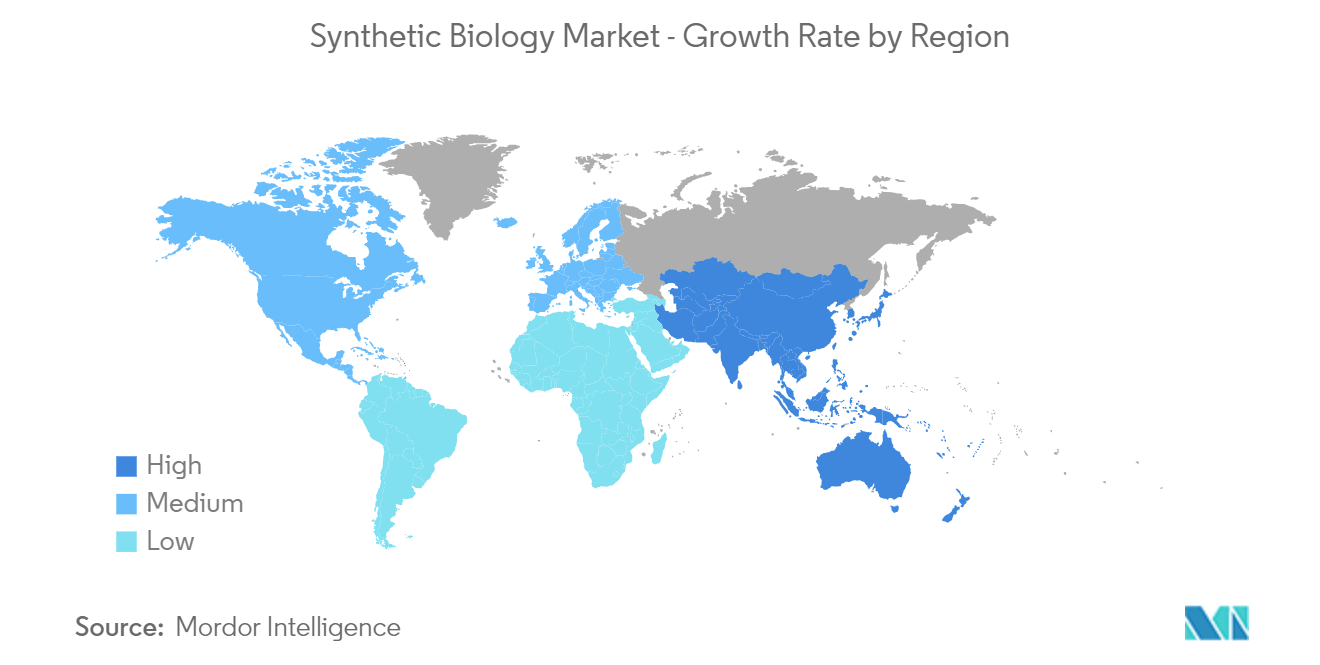

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de biologia sintética

O tamanho do mercado de biologia sintética é estimado em US$ 79,39 bilhões em 2024, e deverá atingir US$ 145,49 bilhões até 2029, crescendo a um CAGR de 12,88% durante o período de previsão (2024-2029).

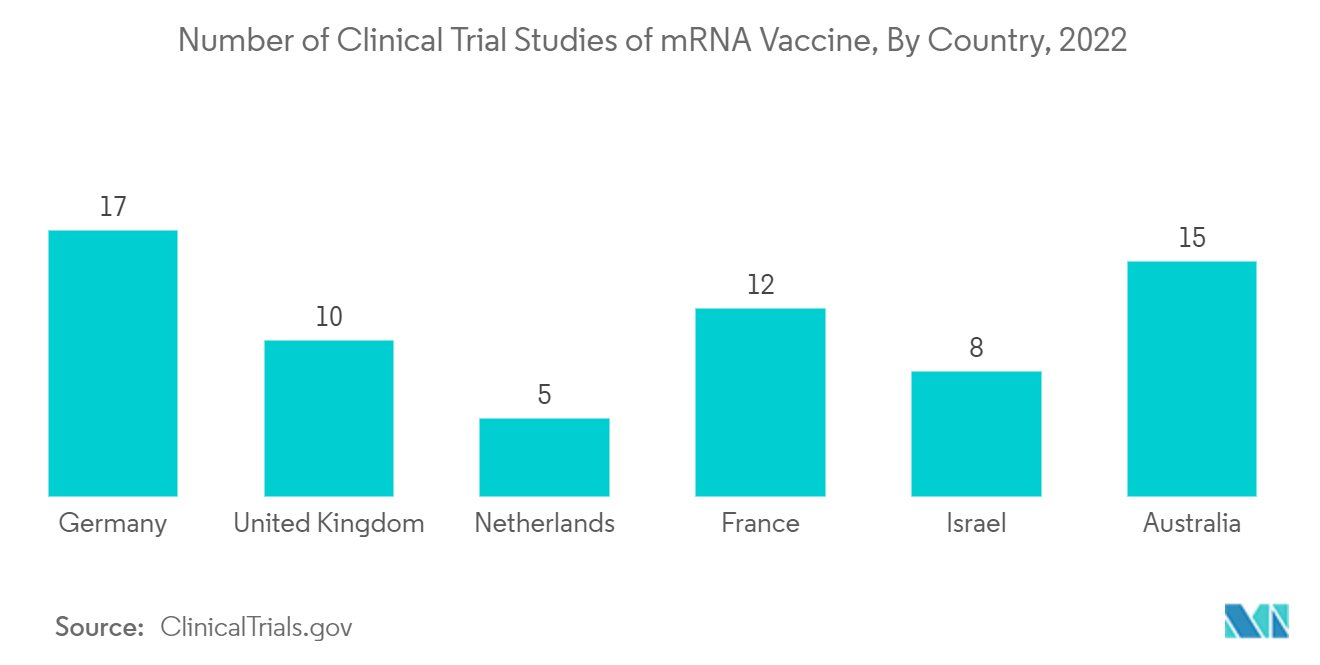

Durante a pandemia COVID-19, o mercado de biologia sintética teve inicialmente um ligeiro declínio no crescimento, devido à diminuição da produção, seguido de bloqueio e falta de situação laboral. No entanto, o mercado acabou por experimentar uma recuperação no crescimento devido ao aumento da procura por inovação e desenvolvimento de vacinas, terapêuticas e diagnósticos para a gestão da COVID-19. A investigação relacionada com o desenvolvimento de vacinas e medicamentos contra a COVID, impulsionou as atividades de investigação na área da biologia sintética. De acordo com dados publicados pelo Fórum Económico Mundial em Setembro de 2021, os avanços na biologia sintética têm um vasto potencial para gerir a pandemia para o desenvolvimento de uma vacina de mRNA contra o vírus. Devido à ampla aplicação da biologia sintética no desenvolvimento de vacinas e medicamentos contra o COVID-19, espera-se que o mercado estudado cresça durante a pandemia. Embora, no pós-pandemia, a diminuição do número de pacientes com COVID-19 e a retomada da pesquisa e do tratamento de doenças não-COVID, o foco dos órgãos médicos e de pesquisa e dos atores privados tenha sido ligeiramente desviado de COVID-19 para outras áreas médicas como era na pré-pandemia. Assim, o surto de COVID-19 teve impacto no crescimento do mercado na sua fase preliminar. Além disso, espera-se que o mercado cresça ainda mais a um ritmo estável com a crescente demanda por biologia sintética para o desenvolvimento de medicamentos para diversas áreas médicas.

Além disso, espera-se que o mercado cresça ainda mais com o apoio crescente do governo e de instituições privadas, aumentando os investimentos em PD na descoberta de medicamentos e o desenvolvimento e diminuição do custo do sequenciamento e síntese de DNA. O crescente envolvimento de órgãos governamentais, institutos de pesquisa e grandes organizações em atividades de pesquisa em biologia sintética provavelmente apoiará o mercado nos próximos anos. Governos de vários países têm fornecido apoio à investigação da biologia sintética devido às suas extensas aplicações. Por exemplo, em Setembro de 2022, o Governo de Nova Gales do Sul anunciou investir mais de 6 milhões de dólares num novo programa de desenvolvimento de biologia sintética e biofabricação que melhoraria o acesso às instalações e equipamentos de fabrico e produção em todo o Estado de Gales, Austrália. Tem havido muitos estudos e projectos de investigação em execução em vários países relativos à biologia sintética que tentaram explorar múltiplas complexidades nos genomas dos organismos, o que ajudou a criar terapias mais eficazes e eficientes para os tratar. Por exemplo, em Abril de 2021, foi lançada uma Coligação de Biologia Sintética (SynBio) para apoiar o domínio americano da biologia sintética e o investimento na mesma área. O governo federal dos EUA trabalharia em colaboração com a Coalizão SynBio para o desenvolvimento e a indústria de biofabricação avançada nos Estados Unidos. As tecnologias e produtos de biologia sintética também estão encontrando uso significativo em diversas áreas de aplicação. Como os organismos projetados com técnicas de biologia sintética são relativamente razoáveis, devido ao seu uso em diversas aplicações industriais, o que também se traduz em redução no custo de pesquisa, a demanda por essas técnicas está crescendo em todo o mundo.

Portanto, devido aos fatores acima mencionados, prevê-se que o mercado estudado testemunhe um crescimento ao longo do período de análise. No entanto, a biossegurança e a biossegurança, as questões éticas e os cortes nos reembolsos que causam pressão nos preços provavelmente impedirão o crescimento do mercado.

Tendências do mercado de biologia sintética

Espera-se que o segmento de saúde testemunhe um crescimento significativo durante o período de previsão

O rápido desenvolvimento da biologia sintética levou a indústria da saúde a considerar as diversas abordagens terapêuticas usando bactérias vivas, células artificiais e fagos modificados. Por exemplo, permitiu que as tecnologias da vida projetassem e fabricassem antígenos e variantes com resultados rápidos, alta expressão e capacidade. A biologia sintética tem diversas aplicações, desde o desenvolvimento de medicamentos e vacinas, fabricação de aplicações e testes de diagnóstico. Por exemplo, um estudo publicado no Journal BMJ em março de 2023, afirmou que os Estados Unidos investiram mais de 31,9 mil milhões de dólares, para o desenvolvimento, produção e compra de vacinas mRNA contra a covid-19, incluindo os investimentos significativos até março de 2022. Mais adiante , em agosto de 2021, o governo do Canadá assinou um memorando de entendimento com a Moderna para construir uma instalação de última geração para a produção de vacinas de mRNA, no Canadá.

Espera-se que diversas iniciativas tomadas por governos e outras organizações influenciem positivamente o mercado estudado neste segmento. Por exemplo, em junho de 2021, a eureKARE, uma empresa de biotecnologia e biologia sintética da próxima geração, lançou o seu primeiro estúdio de biologia sintética localizado na Bélgica. O estúdio expandiria as ofertas de biologia sintética e a investigação em aplicações biomédicas e outras aplicações temáticas em vários centros de inovação europeus. Em janeiro de 2021, a AbSci, uma empresa de biologia sintética focada na descoberta de medicamentos e na biofabricação de bioterapêuticos de próxima geração, adquiriu a Denovium Inc., uma empresa de aprendizagem profunda de inteligência artificial. A aquisição fortaleceria ainda mais a solução de biologia sintética da AbSci, a IA de aprendizagem profunda de ponta da Denovium Inc., para criar design de drogas proteicas preditivas in silico e desenvolvimento de linhagem celular. Além disso, as despesas significativas com cuidados de saúde nos países desenvolvidos e em desenvolvimento também são.

Portanto, espera-se que o segmento de saúde testemunhe um crescimento significativo ao longo do período de previsão devido aos fatores acima mencionados, incluindo a pesquisa e desenvolvimentos ativos em biologia sintética para as áreas de saúde.

Espera-se que a América do Norte testemunhe um crescimento significativo durante o período de previsão

Estima-se que a América do Norte testemunhe um crescimento significativo no mercado de biologia sintética devido à crescente demanda por produtos de base biológica, ao aumento dos investimentos em empresas de biologia sintética e ao aumento do financiamento de PD para a biologia sintética. Os Estados Unidos contribuem principalmente para as pesquisas feitas nas áreas de descoberta de medicamentos, genômica e previsão de estrutura proteômica, e em breve na região, impulsionando assim o crescimento do mercado de biologia sintética. Várias universidades e institutos de pesquisa receberam financiamento de organizações governamentais, como o Instituto Nacional de Saúde (NIH), e de organizações privadas, como a Fundação Gates e Melinda, para o desenvolvimento de vários tipos de bioinformática, sequenciamento de DNA e componentes biológicos, e dispositivos de sistemas integrados, que podem ser amplamente utilizado para vários cuidados de saúde e outras aplicações. Em outubro de 2022, o Governo do Canadá investiu mais de 4,13 milhões de dólares (5,6 milhões de CAD) em 2022 para apoiar as empresas de genómica em fase inicial a trazer novos produtos para o mercado. Isso impulsionaria a engenharia genética ou a biologia sintética envolvendo as biociências moleculares com computação, automação, inteligência artificial (IA) e miniaturização. Em setembro de 2022, o Departamento de Energia dos Estados Unidos (DOE) investiu hoje US$ 178 milhões em pesquisas em bioenergia para avançar de forma sustentável avanços tecnológicos que se concentrariam na melhoria da produção alimentar e agrícola, na saúde pública, na resposta às alterações climáticas e na criação de cadeias de abastecimento mais resilientes. Este investimento apoiaria a ID biotecnológica de ponta em culturas bioenergéticas, microrganismos industriais e microbiomas. Fontes alternativas de energia limpa, como a bioenergia, estão desempenhando um papel fundamental no alcance da meta do presidente Biden de uma economia líquida de carbono zero até 2050. Além disso, o aumento do apoio governamental e de instituições privadas e os investimentos em PD na descoberta e desenvolvimento de medicamentos também são fatores importantes de crescimento que deverão impulsionar o mercado durante o período de previsão.

Portanto, devido aos fatores acima mencionados, o crescimento do mercado estudado é antecipado na região da América do Norte.

Visão geral da indústria de biologia sintética

O mercado de biologia sintética é de natureza moderadamente consolidado devido à presença de algumas empresas que operam tanto globalmente quanto regionalmente. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm participações de mercado e são bem conhecidas, incluindo Genscript, Thermo Fisher Scientific Inc., Amyris Inc., Danaher Corporation (Integrated DNA Technologies Inc.) e Illumina, Inc. (Intrexon Corporation), New England Biolabs Inc., Novozymes AS, Koninklijke DSM NV e Viridos, Inc. (Synthetic Genomics Inc.), entre outros.

Líderes de mercado de biologia sintética

-

Genscript

-

Thermo Fisher Scientific Inc

-

Amyris Inc

-

Integrated DNA Technologies Inc. (Danaher Corporation)

-

Illumina, Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de biologia sintética

- Em julho de 2022, o SynbiCITE, o Centro Nacional para a Tradução Industrial de Biologia Sintética do Reino Unido, recebeu uma doação de 6,6 milhões de dólares (5,5 milhões de libras esterlinas) da SynBioVen. O financiamento permitiria ao centro hospedado pelo Imperial continuar a apoiar startups de biologia sintética e pequenas e médias empresas, fortalecer a economia emergente do Reino Unido e desbloquear os benefícios sociais da biologia sintética.

- Em janeiro de 2022, a Ribbon Biolabs, uma empresa de síntese de ADN, angariou 19,12 milhões de dólares (18 milhões de euros) num fundo de financiamento da série A. A empresa possibilitou instalações de produção em escala comercial e a expansão da tecnologia de síntese de DNA nos Estados Unidos com este fundo.

Relatório de Mercado de Biologia Sintética – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumentar o apoio de instituições governamentais e privadas

4.2.2 Aumentando os investimentos em P&D na descoberta e desenvolvimento de medicamentos

4.2.3 Custo decrescente de sequenciamento e síntese de DNA

4.3 Restrições de mercado

4.3.1 Biossegurança e Biossegurança

4.3.2 Problemas éticos

4.3.3 Cortes de reembolso causando pressão de preços

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por produto

5.1.1 Produtos essenciais

5.1.2 Habilitando Produtos

5.1.3 Produtos habilitados

5.2 Por aplicativos

5.2.1 Assistência médica

5.2.2 Produtos Químicos (Incluindo Biocombustíveis)

5.2.3 Alimentação e Agricultura

5.2.4 Outras Aplicações (Biossegurança, Energia e Meio Ambiente)

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.2 Europa

5.3.2.1 Alemanha

5.3.2.2 Reino Unido

5.3.2.3 França

5.3.2.4 Itália

5.3.2.5 Espanha

5.3.2.6 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Japão

5.3.3.3 Índia

5.3.3.4 Austrália

5.3.3.5 Coreia do Sul

5.3.3.6 Resto da Ásia-Pacífico

5.3.4 Oriente Médio e África

5.3.4.1 CCG

5.3.4.2 África do Sul

5.3.4.3 Resto do Médio Oriente e África

5.3.5 América do Sul

5.3.5.1 Brasil

5.3.5.2 Argentina

5.3.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 GenScript

6.1.2 Thermo Fisher Scientific Inc.

6.1.3 Amyris Inc.

6.1.4 Danaher Corporation (Integrated DNA Technologies Inc.)

6.1.5 Illumina, Inc.

6.1.6 Precigen Inc. (Intrexon Corporation)

6.1.7 New England Biolabs Inc.

6.1.8 Novozymes AS

6.1.9 Royal DSM NV

6.1.10 Viridos, Inc. (Synthetic Genomics Inc.)

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de biologia sintética

De acordo com o escopo do relatório, a biologia sintética é uma nova área interdisciplinar que envolve a aplicação de princípios de engenharia à biologia. Tem como objetivo o redesenho e fabricação de componentes e sistemas biológicos. Portanto, combina o conhecimento da genômica e da síntese química do DNA para a rápida produção de sequências de DNA catalogadas. O mercado de biologia sintética é segmentado por Produto (Produtos Principais, Produtos Habilitadores e Produtos Habilitados), Aplicação (Saúde, Produtos Químicos (Incluindo Biocombustíveis), Alimentos e Agricultura, Outras Aplicações (Biossegurança, Energia e Meio Ambiente)) e Geografia (Norte). América, Europa, Ásia-Pacífico, Médio Oriente e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por produto | ||

| ||

| ||

|

| Por aplicativos | ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de biologia sintética

Qual é o tamanho do mercado de biologia sintética?

O tamanho do mercado de biologia sintética deve atingir US$ 79,39 bilhões em 2024 e crescer a um CAGR de 12,88% para atingir US$ 145,49 bilhões até 2029.

Qual é o tamanho atual do mercado de biologia sintética?

Em 2024, o tamanho do mercado de biologia sintética deverá atingir US$ 79,39 bilhões.

Quem são os principais atores do mercado de biologia sintética?

Genscript, Thermo Fisher Scientific Inc, Amyris Inc, Integrated DNA Technologies Inc. (Danaher Corporation), Illumina, Inc. são as principais empresas que atuam no Mercado de Biologia Sintética.

Qual é a região que mais cresce no mercado de biologia sintética?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de biologia sintética?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de biologia sintética.

Que anos esse mercado de biologia sintética cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de biologia sintética foi estimado em US$ 70,33 bilhões. O relatório abrange o tamanho histórico do mercado de Biologia Sintética para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Biologia Sintética para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Biologia Sintética

Estatísticas para a participação de mercado de Biologia Sintética em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Biologia Sintética inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.